Cara Memperbaiki Skor Kredit Anda dalam 6 langkah

Ada banyak alasan untuk memulai perbaikan kredit. Alasan terbesar adalah bahwa kredit mempengaruhi Anda setiap hari. Dengan kredit yang buruk, Anda mungkin tidak bisa mendapatkan persetujuan untuk produk kredit baru seperti kartu kredit. Ini juga mempengaruhi tingkat bunga yang Anda bayar untuk kartu kredit dan pinjaman, termasuk hipotek, dan dapat menghasilkan uang jaminan yang lebih tinggi untuk persewaan. Dibandingkan dengan peminjam dengan kredit yang baik, seseorang dengan kredit yang buruk dapat membayar rata-rata $50, 000 lebih bunga pada hipotek. Selama seumur hidup, Anda bisa membayar lebih dari $200, 000 lebih bunga yang tidak perlu hanya karena kredit macet.

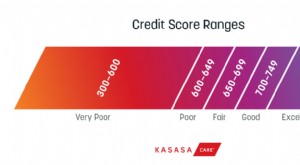

Kredit buruk dianggap sebagai skor di bawah 560 pada sistem penilaian FICO. Skor kredit Anda ditentukan berdasarkan sejumlah faktor, termasuk riwayat pembayaran Anda, rasio pemanfaatan kredit dan lama kredit. Tidak ada perbaikan cepat untuk kredit Anda. Informasi yang negatif tetapi akurat (seperti keterlambatan pembayaran dan tunggakan) akan tetap ada dalam laporan kredit Anda selama 7-10 tahun.

Kabar baiknya adalah Anda dapat memperbaiki skor kredit Anda sendiri. Ada beberapa langkah yang dapat Anda ambil untuk mulai membangun riwayat kredit yang lebih positif dan meningkatkan nilai kredit Anda dari waktu ke waktu. Itu hanya membutuhkan sedikit pengetahuan dan kesabaran. Jika Anda membangun kebiasaan baik dari waktu ke waktu, memperbaiki kredit Anda akan otomatis dan berkelanjutan. Berikut adalah enam langkah untuk membangun kredit yang lebih baik.

1. Periksa Laporan Kredit Anda

Untuk mendapatkan pemahaman yang lebih baik tentang gambaran kredit Anda dan apa yang dapat dilihat oleh pemberi pinjaman, periksa laporan kredit Anda. Pada laporan Anda, Anda akan melihat riwayat kredit Anda, termasuk hutang kartu kredit, Pinjaman, dan rekening yang dikirim ke agen penagihan dan tindakan hukum seperti penyitaan atau kebangkrutan.

Di luar itu adalah informasi kreditur, yang membuat sebagian besar laporan Anda. Informasi yang digunakan untuk menentukan skor kredit Anda dipecah menjadi lima bidang utama:

- Riwayat pembayaran, yang merupakan 35% dari skor FICO Anda

- pemanfaatan kredit, yang merupakan 30% dari skor Anda, dan menunjukkan berapa banyak hutang yang Anda bawa sehubungan dengan batas kredit Anda

- Panjang sejarah kredit, atau usia kredit yang 15% dari skor Anda, dan menunjukkan berapa lama Anda memiliki akun kredit aktif

- Jenis kredit, yang merupakan 10% dari skor Anda, dan menunjukkan variasi akun Anda

- pertanyaan kredit, yang merupakan 10% dari skor Anda, dan menunjukkan jumlah pertanyaan yang diajukan ke profil kredit Anda

Jika Anda menemukan informasi yang tidak benar, Anda dapat mengajukan sengketa. Untuk detail tentang memperbaiki kesalahan pada laporan Anda, lihat Cara Menyengketakan Kesalahan Laporan Kredit di sini.

Tidak semua masalah kredit adalah tentang kesalahan pada laporan kredit Anda. Jadi, langkah selanjutnya-apakah Anda harus mempermasalahkan kesalahan atau tidak-adalah menjaga akun kredit yang sehat.

2. Tingkatkan Riwayat Pembayaran Anda

Riwayat pembayaran Anda adalah faktor terpenting dalam skor kredit FICO Anda dan menyumbang 35% dari sebagian besar skor.

Selain melaporkan kesalahan pada laporan kredit Anda, Anda harus fokus untuk membayar saldo jatuh tempo di akun Anda. Namun, setelah pembayaran melewati batas waktu 30 hari, kreditur dan pemberi pinjaman dapat melaporkan akun Anda ke biro kredit – yang pada akhirnya berdampak pada skor dan kelayakan kredit Anda. Semakin lama pembayaran Anda jatuh tempo, semakin buruk itu untuk kredit Anda. Pembayaran yang terlambat dapat disimpan dalam laporan kredit Anda selama 7-10 tahun, jadi penting untuk melunasinya lebih cepat daripada nanti.

Skor Anda juga memperhitungkan ukuran dan keterkinian utang Anda. Semakin besar hutang Anda dan semakin baru pembayaran Anda yang terlewat, semakin buruk skor Anda. Untuk menghindari menunggu skor kredit yang lebih baik, menjaga akun yang sehat dengan membawa akun lancar dan melunasi hutang tepat waktu bila memungkinkan.

3. Cari Tahu Kapan Penerbit Anda Melaporkan Riwayat Pembayaran

Bahkan jika Anda membayar saldo Anda setiap bulan (dan Anda harus melakukannya), jika pembayaran Anda diterima setelah tanggal pelaporan, saldo Anda yang dilaporkan bisa tinggi – dan itu berdampak negatif pada skor Anda karena rasio Anda tampak meningkat. Hubungi penerbit kartu kredit Anda dan tanyakan kapan saldo Anda dilaporkan ke biro kredit. Hari itu sering kali merupakan tanggal penutupan (atau hari terakhir siklus penagihan) di akun Anda. Ingatlah bahwa ini berbeda dari "tanggal jatuh tempo" pada pernyataan Anda.

Jadi bayar tagihan Anda sebelum tanggal penutupan. Dengan cara itu, saldo Anda yang dilaporkan akan rendah atau bahkan nol. Metode FICO kemudian akan menggunakan saldo yang lebih rendah untuk menghitung skor Anda. Ini menurunkan rasio pemanfaatan Anda dan meningkatkan skor Anda.

4. Bayar Utang Secara Strategis

Ketika Anda memiliki banyak saldo untuk dilunasi, ada dua pendekatan utama yang harus diambil. Anda juga bisa melunasi akun yang menderita tingkat bunga tertinggi , seperti kartu dengan APR 14,5% sebelum membayar dengan saldo hanya dengan APR 7%.

Atau, kamu bisa lunasi akun Anda dengan saldo terendah terlebih dahulu , sehingga saldo tidak lagi dikenakan bunga. Misalnya, jika Anda memiliki kartu kredit baru dengan saldo hanya $400, mungkin menguntungkan untuk membayar jumlah itu secara penuh, daripada memiliki minat terus-menerus yang dibangun di atas akun itu. Dengan melunasi rekening sekaligus, Anda juga akan memiliki satu akun lebih sedikit untuk dipikirkan dan dikhawatirkan. Tentu saja, Anda tetap ingin melakukan setidaknya pembayaran minimum di akun Anda yang lain.

5. Jangan Tutup Akun Lama

Usia akun kredit Anda adalah faktor lain dalam status kredit Anda. Ini menyumbang sekitar 15% dari sebagian besar nilai kredit. Ini juga merupakan bagian dari penggunaan kredit Anda, yang membuat beberapa kredit lebih baik daripada tidak ada kredit.

Usia kredit Anda dihitung dengan melihat usia akun tertua Anda dan usia rata-rata semua akun Anda. Jika usia kredit melukai skor Anda, Anda tidak bisa berbuat banyak tentang hal itu. Anda lakukan, Namun, ingin menghindari penutupan akun lama Anda jika memungkinkan.

Jika Anda berlomba untuk meningkatkan profil kredit Anda, Sadarilah bahwa menutup kartu kredit dapat membuat pekerjaan lebih sulit. Menutup kartu kredit berarti Anda kehilangan batas kredit kartu tersebut saat penggunaan kredit Anda secara keseluruhan dihitung, yang dapat menyebabkan skor yang lebih rendah. Biarkan kartu tetap terbuka dan gunakan sesekali agar penerbit tidak menutupnya.

6. Ajukan dan Buka Akun Kredit Baru hanya sesuai Kebutuhan

Dalam beberapa kasus, mengajukan permohonan kredit baru dapat memberi Anda rasio pemanfaatan kredit yang lebih baik karena sekarang Anda memiliki kredit keseluruhan yang lebih besar. Namun, berhati-hatilah dalam mengajukan terlalu banyak jalur kredit.

Setiap kali Anda mengajukan kredit tercantum pada laporan kredit Anda sebagai "pertanyaan sulit" dan jika Anda memiliki terlalu banyak dalam waktu dua tahun, skor kredit Anda akan menderita. Pertanyaan sulit terjadi ketika Anda mengajukan permohonan kartu kredit baru, hipotek, pinjaman mobil, atau bentuk lain dari kredit baru. Penyelidikan keras sesekali tidak mungkin memiliki banyak efek. Tetapi banyak dari mereka dalam waktu singkat dapat merusak skor kredit Anda. Bank dapat mengartikannya bahwa Anda membutuhkan uang karena Anda menghadapi kesulitan keuangan dan karena itu memiliki risiko yang lebih besar. Jika Anda mencoba meningkatkan skor kredit Anda, sebaiknya hindari mengajukan kredit baru untuk sementara waktu.

Secara umum, konsumen dengan kredit yang baik dapat mengajukan kredit beberapa kali setiap tahun sebelum mulai mempengaruhi nilai kredit mereka. Jika Anda sudah memulai dengan kredit di bawah rata-rata, Namun, pertanyaan ini mungkin lebih berdampak pada skor Anda dan menunda tujuan akhir Anda untuk melihat skor kredit Anda naik.

Masih belum beruntung? Jika Anda memiliki riwayat kredit yang buruk atau kurangnya riwayat kredit, kartu kredit yang aman dapat membantu Anda memperbaiki kredit Anda dan meningkatkan nilai kredit Anda. Ini memerlukan deposit yang umumnya berfungsi sebagai batas kredit Anda. Jika Anda tidak membayar tagihan Anda, penerbit kartu dapat menarik deposit. Anda menggunakannya seperti kartu kredit biasa, dan pembayaran tepat waktu Anda membantu kredit Anda. Jika Anda membuka salah satu kartu ini, penting untuk melakukan pembayaran tepat waktu dan mengawasi penggunaan kredit Anda. Pilih kartu aman yang melaporkan aktivitas kredit Anda ke ketiga biro kredit.

Jika hutang Anda sangat banyak, kreditur kurang bersedia bekerja sama dengan Anda, dan sepertinya Anda tidak dapat membuat rencana pembayaran sendiri, konseling kredit konsumen adalah pilihan untuk kembali ke jalur semula. Jika Anda tertarik untuk mempelajari lebih lanjut tentang kesehatan finansial, lihat posting blog ini!

Meskipun segala upaya telah dilakukan untuk memberikan informasi yang lengkap dan akurat, Meratas Inc. tidak memberikan jaminan, tersurat atau tersirat, atau representasi mengenai keakuratan konten yang terkandung di sini. Meratas Inc. tidak bertanggung jawab atau bertanggung jawab atas kesalahan atau kelalaian dalam informasi yang terkandung di sini atau pengoperasian atau penggunaan materi ini.

Keuangan Pribadi

- Cara Mendapatkan Skor Beacon Anda

- Cara Menilai Skor Kredit

- Cara Meningkatkan Skor Kredit Anda Hanya dalam 30 Hari

- Cara Meningkatkan Skor Kredit Anda

- Cara Meningkatkan Skor Kredit Anda:5 Tip Teratas

- Cara Membangun Kredit

- Cara Memperbaiki Kredit Anda

- Cara Meningkatkan Skor Kredit Anda, Langkah Demi Langkah

-

Cara Mendapatkan Skor Kredit Anda

Cara Mendapatkan Skor Kredit Anda Sama seperti Anda akan mendapatkan pemeriksaan kesehatan tahunan, pemeriksaan kredit rutin dapat membantu memastikan Anda mengendalikan keuangan Anda. Paling tidak, Anda harus memeriksa skor kredit An...

-

Perbaikan Kredit Do-It-Yourself:Perbaiki Kredit Buruk Sendiri dalam 10 Langkah Mudah

Perbaikan Kredit Do-It-Yourself:Perbaiki Kredit Buruk Sendiri dalam 10 Langkah Mudah Untuk memperbaiki kredit buruk Anda, ada sejumlah langkah ampuh yang dapat Anda ambil — termasuk membayar saldo kartu kredit, selalu melakukan pembayaran tepat waktu, dan memperpanjang riwayat kredit ...