8 Jenis Hipotek Untuk Semua Pembeli Rumah

Sebagai calon pembeli rumah, sama pentingnya untuk meneliti jenis hipotek seperti lingkungan tempat Anda ingin tinggal. Mengajukan pinjaman rumah bisa jadi rumit, dan memutuskan jenis hipotek mana yang paling sesuai dengan kebutuhan Anda sejak dini akan membantu mengarahkan Anda ke jenis rumah yang Anda mampu.

Tergantung pada jenis hipotek Anda memenuhi syarat untuk, Anda dapat memilih dari sejumlah pinjaman rumah ketika Anda membeli properti. Banyaknya pilihan hipotek membuatnya jauh lebih penting untuk memahami kelebihan dan kekurangan masing-masing. Tergantung pada jenis hipotek yang Anda pilih, Anda akan memiliki persyaratan berbeda yang memengaruhi tarif Anda, panjang pinjaman dan pemberi pinjaman Anda. Memilih hipotek yang tepat untuk situasi Anda dapat menurunkan uang muka Anda dan mengurangi pembayaran bunga secara keseluruhan selama masa pinjaman Anda.

Jenis Hipotek:

- Hipotek Konvensional

- Hipotek Tingkat Tetap

- Hipotek Tarif yang Dapat Disesuaikan

- Pinjaman FHA

- Pinjaman USDA

- Pinjaman VA

- Pinjaman Jumbo

- Hipotek Balon

Persyaratan Untuk Mendapatkan Hipotek

Untuk menemukan hipotek terbaik untuk rumah prospektif Anda, pahami jenis pinjaman yang dapat Anda kejar. Faktor-faktor di bawah ini dapat memengaruhi jenis hipotek yang memenuhi syarat untuk Anda:

- Perkiraan uang muka:Ukuran uang muka Anda dapat mempengaruhi tingkat hipotek yang akan diberikan pemberi pinjaman.

- Pembayaran hipotek bulanan:Pemberi pinjaman hipotek akan melihat pendapatan dan aset Anda untuk menentukan jumlah total pinjaman yang mampu Anda bayar kembali. Saat menghitung anggaran untuk pembayaran hipotek bulanan Anda, mempertimbangkan jumlah pokok, bunga dan pajak, asuransi hipotek, utilitas dan biaya pemilik rumah.

- Skor kredit:Skor kredit Anda akan memainkan peran besar dalam menentukan tingkat bunga pinjaman Anda.

Jenis Pinjaman Rumah

Semua jenis hipotek dianggap sebagai pinjaman yang sesuai atau tidak sesuai. Pinjaman yang sesuai versus pinjaman yang tidak sesuai ditentukan oleh apakah pemberi pinjaman Anda menyimpan pinjaman dan mengumpulkan pembayaran dan bunganya atau menjualnya ke salah satu dari dua perusahaan investasi real estat – Fannie Mae atau Freddie Mac.

Pinjaman yang Sesuai

Ketika Anda mendengar seorang pemberi pinjaman berbicara tentang “pinjaman yang sesuai, ” mereka menggunakan istilah hipotek untuk merujuk pada hipotek konvensional saja. Pinjaman yang sesuai adalah pinjaman yang dapat dibeli oleh Fannie Mae atau Freddie Mac. Untuk salah satu lembaga ini untuk membeli hipotek dari pemberi pinjaman Anda, pinjaman harus memenuhi kualifikasi dasar yang ditetapkan oleh Badan Keuangan Perumahan Federal (FHFA).

Kriteria dasar yang ditetapkan oleh FHFA termasuk pinjaman di bawah batas dolar maksimum, pinjaman yang belum mendapat dukungan dari badan pemerintah federal dan pinjaman yang memenuhi kriteria khusus pemberi pinjaman.

- Di bawah batas dolar maksimum:Batas dolar maksimum di sebagian besar Amerika Serikat yang berdekatan adalah $548, 250 pada tahun 2021. Di Alaska, Hawaii dan beberapa daerah berbiaya tinggi, batasnya adalah $822, 375. Batas yang lebih tinggi juga berlaku jika Anda membeli rumah multiunit. Pemberi pinjaman Anda tidak dapat menjual pinjaman Anda kepada Fannie atau Freddie dan Anda tidak bisa mendapatkan hipotek yang sesuai jika pinjaman Anda melebihi jumlah maksimum. Sebagai gantinya, Anda harus mengambil pinjaman jumbo untuk mendanai pembelian rumah di atas batasan ini.

- Bukan pinjaman yang didukung federal:Pinjaman tersebut tidak dapat memiliki dukungan dari badan pemerintah federal. Beberapa badan pemerintah (termasuk Departemen Pertanian Amerika Serikat dan Administrasi Perumahan Federal) menawarkan asuransi untuk pinjaman rumah. Jika Anda memiliki pinjaman yang didukung pemerintah, Fannie dan Freddie tidak boleh membeli hipotek Anda.

- Memenuhi kriteria khusus pemberi pinjaman:Pinjaman Anda harus memenuhi kriteria khusus pemberi pinjaman agar memenuhi syarat untuk hipotek yang sesuai. Sebagai contoh, Anda harus memiliki skor kredit minimal 620 untuk memenuhi syarat untuk pinjaman yang sesuai. Anda mungkin juga perlu mempertimbangkan pedoman properti dan batasan pendapatan saat Anda mengajukan pinjaman yang sesuai. Ahli Pinjaman Rumah dapat membantu menentukan apakah Anda memenuhi syarat berdasarkan situasi keuangan unik Anda.

Pinjaman yang sesuai memiliki pedoman yang terdefinisi dengan baik dan ada lebih sedikit variasi tentang siapa yang memenuhi syarat untuk pinjaman. Karena pemberi pinjaman memiliki opsi untuk menjual pinjaman kepada Fannie atau Freddie, pinjaman yang sesuai juga kurang berisiko dibandingkan pinjaman jumbo. Ini berarti bahwa Anda mungkin bisa mendapatkan tingkat bunga yang lebih rendah ketika Anda memilih pinjaman yang sesuai.

Pinjaman Tidak Sesuai

Jika pinjaman Anda tidak memenuhi standar yang sesuai, itu dianggap sebagai pinjaman yang tidak sesuai. Pinjaman yang tidak sesuai memiliki pedoman yang kurang ketat daripada pinjaman yang sesuai. Pinjaman ini memungkinkan Anda untuk meminjam dengan nilai kredit yang lebih rendah, mengambil pinjaman yang lebih besar atau mendapatkan pinjaman tanpa uang muka. Anda bahkan mungkin bisa mendapatkan pinjaman yang tidak sesuai jika Anda memiliki item negatif pada laporan kredit Anda, seperti kebangkrutan. Sebagian besar pinjaman yang tidak sesuai akan berupa pinjaman yang didukung pemerintah atau pinjaman jumbo.

Memahami Berbagai Jenis Hipotek

Tergantung pada jenis pemohon hipotek Anda, Anda akan menemukan berbagai kelebihan dan kekurangan KPR. Baik Anda pembeli pertama kali, perampingan atau pembiayaan kembali, pertimbangkan jenis pemohon Anda sebelum memilih hipotek.

Hipotek Konvensional

Pinjaman konvensional adalah pinjaman sesuai yang didanai oleh pemberi pinjaman keuangan swasta. Hipotek konvensional adalah jenis hipotek yang paling umum. Ini karena mereka tidak memiliki peraturan ketat tentang pendapatan, jenis rumah dan kualifikasi lokasi rumah seperti beberapa jenis pinjaman lainnya. Yang mengatakan, pinjaman konvensional memang memiliki peraturan yang lebih ketat tentang skor kredit Anda dan rasio utang terhadap pendapatan (DTI) Anda.

Anda dapat membeli rumah hanya dengan 3% di bawah hipotek konvensional. Anda juga memerlukan skor kredit minimum minimal 620 untuk memenuhi syarat untuk pinjaman konvensional. Anda dapat melewatkan membeli asuransi hipotek swasta (PMI) jika Anda memiliki uang muka minimal 20%. Namun, uang muka kurang dari 20% berarti Anda harus membayar PMI. Tarif asuransi hipotek biasanya lebih rendah untuk pinjaman konvensional daripada jenis pinjaman lainnya (seperti pinjaman FHA).

Pinjaman konvensional adalah pilihan yang baik bagi sebagian besar konsumen yang tidak memenuhi syarat untuk mendapatkan pinjaman yang didukung pemerintah atau ingin memanfaatkan suku bunga yang lebih rendah dengan uang muka yang lebih besar. Jika Anda tidak dapat memberikan diskon minimal 3% dan Anda memenuhi syarat, Anda dapat mempertimbangkan pinjaman USDA atau pinjaman VA.

Kelebihan Hipotek Konvensional:

- Keseluruhan biaya pinjaman setelah biaya dan bunga cenderung lebih rendah daripada pinjaman non-konvensional.

- Uang muka Anda hanya 3% untuk pinjaman yang memenuhi syarat.

Kontra Hipotek Konvensional:

- Anda harus membayar PMI jika uang muka kurang dari 20%.

- Kualifikasi yang lebih ketat yang membutuhkan nilai kredit minimal 620 dan DTI rendah.

Pembeli Rumah Yang Mungkin Diuntungkan:

- Pembeli dengan pendapatan yang stabil, minimal 3% turun, kredit yang kuat dan pekerjaan.

Hipotek Tingkat Tetap

Hipotek dengan suku bunga tetap memiliki suku bunga yang sama persis selama durasi pinjaman. Jumlah yang Anda bayarkan per bulan dapat berfluktuasi karena perubahan tarif pajak dan asuransi setempat, tetapi sebagian besar, hipotek suku bunga tetap menawarkan pembayaran bulanan yang sangat dapat diprediksi.

Hipotek dengan suku bunga tetap mungkin merupakan pilihan yang lebih baik untuk Anda jika saat ini Anda tinggal di "rumah selamanya" Anda. Tingkat bunga tetap memberi Anda gambaran yang lebih baik tentang berapa banyak Anda akan membayar setiap bulan untuk pembayaran hipotek Anda, yang dapat membantu Anda menganggarkan dan merencanakan untuk jangka panjang.

Anda mungkin ingin menghindari hipotek dengan suku bunga tetap jika suku bunga di daerah Anda tinggi. Setelah Anda mengunci, Anda terjebak dengan tingkat bunga Anda selama hipotek Anda kecuali Anda membiayai kembali. Jika tarifnya tinggi dan Anda mengunci, Anda bisa membayar lebih dari ribuan dolar untuk bunga. Bicaralah dengan agen real estat lokal atau Pakar Pinjaman Rumah untuk mempelajari lebih lanjut tentang bagaimana tren suku bunga pasar di wilayah Anda.

Kelebihan Hipotek Tingkat Tetap:

- Pembayaran bulanan tidak berubah selama masa pinjaman Anda, mempermudah penyusunan anggaran.

Kontra Hipotek Tingkat Tetap:

- Anda mungkin akan membayar lebih banyak bunga dari waktu ke waktu jika tarifnya tinggi di wilayah Anda.

Pembeli Rumah Yang Mungkin Diuntungkan:

- Pembeli yang membeli atau membiayai kembali rumah mereka selamanya.

Hipotek dengan Tarif yang Dapat Disesuaikan

Kebalikan dari hipotek suku bunga tetap adalah hipotek suku bunga yang dapat disesuaikan (ARM). ARM adalah pinjaman 30 tahun dengan suku bunga yang berubah tergantung pada bagaimana pergerakan harga pasar.

Anda pertama-tama menyetujui periode perkenalan dengan bunga tetap saat Anda masuk ke ARM. Periode perkenalan Anda biasanya 5, 7 atau 10 tahun. Selama periode perkenalan ini, Anda membayar suku bunga tetap yang biasanya lebih rendah dari suku bunga pasar. Setelah masa perkenalan Anda berakhir, tingkat bunga Anda berubah tergantung pada tingkat bunga pasar. Pemberi pinjaman Anda akan melihat indeks yang telah ditentukan untuk menentukan bagaimana tarif berubah. Tarif Anda akan naik jika harga pasar indeks naik. Jika mereka turun, tarif Anda turun.

ARM mencakup batas suku bunga yang menentukan seberapa besar suku bunga Anda dapat berubah dalam periode tertentu dan selama masa pinjaman Anda. Batas suku bunga melindungi Anda dari kenaikan suku bunga yang cepat. Sebagai contoh, suku bunga mungkin terus meningkat dari tahun ke tahun, tetapi ketika pinjaman Anda mencapai batas suku bunganya, tingkat Anda tidak akan terus naik. Batas suku bunga ini juga bergerak ke arah yang berlawanan dan membatasi jumlah suku bunga Anda yang bisa turun juga.

ARM bisa menjadi pilihan yang baik jika Anda berencana untuk membeli rumah starter sebelum pindah ke rumah selamanya. ARM memberi Anda akses ke harga di bawah pasar untuk periode perkenalan awal. Anda dapat dengan mudah mengambil keuntungan dan menghemat uang jika Anda tidak berencana untuk tinggal di rumah Anda selama jangka waktu pinjaman penuh.

Ini juga bisa sangat bermanfaat jika Anda berencana membayar ekstra untuk pinjaman Anda sejak dini. ARM dimulai dengan suku bunga yang lebih rendah dibandingkan dengan pinjaman dengan suku bunga tetap, yang dapat memberi Anda uang ekstra untuk dimasukkan ke kepala sekolah Anda. Membayar ekstra pada pinjaman Anda lebih awal dapat menghemat ribuan dolar di kemudian hari.

Kelebihan Hipotek dengan Tarif yang Dapat Disesuaikan:

- Memberikan harga di bawah pasar untuk periode perkenalan awal.

Kontra Hipotek Tarif yang Dapat Disesuaikan:

- Jika kadarnya meningkat, itu dapat secara dramatis meningkatkan pembayaran bulanan Anda.

Pembeli Rumah Yang Mungkin Diuntungkan:

- Pembeli rumah yang membeli rumah starter dan tidak berharap untuk tinggal di sana selama jangka waktu pinjaman penuh.

Pinjaman yang Didukung Pemerintah

Pinjaman yang didukung pemerintah diasuransikan oleh badan pemerintah. Ketika pemberi pinjaman berbicara tentang pinjaman yang didukung pemerintah, mereka mengacu pada tiga jenis pinjaman:FHA, Pinjaman VA dan USDA. Pinjaman ini kurang berisiko bagi pemberi pinjaman karena badan asuransi menanggung tagihan jika Anda gagal bayar. Anda mungkin lebih berhasil mendapatkan pinjaman yang didukung pemerintah jika Anda tidak bisa mendapatkan pinjaman konvensional.

Setiap pinjaman yang didukung pemerintah memiliki kriteria khusus yang harus Anda penuhi agar memenuhi syarat bersama dengan manfaat unik, tetapi Anda mungkin dapat menghemat persyaratan bunga atau uang muka jika Anda memenuhi syarat.

Kelebihan Pinjaman yang Didukung Pemerintah:

- Kemungkinan untuk menghemat bunga dan uang muka.

- Persyaratan kualifikasi yang kurang ketat dibandingkan pinjaman konvensional.

Kontra Pinjaman yang Didukung Pemerintah:

- Anda harus memenuhi kriteria khusus untuk memenuhi syarat.

- Banyak jenis pinjaman yang didukung pemerintah memiliki premi asuransi yang diperlukan yang dapat mengakibatkan biaya pinjaman yang lebih tinggi.

Pembeli Rumah Yang Mungkin Diuntungkan:

- Pembeli yang tidak memenuhi syarat untuk pinjaman konvensional atau memiliki tabungan tunai yang rendah.

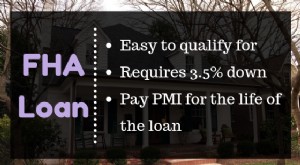

Pinjaman FHA

Pinjaman FHA diasuransikan oleh Administrasi Perumahan Federal. Pinjaman FHA memungkinkan Anda membeli rumah dengan skor kredit serendah 580 dan uang muka 3,5%. Dengan pinjaman FHA Anda mungkin dapat membeli rumah dengan skor kredit serendah 500 jika Anda memiliki setidaknya 10% ke bawah. Rocket Mortgage® membutuhkan skor kredit minimum 580.

Pinjaman USDA

Pinjaman USDA diasuransikan oleh Departemen Pertanian Amerika Serikat. Pinjaman USDA memiliki persyaratan asuransi hipotek yang lebih rendah daripada pinjaman FHA dan memungkinkan Anda membeli rumah tanpa uang muka. Anda harus memenuhi persyaratan pendapatan dan membeli rumah di daerah pinggiran kota atau pedesaan agar memenuhi syarat untuk mendapatkan pinjaman USDA. Rocket Mortgage® saat ini tidak menawarkan pinjaman USDA.

Pinjaman VA

Pinjaman VA diasuransikan oleh Departemen Urusan Veteran. Pinjaman VA memungkinkan Anda membeli rumah dengan uang muka $0 dan suku bunga lebih rendah daripada kebanyakan jenis pinjaman lainnya. Anda harus memenuhi persyaratan layanan di Angkatan Bersenjata atau Garda Nasional agar memenuhi syarat untuk mendapatkan pinjaman VA.

Pinjaman Jumbo

Pinjaman jumbo adalah pinjaman yang nilainya lebih dari standar pinjaman yang sesuai di daerah Anda. Anda biasanya membutuhkan pinjaman jumbo jika ingin membeli properti bernilai tinggi. Sebagai contoh, Anda bisa mendapatkan pinjaman jumbo hingga $2,5 juta jika Anda memilih Rocket Mortgage®. Batas pinjaman yang sesuai di sebagian besar negara adalah $548, 250.

Suku bunga pinjaman jumbo biasanya sama dengan suku bunga konformitas, tetapi mereka lebih sulit untuk memenuhi syarat daripada jenis pinjaman lainnya. Anda harus memiliki skor kredit yang lebih tinggi dan DTI yang lebih rendah agar memenuhi syarat untuk mendapatkan pinjaman jumbo.

Kelebihan Pinjaman Jumbo:

- Suku bunga serupa dengan suku bunga pinjaman yang sesuai.

- Anda dapat meminjam lebih banyak untuk rumah yang lebih mahal.

Kekurangan Pinjaman Jumbo:

- Sulit untuk memenuhi syarat, biasanya membutuhkan skor kredit 700 atau lebih tinggi, aset yang signifikan dan rasio DTI yang rendah.

- Anda akan membutuhkan uang muka yang besar, biasanya antara 10 dan 20%.

Pembeli Rumah Yang Mungkin Diuntungkan:

- Pembeli yang membutuhkan pinjaman lebih dari $548, 250 untuk rumah kelas atas dan memiliki nilai kredit yang baik dan DTI rendah.

Hipotek Balon

Hipotek yang kurang umum adalah yang seperti hipotek balon. Pada jenis pinjaman rumah ini, Anda membayar bunga untuk jangka waktu tertentu sebelum sejumlah uang terutang. Sering, Anda akan melakukan pembayaran dalam struktur seperti jangka waktu 30 tahun untuk waktu yang singkat, maka pada akhir periode yang ditentukan, Anda akan melakukan pembayaran yang lebih besar dari sisa saldo. Jenis lain dari pinjaman balon adalah hipotek bunga saja di mana Anda hanya membayar bunga setiap bulan sampai akhir periode ketika pokok terutang. Rocket Mortgage® tidak menawarkan jenis pinjaman ini.

Kelebihan Hipotek Balon:

- Anda akan mendapatkan pembayaran bulanan yang lebih rendah hanya dengan bunga atau sebagian diamortisasi.

Kontra Hipotek Balon:

- Memerlukan pembayaran besar di akhir jangka waktu yang merupakan risiko lebih tinggi bagi pemberi pinjaman dan pembeli.

Pembeli Rumah Yang Mungkin Diuntungkan:

- Anda adalah pembeli di daerah di mana nilai rumah cenderung meningkat dan Anda hanya berencana untuk tinggal di rumah untuk waktu yang singkat, sebelum pembayaran balon jatuh tempo.

Jenis Pinjaman Hipotek Terbaik

Jenis pinjaman hipotek terbaik tergantung pada preferensi dan situasi pribadi Anda. Sebelum memilih pinjaman rumah Anda, hitung perkiraan biaya pembelian dan pembiayaan kembali Anda dengan kalkulator keterjangkauan rumah.

Pembeli rumah pertama kali memiliki akses ke sejumlah besar jenis pinjaman yang berbeda. Jenis hipotek yang paling umum adalah pinjaman konvensional yang sesuai. Pinjaman yang sesuai berarti memenuhi kualifikasi dasar untuk pembelian oleh investor hipotek Fannie Mae dan Freddie Mac. Pinjaman yang sesuai memiliki kriteria standar dan tingkat bunga yang lebih rendah daripada beberapa jenis pinjaman lainnya. Anda dapat memilih hipotek suku bunga tetap dengan suku bunga tetap atau hipotek suku bunga yang dapat disesuaikan. Suku bunga hipotek dengan tingkat yang dapat disesuaikan berubah seiring dengan perubahan harga pasar.

Pinjaman yang tidak sesuai termasuk pinjaman yang didukung pemerintah dan pinjaman jumbo. Pinjaman yang didukung pemerintah memiliki kriteria kualifikasi yang lebih ketat tetapi juga skor kredit dan persyaratan uang muka yang lebih longgar. Pinjaman jumbo adalah pinjaman bernilai tinggi yang melampaui batas pinjaman yang ditetapkan oleh Fannie atau Freddie.

Skor kredit Anda, penghasilan, hutang dan lokasi properti semua mempengaruhi proses pembelian rumah dan jenis hipotek yang bisa Anda dapatkan.

Awalnya diterbitkan oleh Rocket Mortgage

Keuangan

- Cara Menggunakan Kendaraan Sebagai Jaminan Pinjaman KPR

- Bantuan Hipotek untuk Wanita Bercerai

- Hipotek Khusus untuk Perawat

- Jenis Pinjaman Apa yang Dapat Dilaporkan HMDA?

- Cara Mengatur Pinjaman Hipotek untuk LLC

- Tentang Insentif untuk Pembeli Rumah Pertama Kali

- Cara Mengajukan Hipotek

- Bagaimana membandingkan opsi pinjaman rumah

-

4 Pilihan Pembiayaan Perbaikan Rumah

4 Pilihan Pembiayaan Perbaikan Rumah Membuat pilihan pembiayaan yang tepat dapat membuat semua perbedaan saat memperbaiki rumah Anda. Poin penting Perbaikan rumah bisa mahal. Ada beberapa opsi untuk menutupi biaya perbaikan rumah. Men...

-

23 Tips untuk Pembeli Rumah Pertama Kali

23 Tips untuk Pembeli Rumah Pertama Kali Membeli rumah untuk pertama kalinya tidak lain adalah roller coaster emosional. Satu menit Anda gembira, memikirkan bagaimana Anda akan mendekorasi dapur dan betapa menyenangkannya bermain dengan anak...