Apa itu Total Return Swap (TRS)?

Total Return Swap adalah kontrak antara dua pihak yang menukarkan pengembalian dari aset keuanganAset KeuanganAset keuangan mengacu pada aset yang timbul dari perjanjian kontraktual atas arus kas masa depan atau dari kepemilikan instrumen ekuitas entitas lain. Sebuah kunci di antara mereka. Dalam perjanjian ini, satu pihak melakukan pembayaran berdasarkan tingkat yang ditetapkan sementara pihak lain melakukan pembayaran berdasarkan total pengembalian aset yang mendasarinya. Aset yang mendasari dapat berupa obligasi, ekuitasStockholders EquityStockholders Equity (juga dikenal sebagai Ekuitas Pemegang Saham) adalah akun di neraca perusahaan yang terdiri dari modal saham ditambah bunga, atau pinjaman. Bank dan lembaga keuangan lainnya menggunakan perjanjian TRS untuk mengelola eksposur risikoPremi Risiko PasarPremi risiko pasar adalah pengembalian tambahan yang diharapkan investor dari memegang portofolio pasar berisiko alih-alih aset bebas risiko. dengan pengeluaran kas minimal. Namun, dalam beberapa tahun terakhir, total return swap menjadi lebih populer karena pengawasan peraturan yang meningkat setelah dugaan manipulasi credit default swapsCredit Default Swap Credit default swap (CDS) adalah jenis derivatif kredit yang memberi pembeli perlindungan terhadap default dan risiko lainnya. Pembeli CDS melakukan pembayaran berkala kepada penjual sampai dengan tanggal jatuh tempo kredit. Dalam perjanjian, penjual melakukan itu, jika penerbit utang wanprestasi, penjual akan membayar pembeli semua premi dan bunga (CDS).

Dalam kontrak TRS, pihak yang menerima pengembalian total mendapatkan pendapatan apa pun yang dihasilkan oleh aset keuangan tanpa benar-benar memilikinya. Pihak penerima mendapat manfaat dari setiap kenaikan harga dalam nilai aset selama masa kontrak. Penerima kemudian harus membayar pemilik aset tingkat bunga dasar selama umur TRS. Pemilik aset kehilangan risiko yang terkait dengan aset tersebut tetapi menyerap risiko eksposur kredit yang ditanggung oleh aset tersebut. Sebagai contoh, jika harga aset turun selama masa TRS, penerima akan membayar pemilik aset jumlah yang sama dengan jumlah penurunan harga aset.

Struktur Transaksi Total Return Swap

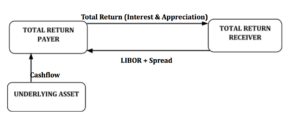

Kontrak TRS terdiri dari dua pihak, yaitu., pembayar dan penerima. Pembayar mungkin bank, dana lindung nilai, perusahaan asuransi, atau kaya uang lainnya, manajer portofolio pendapatan tetap. Pembayar pengembalian total setuju untuk membayar kepada penerima TRS pengembalian total atas aset yang mendasarinya sambil dibayar pengembalian bunga berbasis LIBOR dari pihak lain-penerima pengembalian total. Aset yang mendasarinya dapat berupa obligasi korporasi, pinjaman bank, atau obligasi berdaulat.

Total pengembalian ke penerima termasuk pembayaran bunga atas aset yang mendasarinya, ditambah setiap apresiasi dalam nilai pasar aset. Penerima pengembalian total membayar pembayar (pemilik aset) pembayaran berbasis LIBOR dan jumlah yang sama dengan penyusutan nilai aset (jika nilai aset menurun selama masa TRS – tidak ada pembayaran seperti itu terjadi jika aset meningkat nilainya, karena setiap apresiasi dalam nilai aset masuk ke penerima TRS). Pembayar TRS (pemilik aset) membeli perlindungan terhadap kemungkinan penurunan nilai aset dengan setuju untuk membayar semua pengembalian positif di masa depan dari aset tersebut kepada penerima TRS, dalam pertukaran untuk aliran pembayaran mengambang.

Siapa yang Berinvestasi dalam Total Return Swap

Peserta utama dalam pasar total return swap termasuk investor institusi besar seperti bank investasi, reksa dana, Bank komersial, Dana pensiun, dana danaDana Dana (FOF)Dana Dana (FOF) adalah sarana investasi di mana dana berinvestasi dalam portofolio yang terdiri dari saham dana lain, bukan. dana ekuitas swasta, perusahaan asuransi, LSM, dan pemerintah. Kendaraan Tujuan Khusus (SPV) seperti REIT dan CDO juga berpartisipasi di pasar. Secara tradisional, Transaksi TRS sebagian besar antara bank umum, dimana bank A telah melampaui batas neracanya, sedangkan bank B lainnya masih memiliki kapasitas neraca yang tersedia. Bank A dapat menggeser aset dari neraca dan mendapatkan penghasilan tambahan dari aset ini, sedangkan Bank B akan menyewakan aset dan melakukan pembayaran rutin ke Bank A, serta mengkompensasi depresiasi atau kehilangan nilai.

Hedge fund dan SPV dianggap sebagai pemain utama di pasar total return swap, menggunakan TRS untuk arbitrase neraca leverage. Biasanya, dana lindung nilai yang mencari eksposur ke aset tertentu membayar eksposur dengan menyewakan aset dari investor institusi besar seperti bank investasi dan reksa dana. Dana lindung nilai berharap untuk mendapatkan pengembalian yang tinggi dari leasing aset, tanpa harus membayar harga penuh untuk memilikinya, sehingga meningkatkan investasi mereka. Di samping itu, pemilik aset mengharapkan untuk menghasilkan pendapatan tambahan dalam bentuk pembayaran berbasis LIBOR dan mendapatkan jaminan terhadap kerugian modal. Penerbit CDO menandatangani perjanjian TRS sebagai penjual perlindungan untuk mendapatkan eksposur ke aset dasar tanpa harus membelinya. Penerbit menerima bunga atas aset yang mendasarinya sementara pemilik aset melakukan mitigasi terhadap risiko kredit.

Manfaat Total Return Swap

Salah satu keuntungan dari total return swap adalah efisiensi operasionalnya. Dalam perjanjian TRS, penerima pengembalian total tidak harus berurusan dengan pengumpulan bunga, pemukiman, perhitungan pembayaran, dan laporan-laporan yang diperlukan dalam transaksi pengalihan kepemilikan. Pemilik aset mempertahankan kepemilikan aset, dan penerima tidak harus berurusan dengan proses transfer aset. Tanggal jatuh tempo perjanjian TRS dan tanggal pembayaran disepakati oleh kedua belah pihak. Tanggal jatuh tempo kontrak TRS tidak harus sesuai dengan tanggal kedaluwarsa aset dasar.

Manfaat utama lainnya dari total return swap adalah memungkinkan penerima TRS untuk melakukan investasi dengan leverage, sehingga memaksimalkan penggunaan modal investasinya. Berbeda dengan repurchase agreement dimana terjadi perpindahan kepemilikan aset, tidak ada pengalihan kepemilikan dalam kontrak TRS. Ini berarti bahwa penerima pengembalian total tidak harus mengeluarkan modal yang besar untuk membeli aset. Sebagai gantinya, sebuah TRS memungkinkan penerima untuk mendapatkan keuntungan dari aset yang mendasari tanpa benar-benar memilikinya, menjadikannya bentuk pembiayaan yang paling disukai untuk hedge fund dan Special Purpose Vehicle (SPV).

Risiko Terkait dengan Total Return Swap

Ada beberapa jenis risiko yang ditanggung oleh para pihak dalam kontrak TRS. Salah satunya adalah risiko pihak lawan. Ketika dana lindung nilai masuk ke dalam beberapa kontrak TRS pada aset dasar yang serupa, setiap penurunan nilai aset ini akan mengakibatkan berkurangnya pengembalian karena dana tersebut terus melakukan pembayaran rutin kepada pembayar/pemilik TRS. Jika penurunan nilai aset berlanjut selama periode yang diperpanjang dan dana lindung nilai tidak dikapitalisasi secara memadai, pembayar akan menghadapi risiko gagal bayar dana tersebut. Risiko dapat ditingkatkan dengan kerahasiaan yang tinggi dari dana lindung nilai dan perlakuan aset tersebut sebagai item off-balance sheet.

Kedua pihak dalam kontrak TRS dipengaruhi oleh risiko suku bunga. Pembayaran yang dilakukan oleh penerima pengembalian total sama dengan LIBOR +/- spread yang disepakati. Peningkatan LIBOR selama perjanjian meningkatkan pembayaran karena pembayar, sementara penurunan LIBOR menurunkan pembayaran kepada pembayar. Risiko suku bunga lebih tinggi di pihak penerima, dan mereka dapat melakukan lindung nilai risiko melalui derivatif suku bunga seperti futures.

Sumber Daya Lainnya

Untuk informasi lebih lanjut tentang perjanjian swap dan faktor suku bunga, lihat sumber daya CFI berikut:

- Interest Rate SwapInterest Rate SwapSwap suku bunga adalah kontrak derivatif dimana dua pihak setuju untuk menukar satu aliran pembayaran bunga di masa depan dengan yang lain.

- Floating Interest RateFloating Interest RateSuku bunga mengambang mengacu pada tingkat bunga variabel yang berubah selama durasi kewajiban utang. Ini adalah kebalikan dari tarif tetap.

- Biaya Hutang Biaya Hutang Biaya hutang adalah pengembalian yang diberikan perusahaan kepada pemegang hutang dan krediturnya. Biaya utang digunakan dalam perhitungan WACC untuk analisis penilaian.

- Premi Risiko Ekuitas Premi Risiko Ekuitas Premi risiko ekuitas adalah perbedaan antara pengembalian ekuitas/saham individu dan tingkat pengembalian bebas risiko. Ini adalah kompensasi kepada investor untuk mengambil tingkat risiko yang lebih tinggi dan berinvestasi dalam ekuitas daripada sekuritas bebas risiko.

keuangan

- Tanya Penny:Saya siap membeli rumah. Apa yang perlu saya ketahui tentang cara memenuhi syarat sebagai pemilik rumah pertama kali?

- 10 Pelajaran Untuk Dipelajari Dari Jutawan Sehari-hari

- Create And Go:Ulasan Kursus Blogger Enam Angka

- Apa itu Tingkat Kenakalan?

- 5 Tujuan Finansial untuk Dimulai pada 2021

- Berapa EV/Rasio Laba Kotor?

-

Israel mulai memompa dari ladang gas Mediterania yang menguntungkan

Israel mulai memompa dari ladang gas Mediterania yang menguntungkan JERUSALEM (AP) — Israel pada hari Selasa memulai pemompaan awal gas dari ladang yang menguntungkan di Laut Mediterania ke anjungan garis pantainya, hanya beberapa hari sebelum menandatangani kesepakat...

-

Cara Melindungi Uang Pensiun dari Volatilitas Pasar

Cara Melindungi Uang Pensiun dari Volatilitas Pasar Tahun-tahun emas, tahun-tahun ketika Anda akhirnya bisa mengangkat tumit Anda, menghabiskan waktu kentang sofa yang berkualitas, atau mengejar hobi yang sudah lama ingin Anda mainkan. Kedengarannya ba...

-

Profesi keuangan harus berputar untuk mencegah kepunahan teknologi

Profesi keuangan harus berputar untuk mencegah kepunahan teknologi Teknologi Blockchain mengancam untuk menjungkirbalikkan sektor keuangan. Meskipun ini memberikan peluang untuk mengurangi biaya bagi bisnis dan konsumen, mungkin juga membuat beberapa profesi, seperti...

-

5 investasi terbaik yang lindung nilai terhadap inflasi,

dan lain-lain yang harus dihindari Investor tampaknya semakin khawatir dengan risiko lonjakan inflasi selama pemulihan pascapandemi. karena pasar saham telah agak mendingin dari kenaikan panasnya unt...