Apa itu Beban Hutang Buruk?

Beban piutang tak tertagih adalah cara bisnis memperhitungkan akun piutang yang tidak akan dibayar. Piutang macet muncul ketika pelanggan tidak dapat membayar karena kesulitan keuangan atau memilih untuk tidak membayar karena ketidaksepakatan atas produk atau layanan yang mereka jual.

Ringkasan

- Beban piutang tak tertagih digunakan untuk mencerminkan piutang yang tidak dapat ditagih oleh perusahaan.

- Piutang macet dapat dilaporkan dalam laporan keuangan dengan menggunakan metode penghapusan langsung atau metode penyisihan.

- Besarnya beban piutang tak tertagih dapat diperkirakan dengan menggunakan metode umur piutang atau metode persentase penjualan.

Melaporkan Kredit Macet

Piutang macet dapat dilaporkan pada laporan keuanganTiga Laporan KeuanganKetiga laporan keuangan tersebut adalah laporan laba rugi, lembaran saldo, dan laporan arus kas. Ketiga pernyataan inti ini menggunakan metode penghapusan langsung atau metode penyisihan.

1. Metode penghapusan langsung

Metode penghapusan langsung melibatkan penghapusan beban piutang tak tertagih secara langsung terhadap akun piutang terkait. Karena itu, dengan metode penghapusan langsung, sejumlah dolar tertentu dari rekening pelanggan akan dihapuskan sebagai beban piutang tak tertagih.

Namun, metode penghapusan langsung dapat mengakibatkan salah saji pendapatan antara periode pelaporan Periode pelaporanA periode pelaporan, juga dikenal sebagai periode akuntansi, adalah rentang waktu yang terpisah dan seragam dimana kinerja keuangan dan jika jurnal piutang tak tertagih terjadi pada periode yang berbeda dari entri penjualan. Untuk alasan seperti itu, itu hanya diperbolehkan ketika menghapuskan jumlah yang tidak material. Ayat jurnal untuk metode penghapusan langsung adalah debit untuk beban piutang tak tertagih dan kredit untuk piutang usaha.

2. Metode tunjangan

Metode penyisihan mengestimasi beban piutang tak tertagih pada akhir tahun fiskal, menyiapkan rekening cadangan yang disebut penyisihan piutang ragu-ragu Penyisihan Piutang Ragu-ragu Penyisihan piutang ragu-ragu adalah rekening kontra-aset yang terkait dengan piutang dan berfungsi untuk mencerminkan nilai sebenarnya dari piutang. Jumlah tersebut mewakili nilai piutang yang tidak diharapkan oleh perusahaan untuk menerima pembayaran. Sama seperti namanya, penyisihan piutang ragu-ragu melaporkan prediksi piutang yang “diragukan” untuk dibayar.

Berbeda dengan metode penghapusan langsung, metode penyisihan hanyalah perkiraan uang yang tidak akan dikumpulkan dan didasarkan pada seluruh akun piutang. Jumlah uang yang dihapusbukukan dengan metode penyisihan diperkirakan melalui metode umur piutang atau metode persentase penjualan. Contoh entri jurnal metode penyisihan dapat ditemukan di bawah ini.

entri 1 :Jumlah piutang tak tertagih diestimasi dengan menggunakan metode umur piutang atau metode persentase penjualan dan dicatat sebagai berikut:

entri 2 :Ketika akun piutang tertentu dianggap tidak dapat ditagih, penyisihan piutang ragu-ragu didebit dan piutang dikredit.

Memperkirakan Beban Piutang Tak Tertagih

Besarnya beban piutang tak tertagih dapat diperkirakan dengan menggunakan metode umur piutang atau metode persentase penjualan.

1. Metode penuaan piutang usaha

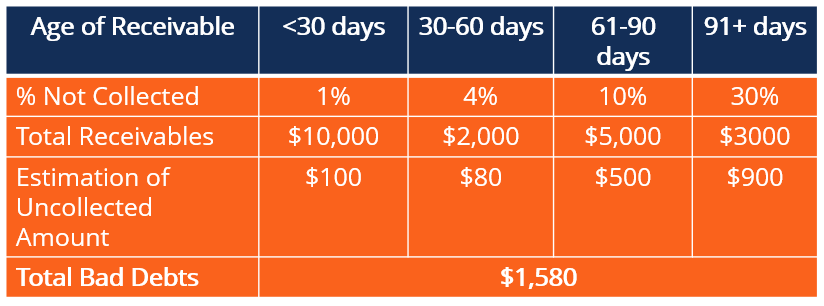

Metode penuaan piutang usaha mengelompokkan piutang berdasarkan usia dan menetapkan persentase berdasarkan kemungkinan untuk menagih. Persentase akan menjadi perkiraan berdasarkan riwayat pengumpulan perusahaan sebelumnya.

Persentase yang diperkirakan kemudian dikalikan dengan jumlah total piutang dalam rentang tanggal tersebut dan dijumlahkan untuk menentukan jumlah beban piutang tak tertagih. Tabel di bawah ini menunjukkan bagaimana perusahaan akan menggunakan metode umur piutang untuk memperkirakan piutang tak tertagih.

2. Persentase metode penjualan

Metode persentase penjualan hanya mengambil total penjualan untuk periode tersebut dan mengalikan angka tersebut dengan persentase. Sekali lagi, persentase adalah perkiraan berdasarkan kemampuan perusahaan sebelumnya untuk menagih piutang.

Sebagai contoh, jika sebuah perusahaan dengan penjualan $2, 000, 000 memperkirakan bahwa 2% dari penjualan tidak akan tertagih, biaya utang buruk mereka akan menjadi $ 40, 000 ($2, 000, 000 * 0,02).

Contoh

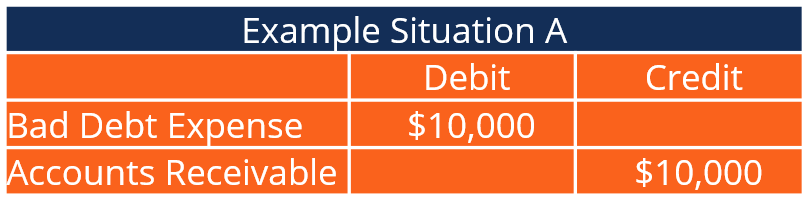

Pertimbangkan bisnis atap yang setuju untuk mengganti atap pelanggan seharga $10, 000 secara kredit. Proyek selesai; Namun, selama waktu antara awal proyek dan penyelesaiannya, pelanggan gagal memenuhi kewajiban keuangannya.

Entri jurnal asli untuk transaksi akan melibatkan debit ke piutang, dan kredit untuk pendapatan penjualan. Setelah perusahaan menyadari bahwa pelanggan tidak akan mampu membayar $10, 000, perubahan tersebut perlu tercermin dalam laporan keuangan.

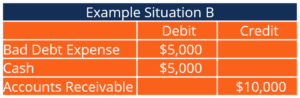

Karena itu, bisnis akan mengkredit piutang sebesar $10, 000 dan mendebit beban piutang tak tertagih sebesar $10, 000. Jika pelanggan mampu membayar sebagian dari saldo (misalnya $5, 000), itu akan mendebit uang tunai sebesar $5, 000, mendebit beban piutang tak tertagih sebesar $5, 000, dan kredit piutang sebesar $10, 000.

Signifikansi Beban Piutang Tak Tertagih

Pada dasarnya, seperti semua prinsip akuntansi, beban utang buruk memungkinkan perusahaan untuk secara akurat dan lengkap melaporkan posisi keuangan mereka. Pada suatu saat, hampir setiap perusahaan akan berurusan dengan pelanggan yang tidak mampu membayar, dan mereka perlu mencatat beban piutang tak tertagih. Sejumlah besar biaya piutang tak tertagih dapat mengubah cara calon investor dan eksekutif perusahaan memandang kesehatan perusahaan.

Untuk alasan yang disebutkan di atas, sangat penting bahwa piutang tak tertagih dicatat tepat waktu dan akurat. Tambahan, mereka membantu perusahaan mengenali pelanggan yang gagal membayar untuk menghindari situasi serupa di masa depan.

Selain itu, beban utang buruk memang datang dengan implikasi pajak. Melaporkan beban piutang tak tertagih akan meningkatkan total beban dan menurunkan laba bersih. Karena itu, jumlah beban piutang tak tertagih yang dilaporkan perusahaan pada akhirnya akan mengubah berapa banyak pajak yang mereka bayarkan selama periode fiskal tertentu.

Bacaan Terkait

CFI adalah penyedia resmi Halaman Program Commercial Banking &Credit Analyst (CBCA)™ global - CBCADapatkan sertifikasi CBCA™ CFI dan menjadi Commercial Banking &Credit Analyst. Daftarkan dan tingkatkan karir Anda dengan program dan kursus sertifikasi kami. program sertifikasi, dirancang untuk membantu siapa saja menjadi analis keuangan kelas dunia. Untuk terus memajukan karir Anda, sumber daya tambahan di bawah ini akan berguna:

- Utang Usaha vs. Piutang UsahaUtang Usaha vs. Piutang UsahaDalam akuntansi, hutang dan piutang kadang-kadang bingung dengan yang lain. Kedua jenis akun ini sangat mirip dalam

- Templat Entri JurnalTemplat Entri JurnalTemplat entri jurnal ini akan membantu Anda menyusun entri jurnal yang diformat dengan benar dan memberikan panduan tentang seperti apa tampilan buku besar.

- Probability of DefaultProbability of DefaultProbability of Default (PD) adalah probabilitas peminjam gagal membayar pinjaman dan digunakan untuk menghitung kerugian yang diharapkan dari investasi.

- Memproyeksikan Item Baris Neraca Memproyeksikan Item Baris Neraca Memproyeksikan item baris neraca melibatkan analisis modal kerja, PP&E, modal saham utang dan laba bersih. Panduan ini menguraikan cara menghitung

Akuntansi

-

Apple Mengumumkan Pemecahan Saham. Apa yang Terjadi dengan Pilihan Saya?

Apple Mengumumkan Pemecahan Saham. Apa yang Terjadi dengan Pilihan Saya? Jadi Anda memperdagangkan saham untuk sementara waktu, merasa nyaman dengan pasang surutnya, dan memutuskan untuk menambahkan opsi ke lineup Anda. Anda melakukan tutorial, membaca artikel, menonton we...

-

Mengapa presiden AS tidak harus mengandalkan kinerja pasar saham untuk memenangkan suara

Mengapa presiden AS tidak harus mengandalkan kinerja pasar saham untuk memenangkan suara Sementara tes positif Donald Trump untuk COVID-19 memicu volatilitas di pasar saham AS, mereka tetap hanya beberapa poin persentase turun dari tertinggi sepanjang masa yang dicapai pada awal September...

-

Cara Mengajukan Klaim Asuransi Pemilik Rumah

Cara Mengajukan Klaim Asuransi Pemilik Rumah Apa tujuan dari Klaim Asuransi? Tujuan utama dari asuransi pemilik rumah adalah untuk mengganti kerugian properti yang Anda alami. Itulah alasan utama mengapa kebanyakan orang mendapatkan kebijakan...

-

Batasan dengan Berinvestasi dalam Rencana Tabungan Hemat

Batasan dengan Berinvestasi dalam Rencana Tabungan Hemat Rencana Tabungan Hemat, atau TSP, adalah luar biasa rencana pensiun yang tersedia untuk anggota militer dan banyak pegawai pemerintah. Ini fitur aturan yang mirip dengan paket 401k atau 403b, meskip...