Suku Bunga Penawaran Antar Bank London (LIBOR)

Berapa London Interbank Offered Rate (LIBOR)?

London Interbank Offered Rate (LIBOR) adalah suku bunga acuan di mana bank-bank global utama saling meminjamkan di pasar antar bank internasional untuk pinjaman jangka pendek.

LIBOR, yang merupakan singkatan dari London Interbank Offered Rate, berfungsi sebagai suku bunga acuan utama yang diterima secara global yang menunjukkan biaya pinjaman antar bank. Tarif dihitung dan akan terus dipublikasikan setiap hari oleh Intercontinental Exchange (ICE), tetapi karena skandal baru-baru ini dan pertanyaan seputar validitasnya sebagai suku bunga acuan, itu sedang dihapus. Menurut Federal Reserve dan regulator di Inggris, LIBOR akan dihapus secara bertahap pada 30 Juni, 2023, dan akan diganti dengan Secured Overnight Financing Rate (SOFR). Sebagai bagian dari penghentian ini, Tarif LIBOR satu minggu dan dua bulan USD LIBOR tidak akan dipublikasikan lagi setelah 31 Desember, 2021.

Takeaways Kunci

- LIBOR adalah suku bunga acuan di mana bank-bank global utama saling meminjamkan.

- LIBOR dikelola oleh Intercontinental Exchange, yang menanyakan bank-bank global besar berapa banyak mereka akan membebankan bank lain untuk pinjaman jangka pendek.

- Tarif dihitung menggunakan Waterfall Methodology, sebuah standar, berbasis transaksi, berbasis data, metode berlapis.

- LIBOR telah mengalami manipulasi, skandal, dan kritik metodologis, membuatnya kurang kredibel saat ini sebagai suku bunga acuan.

- LIBOR digantikan oleh Secured Overnight Financing Rate (SOFR) pada 30 Juni, 2023, dengan penghentian penggunaan yang dimulai setelah tahun 2021.

Suku Bunga Penawaran Antar Bank London (LIBOR)

Memahami LIBOR

LIBOR adalah tingkat bunga rata-rata di mana bank-bank global besar meminjam satu sama lain. Ini didasarkan pada lima mata uang termasuk dolar AS, Mata uang euro, pound Inggris, Yen Jepang, dan franc Swiss, dan melayani tujuh jatuh tempo yang berbeda—semalam/spot berikutnya, satu minggu, dan satu, dua, tiga, enam, dan 12 bulan

Kombinasi lima mata uang dan tujuh jatuh tempo menghasilkan total 35 tingkat LIBOR berbeda yang dihitung dan dilaporkan setiap hari kerja. Tingkat yang paling umum dikutip adalah kurs dolar AS tiga bulan, biasanya disebut sebagai tingkat LIBOR saat ini.

Setiap hari, ICE bertanya kepada bank-bank global besar berapa banyak mereka akan membebankan biaya kepada bank lain untuk pinjaman jangka pendek. Asosiasi mengeluarkan angka tertinggi dan terendah, kemudian menghitung rata-rata dari angka yang tersisa. Ini dikenal sebagai rata-rata terpangkas. Tarif ini diposting setiap pagi sebagai tarif harian, jadi itu bukan angka statis. Setelah tarif untuk setiap jatuh tempo dan mata uang dihitung dan diselesaikan, mereka diumumkan dan diterbitkan sekali sehari sekitar pukul 11:55 waktu London oleh ICE Benchmark Administration (IBA).

LIBOR juga merupakan dasar untuk pinjaman konsumen di negara-negara di seluruh dunia, sehingga berdampak pada konsumen seperti halnya lembaga keuangan. Suku bunga pada berbagai produk kredit seperti kartu kredit, pinjaman mobil, dan hipotek dengan suku bunga yang dapat disesuaikan berfluktuasi berdasarkan suku bunga antar bank. Perubahan suku bunga ini membantu menentukan kemudahan peminjaman antara bank dan konsumen.

Tetapi ada kerugian untuk menggunakan tingkat LIBOR. Meskipun biaya pinjaman yang lebih rendah mungkin menarik bagi konsumen, itu juga mempengaruhi pengembalian sekuritas tertentu. Beberapa reksa dana mungkin dilampirkan ke LIBOR, sehingga hasil mereka mungkin turun karena LIBOR berfluktuasi.

Bagaimana LIBOR Dihitung?

IBA telah membentuk panel bank global yang ditunjuk untuk setiap pasangan mata uang dan tenor. Sebagai contoh, 16 bank besar, termasuk Bank Amerika, barclay, Citibank, Bank Jerman, JP Morgan Chase, dan UBS merupakan panel untuk LIBOR dolar AS. Hanya bank-bank yang memiliki peran penting di pasar London yang dianggap memenuhi syarat untuk menjadi anggota panel ICE LIBOR, dan proses seleksi diadakan setiap tahun.

Per April 2018, IBA mengajukan proposal baru untuk memperkuat metodologi perhitungan LIBOR. Disarankan menggunakan standar, berbasis transaksi, berbasis data, metode berlapis yang disebut Waterfall Methodology untuk menentukan LIBOR.

- Tingkat berbasis transaksi pertama melibatkan pengambilan harga rata-rata tertimbang volume (VWAP) dari semua transaksi yang memenuhi syarat yang mungkin telah ditetapkan oleh bank panel dengan bobot yang lebih tinggi untuk transaksi yang dipesan mendekati pukul 11:00 waktu London.

- Level turunan transaksi kedua melibatkan pengambilan kiriman berdasarkan data turunan transaksi dari bank panel jika tidak memiliki jumlah transaksi yang memenuhi syarat yang memadai untuk membuat kiriman Level 1.

- Level ketiga—penilaian ahli—berlaku ketika bank panel gagal membuat pengajuan Level 1 atau Level 2. Ini mengajukan tingkat di mana ia dapat membiayai dirinya sendiri pada pukul 11:00 waktu London dengan mengacu pada yang tidak aman, pasar pendanaan grosir.

Metodologi Air Terjun mempertahankan perhitungan rata-rata yang dipangkas.

IBA menghitung tingkat LIBOR menggunakan pendekatan rata-rata terpangkas yang diterapkan pada semua tanggapan yang diterima. Rata-rata terpangkas adalah metode rata-rata, yang menghilangkan persentase kecil yang ditentukan dari nilai terbesar dan terkecil sebelum menghitung rata-rata. Untuk LIBOR, angka di kuartil tertinggi dan terendah dibuang, dan rata-rata dilakukan pada angka yang tersisa.

Kegunaan LIBOR

LIBOR digunakan di seluruh dunia dalam berbagai macam produk keuangan. Mereka termasuk yang berikut:

- Produk antar bank standar seperti forward rate agreement (FRA), swap suku bunga, suku bunga berjangka, pilihan, dan pertukaran, dimana opsi memberi pembeli hak, tapi bukan kewajiban untuk membeli produk sekuritas atau suku bunga

- Produk komersial seperti sertifikat deposito dan wesel dengan suku bunga mengambang, hipotek suku bunga variabel, dan pinjaman sindikasi, yang merupakan pinjaman yang ditawarkan oleh sekelompok pemberi pinjaman

- Produk hibrida seperti kewajiban hutang yang dijaminkan (CDO), kewajiban hipotek yang dijaminkan (CMO), dan berbagai macam catatan akrual, catatan yang dapat dipanggil, dan catatan abadi

- Produk terkait pinjaman konsumen seperti hipotek individu dan pinjaman mahasiswa

LIBOR juga digunakan sebagai ukuran standar ekspektasi pasar untuk suku bunga yang diselesaikan oleh bank sentral. Ini memperhitungkan premi likuiditas untuk berbagai instrumen yang diperdagangkan di pasar uang, sekaligus sebagai indikator kesehatan sistem perbankan secara keseluruhan. Banyak produk turunan yang diciptakan, diluncurkan, dan diperdagangkan dengan mengacu pada LIBOR. LIBOR juga digunakan sebagai tingkat referensi untuk proses standar lainnya seperti kliring, penemuan harga, dan penilaian produk.

Sejarah Singkat LIBOR

Kebutuhan akan ukuran suku bunga yang seragam di seluruh lembaga keuangan menjadi penting karena pasar untuk produk berbasis suku bunga mulai berkembang selama tahun 1980-an. British Bankers’ Association (BBA)—yang mewakili industri perbankan dan jasa keuangan—menetapkan tingkat suku bunga BBA pada tahun 1984. Penyederhanaan lebih lanjut menyebabkan evolusi BBA LIBOR pada tahun 1986, yang menjadi standar suku bunga standar untuk bertransaksi dalam transaksi keuangan berbasis suku bunga dan mata uang antara lembaga keuangan di tingkat lokal dan internasional.

Dari dulu, LIBOR telah mengalami banyak perubahan. Yang utama adalah ketika BBA LIBOR berubah menjadi ICE LIBOR pada Februari 2014 setelah Intercontinental Exchange mengambil alih administrasi.

Mata uang yang terlibat dalam menghitung LIBOR juga telah berubah. Sementara nilai tukar mata uang baru telah ditambahkan, banyak yang telah dihapus atau diintegrasikan setelah diperkenalkannya kurs euro. Krisis keuangan 2008 mengalami penurunan yang signifikan dalam jumlah tenor yang dihitung LIBOR.

Setara LIBOR

Meskipun LIBOR diterima secara global, ada suku bunga regional serupa lainnya yang populer diikuti di seluruh dunia.

Contohnya, Eropa memiliki European Interbank Offered Rate (EURIBOR), Jepang memiliki Tokyo Interbank Offered Rate (TIBOR), China memiliki Shanghai Interbank Offered Rate (SHIBOR), dan India memiliki Mumbai Interbank Offered Rate (MIBOR).

Skandal LIBOR Kecurangan Tarif

Sementara LIBOR telah lama menjadi standar acuan global untuk suku bunga, ia memiliki bagian yang adil dari kontroversi termasuk skandal besar kecurangan tarif. Bank-bank besar diduga berkolusi untuk memanipulasi suku bunga LIBOR. Mereka mempertimbangkan permintaan pedagang dan menyerahkan tingkat LIBOR yang rendah secara artifisial untuk mempertahankannya pada tingkat pilihan mereka. Niat di balik dugaan malpraktik adalah untuk meningkatkan keuntungan pedagang yang memegang posisi di sekuritas keuangan berbasis LIBOR.

Setelah dilaporkan oleh Wall Street Journal pada tahun 2008, bank global utama, yang ada di panel dan berkontribusi pada proses penentuan LIBOR, menghadapi pengawasan peraturan. Ini melibatkan penyelidikan oleh Departemen Kehakiman AS. Investigasi serupa diluncurkan di bagian lain dunia termasuk di Inggris dan Eropa. Bank-bank besar dan lembaga keuangan termasuk Barclays, ICAP, Rabobank, bank kerajaan Skotlandia, UBS, dan Deutsche Bank menghadapi denda berat. Tindakan hukuman juga diambil pada karyawan mereka yang ditemukan terlibat dalam malpraktik. Skandal itu juga salah satu alasan utama mengapa LIBOR beralih dari administrasi BBA ke ICE.

Pertimbangan Khusus:Menghentikan LIBOR

Meskipun LIBOR telah digunakan sejak tahun 1980-an, reformasi peraturan telah dimulai dalam beberapa tahun terakhir untuk mereformasi suku bunga acuan dan pada akhirnya menggantikan LIBOR sebagai suku bunga pinjaman antar bank. Diharapkan regulator Inggris tidak akan lagi mewajibkan bank untuk mempublikasikan suku bunga LIBOR setelah tahun 2021.

Sistem baru ini dirancang untuk menggantikan dugaan seputar suku bunga yang dominan di bawah LIBOR dan sebagai gantinya menggunakan tarif transaksi aktual. Tingkat pembiayaan semalam yang dijamin (SOFR) akan menggantikan LIBOR pada tahun 2023. SOFR juga merupakan suku bunga acuan yang digunakan untuk pinjaman dalam mata uang dolar dan kontrak derivatif. SOFR berbeda dari LIBOR karena didasarkan pada transaksi aktual yang diamati di pasar Treasury AS sementara LIBOR menggunakan estimasi suku bunga pinjaman.

Namun, SOFR kemungkinan akan digunakan di AS dan Inggris tetapi negara-negara lain sedang menjajaki menggunakan versi mereka sendiri dari tingkat suku bunga ketika LIBOR dihapus.

Contoh Produk dan Transaksi Berbasis LIBOR

Contoh paling sederhana dari transaksi berbasis LIBOR adalah obligasi dengan suku bunga mengambang, yang membayar bunga tahunan berdasarkan LIBOR, katakan pada LIBOR + 0,5%. Ketika nilai LIBOR berubah, pembayaran bunga akan berubah.

LIBOR juga berlaku untuk swap suku bunga—perjanjian kontraktual antara dua pihak untuk menukar pembayaran bunga pada waktu tertentu. Asumsikan Paul memiliki investasi $ 1 juta yang membayarnya dengan tingkat bunga variabel berbasis LIBOR yang sama dengan LIBOR + 1% setiap kuartal. Karena penghasilannya tunduk pada nilai LIBOR dan bersifat variabel, dia ingin beralih ke pembayaran bunga dengan tingkat bunga tetap. Lalu ada Petrus, yang memiliki investasi $ 1 juta serupa, yang membayarnya bunga tetap 1,5% per kuartal. Dia ingin mendapatkan penghasilan variabel, karena kadang-kadang dapat memberinya pembayaran yang lebih tinggi.

Baik Paul dan Peter dapat membuat perjanjian pertukaran, mempertukarkan penerimaan bunga masing-masing. Paul akan menerima bunga tetap 1,5% atas investasi $ 1 juta dari Peter, yang sama dengan $15, 000 sementara Peter menerima LIBOR + 1% bunga variabel dari Paul.

Jika LIBOR adalah 1%, maka Peter akan menerima 2% atau $20, 000 dari Paulus. Karena angka ini lebih tinggi daripada hutangnya kepada Paul, dalam istilah bersih, Peter akan mendapatkan $5, 000 ($20, 000 - $15, 000) dari Paulus. Pada kuartal berikutnya, jika LIBOR turun menjadi 0,25%, Peter akan memenuhi syarat untuk menerima 1,25% atau $12, 500 dari Paulus. Dalam istilah bersih, Paul akan mendapatkan $2, 500 ($15, 000 - $12, 500) dari Petrus.

Swap tersebut pada dasarnya memenuhi kebutuhan kedua belah pihak yang bertransaksi yang ingin mengubah jenis penerimaan bunga (tetap dan mengambang).

Pembiayaan perusahaan

-

Berapa Kurs Penawaran Antar Bank Euro (Euribor)?

Berapa Kurs Penawaran Antar Bank Euro (Euribor)? Tingkat yang Ditawarkan Antar Bank Euro, atau Euribor, adalah suku bunga referensi harian yang diterbitkan oleh European Money Markets Institute. Tarif didasarkan pada suku bunga rata-rata di mana ban...

-

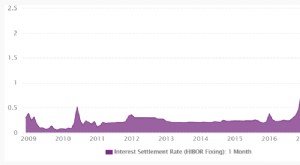

Berapa Tarif yang Ditawarkan Antar Bank Hong Kong (HIBOR)?

Berapa Tarif yang Ditawarkan Antar Bank Hong Kong (HIBOR)? Hong Kong Interbank Offered Rate (HIBOR) adalah suku bunga acuan yang digunakan pemberi pinjaman dan peminjam untuk pinjaman antar bank di pasar Hong Kong. Tingkat referensi digunakan pada instrumen k...