Investasi Portofolio:Yang Perlu Anda Ketahui

Pentingnya pengembalian yang diharapkan dalam portofolio keuangan

Investasi portofolio adalah pilihan yang melayani mereka yang lebih memilih untuk memilih dari berbagai kendaraan keuangan yang berbeda tanpa tanggung jawab untuk berpartisipasi aktif dalam perusahaan atau dana yang mendasarinya.

Memanfaatkan investasi portofolio adalah tentang mengukur pengembalian yang diharapkan, yang merupakan keuntungan atau kerugian yang Anda harapkan dari investasi Anda berdasarkan hasil dan risiko yang diketahui. Memahami cara menarik kesimpulan ini dapat mempermudah dalam memilih aset untuk ditambahkan ke portofolio keuangan Anda.

Literasi keuangan sangat penting untuk strategi investasi Anda. Sayangnya, kelompok-kelompok tertentu tampaknya kurang beruntung dalam hal pengetahuan itu. Lebih khusus lagi, populasi seperti perempuan, yang kurang mampu secara ekonomi dan orang tua cenderung kurang memahami bagaimana investasi dan manajemen portofolio yang efektif bekerja. Menemukan alat yang membantu Anda memahami dasar-dasar investasi pasif sangat penting. Ada banyak sumber daya untuk dipilih. Buku uang dan keuangan, blog, dan situs web semuanya memiliki banyak informasi. Lakukan uji tuntas Anda dalam memverifikasi bahwa sumber yang Anda pilih dihormati dan ditinjau dengan baik.

Misalnya, bayangkan saham tertentu sebagai investasi portofolio. Untuk menilai potensi, Anda dapat memulai dengan data historis untuk melihat apa yang telah dicapai perusahaan tersebut di masa lalu.

Perhitungan pengembalian yang diharapkan juga menjelaskan kinerja portofolio Anda secara keseluruhan. Jika Anda menginvestasikan $100.000 dalam saham yang diproyeksikan untuk menghasilkan 10 persen selama tahun depan dan membeli $200.000 saham lain yang diharapkan menghasilkan 20 persen selama periode yang sama, maka total pengembalian yang diharapkan adalah $50.000. Contoh ini membuat beberapa bahwa Anda hanya akan mendapatkan pengembalian yang Anda antisipasi jika saham terus berkinerja baik. Pengembalian yang diharapkan bersifat hipotetis, sehingga tidak boleh menjadi satu-satunya faktor yang Anda pertimbangkan saat memilih investasi.

Dasar-dasar investasi portofolio

Cara membuat penghasilan pasif Anda lebih menguntungkan adalah dengan mengenal konsep portofolio keuangan sebagai cara terbaik untuk melanjutkan pendidikan investasi Anda.

Kelas aset

Aset investasi, seperti sekuritas dan kendaraan keuangan dalam portofolio Anda, dapat dibagi secara luas menjadi ekuitas dan saham, pendapatan tetap dan obligasi, setara kas, dan real estat.

Investasi portofolio ini diperoleh melalui kepemilikan Anda atas saham di sebuah perusahaan. Jika Anda memiliki ekuitas atau saham korporat dari perusahaan yang berjalan dengan baik, Anda mungkin menerima dividen sesuai dengan keuntungan yang tersisa setelah kreditur perusahaan dilunasi. Saham mewakili pembagian kepemilikan suatu perusahaan, lengkap dengan hak suara tertentu.

Nilai investasi adalah cara umum untuk mendapatkan keuntungan dari investasi saham dengan membeli saham perusahaan undervalued. Anda kemudian dapat menahan saham sampai harga per saham meningkat dan menjualnya lebih dari yang Anda bayarkan semula. Pertumbuhan nilai yang ditahan ini dikenal sebagai apresiasi modal.

Investasi pendapatan tetap dikenal untuk membayar sebagai jadwal investasi yang telah ditentukan sebelumnya. Sebagai pinjaman dari investor kepada penerbit, termasuk perusahaan, pemerintah atau entitas lain, mereka membayar kembali pokok dengan tingkat bunga yang bervariasi sesuai dengan seberapa layak kredit penerbit tersebut. Beberapa bentuk umum dari investasi pendapatan tetap termasuk obligasi pemerintah, obligasi korporasi, Treasurybills, dan reksa dana obligasi.

Investor menyukai setara kas karena mereka menawarkan likuiditas yang lebih baik. Meskipun pengembalian mereka biasanya rendah, fakta bahwa mereka memiliki risiko minimal membuat mereka sangat menarik. Anda mungkin menemukan uang tunai dalam bentuk Money Market Accounts (MMA), Certificates of Deposit (CD), dan Treasury notes.

Berinvestasi dalam properti real estat memungkinkan Anda memilih berbagai strategi untuk menghasilkan pendapatan pasif. Misalnya, beberapa investor membeli rumah fixer-upper dan properti komersial untuk disewakan atau membalik rumah untuk dijual guna menyediakan sumber pendapatan sekunder.

Seperti bentuk investasi pasif lainnya, real estat memungkinkan Anda memilih tingkat keterlibatan yang Anda inginkan. Misalnya, Anda dapat bekerja dengan Real Estate Investment Trust (REIT) untuk menjadi semacam tuan tanah virtual, sementara perwalian tersebut mengawasi aspek bisnis properti dan pemeliharaan material.

Toleransi risiko

Saat menyusun portofolio keuangan, Anda perlu memilih strategi yang melengkapi tujuan investasi jangka pendek dan jangka panjang Anda. Toleransi risiko Anda secara langsung memengaruhi investasi mana yang tepat untuk investasi portofolio Anda.

Toleransi risiko Anda mewakili tingkat volatilitas pengembalian investasi yang bersedia Anda terima. Karena pengembalian Anda jarang terwujud persis seperti yang diperkirakan, strategi investasi Anda harus dapat disesuaikan.

Investor dengantoleransi risiko yang agresif menginginkan pengembalian maksimum yang mungkin dan bersedia untuk memaksimalkan eksposur risiko mereka untuk mencapainya. Orang-orang ini biasanya dapat memasukkan uang mereka ke dalam investasi portofolio seperti saham, real estat, sekuritas internasional, dan opsi.

Toleransi risiko sedang investor mengambil lebih banyak jalan tengah, pendekatan yang seimbang. Mereka mungkin tidak menyadari tujuan pendapatan portofolio mereka dalam semalam, tetapi itu karena pandangan mereka yang lebih panjang — biasanya sekitar lima hingga sepuluh tahun.

Investor yang memiliki toleransi risiko konservatif cenderung menghindari volatilitas portofolio keuangan. Sebaliknya, mereka mencari aset yang pengembalian yang diharapkan hampir dijamin, dan mereka biasanya lebih memilih sekuritas paling likuid yang dapat mereka temukan, termasuk CD dan MMA bank. Banyak dari investor ini mendekati usia pensiun, sehingga mereka ingin pendapatan mereka tumbuh secara konsisten.

Cakrawala investasi

Sebagian besar investasi portofolio biasanya bukan aset tetap. Anda harus menjual atau mengubahnya menjadi uang tunai di beberapa titik. Cakrawala investasi Anda menentukan jumlah waktu yang Anda rencanakan untuk memegang aset ini dan bagaimana hal itu sesuai dengan tujuan portofolio keuangan Anda.

Selain memengaruhi pengembalian yang diharapkan secara keseluruhan, cakrawala investasi Anda harus beradaptasi seiring bertambahnya usia. Misalnya, Anda mungkin akan condong ke arah investasi pasif yang lebih konservatif dan menghapus aset volatilitas tinggi dari portofolio Anda saat Anda mendapatkan pengalaman dan saat Anda hampir pensiun.

Mendanai investasi portofolio Anda

Salah satu hal yang lebih baik tentang membangun portofolio campuran adalah Anda dapat memutuskan bagaimana hal itu menumbuhkan kekayaan Anda. Alih-alih mendistribusikan jumlah tertentu secara merata, misalnya, Anda dapat mengalokasikan jumlah tertentu ke aset yang berbeda bergantung pada sasaran laba dan toleransi risiko Anda.

Setelah Anda memutuskan jumlah uang yang akan Anda investasikan dan peluang mana, Anda perlu menyisihkan jumlah tertentu, sebaiknya setiap bulan, yang akan digunakan untuk portofolio Anda. Setoran otomatis yang disiapkan dapat mentransfer uang untuk memastikan bahwa Anda berkontribusi pada portofolio keuangan Anda. Ini membutuhkan perencanaan di ujung depan tetapi dapat melunasinya di kemudian hari.

Alat manajemen portofolio

Membangun portofolio jauh lebih mudah bila Anda memiliki alat yang tepat. Meskipun seluruh idenya adalah untuk memanfaatkan teknik investasi pasif, investasi tidak akan sepenuhnya bebas dari keputusan. Alat manajemen yang baik membantu Anda menyelesaikan tugas yang membangun portofolio keuangan yang kuat.

Alat dan aplikasi online dapat membantu dalam perencanaan keuangan Anda dan menentukan arah kemandirian finansial. Alat dapat ditemukan untuk mengatur anggaran dan melacak pengeluaran sehari-hari. Mencoba mengurangi utang Anda untuk membebaskan uang untuk investasi lebih banyak? Aplikasi dan alat online dapat menyusun rencana hutang untuk kasus pribadi Anda. Terakhir, mengotomatiskan pembayaran tagihan dan setoran investasi Anda juga dapat meningkatkan kesehatan keuangan Anda.

Memahami Teori Portofolio Modern

HarryM. Markowitz, seorang pendidik ekonomi kelahiran Chicago, mengembangkan kerangka kerja pemenang Hadiah Nobel yang dikenal sebagai Modern Portfolio Theory (MPT). Juga disebut sebagai analisis varians rata-rata, MPT bekerja untuk membangun portofolio keuangan yang memaksimalkan hasil.

Ide mendasar di balik Teori Portofolio Modern adalah bahwa investor yang rasional hanya akan menanggung lebih banyak risiko jika mereka dapat mewujudkan pengembalian yang lebih tinggi. Sebagai jumlah tertimbang, model mengoptimalkan portofolio dengan mengkuantifikasi risiko dan volatilitas spesifik aset. Teknik MPT yang pertama kali dianut oleh Markowitz pada awal 1950-an telah menjadi standar analisis portofolio di antara mereka yang ingin menggabungkan aset secara efektif tanpa bergantung pada impuls atau pendapat yang tidak jelas tentang diversifikasi.

Jenis portofolio

Anda dapat menerapkan dasar-dasar Teori Portofolio Modern untuk membuat profil investasi khusus yang melayani berbagai tujuan.

Portofolio agresif mengandung saham yang menutupi risiko tinggi mereka dengan imbalan yang berpotensi besar. Aset ini dicirikan oleh nilai beta yang tinggi, atau kepekaan terhadap kondisi pasar eksternal.

Portofolio defensif membiarkan investor konservatif menstabilkan kepemilikan mereka dengan saham yang memberikan dividen konstan. Aset ini cenderung berkinerja tidak peduli apakah pasar umum sedang naik atau mengalami penurunan.

Portofolio pendapatan, seperti yang mengandung REIT, memperoleh pendapatan pasif dari dividen dan distribusi pemegang saham serupa kepada pemangku kepentingan.

Portofolio spekulatif termasuk saham yang membawa risiko signifikan. Misalnya, Anda mungkin menaruh uang Anda di saham penny atau berinvestasi di sektor pasar berkembang dengan harapan mendapatkan keuntungan yang belum pernah terjadi sebelumnya.

Portofolio hibrida adalah opsi yang mencakup semua hal lainnya, termasuk obligasi, komoditas, dan real estat.

Investor aktif vs. pasif

Untuk mengelola investasi portofolio Anda secara efektif, Anda harus mulai dengan memutuskan apakah Anda ingin menjadi investor aktif atau pasif.

Investor aktif bekerja untuk mencapai keuntungan jangka pendek melalui pembelian dan penjualan berkelanjutan. Mereka terus-menerus mencari peluang untuk menghasilkan pendapatan portofolio. Dengan berinvestasi nilai dan memanfaatkan peluang serupa, mereka dapat memperoleh manfaat dari perdagangan jangka pendek dan mengelola risiko secara proaktif.

Investor pasif, di sisi lain, biasanya lebih lepas tangan. Mereka meminimalkan pembelian dan penjualan mereka untuk mengumpulkan kekayaan secara bertahap. Banyak yang berhasil dengan membeli investasi dan melupakannya sementara mereka menuai potensi imbalan dari apresiasi modal. Pendekatan ini dapat mengurangi risiko kesalahan investasi yang dapat mengakibatkan kerugian.

Opsi mana yang harus Anda pilih? Masing-masing memiliki pro dan kontra dan ada beberapa cara untuk menyusun aktivitas Anda untuk mengontrol biaya investasi. Misalnya, investor aktif yang membayar per perdagangan melalui pialang tradisional cenderung dikenakan biaya lebih tinggi daripada mereka yang menggunakan platform online modern dan membayar biaya lebih rendah. Demikian pula, investor semi-pasif atau pasif yang menggunakan pialang tradisional mendapatkan komisi dan biaya manajemen, sementara mereka yang mengandalkan alat independen atau yang dikelola sendiri dapat menikmati biaya rendah atau tanpa biaya saat berinvestasi secara online.

Implikasi pajak investasi

Biaya bukan satu-satunya hal yang diambil dari tingkat pengembalian portofolio Anda. Pajak adalah masalah besar lainnya, dan beberapa opsi perantara berbiaya rendah mempersulit untuk menghindari biaya tersembunyi seperti itu karena pendekatannya yang terlalu sederhana.

Bekerja dengan alat investasi online yang memberi Anda kendali penuh atas strategi Anda mungkin merupakan cara termudah untuk tetap terdepan dan memaksimalkan pertumbuhan majemuk Anda. Strategi cerdas pajak lainnya termasuk menunggu untuk menarik dana investasi sehingga Anda dapat memperoleh manfaat dari klasifikasi kurung pajak yang lebih menguntungkan atau menghindari kewajiban keuntungan modal.

Salah satu opsi populer dikenal sebagai Dollar Cost Averaging, atau DCA. Teknik ini melibatkan pembelian ke dalam investasi portofolio tertentu pada jadwal yang telah ditentukan. Nilai dolar setiap pembelian adalah sama, sehingga volume pembelian dapat berfluktuasi berdasarkan harga saham. Menggunakan rata-rata biaya dolar juga dapat membantu Anda mengatasi perubahan pasar.

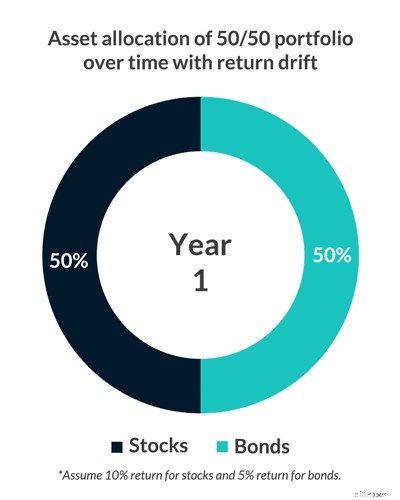

Menurut Teori Portofolio Modern, portofolio yang terdiversifikasi harus mencakup berbagai kelas aset. Namun, ini tidak berarti bahwa portofolio dijamin berhasil hanya karena mengandung kombinasi sekuritas yang khas. Bahkan jika Anda seorang investor pasif, Anda mungkin harus terlibat dalam alokasi aset, atau menyeimbangkan risiko dan imbalan Anda dengan menyesuaikan komposisi portofolio Anda. Misalnya, Anda mungkin melepaskan diri dari ekuitas yang berkinerja buruk secara kronis. Atau, Anda dapat menggunakan alat investasi portofolio yang secara otomatis menyeimbangkan kembali kepemilikan Anda sesuai kebutuhan.

Investasi Portofolio Umum

Ada berbagai opsi untuk mengukur di mana Anda dapat menemukan portofolio individual Anda.

Portofolio pensiunan cenderung berfokus pada diversifikasi, investasi berbiaya rendah, termasuk dana indeks, dana yang diperdagangkan di bursa, IRA, akun 401(k), ekuitas swasta, real estat, saham individu, dan obligasi.

Portofolio ekuitas biasanya mencakup investasi pasar saham campuran yang dapat membantu Anda mengubah tingkat pengembalian Anda. Sebagian besar saham menyertakan hak suara. Jika Anda memperoleh jumlah saham yang cukup — lebih dari 50 persen untuk perusahaan normal atau 66 persen untuk perusahaan Delaware — Anda pada dasarnya memegang investasi langsung karena Anda memiliki keputusan untuk menentukan bagaimana perusahaan beroperasi.

Investasi portofolio asing, atau FPI, melibatkan pembelian aset keuangan yang terkait dengan perusahaan asing. Beberapa ahli menganggap investasi portofolio asing kurang berisiko daripada investasi asing langsung, atau FDI, dan membuat uang Anda lebih likuid.

Nikmati investasi portofolio langsung dengan M1

Strategi investasi Anda hanya seefektif platform di belakangnya. M1 memberdayakan Anda dengan kemampuan kontrol untuk mengelola uang Anda dan membangun kekayaan dengan cara mudah. Karena otomatisasinya yang disempurnakan, Anda dapat memanfaatkan lebih dari 80 portofolio keuangan ahli yang disesuaikan dengan toleransi risiko, jangka waktu, dan tujuan keuangan pilihan Anda.

Mengapa membayar seseorang untuk membangun portofolio Anda dapat membangun sendiri tanpa biaya atau komisi. M1 memungkinkan Anda memilih strategi yang meningkatkan hasil Anda secara intuitif melalui reinvestasi otomatis dan rebalancing dinamis.Ingin merasa lebih percaya diri dengan pilihan investasi portofolio Anda? Pelajari mengapa sebagian besar pelanggan kami berasal dari broker lain. Semua manfaat broker tanpa biaya. Jelajahi manfaat M1 Finance dengan mendaftar akun gratis hari ini.

keuangan

- Menghadapi Penggusuran:Yang Perlu Anda Ketahui

- Apa itu Portofolio Investasi?

- Apa itu Perencanaan Portofolio?

- Opsi Saham Coinbase:Yang Perlu Anda Ketahui

- TIPS dan inflasi:Apa yang perlu Anda ketahui

- Aturan Roth IRA:Yang Perlu Anda Ketahui di 2019

- Apakah VTSAX Investasi yang Baik? Apa yang perlu Anda ketahui

- Pengangguran Siklus:Yang Perlu Anda Ketahui

-

Sewa mobil listrik:Apa yang perlu Anda ketahui

Sewa mobil listrik:Apa yang perlu Anda ketahui Pertimbangan finansial dalam menyewa mobil listrik bisa berbeda dengan menyewa mobil tradisional. Sementara mobil listrik mulai menjadi lebih mainstream, mereka masih sangat berbeda dari rekan-rekan...

-

Asuransi Rumah 101:Yang Perlu Anda Ketahui

Asuransi Rumah 101:Yang Perlu Anda Ketahui Akhirnya, kamu punya rumah sendiri. Anda memiliki tempat di mana Anda dapat menghabiskan sisa hidup Anda. Selamat. Ini adalah investasi penting. Dibutuhkan banyak uang. Butuh waktu bertahun-tahun untu...