Untuk menghindari kecelakaan 2016,

Sepertinya tahun 2016 akan menjadi tahun yang sangat penting bagi perekonomian dunia. RBS telah menyarankan investor untuk "menjual semuanya kecuali obligasi berkualitas tinggi" karena gejolak telah kembali ke pasar saham. Indeks Dow Jones dan S&P telah turun lebih dari 6% sejak awal tahun, yang merupakan awal tahunan terburuk. Ada cerita serupa di pasar utama lainnya, dengan perusahaan-perusahaan terkemuka FTSE kehilangan sekitar £72 miliar nilai pada periode yang sama.

Penurunan ini datang di belakang kejutan besar ke pasar saham China. Bursa saham China sangat berbeda dari ekonomi utama lainnya, karena perusahaan China tidak mengandalkannya untuk mendanai diri mereka sendiri pada tingkat yang sama, menggunakan utang sebagai gantinya. Semua sama, penangguhan perdagangan yang berulang-ulang ketika pemutus sirkuit China mulai beroperasi (seperti yang mereka lakukan ketika harga saham turun terlalu tajam) menakuti investor di seluruh dunia.

Selain itu kita melihat harga komoditas terus mundur. Harga minyak telah turun menuju $30 per barel dan sepertinya tidak akan segera meningkat, dengan produksi minyak Iran dan Saudi terus mempertahankan pasokan. Kami melihat banyak negara berkembang yang bergantung pada pendapatan minyak menderita (Brasil, Rusia), dan ada spekulasi bahwa banyak produsen minyak (dan mungkin bahkan Arab Saudi) harus meninggalkan hubungan mata uang mereka dengan dolar AS.

Permintaan dan penawaran

Pada dasarnya ada dua perspektif berbeda mengapa ekonomi dunia masih berjuang delapan tahun setelah krisis keuangan. Yang pertama menunjukkan itu menderita terlalu sedikit permintaan global setelah krisis keuangan. Argumennya adalah bahwa dalam ekonomi dunia secara keseluruhan, belanja konsumen dan investasi perusahaan telah ditahan oleh kurangnya kepercayaan. Hal ini diperparah oleh penghematan di banyak negara maju di belahan bumi barat setelah krisis keuangan yang menyebabkan utang pemerintah melonjak.

Menurut pandangan dunia ini, kebijakan moneter tidak dapat mendorong permintaan untuk meningkat ketika suku bunga sudah berada pada atau mendekati 0%. Pemulihan tidak akan terlihat kecuali pemerintah memulihkan kepercayaan melalui tindakan fiskal yang terkoordinasi – meningkatkan belanja publik di seluruh dunia. Ini pada dasarnya adalah pandangan sisi permintaan Keynesian tentang dunia, menggemakan pandangan Keynes bahwa ekonomi global pascaperang perlu dikelola dalam hal tingkat permintaan secara keseluruhan.

Pandangan alternatif adalah bahwa stagnasi ekonomi dunia disebabkan oleh ekspansi tabungan global, sebagian didorong oleh munculnya ekonomi besar seperti Cina dan India. Karena permintaan bisnis untuk modal investasi telah lemah, kelebihan tabungan ini malah masuk ke hal-hal seperti obligasi pemerintah, menyebabkan rendahnya suku bunga riil.

Dalam pandangan dunia ini, muncul dari krisis tidak memerlukan lebih banyak pengeluaran pemerintah, tetapi perluasan peluang investasi untuk kelebihan tabungan, didorong oleh inovasi. Ini juga membutuhkan tingkat koordinasi kebijakan antar negara untuk secara bertahap menaikkan suku bunga bank sentral ke tingkat "normal". Jika tidak, ketidakseimbangan tabungan antara Timur dan Barat kemungkinan akan berlanjut, meningkatkan risiko menciptakan gelembung dalam harga aset seperti properti, dan pengeluaran konsumen yang berlebihan di negara-negara industri.

Realitas yang tidak sempurna

Seiring berkembangnya tahun 2016, kita harus mendapatkan beberapa wawasan tentang mana dari dua pandangan dunia ini yang benar saat kita mulai melihat apakah belanja konsumen dan investasi dapat pulih tanpa perlu tambahan belanja pemerintah. Dalam pandangan saya, argumen sisi permintaan memiliki manfaat yang lebih besar, tetapi ada tiga kualifikasi. Pertama, untuk mempertahankan permintaan konsumen dalam setiap pemulihan, tingkat upah harus mengikuti inflasi. Jika ini tidak terjadi, hal itu akan terus mendorong ketidaksetaraan dan menahan belanja konsumen.

Kedua, ada komplikasi bahwa tingkat utang pasca-krisis masih tinggi di banyak negara. Utang rumah tangga masih relatif tinggi terhadap PDB di Inggris, Spanyol, Portugal, Irlandia, Kanada dan AS (berjumlah antara 80% dan 110% dari ukuran ekonomi). Dan utang pemerintah bruto sebagai proporsi ekonomi melebihi 100% di AS, Irlandia, Italia, Yunani, Belgium, Portugal dan Jepang.

Kritik terhadap posisi Keynesian murni berpendapat bahwa kecuali tingkat utang ini diturunkan, sulit untuk melihat melampaui pemulihan yang lambat. Di masa lalu, perang dan inflasi telah digunakan sebagai peluang untuk merestrukturisasi atau menggelembungkan utang. Bank sentral independen kami mempersulit penggunaan inflasi sebagai cara untuk mengurangi tingkat utang karena kami telah memberi mereka tugas untuk menjaga inflasi tetap rendah. Ini tidak mencegah ekspansi fiskal yang terkoordinasi di antara ekonomi G20 untuk memulai ekonomi dunia, tetapi itu berarti bahwa kita memiliki gudang senjata yang berkurang.

Ketiga, AS mampu menggunakan posisi dominannya untuk menetapkan arah yang jelas bagi perekonomian dunia hingga saat ini, yang membuat hidup lebih mudah bagi pemerintah dan bank sentral di seluruh dunia. Di dunia multi-kutub di mana negara-negara menetapkan kebijakan fiskal dan moneter mereka sendiri, ada potensi yang lebih besar bagi masing-masing negara untuk membuat kesalahan kebijakan karena mereka (salah) menafsirkan apa yang terjadi secara eksternal.

Alangkah baiknya jika, pada tahun 2016, kami mulai melihat kerjasama makroekonomi yang lebih besar antara G20. Dalam dunia yang ideal, ekonomi G20 akan berusaha untuk berbagi upaya mempertahankan permintaan dunia melalui investasi publik yang ditargetkan yang dirancang untuk memulihkan kepercayaan bisnis dan konsumen. Kami melihat ini secara singkat segera setelah krisis keuangan. Sejak tahun 2009 tidak ada upaya untuk bertindak secara kolektif pada kebijakan fiskal. Sayangnya, hari-hari itu tampaknya sangat jauh sekarang.

pasar saham

- Mempertimbangkan Ekonomi Pasar Berkembang Kolombia

- Apakah FTSE 100 benar-benar tampil seburuk yang terlihat abad ini?

- Efek Akhir Pekan

- Pelajari Strategi Perdagangan Kuantitatif untuk Memainkan Pasar Saham Seperti Pro

- Coronavirus:membandingkan krisis hari ini dengan 2008 mengungkapkan beberapa hal menarik tentang Tiongkok

- Pakaian G-III Range-Bound Tidak Ke mana-mana Dengan Cepat

-

Cara kerja asuransi mobil dalam keadaan tanpa kesalahan

Cara kerja asuransi mobil dalam keadaan tanpa kesalahan Asuransi mobil wajib di hampir setiap negara bagian, tetapi undang-undang yang mengaturnya bervariasi berdasarkan tempat Anda tinggal. Dalam keadaan tanpa kesalahan, pengemudi harus mengajukan klaim...

-

Kapan Renovasi Rumah Layak?

Kapan Renovasi Rumah Layak? Karena pasar real estat yang lembut, menjual rumah bisa memakan waktu bertahun-tahun dan meninggalkan Anda dengan kerugian finansial yang besar . Banyak pemilik rumah telah memutuskan bahwa alih...

-

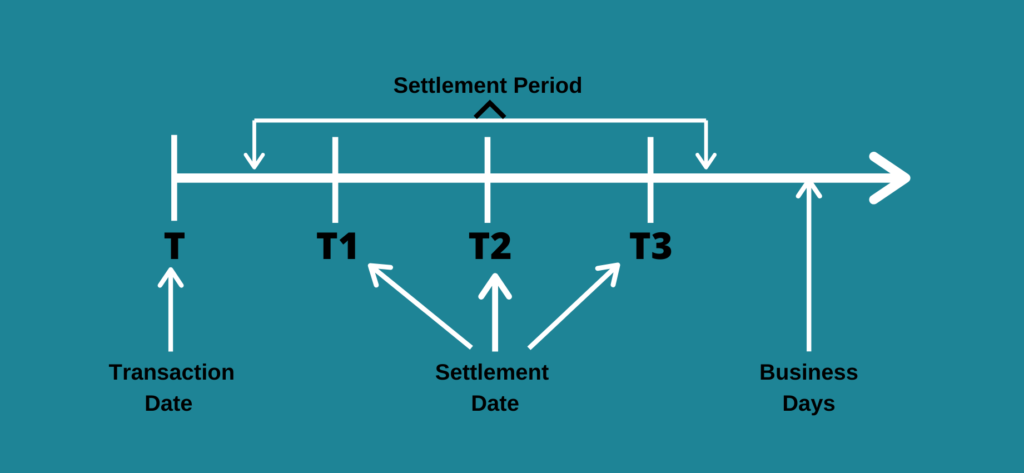

Apa itu Tanggal Penyelesaian?

Apa itu Tanggal Penyelesaian? Tanggal penyelesaian adalah istilah industri yang mengacu pada tanggal ketika kontrak perdagangan atau derivatif dianggap final, dan penjual harus mengalihkan kepemilikan sekuritas kepada pembeli deng...

-

Bagi kaum milenial,

Bagi kaum milenial, pekerjaan adalah tantangan kesehatan masyarakat Generasi Milenial sekarang merupakan bagian terbesar dari angkatan kerja Kanada dan banyak yang menghadapi kondisi kerja yang genting. Sebagai masyar...