Memanfaatkan Rasio Utang terhadap Ekuitas

Sebuah perusahaan rasio utang terhadap ekuitas adalah ukuran seberapa agresifnya dalam memanfaatkan asetnya untuk pertumbuhan. Sesuai dengan namanya, rasio adalah ukuran sederhana utang atas ekuitas. Jika rasio utang terhadap ekuitas untuk sebuah perusahaan dalam bilangan bulat dan bukan sebagian kecil, perusahaan mungkin membawa terlalu banyak hutang dibandingkan dengan kekayaan bersih aktualnya.

Anjak dalam Dana Investor

Utang tidak termasuk dana yang diberikan dari investor karena dana tersebut tidak perlu dilunasi. Faktanya, memiliki banyak investor sebenarnya akan menambah ekuitas yang dimiliki perusahaan dan oleh karena itu menguntungkan ukuran hutang terhadap ekuitas. Sebagai contoh, jika sebuah perusahaan memiliki utang $100 dibandingkan dengan ekuitas $300, rasio utang terhadap ekuitas adalah 0,33, atau 30 persen, yang adil. Namun, jika 10 investor baru datang masing-masing menawarkan $10 sebagai ganti ekuitas, perusahaan dapat menawarkan lebih banyak saham. Hasilnya akan menjadi tambahan $100 ekuitas untuk bisnis. Ini berarti rasio utang terhadap ekuitas turun menjadi 0,25, atau 25 persen, yang bahkan lebih baik dari sebelumnya.

Menggunakan Utang ke Ekuitas dalam Hasil Laba

Hasil pendapatan saham adalah nilai pendapatan per sahamnya selama dua belas bulan terakhir dibagi dengan total aset perusahaan. Dalam model ini, yang sering digunakan untuk menentukan apakah suatu saham dinilai dengan benar, baik hutang dan ekuitas diperhitungkan terhadap total aset. Jika Anda hanya memperhitungkan hasil pendapatan saat memutuskan untuk membeli saham, Anda mungkin melewatkan analisis kunci dari penyebaran total aset yang dimiliki oleh perusahaan. Total aset mungkin telah digelembungkan secara salah jika perusahaan memiliki jumlah hutang yang sangat besar. Anjak dalam rasio utang terhadap ekuitas saat mempertimbangkan hasil pendapatan dapat memberi Anda gambaran yang lebih lengkap.

Debt to Equity dalam Pembiayaan Masa Depan

Faktor lain yang perlu dipertimbangkan ketika perusahaan memiliki rasio utang terhadap ekuitas yang tinggi adalah bahwa perusahaan mungkin tidak bisa mendapatkan lebih banyak pembiayaan di masa depan. Jika bisnis ingin berekspansi untuk memanfaatkan keuntungan baru, itu akan menemukan waktu yang menantang untuk mendapatkan pembiayaan bank. Satu-satunya pilihannya adalah meningkatkan jumlah saham yang ditawarkannya, yang akan mengurangi nilai saham individu yang Anda pegang.

Debt to Equity dalam Risiko Kebangkrutan

Beberapa industri dapat membawa rasio utang terhadap ekuitas yang lebih tinggi daripada yang lain tanpa risiko kebangkrutan. Sebuah perusahaan utilitas, Misalnya, tidak mengharapkan perubahan besar dalam keuntungannya. Bahkan dalam penurunan pasar, perusahaan akan terus memperoleh keuntungan. Perusahaan ini tidak akan berisiko jatuh bangkrut jika terjadi perubahan ekonomi yang tidak terduga. Sebuah produsen mobil, di samping itu, beroperasi di pasar yang sangat berubah-ubah. Jika terjadi resesi, perusahaan individu ini berada pada risiko kebangkrutan yang tinggi jika memiliki rasio utang terhadap ekuitas yang tinggi. Karena itu, jauh lebih baik bagi perusahaan jenis ini untuk mempertahankan rasio yang rendah.

Dasar Saham

- Rasio Calmar

- Berapa Rasio Hutang Bersih terhadap EBITDA?

- Dana Utang

- Rasio Cakupan Bunga

- Apakah Pasar Ekuitas Membuat Anda Gelisah?

- Pasar Utang vs Pasar Ekuitas:Apa Perbedaannya?

- Pembiayaan Ekuitas vs Pembiayaan Utang:Apakah perbedaannya?

- Penggunaan Ilmu Data dalam Pembuatan Cryptocurrency Blockchains

-

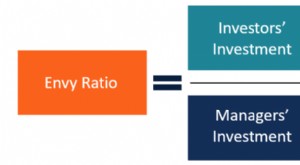

Apa itu Rasio Kecemburuan?

Apa itu Rasio Kecemburuan? Dalam ekuitas swasta, rasio kecemburuan adalah rasio yang menunjukkan harga yang dibayarkan oleh investor dalam kaitannya dengan harga yang dibayarkan oleh tim manajemen untuk masing-masing saham dari...

-

Bagaimana Cara Menghitung Debt Service Coverage Ratio?

Bagaimana Cara Menghitung Debt Service Coverage Ratio? Panduan ini akan menjelaskan cara menghitung Debt Service Coverage RatioDebt Service Coverage RatioDebt Service Coverage Ratio (DSCR) mengukur kemampuan perusahaan untuk menggunakan pendapatan operasi...