Bagaimana Anda tahu bank mana yang terbaik untuk refinancing?

Kilas balik ke kelas bahasa Inggris sekolah menengah:Tidak lain adalah Geoffrey Chaucer yang pertama kali menciptakan ungkapan bahwa semua hal baik harus berakhir. Baik itu liburan yang panjang dan santai, atau hanya penjualan kopi merek favorit Anda di toko bahan makanan, keuntungan hidup tidak bertahan selamanya. Pada tahun 2022, kami kemungkinan akan mengucapkan selamat tinggal pada tingkat suku bunga rendah yang pernah dinikmati oleh siapa saja yang baru-baru ini mengambil pinjaman.

The Fed (secara resmi dikenal sebagai Federal Reserve) pada pertemuan mereka yang akan datang kemungkinan akan meningkatkan suku bunga pinjaman utama, yang menentukan suku bunga yang ditetapkan pemberi pinjaman lain untuk suku bunga mereka. Ketika ini terjadi, Anda dapat mengharapkan suku bunga variabel apa pun meningkat, apakah pemberi pinjaman Anda saat ini adalah bank, serikat kredit, perusahaan kartu kredit, atau pemberi pinjaman hipotek.

Intinya:Anda akan membayar lebih untuk uang yang Anda pinjam.

Bergembiralah — ada kabar baik di tengah semua bla ekonomi. Anda masih memiliki jendela waktu untuk mengunci suku bunga rendah dan rendah tersebut dengan membiayai kembali utang apa pun yang bergantung pada suku bunga variabel, atau pinjaman apa pun yang berasal lebih dari dua tahun lalu ketika suku bunga kurang menarik daripada sekarang. Ya, itu mungkin terdengar seperti banyak pekerjaan rumah orang dewasa, tetapi memahami ke mana Anda bisa pergi untuk memulai mengamankan tarif tetap yang dapat Anda pertahankan setelah tarif tersebut mulai naik dapat membantu Anda menjaga satu hal baik ini agar tidak segera berakhir.

Memilih pemberi pinjaman pembiayaan kembali

Jika Anda mencari "pembiayaan kembali" di Google, kemungkinan besar Anda akan ditawari lebih banyak iklan daripada fakta. Banyak tergantung pada jenis pemberi pinjaman apa yang Anda cari:megabank, pemberi pinjaman online, tempat ingat wajah Anda seperti credit union, atau bahkan neobank seperti Chime, semuanya memamerkan pinjaman pembiayaan kembali mengkilap mereka di depan Anda untuk menarik perhatian Anda. Bagaimana dan dari mana Anda memulai?

Naluri Anda mungkin memberi tahu Anda untuk menemukan tingkat bunga terendah. Kehidupan sehari-hari Anda dari jadwal dan komitmen keluarga mungkin mendesak Anda untuk menemukan tempat apa pun yang dapat memproses pinjaman Anda dengan cepat dan dengan jumlah dokumen yang paling sedikit. Ya, Anda ingin memastikan Anda mendapatkan tarif rendah itu, dan tidak ada yang menginginkan lebih banyak dokumen daripada yang diperlukan, tetapi ada banyak faktor dan pilihan yang perlu dipertimbangkan saat melakukan refinancing. Meluangkan waktu Anda alih-alih memilih penawaran refinancing pinjaman cepat dan murah yang akan Anda temukan di iklan penelusuran berbayar kemungkinan besar akan menghemat uang Anda.

Mengapa tidak memulai dengan The Fed — lagi pula, di situlah tingkat suku bunga dasar dimulai. The Fed menawarkan Panduan Konsumen untuk Pembiayaan Kembali Hipotek, tetapi banyak prinsip yang berlaku untuk utang pribadi, termasuk pinjaman kendaraan, utang pinjaman pelajar, dan hipotek rumah Anda. Memahami prosesnya dapat mengingatkan Anda akan pertanyaan yang tidak terpikirkan oleh Anda.

Di atas segalanya, sangat membantu untuk mengetahui bahwa Anda pada dasarnya menukar pinjaman Anda saat ini, apakah itu hipotek atau pinjaman dari perusahaan kartu kredit Anda, untuk pinjaman baru. Lembaga keuangan mana pun yang menyerahkan uangnya kepada Anda dengan harga yang paling menarik pasti ingin memastikan beberapa detail seluk beluk tentang Anda dan kemampuan Anda untuk membayar kembali utang Anda.

Di mana memulai pencarian Anda

Mari kita mulai di mana Anda sudah bank. Jangkau pemberi pinjaman Anda dan cari tahu tingkat hipotek saat ini, tingkat pembiayaan kembali mobil, atau tingkat bunga pinjaman pribadi. Karena Anda adalah pelanggan yang sudah ada, bank atau serikat kredit Anda saat ini mungkin lebih cenderung bekerja sama dengan Anda dalam hal suku bunga, dan proses pinjaman secara keseluruhan. Mereka mungkin melihat setoran langsung Anda dan melakukan "penarikan lunak" terhadap kredit Anda — sebuah cuplikan yang tidak memengaruhi nilai kredit Anda. Mereka bahkan mungkin sudah mengetahui skor kredit Anda, dan mungkin bersedia membebaskan biaya pembiayaan kembali untuk mempertahankan bisnis pinjaman Anda.

Jika Anda merasa akan memiliki banyak pertanyaan di sepanjang jalan, mungkin bermanfaat bagi Anda untuk bermitra dengan lembaga keuangan di mana Anda akan memiliki petugas pinjaman khusus. Dengan bank dan neobank yang lebih besar, Anda mungkin ditugaskan ke tim, atau bahkan nomor telepon dukungan pelanggan umum. Ingatlah baik tingkat layanan yang Anda inginkan selama proses aplikasi pinjaman pembiayaan kembali dan proses pembayaran kembali pinjaman.

Jika Anda tidak memiliki lembaga keuangan utama, atau saat ini Anda mengelola uang Anda melalui layanan online saja dan ingin mempertimbangkan opsi yang lebih pribadi untuk membantu Anda melalui proses pembiayaan kembali, kami sarankan untuk mencari bank komunitas atau serikat kredit untuk memandu Anda . Sisi positif dari lembaga keuangan lokal jauh melampaui hubungan keuangan yang Anda kembangkan. Seringkali Anda dapat menemukan pemberi pinjaman yang nilainya sesuai dengan nilai Anda.

Faktor yang perlu dipertimbangkan sebelum membiayai kembali

Selain kemungkinan tingkat pembiayaan kembali yang sangat rendah dan sangat menarik, ada pertimbangan utama lainnya:Apakah pembiayaan kembali saat ini merupakan ide yang baik untuk Anda? Ya, dari sudut pandang suku bunga, gagasan untuk meningkatkan jangka waktu pinjaman Anda mungkin menarik. Namun, tujuan pembiayaan ulang tidak hanya untuk merampingkan pembayaran bulanan Anda, tetapi juga untuk meningkatkan posisi keuangan Anda secara keseluruhan.

Jika Anda membayar pinjaman rumah atau pinjaman mobil, diinvestasikan dengan baik, dan mendekati akhir pinjaman Anda, memulai kembali dengan pinjaman baru (sekali lagi, pinjaman yang dibiayai kembali hanyalah pinjaman baru dalam jumlah yang masih terutang dalam pinjaman Anda saat ini) dapat membuat Anda membayar lebih banyak bunga daripada yang Anda bangun dalam ekuitas.

Demikian juga, jika Anda akan dikenakan penalti pembayaran di muka karena melunasi pinjaman awal Anda lebih awal, Anda mungkin ingin bernegosiasi dengan bank atau serikat kredit Anda yang ada untuk membebaskan biaya, atau mempertimbangkan kembali apakah pembiayaan kembali akan menghemat cukup uang dibandingkan dengan penalti. Biaya originasi mungkin juga akan timbul, tetapi sekali lagi, pemberi pinjaman pembiayaan kembali yang termotivasi yang ingin memiliki Anda sebagai peminjamnya mungkin dapat membantu mengelola pengeluaran ini.

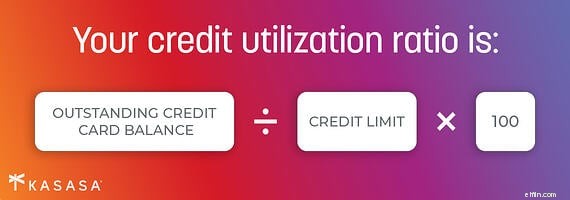

Di sisi lain, jika Anda baru saja meminjam uang dan nilai kredit Anda masih menyesuaikan dari pinjaman awal, atau ekspansi baru-baru ini dari rasio pemanfaatan kredit Anda, Anda mungkin tidak mendapatkan banyak keuntungan dari pinjaman baru. Anda bahkan mungkin tidak memenuhi syarat untuk itu. Waktu adalah segalanya, seperti yang mereka katakan, dan sekarang mungkin bukan waktu yang tepat untuk Anda secara pribadi, bahkan jika tingkat bunga yang lebih rendah terdengar menggoda. Ingin tahu mengapa dan kapan harus membiayai kembali pinjaman? Wawasan tentang waktu dan alasan terbaik untuk membiayai kembali pinjaman mobil, juga dapat berlaku untuk pinjaman pribadi, pinjaman tanda tangan, dan pinjaman kartu kredit.

Tentu saja, ada banyak manfaat untuk refinancing tergantung pada jenis pinjaman. Mengambil pinjaman pribadi untuk konsolidasi utang memungkinkan Anda untuk mengunci suku bunga tetap daripada terikat pada suku bunga variabel pinjaman kartu kredit Anda.

Jika Anda terkunci dalam pinjaman mahasiswa swasta dengan lembaga keuangan yang masuk akal ketika Anda mulai kuliah, tetapi kurang menarik sekarang setelah Anda lulus dan bekerja untuk melunasinya, pembiayaan kembali pinjaman mahasiswa juga mungkin dilakukan. Ini mungkin tergantung pada sumber pendapatan Anda, dan berbicara dengan petugas pinjaman Anda dapat membantu Anda mengklarifikasi pilihan Anda.

Apakah Anda ingin mengurangi pembayaran hipotek bulanan Anda, mempelajari lebih lanjut tentang opsi pembiayaan kembali pinjaman siswa, atau hanya ingin meningkatkan jangka waktu pinjaman Anda selama suku bunga yang baik masih ada, mengetahui semua plus dan minus di muka dapat membantu Anda menemukan cara paling cerdas untuk meminjam .

Membiayai kembali hipotek versus utang pribadi

Membiayai kembali hipotek Anda yang ada mungkin menawarkan Anda opsi pinjaman yang lebih baik ketika Anda melihat ke bawah jalan pada dua dekade berikutnya dari pembayaran hipotek bulanan Anda, tetapi dolar dan sen di depan mungkin terbukti menakutkan di sini dan sekarang. Prospek hipotek baru ketika ingatan tentang proses pinjaman hipotek asli masih terngiang di benak Anda mungkin menjadi alasan yang baik untuk berbicara dengan pemberi pinjaman pembiayaan kembali hipotek yang dapat membantu Anda menentukan apakah pembiayaan kembali akan menguntungkan Anda, dan apa yang mungkin terjadi. diharapkan dari Anda untuk mewujudkannya.

Biaya penutupan mungkin merupakan salah satu aspek dari biaya di muka, selain penalti pembayaran di muka dan biaya originasi yang telah disebutkan. Namun, jika Anda telah melakukan perbaikan pada properti, baru-baru ini menyelesaikan pinjaman ekuitas rumah, atau meningkatkan skor kredit Anda, pembiayaan kembali hipotek mungkin sepadan dengan kerja keras untuk meningkatkan keuangan jangka panjang Anda. Ini tentu patut ditanyakan, terutama jika Anda mencoba mengunci tingkat bunga yang lebih rendah.

Jika Anda memiliki pinjaman VA atau pinjaman FHA, mungkin ada panduan khusus yang memengaruhi opsi pembiayaan kembali hipotek Anda, dan sebaiknya bicarakan dengan pemberi pinjaman pembiayaan kembali hipotek yang secara khusus menangani setiap jenis pinjaman.

Jika saat ini Anda berada dalam tingkat hipotek yang dapat disesuaikan, pada akhirnya Anda akan melihat pembayaran Anda meningkat, dan bukan karena Anda meningkatkan ekuitas di rumah Anda. Mendapatkan diri Anda ke hipotek suku bunga tetap sekarang mungkin sepadan dengan usaha dan dalam setahun, Anda akan dapat menghargai posisi yang jauh lebih menarik. Dengan rumah, Anda selalu duduk dalam posisi memiliki pinjaman yang dijamin dengan aset berharga di tangan Anda di akhir hipotek Anda.

Berwujud vs. tidak berwujud

Namun, sebagian besar pinjaman pribadi tidak dijamin, yang berarti tidak ada properti berwujud, seperti rumah atau mobil, yang dipertaruhkan untuk diterima oleh pemberi pinjaman sebagai jaminan. Pinjaman pribadi terutama tergantung pada nilai kredit Anda yang baik. Anda masih dapat membiayai kembali pinjaman dengan jaminan dan tanpa jaminan, tetapi Anda akan menemukan bahwa suku bunga untuk pinjaman tanpa jaminan lebih tinggi daripada pinjaman dengan jaminan, hanya karena pemberi pinjaman mengambil risiko yang sedikit lebih tinggi karena tidak ada yang dapat mendukung pinjaman.

Jika Anda pernah mentransfer saldo ke kartu kredit baru karena menawarkan tarif perkenalan yang lebih baru dan rendah, pada dasarnya Anda telah membiayai kembali pinjaman kartu kredit Anda dengan tarif yang lebih rendah. Skor kredit Anda akan terpukul karena Anda baru saja memperpanjang jumlah total yang tersedia untuk dipinjam. Selain itu, skor kredit Anda meningkat semakin lama pinjaman dibuka dan dalam kondisi baik, sehingga kartu kredit baru Anda juga memengaruhi kredit Anda.

Hal yang sama berlaku jika Anda membiayai kembali pinjaman pribadi, pinjaman mobil, atau bahkan pinjaman hipotek, tetapi dengan pinjaman itu Anda juga menutup pinjaman asli dan Anda, kemungkinan besar, membiayai kembali pinjaman baru Anda dengan tingkat bunga tetap (semoga lebih rendah satu). Ada kesamaan dalam bagaimana berbagai jenis pinjaman dibiayai kembali, tetapi tujuan untuk menurunkan suku bunga Anda dan memperpendek jangka waktu pinjaman secara keseluruhan membuat kedua jenis refi tersebut layak untuk dipertimbangkan. Lembaga keuangan yang berfokus pada layanan akan dapat menjawab pertanyaan Anda, termasuk membantu Anda memutuskan apakah pembiayaan kembali utang Anda menguntungkan Anda dalam jangka panjang sebelum Anda terlalu mendalami prosesnya.

Di mana menemukan pemberi pinjaman refinancing yang tepat di dekat Anda

Anda mungkin tidak perlu mencari terlalu keras untuk menemukan tempat yang bersedia meminjamkan uang kepada Anda. Kunci untuk menemukan yang benar tempat adalah seberapa bersedia mereka untuk membantu Anda. Ingatlah bahwa bank-bank besar jarang memperhatikan apa yang paling sesuai dengan kebutuhan Anda; mereka peduli dengan apa yang paling sesuai dengan kebutuhan mengelola jutaan peminjam. (Terjemahan:Anda bukan prioritas tertinggi mereka.) Bank-bank besar seringkali lebih suka melayani dan merayu perusahaan besar daripada menghabiskan waktu untuk memahami pembiayaan kembali rumah Anda.

Pemberi pinjaman online tentu telah membuat peminjaman uang lebih cepat dan mudah, dan siapa yang tidak menyukai sesuatu yang cepat dan mudah? Mari berharap menghubungi perwakilan telepon bebas pulsa mereka ketika Anda membutuhkan bantuan juga cepat dan mudah. Tentu saja, saat Anda melakukannya, itu akan menjadi satu-satunya saat mereka mengalami volume panggilan yang sangat tinggi.

Meskipun tidak ada yang menginginkan prosesnya menjadi membosankan, memilih pemberi pinjaman yang secepat dan seefisien Anda membayar pinjaman selama satu tahun sama pentingnya dengan seberapa cepat mereka mendorong Anda melalui proses tersebut.

Seperti yang telah kami sebutkan, meminjam uang di tempat Anda sudah memiliki bank dapat membantu Anda menghemat beberapa biaya yang biasanya terkait dengan pinjaman baru, jadi pertimbangkan dengan pasti apakah lembaga keuangan Anda saat ini mungkin merupakan pilihan yang cerdas.

Jika Anda mencari cara paling cerdas untuk meminjam, pertimbangkan juga peran yang dimainkan lembaga keuangan di komunitas Anda. Apakah itu mendukung usaha kecil lokal? Apakah uang yang dipinjamkan kepada orang-orang seperti Anda memungkinkan sumber daya ekonomi itu tetap ada dalam komunitas Anda? Apakah pemberi pinjaman Anda berfokus pada membangun komunitas Anda, atau membangun portofolio pemegang sahamnya? Sangat mudah untuk mendapatkan pinjaman dari banyak sumber yang berbeda, tetapi cerdas untuk mendapatkan pinjaman yang memperkuat nilai-nilai Anda.

Pada akhirnya, tujuan untuk membiayai kembali pinjaman apa pun, apakah itu kartu kredit, mobil, atau rumah Anda, adalah untuk memfokuskan kembali kesejahteraan finansial Anda dengan cara yang menguntungkan. Suku bunga yang lebih rendah mungkin menjadi kekuatan pendorong, tetapi Anda harus yakin bahwa lembaga keuangan Anda memiliki tujuan utama yang sama dengan Anda:perawatan diri finansial Anda. Kerjakan pekerjaan rumah Anda dan temukan hubungan perbankan yang bukan akhir, melainkan awal dari sesuatu yang baik.

Utang-Utang

- Cara Memenuhi Syarat untuk Pengembalian Dana Pinjaman VA

- Cara Mendapatkan Pinjaman Bank Saat Anda Memiliki Kredit Macet

- Membiayai Kembali Pinjaman Mobil:Cara Mengetahui Apakah Ini Ide yang Bagus

- Membiayai Kembali Pinjaman Dapat Menghemat Uang Anda - Begini Caranya

- HELOC vs. Pinjaman Ekuitas Rumah:Bagaimana Mereka Membandingkan dan Mana yang Tepat untuk Anda

- Pinjaman untuk RV:Bagaimana Anda Dapat Membiayai Kendaraan Rekreasi

- 4 Hal yang Perlu Diketahui Sebelum Anda Mengajukan Pinjaman Pribadi

- Cara Menemukan Hipotek Terbaik untuk Anda

-

Chime vs. Simple:Bank Mana Pilihan Terbaik untuk Anda?

Chime vs. Simple:Bank Mana Pilihan Terbaik untuk Anda? Catatan editor: Simple, anak perusahaan BBVA USA, sedang ditutup. BBVA USA dibeli oleh PNC Bank. Untuk pelanggan Simple saat ini, kami sarankan untuk mencoba Chime. Jika Anda mencari bank online saj...

-

FHA vs. Pinjaman Konvensional:Mana yang Tepat untuk Anda?

FHA vs. Pinjaman Konvensional:Mana yang Tepat untuk Anda? Jika Anda seorang pembeli rumah pertama kali, Anda mungkin bertanya-tanya apakah pinjaman FHA atau konvensional adalah pilihan yang tepat untuk Anda. Pinjaman yang terbaik untuk Anda pada akhirnya ter...