Pinjaman Ekuitas Rumah:Pro dan Kontra

Pada titik tertentu dalam perjalanan keuangan Anda sebagai pemilik rumah, Anda akhirnya akan memiliki persentase yang lebih tinggi dari nilai total rumah Anda daripada yang Anda berutang. Setelah Anda mendapatkan persentase tertentu dari ekuitas di rumah Anda, Anda mungkin memenuhi syarat untuk mengambil pinjaman ekuitas rumah. Pinjaman ekuitas rumah adalah cara yang bagus untuk dengan cepat mengakses sejumlah besar uang tunai, dan biasanya digunakan untuk tujuan tertentu, seperti membiayai perbaikan rumah besar yang akan meningkatkan nilai properti Anda, mendanai investasi di properti lainnya, atau konsolidasi utang.

Namun, mengambil pinjaman ekuitas rumah juga bisa berisiko. Jika Anda gagal memenuhi pembayaran bulanan Anda, Anda bisa mengambil risiko kehilangan rumah Anda. Itulah mengapa penting untuk meluangkan waktu untuk memahami cara kerja pinjaman ekuitas rumah, dan apakah Anda siap secara finansial untuk mengambilnya atau tidak.

Apa itu Pinjaman Ekuitas Rumah?

Pinjaman ekuitas rumah adalah jenis pinjaman yang Anda ambil terhadap rumah Anda sendiri, berarti properti Anda digunakan sebagai jaminan. Agar memenuhi syarat untuk pinjaman ekuitas rumah, rumah Anda harus bernilai lebih dari yang Anda berutang. Ketika Anda telah mencapai titik itu, Anda dapat meminjam dengan persentase dari total ekuitas Anda. Pada prinsipnya, semakin banyak ekuitas yang Anda miliki, semakin banyak yang bisa Anda pinjam. Karena pinjaman ekuitas rumah dijamin melalui rumah Anda, mereka lebih mudah untuk memenuhi syarat daripada jenis pinjaman lainnya.

Pinjaman ekuitas rumah datang dalam dua bentuk:Mereka dapat diambil sebagai jumlah sekaligus, atau sebagai jalur kredit ekuitas rumah (HELOC).

Jumlah bulat

Jika Anda memutuskan untuk mengambil pinjaman ekuitas rumah Anda sebagai jumlah sekaligus, Anda menerima total jumlah uang yang disepakati sekaligus. Meminjam lump sum mungkin datang dengan tingkat bunga tetap dan pembayaran bulanan tingkat yang mengurangi pokok dan bunga bersama-sama selama jangka waktu pembayaran. Jika Anda tetap pada jadwal pembayaran Anda, baik bunga dan pokok yang masih harus dibayar akan sepenuhnya dilunasi oleh pembayaran terakhir Anda.

HELO

Mengambil jalur kredit ekuitas rumah berarti Anda disetujui untuk jumlah maksimum yang dapat Anda pinjam sesuai kebutuhan. Pembayaran lebih fleksibel karena Anda dapat memilih untuk membayar jumlah yang lebih kecil di awal jangka waktu pembayaran, tetapi ini dapat mengimbangi pembayaran di masa mendatang, membuat pinjaman lebih sulit untuk dibayar kembali.

Bagaimana Cara Kerja Pinjaman Ekuitas Rumah?

Untuk mendapatkan pinjaman ekuitas rumah, Anda harus disetujui oleh pemberi pinjaman, baik itu bank atau serikat kredit. Pemberi pinjaman akan menilai kelayakan Anda berdasarkan beberapa detail, seperti berapa banyak ekuitas yang Anda miliki, rasio DTI Anda, nilai penilaian rumah Anda, skor kredit Anda, catatan pendapatan Anda dan status pekerjaan Anda. Pemberi pinjaman mempertimbangkan faktor-faktor ini untuk menentukan berapa banyak uang yang dapat mereka pinjamkan secara wajar kepada Anda tanpa risiko yang terlalu besar di pihak mereka. Setelah disetujui, Anda biasanya menerima uang Anda dalam beberapa penutupan pinjaman Anda.

Juga dikenal sebagai "hipotek kedua, Pinjaman ekuitas rumah tersedia sebagai pinjaman dengan suku bunga tetap atau dapat disesuaikan. Pinjaman dengan suku bunga tetap memiliki suku bunga yang konsisten sepanjang masa pinjaman, artinya pembayaran Anda akan tetap sama sampai pinjaman dilunasi. Pinjaman dengan suku bunga yang dapat disesuaikan biasanya datang dengan suku bunga tetap untuk tahun pertama atau lebih setelah pinjaman dikeluarkan. Setelah titik ini, tingkat bunga akan disesuaikan setiap tahun, baik menambah atau mengurangi pembayaran bulanan Anda.

Seperti yang Anda bayangkan, ada beberapa pro dan kontra yang perlu dipertimbangkan sebelum Anda memutuskan untuk mengambil pinjaman ekuitas rumah:

Pro

- Suku bunga tetap :Pinjaman ekuitas rumah datang dengan tingkat bunga tetap, berarti Anda akan memiliki pembayaran bulanan yang sama sampai pinjaman dilunasi.

- Biaya pinjaman lebih rendah :Suku bunga umumnya lebih rendah untuk pinjaman ekuitas rumah daripada kartu kredit atau pinjaman pribadi karena Anda meminjam dari rumah Anda.

- Jumlah sekaligus :Jumlah total pinjaman dibayarkan kepada Anda dalam satu pembayaran. Anda dapat membelanjakan uang ini sesuai keinginan Anda.

Kekurangan

- Ekuitas yang lebih rendah: Bila Anda menggunakan persentase ekuitas Anda untuk mendapatkan pinjaman, itu dikurangi dari ekuitas yang telah Anda kumpulkan. Dengan kata lain, Anda tidak lagi memilikinya.

- Biaya penutupan :Pinjaman ekuitas rumah mungkin datang dengan biaya tambahan dan biaya penutupan, yang mungkin atau mungkin tidak dimasukkan ke dalam pembayaran bulanan Anda.

- Properti sebagai jaminan :Modal digunakan sebagai jaminan, artinya jika Anda gagal membayar, pemberi pinjaman dapat menyita rumah Anda.

Cara Mendapatkan Pinjaman Ekuitas Rumah

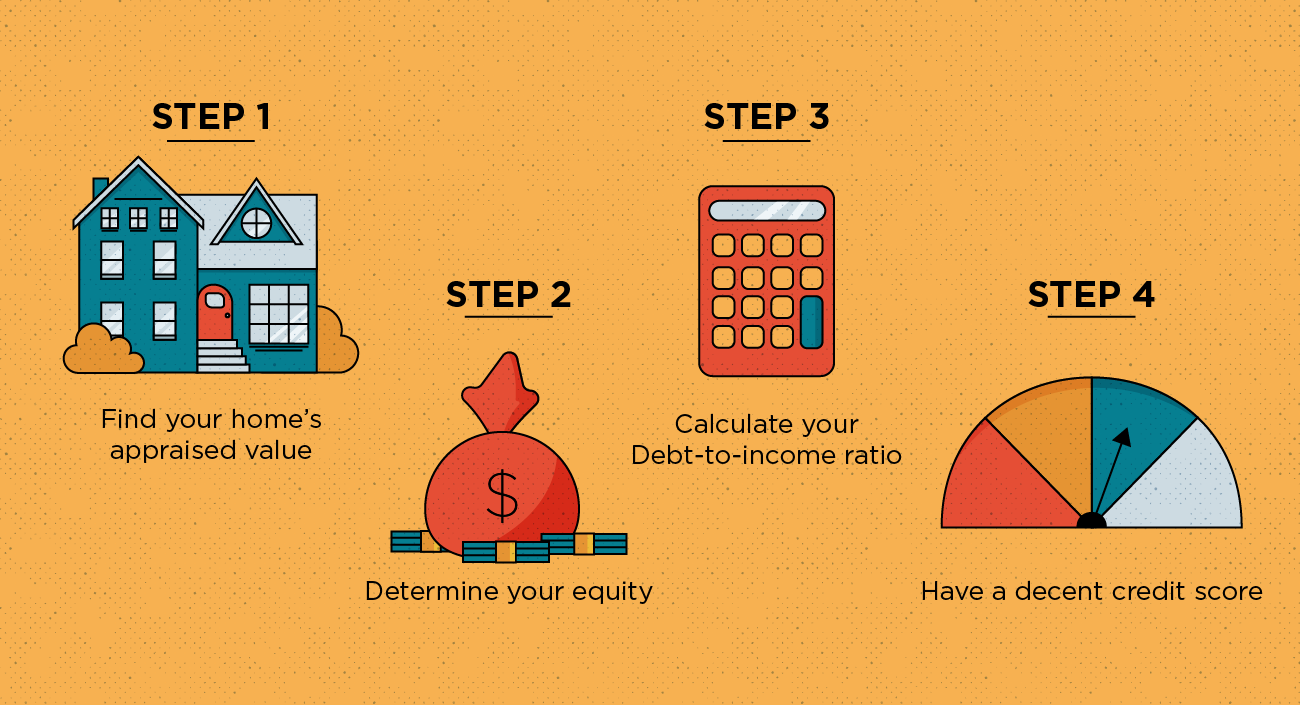

Untuk disetujui untuk pinjaman ekuitas rumah, Anda harus terlebih dahulu memenuhi syarat untuk satu. Di bawah ini adalah daftar periksa apa yang Anda butuhkan untuk memenuhi syarat:

- Temukan nilai penilaian rumah Anda . Harga yang Anda beli untuk rumah Anda adalah nilai pasarnya, tetapi pemberi pinjaman perlu mengetahui nilai penilaian rumah Anda. Anda dapat menyewa penilai profesional untuk menentukan berapa harga rumah Anda, tetapi ingatlah bahwa itu mahal dan akan diperlukan sebagai bagian dari proses persetujuan pinjaman saat Anda mengajukan permohonan.

- Tentukan berapa banyak ekuitas yang Anda miliki . Untuk mendapatkan perkiraan kasar ekuitas rumah Anda, Anda perlu menghitung rasio pinjaman terhadap nilai (LTV). Anda dapat menemukan LTV Anda dengan membagi saldo hipotek Anda saat ini dengan nilai penilaian Anda dan mengonversi angka itu menjadi persentase.

- Hitung rasio Debt-to-Income (DTI) Anda . Pemberi pinjaman mempertimbangkan DTI Anda untuk melihat apakah Anda dapat menangani pembayaran pinjaman ekuitas rumah di atas kewajiban keuangan Anda saat ini. Rasio DTI Anda idealnya harus di bawah 43 persen. Untuk menghitung DTI Anda, tambahkan semua pengeluaran bulanan Anda, membaginya dengan pendapatan kotor bulanan Anda, dan ubah angka tersebut menjadi persentase.

- Memiliki skor kredit yang layak. Anda idealnya memiliki skor kredit 620 atau lebih tinggi.

Jika Anda memenuhi kualifikasi ini, maka Anda dapat mulai berbelanja untuk pemberi pinjaman. Berikut adalah beberapa hal yang harus dilakukan ketika mempertimbangkan pemberi pinjaman:

- Periksa persyaratan aplikasi mereka. Adalah bijaksana untuk hanya mengajukan permohonan kepada pemberi pinjaman yang menurut Anda kemungkinan besar akan menyetujui Anda. Sebaliknya, Anda mungkin akhirnya membayar biaya aplikasi dan menghabiskan lebih dari yang seharusnya.

- Temukan pemberi pinjaman dengan batas pinjaman yang tepat. Bank memiliki jumlah pinjaman minimum dan jumlah pinjaman-ke-nilai maksimum yang mereka tawarkan, jadi teliti bank apa yang berada dalam jangkauan Anda.

- Carilah tingkat bunga yang wajar. Biaya bunga pinjaman ditentukan oleh tingkat persentase tahunan (APR). Semakin rendah APR, semakin baik kesepakatan itu untuk Anda.

- Pertimbangkan biaya tambahan. Pemberi pinjaman yang berbeda mungkin memiliki biaya yang harus Anda bayar selain pembayaran bulanan Anda. Teliti biaya apa saja yang termasuk, dan kapan Anda diharapkan untuk membayarnya dalam jangka waktu pembayaran kembali.

Mengambil pinjaman ekuitas rumah mungkin merupakan cara yang bagus untuk membantu Anda membuat kemajuan finansial, baik itu melunasi hutang yang besar dengan tingkat bunga yang tinggi atau hanya menginvestasikan kembali uang ke rumah Anda. Apa pun yang Anda putuskan, berhati-hatilah untuk merencanakan ke depan sehingga Anda dapat membayar kembali pinjaman di masa depan dan menghindari risiko kehilangan rumah Anda.

Sumber:Investopedia | Keuangan Konsumen

keuangan

-

Pro dan kontra dari investasi pendapatan tetap

Menginvestasikan uang Anda datang dengan tujuan sederhana:Anda ingin uang itu tumbuh. Beberapa peluang investasi memerlukan keseimbangan risiko besar kehilangan uang Anda dengan imbalan pertumbuhan ya...

-

Pro Dan Kontra Refinance Cash-Out

Pro Dan Kontra Refinance Cash-Out Jika Anda mempertimbangkan pembiayaan kembali tunai di rumah Anda, ada beberapa hal penting yang perlu Anda ketahui agar Anda sepenuhnya memahami apa yang Anda daftarkan. Mari kita bahas apa sebenarny...