Panduan Menghitung Return on Investment (ROI)

Pengembalian investasi (ROI) adalah metrik keuangan yang banyak digunakan untuk mengukur kemungkinan memperoleh pengembalian dari investasi. Ini adalah rasio yang membandingkan keuntungan atau kerugian dari investasi relatif terhadap biayanya. Ini berguna dalam mengevaluasi potensi pengembalian dari investasi yang berdiri sendiri seperti halnya dalam membandingkan pengembalian dari beberapa investasi.

Dalam analisis bisnis, ROI dan ukuran arus kas lainnya — seperti tingkat pengembalian internal (IRR) dan nilai sekarang bersih (NPV) — adalah metrik kunci yang mengevaluasi dan memberi peringkat daya tarik sejumlah alternatif investasi yang berbeda. Meskipun ROI adalah rasio, itu biasanya dinyatakan sebagai persentase daripada sebagai rasio.

Takeaways Kunci

- Pengembalian investasi (ROI) adalah ukuran perkiraan profitabilitas investasi.

- ROI memiliki berbagai aplikasi, termasuk:Dapat mengukur profitabilitas investasi saham saat memutuskan apakah akan berinvestasi dalam pembelian bisnis atau mengevaluasi hasil transaksi real estat atau tidak.

- ROI dihitung dengan mengurangkan nilai awal investasi dari nilai akhir investasi (yang sama dengan pengembalian bersih), kemudian membagi angka baru ini (pengembalian bersih) dengan biaya investasi, lalu akhirnya, mengalikannya dengan 100.

- ROI relatif mudah untuk dihitung dan dipahami, dan kesederhanaannya telah menjadikannya standar, ukuran universal profitabilitas.

- Salah satu kelemahan ROI adalah tidak memperhitungkan berapa lama investasi ditahan; jadi, ukuran profitabilitas yang menggabungkan periode holding mungkin lebih berguna bagi investor yang ingin membandingkan investasi potensial.

Cara Menghitung Return on Investment (ROI)

ROI dapat dihitung dengan menggunakan dua metode yang berbeda.

Metode pertama:

Metode kedua:

Menafsirkan ROI

Saat menafsirkan perhitungan ROI, penting untuk mengingat beberapa hal. Pertama, ROI biasanya dinyatakan sebagai persentase karena secara intuitif lebih mudah dipahami (berlawanan dengan ketika dinyatakan sebagai rasio). Kedua, perhitungan ROI mencakup pengembalian bersih dalam pembilang karena pengembalian dari investasi bisa positif atau negatif.

Ketika perhitungan ROI menghasilkan angka positif, itu berarti bahwa pengembalian bersih dalam warna hitam (karena pengembalian total melebihi biaya total). Kalau tidak, ketika perhitungan ROI menghasilkan angka negatif, itu berarti pengembalian bersih berwarna merah karena biaya total melebihi pengembalian total. (Dengan kata lain, investasi ini menghasilkan kerugian.) Akhirnya, untuk menghitung ROI dengan tingkat akurasi tertinggi, pengembalian total dan biaya total harus dipertimbangkan. Untuk perbandingan apel-ke-apel antara investasi yang bersaing, ROI tahunan harus dipertimbangkan.

Contoh ROI

Asumsikan seorang investor membeli 1, 000 saham perusahaan hipotetis Worldwide Wicket Co. seharga $10 per saham. Satu tahun kemudian, investor menjual saham tersebut seharga $12,50. Investor memperoleh dividen sebesar $500 selama periode holding satu tahun. Investor juga menghabiskan total $125 untuk komisi perdagangan untuk membeli dan menjual saham.

ROI untuk investor ini dapat dihitung sebagai berikut:

Berikut adalah analisis langkah demi langkah perhitungan:

- Untuk menghitung laba bersih, pengembalian total dan biaya total harus dipertimbangkan. Total pengembalian untuk hasil saham dari keuntungan modal dan dividen. Total biaya akan mencakup harga pembelian awal serta komisi yang dibayarkan.

- Dalam perhitungan di atas, keuntungan modal kotor (sebelum komisi) dari perdagangan ini adalah ($12,50 - $10) x 1, 000. Jumlah $500 mengacu pada dividen yang diterima dengan memegang saham, sedangkan $125 adalah total komisi yang dibayarkan.

Membedah ROI lebih lanjut menjadi bagian-bagian komponennya mengungkapkan bahwa 23,75% berasal dari keuntungan modal dan 5% berasal dari dividen. Perbedaan ini penting karena keuntungan modal dan dividen dikenakan pajak pada tingkat yang berbeda di sebagian besar yurisdiksi.

Dan menggunakan nilai contoh kami:

ROI positif berarti pengembalian bersih positif karena pengembalian total lebih besar daripada biaya terkait; ROI negatif menunjukkan bahwa pengembalian bersih negatif:biaya total lebih besar daripada pengembalian.

Perhitungan ROI Alternatif

Jika, Misalnya, komisi dibagi, ada metode alternatif untuk menghitung ROI investor hipotetis ini untuk investasi Worldwide Wicket Co. mereka. Asumsikan pembagian berikut dalam total komisi:$50 saat membeli saham dan $75 saat menjual saham.

Dalam rumus ini, IVI mengacu pada nilai awal investasi (atau biaya investasi). FVI mengacu pada nilai akhir

ROI tahunan membantu memperhitungkan kelalaian utama dalam ROI standar—yaitu, berapa lama suatu investasi ditahan.

ROI tahunan

Perhitungan ROI tahunan memberikan solusi untuk salah satu batasan utama perhitungan ROI dasar; perhitungan ROI dasar tidak memperhitungkan lamanya waktu yang dimiliki suatu investasi, juga disebut sebagai periode holding. Rumus untuk menghitung ROI tahunan adalah sebagai berikut:

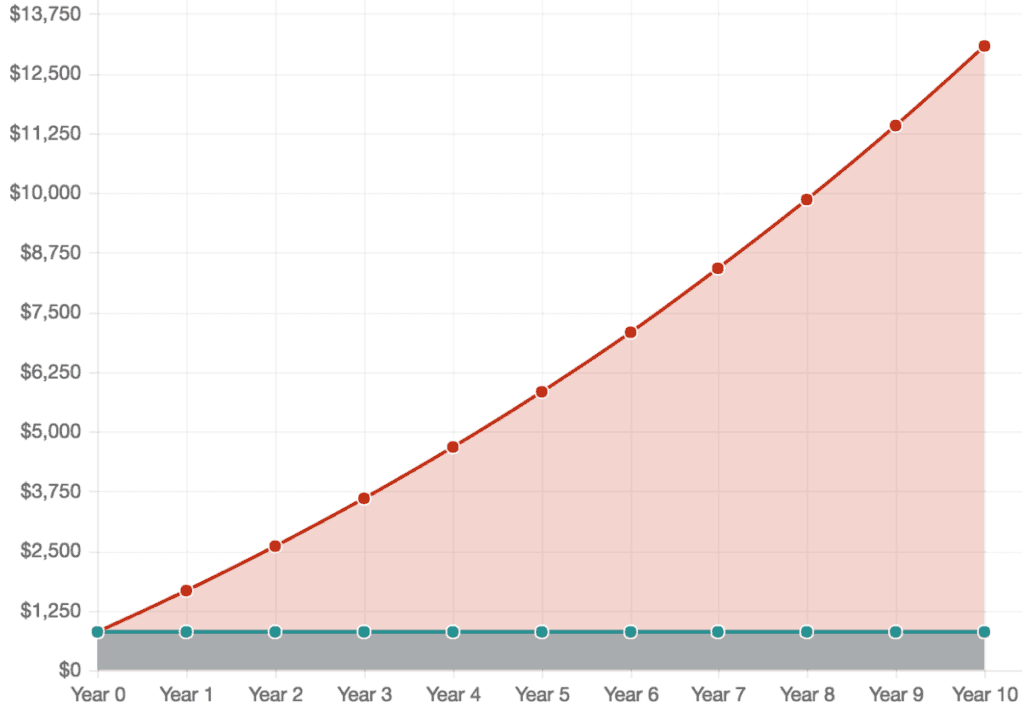

Asumsikan investasi hipotetis menghasilkan ROI 50% selama lima tahun. ROI rata-rata tahunan sederhana sebesar 10% – yang diperoleh dengan membagi ROI dengan periode holding selama lima tahun – hanyalah perkiraan kasar dari ROI tahunan. Ini karena mengabaikan efek peracikan, yang dapat membuat perbedaan yang signifikan dari waktu ke waktu. Semakin lama jangka waktunya, semakin besar perbedaan antara perkiraan ROI rata-rata tahunan, yang dihitung dengan membagi ROI dengan holding period dalam skenario ini, dan ROI tahunan.

Dari rumus di atas,

Perhitungan ini juga dapat dilakukan untuk periode holding kurang dari satu tahun dengan mengonversi periode holding ke pecahan satu tahun.

Asumsikan investasi menghasilkan ROI 10% selama enam bulan.

Dalam persamaan di atas, angka 0,5 tahun sama dengan enam bulan.

Membandingkan Investasi dan ROI Tahunan

ROI tahunan sangat berguna ketika membandingkan pengembalian antara berbagai investasi atau mengevaluasi investasi yang berbeda.

Asumsikan bahwa investasi di saham X menghasilkan ROI 50% selama lima tahun, sementara investasi di saham Y mengembalikan 30% selama tiga tahun. Anda dapat menentukan investasi apa yang lebih baik dalam hal ROI dengan menggunakan persamaan ini:

Menurut perhitungan ini, saham Y memiliki ROI yang lebih unggul dibandingkan dengan saham X.

Menggabungkan Leverage Dengan ROI

Leverage dapat memperbesar ROI jika investasi menghasilkan keuntungan. Namun, dengan cara yang sama, leverage juga dapat memperbesar kerugian jika investasi terbukti merugi.

Asumsikan bahwa seorang investor membeli 1, 000 saham perusahaan hipotetis Worldwide Wickets Co. seharga $10 per saham. Asumsikan juga bahwa investor membeli saham ini dengan margin 50% (artinya mereka menginvestasikan $5, 000 dari modal mereka sendiri dan meminjam $5, 000 dari perusahaan pialang mereka sebagai pinjaman margin). Tepat satu tahun kemudian, investor ini menjual saham mereka seharga $12,50. Mereka memperoleh dividen sebesar $500 selama periode holding satu tahun. Mereka juga menghabiskan total $125 untuk komisi perdagangan ketika mereka membeli dan menjual saham. Tambahan, pinjaman margin mereka membawa tingkat bunga 9%.

Saat menghitung ROI khusus ini, investasi hipotetis, ada beberapa hal penting yang perlu diperhatikan. Pertama, dalam contoh ini, bunga pinjaman margin ($450) harus dipertimbangkan dalam biaya total. Kedua, investasi awal sekarang $5, 000 karena leverage yang digunakan dengan mengambil pinjaman margin sebesar $5, 000.

Dengan demikian, meskipun pengembalian dolar bersih berkurang $450 karena bunga margin, ROI masih jauh lebih tinggi pada 48,50% (dibandingkan dengan 28,75% jika tidak ada leverage yang digunakan).

Sebagai contoh tambahan, pertimbangkan jika harga saham turun menjadi $8 bukannya naik menjadi $12,50. Dalam situasi ini, investor memutuskan untuk memotong kerugian mereka dan menjual posisi penuh. Berikut adalah perhitungan ROI dalam skenario ini:

Pada kasus ini, ROI -41,50% jauh lebih buruk daripada ROI -16,25%, yang akan terjadi jika tidak ada leverage yang digunakan.

Masalah Arus Kas yang Tidak Sama

Saat mengevaluasi proposal bisnis, ada kemungkinan bahwa Anda akan bersaing dengan arus kas yang tidak seimbang. Dalam skenario ini, ROI dapat berfluktuasi dari satu tahun ke tahun berikutnya.

Jenis perhitungan ROI ini lebih rumit karena melibatkan penggunaan fungsi tingkat pengembalian internal (IRR) dalam spreadsheet atau kalkulator.

Asumsikan Anda sedang mengevaluasi proposal bisnis yang melibatkan investasi awal sebesar $100, 000 (Angka ini ditunjukkan di bawah kolom Tahun 0 di baris Arus Kas di tabel berikut). Investasi ini akan menghasilkan arus kas selama lima tahun ke depan; ini ditunjukkan pada baris Arus Masuk Kas. Baris yang disebut Arus Kas Bersih merangkum arus kas keluar dan arus kas masuk untuk setiap tahun.

Dengan menggunakan fungsi IRR, ROI yang dihitung adalah 8,64%.

Kolom terakhir menunjukkan total arus kas selama periode lima tahun. Arus kas bersih selama periode lima tahun ini adalah $25, 000 pada investasi awal $100, 000. Jika ini $25, 000 dibagi rata selama lima tahun, maka tabel arus kas akan terlihat seperti ini:

Pada kasus ini, IRR sekarang hanya 5,00%.

Perbedaan substansial dalam IRR antara kedua skenario ini—meskipun investasi awal dan total arus kas bersih sama dalam kedua kasus—berkaitan dengan waktu arus kas masuk. Dalam kasus pertama, arus kas masuk yang jauh lebih besar diterima dalam empat tahun pertama. Karena nilai waktu dari uang, arus masuk yang lebih besar pada tahun-tahun sebelumnya memiliki dampak positif pada IRR.

Keuntungan ROI

Manfaat terbesar ROI adalah metrik yang relatif tidak rumit; mudah untuk menghitung dan intuitif mudah dimengerti. Kesederhanaan ROI berarti sering digunakan sebagai standar, ukuran universal profitabilitas. Sebagai pengukuran, tidak mungkin disalahpahami atau disalahartikan karena memiliki konotasi yang sama dalam setiap konteks.

Kekurangan ROI

Ada juga beberapa kelemahan dari pengukuran ROI. Pertama, tidak memperhitungkan jangka waktu kepemilikan suatu investasi, yang dapat menjadi masalah ketika membandingkan alternatif investasi. Sebagai contoh, asumsikan investasi X menghasilkan ROI 25%, sedangkan investasi Y menghasilkan ROI sebesar 15%. Seseorang tidak dapat berasumsi bahwa X adalah investasi yang unggul kecuali kerangka waktu setiap investasi juga diketahui. Ada kemungkinan bahwa 25% ROI dari investasi X dihasilkan selama periode lima tahun, tetapi ROI 15% dari investasi Y dihasilkan hanya dalam satu tahun. Menghitung ROI tahunan dapat mengatasi rintangan ini saat membandingkan pilihan investasi.

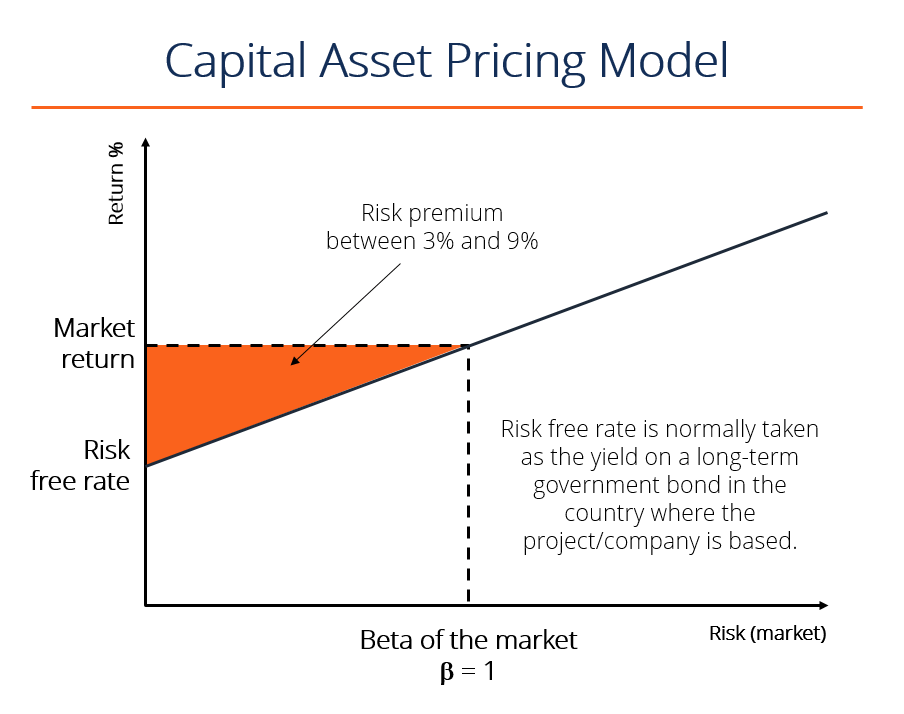

Kedua, ROI tidak menyesuaikan dengan risiko. Sudah menjadi rahasia umum bahwa hasil investasi memiliki korelasi langsung dengan risiko:semakin tinggi potensi pengembalian, semakin besar kemungkinan risikonya. Hal ini dapat diamati secara langsung dalam dunia investasi, di mana saham berkapitalisasi kecil biasanya memiliki pengembalian yang lebih tinggi daripada saham berkapitalisasi besar (tetapi disertai dengan risiko yang jauh lebih besar). Seorang investor yang menargetkan pengembalian portofolio sebesar 12%, Misalnya, harus menanggung tingkat risiko yang jauh lebih tinggi daripada investor yang tujuannya adalah pengembalian hanya 4%. Jika seorang investor hanya fokus pada angka ROI tanpa juga mengevaluasi risiko yang menyertainya, hasil akhir dari keputusan investasi mungkin sangat berbeda dari hasil yang diharapkan.

Ketiga, Angka ROI dapat dilebih-lebihkan jika semua biaya yang diharapkan tidak dimasukkan dalam perhitungan. Hal ini bisa terjadi baik disengaja maupun tidak disengaja. Sebagai contoh, dalam mengevaluasi ROI pada sebidang real estat, semua biaya terkait harus dipertimbangkan. Ini termasuk bunga hipotek, pajak properti, Pertanggungan, dan semua biaya pemeliharaan. Pengeluaran ini dapat mengurangi jumlah yang besar dari ROI yang diharapkan; tanpa memasukkan semuanya ke dalam perhitungan, angka ROI bisa terlalu dilebih-lebihkan.

Akhirnya, seperti banyak metrik profitabilitas, ROI hanya menekankan keuntungan finansial ketika mempertimbangkan pengembalian investasi. Itu tidak mempertimbangkan manfaat tambahan, seperti barang sosial atau lingkungan. Metrik ROI yang relatif baru, dikenal sebagai Pengembalian Sosial atas Investasi (SROI), membantu untuk mengukur beberapa manfaat ini bagi investor.

1:42Cara Menghitung ROI di Excel

Garis bawah

ROI adalah metrik sederhana dan intuitif dari profitabilitas investasi. Ada beberapa batasan untuk metrik ini, termasuk tidak mempertimbangkan periode kepemilikan suatu investasi dan tidak disesuaikan dengan risiko. Namun, meskipun keterbatasan ini, ROI masih merupakan metrik utama yang digunakan analis bisnis untuk mengevaluasi dan memberi peringkat alternatif investasi.

keuangan

- 7 Rasio Uang Yang Harus Diketahui Setiap Gadis Pintar

- Membiayai Cincin Pertunangan? Baca Ini Dulu!

- Faktor Minat Nilai Sekarang (PVIF)

- Biaya Per Pakai:Bagaimana Ini Dapat Membantu Anda Menghemat Uang

- Bagaimana Membangun Hubungan Perbankan Sebagai Pemilik Bisnis

- Nasihat untuk orang dewasa muda yang belajar mengelola uang

-

Apa itu CAPM?

Apa itu CAPM? Capital Asset Pricing Model (CAPM) adalah model yang menggambarkan hubungan antara pengembalian yang diharapkan Pengembalian yang diharapkan Pengembalian yang diharapkan dari suatu investasi adalah ni...

-

Apa itu Asuransi Judul &Apakah Saya Membutuhkannya?

Apa itu Asuransi Judul &Apakah Saya Membutuhkannya? Ingin membeli rumah pertama Anda? Jika begitu, Anda mungkin akrab dengan asuransi hipotek dan asuransi rumah tradisional. Sama seperti asuransi mobil atau asuransi jiwa, asuransi rumah tradisional mel...

-

Strategi Investasi Terbaik

Strategi Investasi Terbaik Dua pertanyaan yang paling sering saya dapatkan dari pembaca Millennial Money adalah “apa yang Anda investasikan” dan “strategi investasi apa yang terbaik?” Saya telah menerima lebih dari 300 email te...

-

Panduan Rahasia Perdagangan Komoditas

Panduan Rahasia Perdagangan Komoditas Pedagang komoditas yang sukses mengetahui rahasia perdagangan komoditas dan membedakan antara perdagangan berbagai jenis pasar keuangan. Trading komoditas berbeda dengan trading sahamStockApa itu saha...