Pinjaman berbasis seluler sangat besar di Kenya:tetapi ada kerugiannya juga

Selama 10 tahun terakhir, pinjaman berbasis seluler telah berkembang di Kenya. Beberapa perkiraan menyebutkan jumlah platform pinjaman seluler di 49. Industri ini sebagian besar tidak diatur tetapi termasuk pemain keuangan utama. Bank seperti Bank Komersial Kenya, Bank komersial Afrika, Equity Bank dan Coop Bank menawarkan pinjaman seluler instan.

Layanan pinjaman ini dimungkinkan oleh industri teknologi keuangan (fintech) yang menggelembung.

Sejak awal 2000-an, Kenya telah disebut-sebut sebagai pusat inovasi teknologi dari mana penawaran keuangan baru telah muncul. M-Pesa perusahaan seluler Safaricom adalah contoh yang terkenal. Tidak mengherankan, karena itu, bahwa teknologi dan pinjaman yang tidak diatur telah berkembang bersama begitu kuat di Kenya.

Layanan pinjaman digital tampaknya menjembatani kesenjangan bagi warga Kenya yang tidak memiliki rekening bank formal, atau yang pendapatannya tidak cukup stabil untuk meminjam dari lembaga keuangan formal. Layanan ini telah meningkatkan akses ke pinjaman, tetapi ada pertanyaan tentang apakah orang miskin disalahgunakan dalam proses tersebut.

Siapa yang meminjam dan mengapa

Sebuah survei yang dirilis awal tahun ini menunjukkan bahwa inklusi keuangan formal – akses ke produk dan layanan keuangan – telah meningkat dari 27% populasi Kenya pada tahun 2006 menjadi 83%. M-Pesa diluncurkan pada tahun 2007.

Layanan uang seluler telah menguntungkan banyak orang yang seharusnya tidak memiliki rekening bank. Ini termasuk orang miskin, pemuda, dan wanita.

Langkah logis berikutnya adalah menyediakan pinjaman. Pinjaman seluler pertama dikeluarkan pada tahun 2012 oleh Safaricom melalui M-Pesa.

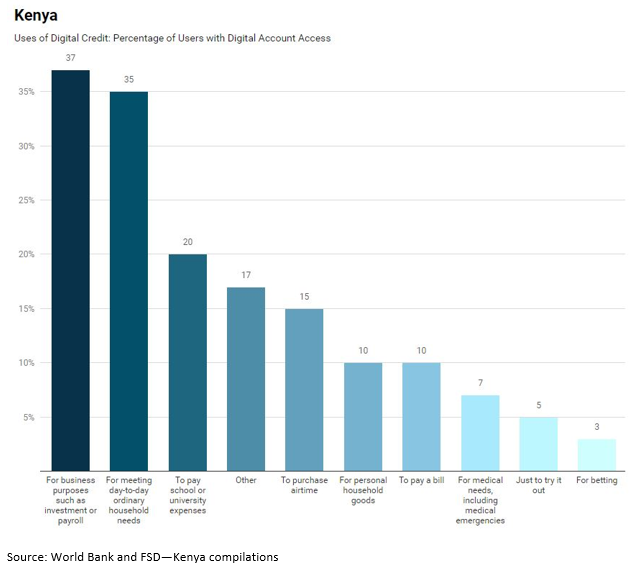

Pada tahun 2017, organisasi inklusi keuangan Financial Sector Deepening Kenya melaporkan bahwa mayoritas warga Kenya mengakses kredit digital untuk tujuan bisnis seperti berinvestasi dan membayar gaji, dan untuk memenuhi kebutuhan rumah tangga sehari-hari.

Beberapa temuan mereka diilustrasikan pada gambar di bawah ini.

Membongkar kisah pinjaman digital

Implikasi dari temuan ini ada dua. Kredit digital dapat membantu usaha kecil untuk meningkatkan dan mengelola arus kas harian mereka. Ini juga dapat membantu rumah tangga mengatasi hal-hal seperti keadaan darurat medis.

Tetapi, seperti yang ditunjukkan gambar, 35% dari pinjaman untuk konsumsi, termasuk kebutuhan rumah tangga biasa, airtime dan barang pribadi atau rumah tangga. Ini bukan kebutuhan bisnis atau darurat yang dibayangkan oleh banyak orang di dunia investasi sebagai penggunaan untuk kredit digital.

Hanya 37% peminjam yang melaporkan menggunakan kredit digital untuk bisnis, dan 7% menggunakannya untuk keadaan darurat. Banyak orang di dunia pembangunan mengira angka ini akan jauh lebih tinggi.

Kedua, kecepatan dan kemudahan akses kredit melalui aplikasi seluler telah menyebabkan banyak peminjam menjadi terlilit hutang. Di Kenya, setidaknya satu dari setiap lima peminjam berjuang untuk membayar kembali pinjaman mereka. Ini adalah dua kali lipat tingkat pinjaman komersial non-performing di perbankan konvensional.

Meskipun ukurannya kecil, pinjaman seluler seringkali sangat mahal. Suku bunga tinggi – beberapa setinggi 43% – dan peminjam dikenakan biaya atas keterlambatan pembayaran.

Model bisnis pinjaman berbasis seluler bergantung pada terus-menerus mengundang orang untuk meminjam. Peminjam potensial menerima pesan teks dan panggilan telepon yang tidak diminta yang mendorong mereka untuk meminjam dengan harga yang luar biasa. Beberapa platform bahkan menghubungi keluarga dan teman peminjam saat meminta pembayaran.

Tidak selalu jelas bagi pelanggan apa yang harus mereka bayar dalam biaya dan suku bunga atau persyaratan lain yang telah mereka setujui. Model tersebut dituduh membuat peminjam tanpa sadar menyerahkan bagian penting dari data pribadi mereka kepada pihak ketiga dan melepaskan hak mereka atas martabat.

Kekhawatiran dan solusi

Ada kekhawatiran tentang bagaimana model bisnis dapat membuat orang menjadi lebih rentan.

Yang paling menonjol adalah budaya utang yang telah menjadi produk sampingan dari pinjaman berbasis mobile:peminjam jatuh ke dalam perangkap hidup dengan pinjaman dan menumpuk utang macet.

Jadi, apa yang dapat dilakukan untuk meningkatkan sistem sehingga semua orang mendapat manfaat?

Pertama, meskipun pinjaman digital bernilai rendah, mereka mungkin mewakili bagian yang signifikan dari pendapatan peminjam. Ini berarti mereka akan berjuang untuk membayar mereka. Keseluruhan, penggunaan biaya tinggi, kredit jangka pendek terutama untuk konsumsi, ditambah dengan denda atas keterlambatan pembayaran dan wanprestasi, menyarankan bahwa pemberi pinjaman berbasis seluler harus mengambil pendekatan yang lebih hati-hati untuk pengembangan pasar kredit digital.

Kedua, beberapa pemberi pinjaman digital tidak diatur oleh Bank Sentral Kenya. Secara umum, penyedia kredit digital tidak didefinisikan sebagai lembaga keuangan di bawah Undang-Undang Perbankan saat ini, Undang-Undang Keuangan Mikro atau Undang-Undang Bank Sentral Kenya.

Platform pinjaman seluler ditawarkan oleh empat kelompok utama:perusahaan kehati-hatian (seperti bank, koperasi simpanan dan penyelenggara asuransi), entitas nonprudensial, badan-badan terdaftar dan koperasi non-titipan serta kelompok-kelompok informal seperti lingkaran tabungan, majikan, penjaga toko dan rentenir.

Di bawah hukum saat ini, Bank Sentral Kenya hanya mengatur dua anggota pertama dari daftar ini. Jadi keduanya harus tunduk pada batas suku bunga yang diperkenalkan pada 2016. Namun beberapa lembaga keuangan teregulasi yang juga menawarkan produk kredit digital belum mematuhi batas suku bunga, dengan alasan bahwa mereka mengenakan “biaya fasilitasi”, dan tidak tertarik pada produk kredit digital mereka.

Ketiga, dan berkaitan erat dengan poin di atas, adalah masalah pengungkapan. Peminjam sering kali mengambil pinjaman tanpa sepenuhnya memahami syarat dan ketentuan. Pengungkapan harus mencakup persyaratan utama dan semua ketentuan untuk produk pinjaman, seperti biaya pinjaman, biaya transaksi pinjaman gagal, produk yang dibundel (layanan yang ditawarkan dan dibebankan bersamaan dengan pinjaman) dan tanggung jawab peminjam lainnya.

Keempat, dengan 49 platform pinjaman digital sangat penting bahwa pemberi pinjaman dipantau dan dievaluasi untuk kelangsungan hidup dan kepatuhan. Banyak platform pinjaman seluler dimiliki secara pribadi (dan beberapa dimiliki asing) dan tidak tunduk pada undang-undang pengungkapan publik.

Akhirnya, perubahan pada sistem kredit digital saat ini di semua kategori pinjaman – kehati-hatian, tidak berhati-hati, entitas terdaftar dan informal – diperlukan. Kegagalan sistem yang jelas memungkinkan peminjam untuk mencari dana dari beberapa platform secara bersamaan, menciptakan skenario "pinjam dari Peter untuk membayar Paul". Pada saat yang sama Biro Referensi Kredit negara telah disalahkan karena kadang-kadang mendasarkan laporannya pada data yang tidak lengkap.

Sistem pelaporan kredit harus lebih kuat. Mereka harus mendapatkan informasi dari semua sumber kredit, termasuk pemberi pinjaman digital, untuk meningkatkan akurasi penilaian kredit. Upaya untuk membuat sistem bekerja lebih baik harus mempertimbangkan apakah model penyaringan kredit digital cukup kuat dan apakah aturan diperlukan untuk memastikan peminjam pertama kali tidak terdaftar secara tidak adil. Mungkin juga ada aturan tentang pinjaman sembrono atau persyaratan kesesuaian untuk pemberi pinjaman digital.

Perbankan

- Kerugian dari Bantuan Keuangan

- Hayne memegang api,

- Pinjaman Peer-to-Peer vs Pinjaman Keluarga

- 3 Jenis Pinjaman Keuangan Militer untuk Personil Tugas Aktif

- Volatilitas Pasar:Tidak Diinginkan Tetapi Tidak Dapat Dihindari

- Panduan Pinjaman Peer-to-Peer (P2P)

- Apakah Pinjaman Orang ke Orang Dijamin?

- Ulasan Lending Club – Belanja Pinjaman di Lending Club

-

3 Risiko Utama Dengan Pinjaman P2P

3 Risiko Utama Dengan Pinjaman P2P Risiko pinjaman peer-to-peer yang benar-benar dapat mengakibatkan kerugian moneter secara luas terbagi menjadi tiga kategori berbeda. Berikut ini disajikan daftar jenis risiko utama kerugian peer-to-p...

-

5 Kesalahan Pajak yang Terlalu Sering Saya Lihat sebagai Perencana Keuangan Bersertifikat

5 Kesalahan Pajak yang Terlalu Sering Saya Lihat sebagai Perencana Keuangan Bersertifikat Berikut adalah beberapa kesalahan pajak umum yang mudah dihindari. Kode pajak A.S. rumit, bahkan setelah Undang-Undang Pemotongan Pajak dan Pekerjaan menyederhanakan beberapa bagiannya yang lebih ...