Keruntuhan Pasar Saham 1929 - Fakta Penting

Keruntuhan pasar saham tahun 1929 adalah kisah spekulasi yang tak terkendali, ketamakan, dan keangkuhan dan contoh utama dari bahaya kapitalisme yang tidak terkendali. Ini adalah peristiwa yang mengguncang Amerika dan dunia hampir dalam sekejap. Tapi apa yang sebenarnya terjadi pada periode empat hari yang menentukan yang dimulai pada 24 Oktober, 1929?

Dalam hal perencanaan pensiun, semakin cepat Anda memulai, semakin banyak waktu uang Anda harus tumbuh. Hanya dalam lima menit, kami akan membangun portofolio investasi yang dipersonalisasi untuk membantu memenuhi tujuan pensiun Anda — mulailah.

Apa itu kehancuran pasar saham tahun 1929?

Pada 24 Oktober, 1929—hari yang sekarang dikenal sebagai Kamis Hitam—pasar saham New York memulai penurunan gila selama empat hari yang akan memulai krisis ekonomi global terbesar dalam sejarah modern, hanya disaingi oleh jatuhnya tahun 2008. Dow Jones Industrial Average turun 25% dan nilai pasar $30 miliar, yang kira-kira akan menjadi sekitar $ 396 miliar dalam mata uang hari ini. Keyakinan orang Amerika di Wall Street terguncang; investor keluar berhenti berinvestasi, dan Depresi Hebat dimulai.

Fakta kunci tentang kecelakaan besar tahun 1929

-

Sebelum 24 Oktober, 1929, ekonomi AS sedang menikmati periode pertumbuhan ekonomi selama hampir satu dekade, mengarah ke tingkat optimisme dan kepercayaan yang tinggi di pasar.

-

Pada tanggal 23 Oktober, 1929, pasar ditutup dengan Dow Jones pada nilai yang jauh lebih rendah daripada satu jam yang lalu. Hal ini membuat investor dan pedagang khawatir dan bingung.

-

Pada 24 Oktober, 1929, Kamis Hitam, harga saham segera turun 11% pada pembukaan pasar. Pedagang mampu menstabilkan harga dengan pembelian berlebihan pada saat pasar ditutup. Pada akhir hari perdagangan hampir 13 juta saham telah berpindah tangan.

-

Pada tanggal 28 Oktober, dikenal sebagai Senin Hitam, saham turun 13%.

-

Akhirnya, pada 29 Oktober—Selasa Hitam, pasar turun 12% lagi sementara rekor jumlah perdagangan dieksekusi dalam hari perdagangan. Tiga juta saham diperdagangkan dalam tiga puluh menit pertama hari itu saja.

-

Ketika para pedagang dan investor mulai panik, investor menelepon pedagang mereka dan menyebabkan saluran telepon macet. Jumlah telegram Western Union yang dikirim tiga kali lipat. Jalur komunikasi terputus dan rumor mulai menyebar, dengan investor tidak yakin tentang berapa banyak mereka sebenarnya kehilangan karena mereka tidak bisa mendapatkan informasi secara real time. Kepanikan berkontribusi pada penjualan yang hiruk pikuk, mendorong harga turun lebih jauh.

-

Hari perdagangan berakhir dengan Dow Jones turun 12%. Sebanyak $30 miliar telah hilang oleh pasar dalam rentang beberapa hari.

Bagaimana pasar saham jatuh pada tahun 1929

Tahun 20-an adalah hampir satu dekade kemakmuran ekonomi di AS. Perang Dunia I telah berakhir dan ekonomi telah tumbuh sebesar 42%, dengan industri Amerika berkembang dan memproduksi hampir setengah dari output global barang konsumsi massal, hal-hal seperti radio dan lemari es. Industri otomotif lepas landas, dan raksasa industri besar seperti perusahaan baja dan minyak sedang menciptakan generasi baru keluarga kerajaan Amerika.

Mengingat suasana umum optimis seputar kemakmuran dan keamanan finansial, berinvestasi saham menjadi kegiatan yang cukup populer yang tidak hanya diperuntukkan bagi orang kaya atau mereka yang bekerja di sektor keuangan. Surat kabar sering menerbitkan cerita tentang rata-rata guru sekolah, petugas kebersihan, dan sopir taksi memukul emas dengan "pemenang"—saham yang akhirnya melonjak harganya.

Memilih saham menjadi cara yang menyenangkan untuk berjudi. Untuk berpartisipasi dalam pasar yang tampaknya bebas risiko, orang akan sering membeli saham secara kredit, yang sudah tersedia. Ini adalah proses yang dikenal sebagai pembelian margin, dan peminjam seringkali dapat membeli saham hanya dengan 10-20% dari uang mereka sendiri. Bahkan bank-bank besar pun melakukannya dengan dana sendiri, diambil dari simpanan nasabah.

Pada 16 Oktober, 1929, Ekonom Yale Irving Fisher menulis di New York Times bahwa “harga saham telah mencapai apa yang tampak seperti dataran tinggi secara permanen”. Seperti yang Anda lihat pada grafik di bawah ini, ada periode 10 tahun pertumbuhan yang hampir konstan di Dow Jones Industrial Average. Sepertinya masa-masa indah tidak akan pernah berakhir.

Gambar: Nilai berjalan

Sementara terlalu percaya diri dan perdagangan spekulatif pasti berkontribusi pada kecelakaan itu, ada beberapa faktor lain yang juga membuat lingkungan menjadi krisis keuangan yang menyeluruh. Fakta bahwa begitu banyak investasi terjadi secara kredit, yang berarti bahwa bank sendiri akan kehabisan uang begitu pialang hanya menjual saham dalam jumlah besar dengan panik untuk menebus pinjaman, menghapus tabungan dan cadangan kas.

Tapi terlalu percaya diri bukan hanya masalah di pasar. Pada tahun 1929, rasa kemakmuran ekonomi telah mendorong perusahaan industri dan bisnis pertanian untuk meningkatkan produksi mereka. Namun, itu tidak berarti bahwa permintaan memenuhi jadwal produksi yang dipercepat ini. Kelebihan zat besi, baja, dan tanaman berarti bahwa sektor industri dan pertanian berjuang untuk mempertahankan keuntungan, yang tercermin dari penurunan harga saham secara perlahan bahkan sebelum Oktober.

Federal Reserve menaikkan suku bunga pada Agustus 1929, yang meredam pertumbuhan pasar yang tampaknya tak terbendung.

Tapi akhirnya, apa yang terjadi pada tahun 1929 adalah kasus klasik dari gelembung spekulatif yang meletus, dan kepanikan berikutnya yang menyebabkan penurunan di pasar menjadi jatuh bebas sepenuhnya. Pada tahun 1929, banyak saham secara signifikan dinilai terlalu tinggi karena sifat spekulatif yang digunakan oleh banyak investor untuk berinvestasi. Ketika harga mulai turun, investor panik dan mencoba meninggalkan pasar secepat mungkin dengan menjual apa yang mereka bisa.

Semacam histeria massal terjadi, yang mencapai masa kritis ketika investor mulai menjual sekaligus, anjloknya permintaan dan menyebabkan harga pasar saham turun lebih jauh, yang kemudian menimbulkan panic selling. Itu adalah lingkaran umpan balik yang kejam di mana penurunan harga menyebabkan penjualan massal, yang selanjutnya menurunkan harga, sampai yang tersisa hanyalah kerugian besar. Hal ini semakin diperparah oleh headline sensasional dari surat kabar yang menyatakan hal-hal seperti “Pukulan Menghancurkan Diberikan ke Pasar Saham” ( Washington Post ) atau “Pasar Saham Pukulan Terburuk Tahun Ini” ( The New York Times ). Lingkungan sudah matang untuk panik, dan ketika harga mulai turun dan investor mulai menjual, semacam efek domino mengambil alih, sampai semuanya runtuh.

Bisakah kecelakaan seperti 1929 terjadi lagi?

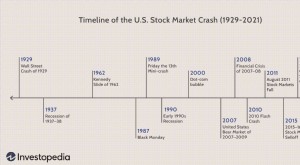

Kami telah melihat kehancuran pasar saham terjadi sejak 1929, dan kita mungkin akan melihat lebih banyak lagi, skala yang bervariasi, dalam hidup kita. Belum, secara historis, berinvestasi akan meningkatkan peluang Anda untuk mendapatkan pengembalian yang lebih baik daripada membuang-buang uang Anda di bawah kasur, dan kenyataannya adalah bahwa pasar memiliki cara untuk menstabilkan diri jika Anda cukup sabar.

Ambil S&P 500, indeks dari 500 perusahaan AS terbesar. Pada crash tahun 2008 indeks turun sebesar 38,49%. Aduh. Tahun berikutnya, itu bangkit kembali dan naik 23,45%. Tahun setelahnya kembali +12,78%. Sejak awal berdirinya, S&P 500 telah mengembalikan rata-rata 9,5%. Untuk mendapatkan pengembalian itu, Anda akan harus mengambil tahun-tahun yang baik dengan yang buruk. Itu tidak berarti tren akan terus berlanjut atau semua pasar dijamin untuk bangkit kembali. Dengan berinvestasi tidak ada jaminan.

Kecelakaan tahun 1929 diperparah oleh ketakutan dan kepanikan, dua emosi yang sangat manusiawi. Jika Anda tidak membeli ke dalam hiruk-pikuk, Anda mungkin akan menghadapi penurunan pasar yang akan datang. Salah satu yang terbaik, jika mungkin berlawanan dengan intuisi, saran untuk bertahan dari kehancuran pasar adalah dengan… tidak melakukan apa-apa. Panic-selling adalah hal terburuk yang bisa Anda lakukan dalam situasi seperti itu, jadi duduk tenang dan tidak berusaha untuk maju dari pasar adalah taruhan terbaik Anda. Dan jika Anda berinvestasi untuk jangka panjang, maka Anda tidak perlu stres—secara historis, pasar telah berhasil merangkak kembali, Lagipula.

Selalu ada risiko yang datang dengan semua jenis investasi. Anda bisa mendapatkan uang atau kehilangannya. Menyebarkan telur Anda di banyak keranjang alih-alih mengandalkan beberapa saham "pemenang" potensial berarti jika salah satu bagian dari portofolio investasi Anda terpukul, bagian lain mungkin tidak. Dengan mendiversifikasi portofolio Anda untuk memasukkan campuran saham yang berbeda dari sektor yang berbeda, obligasi, dan real estat, Anda menyebarkan risiko Anda.

Wealthsimple Invest adalah cara otomatis untuk menumbuhkan uang Anda seperti investor paling canggih di dunia. Mulailah dan kami akan membuatkan Anda portofolio investasi yang dipersonalisasi dalam hitungan menit.

Investasi

-

Bagaimana Berinvestasi Jika Anda Khawatir Tentang Kehancuran Pasar Saham

Bagaimana Berinvestasi Jika Anda Khawatir Tentang Kehancuran Pasar Saham Sepertinya setiap kali saya membuka laporan keuangan, peringatan seseorang bahwa pasar bullish yang telah kita nikmati selama lebih dari delapan tahun akan segera runtuh. Beberapa analis menunjukkan t...

-

Kecelakaan Pasar Saham

Kecelakaan Pasar Saham Apa Itu Kecelakaan Pasar Saham? Kecelakaan pasar saham adalah penurunan harga saham yang cepat dan sering kali tidak terduga. Sebuah crash pasar saham dapat menjadi efek samping dari peristiwa benca...