Apa itu APR?

Anda mungkin pernah melihat istilah APR saat membiayai pembelian. Entah itu barang penting seperti hipotek atau pinjaman mobil atau sesuatu yang kecil seperti bahan makanan atau pakaian. Ini juga merupakan istilah yang sangat penting ketika membandingkan kartu kredit.

Apa yang dimaksud dengan April?

Banyak orang berpikir bahwa tingkat persentase tahunan (APR) memiliki arti yang sama dengan tingkat bunga. Meskipun ini adalah salah satu komponen APR, faktor lain juga menentukan apa itu. Oleh karena itu, penting untuk memahami arti penuh dari APR sebelum Anda berkomitmen pada kartu kredit atau pinjaman. Jika tidak, Anda bisa membayar lebih dari yang Anda rencanakan sebelumnya.

Bahkan jika Anda mendapatkan kartu kredit dengan tingkat perkenalan 0% dan tujuan Anda adalah untuk membayar seluruh saldo sebelum bunga dibebankan, Anda perlu mengetahui berapa banyak bunga dan biaya lain yang harus Anda bayar untuk berjaga-jaga.

Karena terlalu mudah dipelajari, keuangan tidak selalu berjalan sesuai rencana. Jadi persiapkan diri Anda untuk membuat keputusan yang tepat dengan membandingkan APR dari beberapa penawaran kredit.

Tingkat Persentase Tahunan (APR):Definisi Dasar

Perusahaan kartu kredit membebankan tingkat persentase tahunan (APR) pada jumlah berapa pun yang tidak dibayarkan sebelum bunga diperoleh. Ini termasuk tingkat bunga aktual serta biaya apa pun yang dibebankan untuk pembelian.

Intinya, tingkat persentase tahunan adalah total biaya pinjaman uang untuk apa pun yang Anda beli dinyatakan sebagai persentase. APR akan lebih tinggi dari suku bunga yang diiklankan jika ada biaya lain, dan harus disertakan dalam pengungkapan apa pun terkait pembiayaan.

Karena setiap penerbit kartu kredit memiliki struktur tarif, penalti, dan biaya transaksinya sendiri, dapat membingungkan untuk memahami dengan tepat berapa banyak Anda membayar untuk suatu barang. APR adalah cara sederhana untuk memberikan nomor dasar untuk perbandingan.

Berapa banyak seseorang membayar bunga dan biaya kartu kredit menentukan total biaya pembelian. Anda dapat membandingkan APR dari berbagai produk untuk memutuskan mana yang lebih baik. Sebelum memutuskan suatu produk, penting untuk memahami apa yang termasuk dalam APR, cara kerjanya, dan pengaruhnya terhadap keuangan Anda.

Perbedaan Antara APR dan Angka Lainnya

APR hanya satu nomor yang akan Anda lihat pada transaksi. Istilah-istilah ini bisa membingungkan jika Anda tidak tahu artinya dan memahami perbedaannya.

Istilah lain yang akan Anda lihat adalah tarif periodik harian, yang digunakan untuk menghitung suku bunga. Ini mengacu pada bunga yang dibebankan setiap hari atas pembelian atau pinjaman Anda. Pada dasarnya, ini adalah APR dibagi jumlah hari dalam satu tahun — 365. Tingkat periodik bulanan serupa, kecuali APR dibagi 12.

Bagaimana cara kerja APR pada kartu kredit?

Berikut adalah contoh dalam istilah praktis.

Kartu kredit (atau pinjaman) memiliki APR 15%. Suku bunga periodik harian adalah 0,041%, sedangkan suku bunga periodik bulanan adalah 1,25%. Penerbit kartu kredit perlu mengetahui angka-angka ini karena mereka menambahkan bunga ke saldo Anda baik secara harian atau bulanan, bukan tahunan.

Istilah lainnya adalah persentase hasil tahunan atau APY. Ini memperhitungkan bunga yang dimajemukkan setiap bulan, sedangkan APR tidak. Misalnya, Anda meminjam $1.000 dengan APR 12%. Tingkat periodik bulanan adalah 1%, membuat bunga untuk periode tersebut $10.

Jika tidak ada pembayaran pokok, saldo naik menjadi $1.010. Bulan berikutnya, bunga yang dikenakan akan sedikit lebih tinggi karena dimajemukkan pada $1.010 daripada $1.000 yang asli.

Sebagian besar penerbit kartu kredit menawarkan masa tenggang. Masa tenggang adalah waktu antara akhir siklus penagihan dan saat tagihan Anda jatuh tempo. Anda biasanya tidak dikenakan bunga atas saldo Anda selama periode ini selama Anda melunasinya pada tanggal jatuh tempo.

Bagaimana cara menghitung APR?

APR tergantung pada dua faktor. Pertama, suku bunga utama AS adalah dasar di mana semua suku bunga lainnya dimulai. Ini adalah tingkat suku bunga yang Anda dengar para pakar keuangan bicarakan saat menentukan apakah suku bunga dasar akan naik atau turun.

Ini berdampak pada semua suku bunga lainnya. Kedua, kreditur atau lembaga keuangan menambahkan tarif margin, yaitu jumlah di atas tarif dasar.

Tarif ini mungkin tetap sama terlepas dari tarif dasar. Misalnya, tingkat bunga dasar mungkin 4,9%, dan kreditur membebankan margin 10% untuk semua pembiayaan. Tingkat bunga untuk pelanggan adalah 14,9%.

APR Mengambang atau Tetap

Banyak pinjaman memiliki APR tetap, yang berarti bunga Anda tidak berubah sepanjang masa pinjaman. Anda akan paling sering melihat ini dalam pinjaman rumah dengan suku bunga tetap, pinjaman mobil, atau pinjaman pribadi. Dengan beberapa pinjaman rumah, Anda mungkin memiliki tingkat yang dapat disesuaikan, yang berarti berubah sekali dan kemudian ditetapkan pada tingkat bunga tetap selama jangka waktu tersebut.

Kartu kredit sering menggunakan APR variabel (atau APR mengambang), yang ditetapkan untuk jangka waktu tertentu. Ini berubah saat suku bunga utama A.S. berubah, artinya Anda dapat membayar suku bunga yang berbeda dari saat pertama kali mendaftar untuk kartu kredit.

Anda mungkin juga menemukan bahwa kreditur memberikan APR yang berbeda untuk berbagai biaya. Ini paling sering terlihat pada kartu kredit. Misalnya, Anda membayar satu APR saat Anda menggunakan kartu kredit untuk pembelian dan satu lagi (biasanya lebih tinggi) jika Anda mengambil uang muka. Biasanya, APR penarikan tunai lebih tinggi daripada APR pembelian.

Apa yang Menentukan APR Anda

Beberapa faktor menentukan APR Anda, itulah sebabnya konsep ini sangat rumit. Pertama, tarif utama A.S. berdampak langsung pada APR yang Anda kenakan, seperti halnya tarif margin kreditur. Kemudian, selain pengaruh yang ditetapkan tersebut, variabel lain memengaruhi APR spesifik yang Anda tawarkan untuk kartu kredit atau pinjaman Anda.

Yang terpenting, skor kredit Anda memengaruhi apakah Anda memiliki APR rendah atau tinggi. Seseorang dengan nilai kredit yang lebih rendah membayar APR lebih tinggi daripada seseorang dengan kredit yang sangat baik.

Untuk membuat ini adil, kreditur harus mengikuti aturan khusus yang mereka tetapkan untuk semua pelanggan. Meskipun mereka dapat membebankan suku bunga yang berbeda kepada pelanggan, itu harus sesuai dengan pedomannya.

Misalnya, penerbit kartu kredit dapat membebankan APR 10% untuk pelanggan dengan skor kredit di atas 700 dan APR 15% untuk pelanggan dengan skor kredit di bawah 700. Namun, berdasarkan rangkaian aturan ini, mereka tidak dapat membebankan 10% APR untuk satu pelanggan dengan skor 705 dan APR 15% untuk pelanggan kedua dengan skor 703.

APR Spesial

Penerbit kartu kredit juga dapat membebankan APR khusus untuk situasi tertentu. Anda akan sering melihat ini dalam praktik ketika kartu kredit menawarkan APR 0% selama 90 hari pertama untuk pelanggan baru.

APR Pendahuluan: APR perkenalan hanya berlaku untuk waktu yang terbatas, dan mungkin disertai pembatasan, seperti tidak tersedia untuk transfer saldo.

APR Penalti: Perusahaan kartu kredit umumnya memiliki penalti APR untuk orang-orang yang melakukan pembayaran terlambat atau melanggar perjanjian mereka dalam beberapa cara. APR ini berlaku untuk semua pembelian di masa mendatang, tetapi dapat diturunkan jika pelanggan terbukti bertanggung jawab atas sisa pembayaran bulanan mereka.

Transfer saldo April: Beberapa kartu kredit memiliki transfer saldo khusus April. Anda mungkin melihat iklan yang mempromosikan tingkat transfer saldo nol persen. Ini biasanya berlaku hanya untuk jumlah yang ditransfer dari kartu kredit lain dan tidak termasuk pembelian baru atau penarikan tunai.

Biasanya hanya di tempat untuk waktu yang terbatas sebelum APR yang lebih tinggi mulai berlaku. Perhatikan detail ini; jika tidak, Anda dapat membayar lebih untuk transfer saldo atau pembelian baru.

Cara Membandingkan APR

Untuk mengetahui biaya penuh produk yang Anda pembiayaan, Anda harus membandingkan APR dengan pesaing. Ingatlah bahwa APR mencakup biaya khusus seperti biaya tahunan, tetapi tidak termasuk pembayaran terlambat atau biaya khusus lainnya yang tidak dapat dihitung sebelumnya.

Terkadang Anda dapat menegosiasikan APR yang lebih rendah. Misalnya, jika Anda telah menjadi pelanggan setia yang telah membayar tepat waktu, Anda dapat meminta peninjauan akun untuk melihat apakah Anda memenuhi syarat untuk mendapatkan APR yang lebih baik.

Mengubah APR adalah kebijaksanaan bank, jadi tidak ada jaminan Anda akan mendapatkannya. Namun, ini bisa menjadi pilihan bagi pelanggan yang berharga, terutama jika Anda memiliki penawaran serupa dari perusahaan kartu kredit lain.

Menegosiasikan APR Lebih Rendah

Dalam beberapa kasus, Anda mungkin juga dapat menegosiasikan APR yang lebih rendah jika Anda kesulitan melakukan pembayaran bulanan. Namun, dalam situasi ini, kreditur dapat menutup akun Anda karena mereka tidak ingin Anda menghabiskan saldo Anda lagi.

Saat mempertimbangkan APR dalam hipotek rumah, Anda dapat membayar poin untuk menurunkan suku bunga Anda. Poin sama dengan sejumlah uang tertentu yang jatuh tempo pada saat penutupan untuk mengurangi tingkat bunga Anda. Karena pinjaman rumah ditetapkan selama 15 atau 30 tahun, membayar poin dengan tingkat bunga yang lebih rendah dapat menghemat banyak uang dari waktu ke waktu.

APR mungkin tampak seperti komponen rumit dalam membiayai pembelian, tetapi APR merupakan alat edukasi yang berguna untuk membantu Anda membandingkan penawaran kredit.

APR memiliki pengaruh signifikan pada berapa banyak Anda akan membayar untuk apa pun yang Anda pilih untuk dibiayai, jadi penting untuk memahami dengan tepat cara kerjanya. Jangan takut untuk mengajukan pertanyaan dan membaca cetakan kecil tentang APR Anda untuk memastikan Anda mendapatkan penawaran yang bagus.

Keuangan Pribadi

-

Apa itu Opsi Panggilan Suku Bunga?

Apa itu Opsi Panggilan Suku Bunga? Opsi suku bunga adalah derivatif yang nilai kontraknya didasarkan pada suku bunga. Ada dua jenis opsi suku bunga, panggilan dan menempatkan. Opsi panggilan suku bunga memberi individu yang memegang op...

-

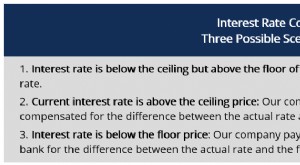

Apa itu Kerah Suku Bunga?

Apa itu Kerah Suku Bunga? Kerah suku bunga adalah opsi khusus yang dapat digunakan untuk melakukan lindung nilai terhadap perubahan suku bunga. Ini memberikan penghalang bagi pedagang yang memanfaatkannya dengan memberikan bat...