Analisis Antar Pasar

Kebanyakan investor memiliki sesuatu yang saya sebut TVS, atau 'Sindrom Penglihatan Terowongan'. Mereka cenderung fokus pada satu pasar dan benar-benar menganalisisnya sampai mati. Ada ruang lingkup yang sangat sempit sehingga mereka cenderung melewatkan hutan melalui pepohonan. Yang benar adalah bahwa investor yang fokus pada gambaran yang lebih besar yang digambarkan melalui SEMUA pasar cenderung menjadi investor yang memberikan kinerja yang lebih baik.

Ada empat kelas aset utama yang kami analisis di dunia investasi kami; saham, obligasi, komoditas dan mata uang. Investor tradisional akan membuat Anda percaya hanya ada tiga, tapi kami merasa keempat kelas ini diambil bersama-sama menciptakan gambaran yang sangat bagus tentang apa yang terjadi di dunia.

Menurut John Murphy, penulis Analisis Intermarket (buku yang SANGAT saya rekomendasikan), pendekatan investasi yang benar-benar terdiversifikasi harus mencakup investasi dalam empat kelas aset utama:saham, obligasi, komoditas dan mata uang. Lebih jauh, analisis antar pasar memberi tahu kita bahwa portofolio yang terdiversifikasi tidak boleh membatasi dolarnya ke satu negara, tetapi mencakup kepemilikan di sejumlah pasar di seluruh dunia. Dengan mengikuti beberapa pasar, seorang investor mendapatkan gambaran besar dan mampu melihat pasar dan perubahan ekonomi yang signifikan lebih awal dari investor dengan fokus pasar tunggal. Investor pasar ganda kemudian dapat memindahkan kepemilikan portofolio dari satu sektor atau pasar ke sektor lain dengan lebih mudah seiring dengan perubahan kondisi. Akhirnya, jika Anda menginvestasikan dolar terfokus pada satu area, katakan sebagai pedagang ekuitas, kebijaksanaan analisis intermarket tidak hilang pada Anda. Menganalisis keempat pasar secara keseluruhan tentu dapat membantu Anda membedakan sektor yang harus Anda fokuskan dan bahkan apakah akan memegang lebih banyak atau lebih sedikit uang tunai.

Strategi antar pasar berarti menggunakan analisis pasar, termasuk teknik analisis fundamental dan teknikal, untuk menentukan dan menyesuaikan alokasi aset Anda secara keseluruhan sesuai dengan perubahan kondisi pasar. Mari kita lihat bagaimana strategi rotasi ini dapat diterapkan dengan menganalisis beberapa contoh dari pasar masa lalu.

Saham Emas dan Dolar

Seperti yang saya sebutkan di atas, strategi antar pasar berarti melihat kelas aset yang berbeda dan hubungan yang mereka bagi satu sama lain dan sektor tertentu. Ambil contoh Indeks Dolar, Harga Komoditas dan sektor Emas, yang bersama-sama telah mengkonfirmasi korelasi yang tinggi. Grafik pertama kami di bawah ini adalah grafik mingguan yang menunjukkan korelasi terbalik antara Indeks Dolar AS dan Indeks CRB (komoditas) dari tahun 2002 hingga 2004. Biasanya, dalam lingkungan inflasi, dolar seminggu akan diterjemahkan ke harga komoditas yang lebih tinggi. Masuk akal bahwa dolar yang lemah membuat barang-barang Amerika lebih terjangkau bagi pembeli asing. Juga, AS adalah salah satu negara yang paling diberkati sumber daya di dunia sehingga dolar yang lemah cenderung mendorong sebagian besar harga komoditas lebih tinggi.

Gambar 1 - Grafik mingguan Indeks Hang Seng Hong Kong (jendela bawah) dan Indeks Semikonduktor (SOXX) menunjukkan korelasi yang kuat dan Hang Seng memimpin SOXX. Angka 1 hingga 4 menunjukkan sinyal beli (hijau) dan jual (merah tua) dan tanggal sinyal dihasilkan berdasarkan jeda garis tren. Bagan dibuat dengan MetaStock.com

Hang Seng memberikan sinyal jual terobosan garis tren pada 17 Oktober, 1997, hampir bersamaan dengan sinyal jual garis tren pada Philadelphia Semiconductor Index (lihat nomor 1). Fakta bahwa kedua indeks menembus garis tren yang signifikan pada saat yang sama merupakan sinyal kuat untuk keluar dari kepemilikan semikonduktor.

Pada 2 Oktober, 1998, Indeks Hang Seng menghasilkan sinyal beli, tetapi Indeks Semikonduktor tidak memancarkan sinyal sampai minggu berikutnya. Ini berarti bahwa pedagang hanya mengikuti Indeks Semikonduktor, masuk di 248, berada satu minggu di belakang mereka yang prospeknya termasuk Indeks Hang Seng, yang memberikan sinyal beli di 200 poin (nomor 2).

Itu adalah sinyal Hang Seng berikutnya, Namun, yang benar-benar memberi pengikutnya keunggulan. Hang Seng menembus garis tren utama pada 4 April, 2000, ketika SOXX diperdagangkan pada 1150, memberikan sinyal untuk kepemilikan semikonduktor. indeks semikonduktor, di samping itu, tidak memberikan sinyal istirahat garis tren jual yang jelas sampai enam bulan kemudian, pada 6 Oktober, 2000, ketika indeks diperdagangkan pada 850. Pedagang yang hanya menggunakan Indeks Semikonduktor memperoleh pengembalian 26% di bawah pedagang yang mengikuti Hang Seng (nomor 3).

Hang Seng memberikan sinyal beli sebelumnya pada 6 Juni, 2003, (nomor 4), ketika indeks berada di 360. Indeks Semikonduktor, di samping itu, tidak memancarkan sinyalnya sampai lebih dari dua bulan kemudian, ketika indeks diperdagangkan 10% lebih tinggi pada 400.

Komoditas dan Strategi Dolar Kanada

Dengan memperluas pandangan investasi, analisis antar pasar juga dapat memberikan lebih banyak kesempatan bagi investor atau pedagang untuk melindungi investasinya dengan lindung nilai mata uang yang efektif. Cukup sederhana, ini berarti menjual saham atau obligasi dalam mata uang yang lebih lemah dan membelinya dalam mata uang terkuat jika memungkinkan.

Baik dolar Kanada dan Australia memiliki, Misalnya, menunjukkan korelasi yang kuat dengan komoditas. Ketika harga komoditas kuat, keduanya melakukannya dengan baik. Karena Kanada berada tepat di sebelah pedagang AS, dia dapat membeli dan menjual saham atau obligasi Kanada dengan relatif mudah. Lihat gambar 2 untuk bagan yang memplot kekuatan relatif dolar Kanada terhadap dolar AS.

Gambar 2 - Grafik harian dolar Kanada dibagi dengan dolar AS. Perhatikan jeda garis tren jangka panjang yang terjadi pada April 2002 dan peningkatan pesat nilai dolar Kanada terhadap dolar AS dalam 18 bulan ke depan. Pada bulan April, dolar Kanada diperdagangkan pada $0,63 USD. Pada Desember 2003 nilainya $0,77 USD, peningkatan 22% memberikan keuntungan yang signifikan untuk portofolio yang berisi aset berbasis dolar Kanada. Bagan disediakan oleh MetaStock.com

Sepanjang tahun 1990-an, dolar AS lebih kuat dari rekannya di utara, memberitahu pedagang AS untuk menghindari investasi Kanada. Namun, para pedagang yang melihat Indeks Biro Riset Komoditas (CRB), yang terdiri dari sekeranjang komoditas, akan memperhatikan ketika harga komoditas mulai naik, dengan kenaikan dolar Kanada. Indeks CRB menembus garis tren turun jangka menengah di awal tahun 2002, yang memberikan sinyal beli komoditas. Pada April 2002, kondisi tahun 1990-an berubah. Hal ini disebabkan oleh fakta bahwa dolar AS melemah dan harga komoditas menguat.

Di Sini, garis tren utama putus seperti yang kita lihat dalam contoh semikonduktor yang ditentukan kapan saatnya untuk bertindak. Ketika garis tren CAD/USD ditembus pada awal 2002 pada grafik kekuatan relatif, para pedagang yang mengikutinya akan mulai mengalihkan investasi mereka dari aset berdenominasi dolar AS demi perusahaan Kanada (lihat gambar 2).

Keuntungan lainnya

Analisis antar pasar juga dapat mengajari kita tentang hubungan historis yang penting antara obligasi, saham dan komoditas dalam siklus bisnis. Harga obligasi umumnya memimpin harga saham dalam pemulihan, dengan harga komoditas yang menegaskan bahwa periode ekspansi ekonomi telah dimulai. Saat ekspansi matang dan mulai melambat, analisis antar pasar mengajarkan pedagang untuk memperhatikan obligasi yang turun terlebih dahulu (saat suku bunga naik), diikuti oleh saham. Akhirnya, ketika harga komoditas turun, ada kemungkinan besar bahwa ekspansi ekonomi telah berakhir. Fase berikutnya adalah perlambatan dan kemungkinan resesi.

Kesimpulan

Melihat beberapa tahun terakhir, kita dapat melihat bagaimana perspektif antarpasar dapat memberikan keuntungan--dalam beberapa kasus yang substansial--dibandingkan dengan pandangan pasar tunggal. Pedagang antar pasar mengawasi pasar di Asia dan Eropa, serta AS, karena apa yang terjadi di satu negara biasanya berdampak pada yang lain (terutama seiring berkembangnya globalisasi). Kita juga telah melihat bagaimana analisis antar pasar memperluas penggunaan kekuatan mata uang oleh pedagang untuk menentukan pasar nasional mana yang menawarkan keamanan terbesar untuk investasinya.

Ada empat kelas aset utama yang kami analisis di dunia investasi kami; saham, obligasi, komoditas dan mata uang. Investor tradisional akan membuat Anda percaya hanya ada tiga, tapi kami merasa keempat kelas ini diambil bersama-sama menciptakan gambaran yang sangat bagus tentang apa yang terjadi di dunia.

Menurut John Murphy, penulis Analisis Intermarket (buku yang SANGAT saya rekomendasikan), pendekatan investasi yang benar-benar terdiversifikasi harus mencakup investasi dalam empat kelas aset utama:saham, obligasi, komoditas dan mata uang. Lebih jauh, analisis antar pasar memberi tahu kita bahwa portofolio yang terdiversifikasi tidak boleh membatasi dolarnya ke satu negara, tetapi mencakup kepemilikan di sejumlah pasar di seluruh dunia. Dengan mengikuti beberapa pasar, seorang investor mendapatkan gambaran besar dan mampu melihat pasar dan perubahan ekonomi yang signifikan lebih awal dari investor dengan fokus pasar tunggal. Investor pasar ganda kemudian dapat memindahkan kepemilikan portofolio dari satu sektor atau pasar ke sektor lain dengan lebih mudah seiring dengan perubahan kondisi. Akhirnya, jika Anda menginvestasikan dolar terfokus pada satu area, katakan sebagai pedagang ekuitas, kebijaksanaan analisis intermarket tidak hilang pada Anda. Menganalisis keempat pasar secara keseluruhan tentu dapat membantu Anda membedakan sektor yang harus Anda fokuskan dan bahkan apakah akan memegang lebih banyak atau lebih sedikit uang tunai.

Strategi antar pasar berarti menggunakan analisis pasar, termasuk teknik analisis fundamental dan teknikal, untuk menentukan dan menyesuaikan alokasi aset Anda secara keseluruhan sesuai dengan perubahan kondisi pasar. Mari kita lihat bagaimana strategi rotasi ini dapat diterapkan dengan menganalisis beberapa contoh dari pasar masa lalu.

Saham Emas dan Dolar

Seperti yang saya sebutkan di atas, strategi antar pasar berarti melihat kelas aset yang berbeda dan hubungan yang mereka bagi satu sama lain dan sektor tertentu. Ambil contoh Indeks Dolar, Harga Komoditas dan sektor Emas, yang bersama-sama telah mengkonfirmasi korelasi yang tinggi. Grafik pertama kami di bawah ini adalah grafik mingguan yang menunjukkan korelasi terbalik antara Indeks Dolar AS dan Indeks CRB (komoditas) dari tahun 2002 hingga 2004. Biasanya, dalam lingkungan inflasi, dolar seminggu akan diterjemahkan ke harga komoditas yang lebih tinggi. Masuk akal bahwa dolar yang lemah membuat barang-barang Amerika lebih terjangkau bagi pembeli asing. Juga, AS adalah salah satu negara yang paling diberkati sumber daya di dunia sehingga dolar yang lemah cenderung mendorong sebagian besar harga komoditas lebih tinggi.

Gambar 1 - Grafik mingguan Indeks Hang Seng Hong Kong (jendela bawah) dan Indeks Semikonduktor (SOXX) menunjukkan korelasi yang kuat dan Hang Seng memimpin SOXX. Angka 1 hingga 4 menunjukkan sinyal beli (hijau) dan jual (merah tua) dan tanggal sinyal dihasilkan berdasarkan jeda garis tren. Bagan dibuat dengan MetaStock.com

Hang Seng memberikan sinyal jual terobosan garis tren pada 17 Oktober, 1997, hampir bersamaan dengan sinyal jual garis tren pada Philadelphia Semiconductor Index (lihat nomor 1). Fakta bahwa kedua indeks menembus garis tren yang signifikan pada saat yang sama merupakan sinyal kuat untuk keluar dari kepemilikan semikonduktor.

Pada 2 Oktober, 1998, Indeks Hang Seng menghasilkan sinyal beli, tetapi Indeks Semikonduktor tidak memancarkan sinyal sampai minggu berikutnya. Ini berarti bahwa pedagang hanya mengikuti Indeks Semikonduktor, masuk di 248, berada satu minggu di belakang mereka yang prospeknya termasuk Indeks Hang Seng, yang memberikan sinyal beli di 200 poin (nomor 2).

Itu adalah sinyal Hang Seng berikutnya, Namun, yang benar-benar memberi pengikutnya keunggulan. Hang Seng menembus garis tren utama pada 4 April, 2000, ketika SOXX diperdagangkan pada 1150, memberikan sinyal untuk kepemilikan semikonduktor. indeks semikonduktor, di samping itu, tidak memberikan sinyal istirahat garis tren jual yang jelas sampai enam bulan kemudian, pada 6 Oktober, 2000, ketika indeks diperdagangkan pada 850. Pedagang yang hanya menggunakan Indeks Semikonduktor memperoleh pengembalian 26% di bawah pedagang yang mengikuti Hang Seng (nomor 3).

Hang Seng memberikan sinyal beli sebelumnya pada 6 Juni, 2003, (nomor 4), ketika indeks berada di 360. Indeks Semikonduktor, di samping itu, tidak memancarkan sinyalnya sampai lebih dari dua bulan kemudian, ketika indeks diperdagangkan 10% lebih tinggi pada 400.

Komoditas dan Strategi Dolar Kanada

Dengan memperluas pandangan investasi, analisis antar pasar juga dapat memberikan lebih banyak kesempatan bagi investor atau pedagang untuk melindungi investasinya dengan lindung nilai mata uang yang efektif. Cukup sederhana, ini berarti menjual saham atau obligasi dalam mata uang yang lebih lemah dan membelinya dalam mata uang terkuat jika memungkinkan.

Baik dolar Kanada dan Australia memiliki, Misalnya, menunjukkan korelasi yang kuat dengan komoditas. Ketika harga komoditas kuat, keduanya melakukannya dengan baik. Karena Kanada berada tepat di sebelah pedagang AS, dia dapat membeli dan menjual saham atau obligasi Kanada dengan relatif mudah. Lihat gambar 2 untuk bagan yang memplot kekuatan relatif dolar Kanada terhadap dolar AS.

Gambar 2 - Grafik harian dolar Kanada dibagi dengan dolar AS. Perhatikan jeda garis tren jangka panjang yang terjadi pada April 2002 dan peningkatan pesat nilai dolar Kanada terhadap dolar AS dalam 18 bulan ke depan. Pada bulan April, dolar Kanada diperdagangkan pada $0,63 USD. Pada Desember 2003 nilainya $0,77 USD, peningkatan 22% memberikan keuntungan yang signifikan untuk portofolio yang berisi aset berbasis dolar Kanada. Bagan disediakan oleh MetaStock.com

Sepanjang tahun 1990-an, dolar AS lebih kuat dari rekannya di utara, memberitahu pedagang AS untuk menghindari investasi Kanada. Namun, para pedagang yang melihat Indeks Biro Riset Komoditas (CRB), yang terdiri dari sekeranjang komoditas, akan memperhatikan ketika harga komoditas mulai naik, dengan kenaikan dolar Kanada. Indeks CRB menembus garis tren turun jangka menengah di awal tahun 2002, yang memberikan sinyal beli komoditas. Pada April 2002, kondisi tahun 1990-an berubah. Hal ini disebabkan oleh fakta bahwa dolar AS melemah dan harga komoditas menguat.

Di Sini, garis tren utama putus seperti yang kita lihat dalam contoh semikonduktor yang ditentukan kapan saatnya untuk bertindak. Ketika garis tren CAD/USD ditembus pada awal 2002 pada grafik kekuatan relatif, para pedagang yang mengikutinya akan mulai mengalihkan investasi mereka dari aset berdenominasi dolar AS demi perusahaan Kanada (lihat gambar 2).

Keuntungan lainnya

Analisis antar pasar juga dapat mengajari kita tentang hubungan historis yang penting antara obligasi, saham dan komoditas dalam siklus bisnis. Harga obligasi umumnya memimpin harga saham dalam pemulihan, dengan harga komoditas yang menegaskan bahwa periode ekspansi ekonomi telah dimulai. Saat ekspansi matang dan mulai melambat, analisis antar pasar mengajarkan pedagang untuk memperhatikan obligasi yang turun terlebih dahulu (saat suku bunga naik), diikuti oleh saham. Akhirnya, ketika harga komoditas turun, ada kemungkinan besar bahwa ekspansi ekonomi telah berakhir. Fase berikutnya adalah perlambatan dan kemungkinan resesi.

Kesimpulan

Melihat beberapa tahun terakhir, kita dapat melihat bagaimana perspektif antarpasar dapat memberikan keuntungan--dalam beberapa kasus yang substansial--dibandingkan dengan pandangan pasar tunggal. Pedagang antar pasar mengawasi pasar di Asia dan Eropa, serta AS, karena apa yang terjadi di satu negara biasanya berdampak pada yang lain (terutama seiring berkembangnya globalisasi). Kita juga telah melihat bagaimana analisis antar pasar memperluas penggunaan kekuatan mata uang oleh pedagang untuk menentukan pasar nasional mana yang menawarkan keamanan terbesar untuk investasinya.

Keterampilan investasi saham

-

Indeks profitabilitas

Indeks profitabilitas Apa itu Indeks Profitabilitas (PI)? Indeks profitabilitas (PI), atau disebut sebagai rasio investasi nilai (VIR) atau rasio investasi laba (PIR), menggambarkan indeks yang mewakili hubungan antara b...

-

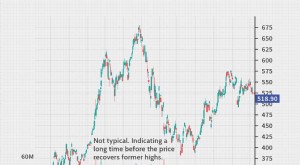

Indeks Ulkus (UI)

Indeks Ulkus (UI) Apa Arti Indeks Ulkus? Ulcer Index (UI) adalah indikator teknis yang mengukur risiko penurunan baik dalam hal kedalaman dan durasi penurunan harga. Indeks meningkat nilainya saat harga bergerak lebi...