Tidak Diperlukan Merpati Pembawa:Teori Perdagangan Lama Langsung Hidup

Kami baru-baru ini membahas beberapa indikator teknis yang dimanfaatkan oleh banyak pedagang profesional untuk menentukan pendapat mereka tentang penilaian saham dan memutuskan kapan harus membeli dan menjual. Artikel itu membahas beberapa hal yang cukup rumit, termasuk Indikator Kekuatan Relatif (RSI), osilator stokastik, dan Indeks Saluran Komoditas (CCI).

Teknik-teknik itu meskipun agak misterius, dapat dilihat sebagai hasil logis dari proses yang dimulai lebih dari 100 tahun yang lalu dengan lahirnya filosofi perdagangan modern. Saat itulah beberapa metode perdagangan yang masih digunakan saat ini dimulai.

“Teknologi memainkan peran besar dalam pengembangan teknik perdagangan mulai sekitar satu abad yang lalu dengan memungkinkan harga saham diamati secara real time dengan mesin ticker tape, ” kata Devin Ekberg, CFA. "Sebelumnya, kutipan dikirim melalui telegraf dan bahkan merpati pos.”

Bagaimana para pedagang mengembalikan kerajinan mereka di masa-masa awal itu, ketika teknologi non-unggas pertama kali memungkinkan filosofi perdagangan berkembang tetapi sebelum komputasi modern mengarah pada teori kompleks yang diidentifikasi dengan akronim yang tidak jelas? Apakah ada cara lama yang masih berfungsi?

Mari kita lihat beberapa metode dari zaman dahulu yang masih relevan sampai sekarang.

“Kami melihat beberapa pepatah lama, ” kata Sam Stovall, kepala strategi investasi untuk CFRA.

Membiarkan Pemenang Memilih Sendiri

Salah satu cara untuk berdagang yang tidak memerlukan mempelajari istilah perdagangan mewah apa pun adalah dengan mengumpulkan segmen pasar pemenang tahun sebelumnya.

Stovall bereksperimen dengan ini, kembali ke awal tahun 1991. Dia menemukan bahwa jika seseorang membeli semua saham di 10 sub-sektor berkinerja terbaik dari tahun sebelumnya dalam jumlah yang sama pada tanggal 31 Desember setiap tahun, bahwa investor akan mengungguli tingkat pertumbuhan rata-rata Indeks S&P 500 (SPX) lebih dari 4,5% per tahun. Strategi ini menghasilkan tingkat pertumbuhan majemuk 12% selama periode waktu tersebut versus 7,4% untuk SPX.

“Kalau soal momentum, Anda biasanya ingin membeli pemenang tahun lalu, bukan pecundang tahun lalu, ” kata Stoval.

Bagaimana rata-rata investor dapat menyusun strategi momentum seperti itu selain menyisir hasil sektor? Stovall menyarankan untuk mencari ETF sub-sektor untuk mempermudah pengambilan.

Efek Musiman

OKE. Kita semua pernah mendengar ungkapan lelah itu, “Jual di bulan Mei dan pergi.” Apakah ada kebenarannya? Ini bukan ilmu pasti, tetapi itu tidak berarti perdagangan musiman adalah sesuatu yang harus diendus.

Stovall menyarankan investor untuk melihat pola musiman untuk memahami perilaku historis pasar.

“Jangan mundur; memutar, ” kata Stoval. “Secara tradisional, pasar lebih baik antara November dan April, tetapi sektor defensif seperti perawatan kesehatan dan kebutuhan pokok konsumen cenderung lebih baik antara Mei dan Oktober.”

Penting untuk diperhatikan, Namun, bahwa efek musiman ini melihat ke belakang, tidak melihat ke depan, dan dengan demikian tidak ada jaminan tentang apa yang mungkin terjadi di masa depan.

Ide Kuda dan Kereta?

Salah satu cara untuk menghina ide lama adalah dengan menyebutnya “pemikiran kuda dan kereta, ” yang berarti bahwa itu mungkin berasal dari masa sebelum mobil. Tapi teori Dow, dipelopori oleh Charles H. Dow, salah satu pendiri Dow Jones &Company, yang meninggal pada tahun 1902, masih menikmati pengikut bahkan 100 tahun kemudian.

Dow mengenali "ritme" tertentu dalam Dow Jones Industrial Average ($DJI). Terutama, dia mengamati periode tren di mana harga tertinggi dan terendah terjadi secara berurutan (higher highs/higher lows untuk tren naik, dan lower highs/lower lows untuk tren turun). Seri yang dia amati adalah pola zigzag umum yang dilihat kebanyakan orang di grafik mereka hari ini, dan dengan mempelajari bagaimana tren naik dan tren turun cenderung bekerja, investor terkadang dapat menggunakan pergerakan harga jangka panjang ini untuk memutuskan bagaimana memperdagangkan pasar. Berikut adalah rincian lebih lanjut tentang bagaimana teori Dow bekerja.

Dari perspektif tingkat tinggi, Dow membingkai pergerakan pasar dalam hal tren utama, yang mengacu pada pergerakan ke arah tren jangka panjang, dan tren sekunder, yang mengacu pada kemunduran yang lebih kecil dalam arah berlawanan. Dia mencatat bahwa tren sekunder atau kemunduran cenderung menjadi salah satu dari tiga besaran:sepertiga (33%), setengah (50%), atau dua pertiga (67%) dari tren utama. Teknisi modern lebih lanjut menyempurnakan level ini sebagai level Fibonacci (38,2% dan 61,8%, Misalnya).

“Itu adalah salah satu studi modern pertama yang mengusulkan bahwa pola harga saham bisa menjadi wawasan ketika melihat pergerakan harga di masa depan, ” kata Ekberg.

Tapi ingat, tidak ada teori, betapapun bagusnya kelihatannya, harus diganti dengan penelitian dan analisis yang ketat. perdagangan teknis, dan bahkan hanya berdagang, tidak untuk semua orang. Beberapa akan memilih untuk menjadi "investor" daripada "pedagang." Investor mungkin ingin mempertimbangkan untuk berkonsultasi dengan penasihat keuangan untuk membantu mengumpulkan dan mengelola portofolio mereka.

Yang mengatakan, ketiga metode perdagangan kuno ini masih memiliki pengikut, dan tidak ada yang membutuhkan merpati pos. Siapa bilang Anda harus belajar akronim mewah?

Apakah Trading Gairah Anda?

pemikir ® adalah platform canggih dan banyak lagi. Ini adalah entri Anda ke dalam pengalaman perdagangan holistik yang dibawakan kepada Anda oleh TD Ameritrade.

Dan Rosenberg bukan perwakilan dari TD Ameritrade, Inc Bahan, pemandangan, dan pendapat yang diungkapkan dalam artikel ini adalah sepenuhnya milik penulis dan mungkin tidak mencerminkan pendapat yang dipegang oleh TD Ameritrade, Inc.

Perdagangan berjangka

-

Manajemen Risiko Penting dalam Perdagangan Berjangka

Manajemen Risiko Penting dalam Perdagangan Berjangka Apa yang membedakan pedagang yang baik dari yang lain? Itu belum tentu kemampuan untuk memilih entri presisi dan titik keluar, melainkan pemahaman tentang risiko dan manajemen risiko. Manajemen risi...

-

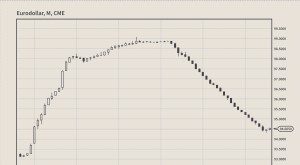

Perdagangan Berjangka Eurodollar

Perdagangan Berjangka Eurodollar Mudah bingung dengan pasangan mata uang EUR/USD atau euro forex futures, eurodollar tidak ada hubungannya dengan mata uang tunggal Eropa yang diluncurkan pada tahun 1999. Sebaliknya, eurodollars adala...