Kehancuran Pasar Saham

Kita semua pernah mendengar tentang Depresi Hebat dan Resesi Hebat. Tapi apa yang sebenarnya terjadi ketika pasar jatuh?

Apa itu kehancuran pasar saham?

Komputer Anda mogok? Buruk. Sebuah kecelakaan mobil? Buruk. Penghancur Pernikahan? Dinilai terlalu tinggi. Anda tahu apa lagi yang buruk? Pasar saham runtuh. Tidak ada yang suka itu. Begitu juga dengan ekonomi global.

Keruntuhan pasar saham dikaitkan dengan kerugian uang yang dramatis dan periode depresi ekonomi setelah keruntuhan. Tapi tidak semua crash sama. Umumnya, crash pasar saham hanya mengacu pada penurunan dramatis dan tiba-tiba harga saham di banyak bagian yang berbeda dari pasar saham. Penurunan harga yang tiba-tiba dapat membuat investor panik, yang kemudian memperburuk masalah.

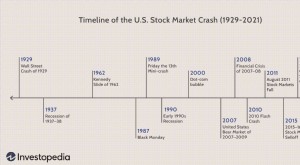

Anda pernah mendengar beberapa crash pasar saham yang buruk. Tentu saja ada ibu dari semua kecelakaan, kehancuran Wall Street tahun 1929 yang sangat mengganggu keuangan dan perdagangan global dan memicu Depresi Hebat. Lalu ada "kehancuran dot-com" tahun 2002, ketika ledakan teknologi tahun 90-an meledak. Dan, tentu saja, terakhir ada crash tahun 2008, ketika bank secara spektakuler jatuh dan menyebabkan kehancuran ekonomi global — atau dikenal sebagai Resesi Hebat.

Menjaga uang Anda aman dan terjamin adalah prioritas nomor satu kami. Ikuti survei bebas risiko kami hari ini, dan kami akan membuatkan Anda portofolio berlapis besi yang disesuaikan dengan kebutuhan Anda.

Mengapa pasar saham jatuh?

Keruntuhan pasar saham cenderung merupakan kombinasi dari beberapa faktor tidak langsung dan kesalahan manusia kuno yang baik. Ketika indeks pasar utama seperti S&P 500, rata-rata industri Dow Jones, dan NASDAQ mulai turun drastis, memicu kepanikan di kalangan investor. Sekarang, alasan indeks jatuh di tempat pertama bervariasi. Bisa jadi akibat perang, krisis geopolitik, atau—seperti yang paling sering terjadi—pecahnya gelembung pasar.

Gelembung pasar mengacu pada aset yang, melalui hype dan perilaku peniru, telah menjadi sangat diminati di kalangan investor sehingga harganya meroket melebihi nilai sebenarnya. Salah satu contoh paling awal dari gelembung pasar—dan kehancuran berikutnya—disebabkan oleh bunga tulip. “Tulipmania, ” begitu fenomena itu diketahui, telah abad ke-17 Belanda menjadi gila untuk bunga bulat. Satu bohlam tulip lebih berharga daripada harga sebuah rumah, dan begitu gelembung itu pecah, banyak orang melihat tabungan hidup mereka habis, dengan apa-apa untuk menunjukkan untuk itu kecuali beberapa bunga.

Gelembung pasar saat ini bekerja dengan cara yang sama. Ketika nilai total pasar turun, investor panik dan mencoba meninggalkan pasar secepat mungkin dengan menjual apa yang mereka bisa. Ini mencapai massa kritis ketika investor mulai menjual sekaligus, anjloknya permintaan dan menyebabkan harga pasar saham turun lebih jauh, yang kemudian mengarah pada penjualan panik. Ini adalah lingkaran umpan balik yang kejam di mana penurunan harga menyebabkan penjualan massal, yang selanjutnya menurunkan harga, sampai yang tersisa hanyalah kerugian besar.

Kehancuran pasar saham masa lalu

Seperti yang disebutkan sebelumnya, ada beberapa crash pasar saham yang cukup terkenal di masa lalu. Mereka mencengkeram kesadaran publik karena efeknya seringkali luas dan tahan lama. Alasan mengapa depresi ekonomi biasanya mengikuti kehancuran adalah karena biasanya ada pengurangan besar dalam investasi, dengan investor terbakar dan tidak mau memasukkan uang kembali ke pasar dalam kondisi saat ini. Itu, pada gilirannya, menyebabkan rendahnya pendapatan perusahaan, yang berarti hilangnya pekerjaan dan berkurangnya aktivitas konsumen, yang pada gilirannya buruk bagi PDB suatu negara. Ini disebut "depresi" karena suatu alasan, Lagipula.

Kecelakaan 2008

Sebagian besar dari kita sangat ingat 2008:itu turun dalam sejarah sebagai resesi ekonomi terburuk sejak 1929. Ada sejumlah penyebab yang bertanggung jawab atas 2008 kecelakaan , tapi yang besar adalah peminjaman hipotek yang sembrono di Amerika. Pinjaman dikucurkan dengan antusias kepada apa yang disebut peminjam “subprime” yang tidak mampu membayar kembali pinjamannya. Tapi pinjaman terus datang. Sementara itu, hipotek ini kemudian akan dijual ke bank, yang kemudian mengubahnya menjadi sekuritas yang dianggap berisiko rendah dengan menggabungkannya dalam jumlah besar. Gagasan di balik itu adalah bahwa pasar perumahan di kota-kota Amerika yang berbeda cukup independen satu sama lain sehingga kolam itu beragam dan karenanya terlindung dari penurunan besar.

Tetapi ketika peminjam mulai gagal membayar hipotek mereka, pasar perumahan mulai runtuh. Sementara itu, hipotek yang dikumpulkan telah digunakan untuk membayar sekuritas yang dikenal sebagai kewajiban hutang yang dijaminkan (CDO). Suku bunga rendah, dan CDO tampaknya menjanjikan pengembalian yang lebih tinggi. Tapi saat hipotek mulai gagal bayar, CDO menjadi tidak berharga dan sulit untuk dijual kembali. Bank yang telah banyak berinvestasi di dalamnya tiba-tiba menemukan diri mereka kekurangan uang tunai. Dan itulah sebabnya, pada 15 September, 2008, Lehman Brothers mengajukan kebangkrutan. Dow Jones anjlok; lingkaran setan penjualan panik dimulai; pembayar pajak harus menyelamatkan bank-bank besar yang tiba-tiba bangkrut; dan dunia terjerumus ke dalam krisis ekonomi yang dampaknya masih kita alami sampai sekarang.

Gelembung Dot Com dan Kecelakaan Tahun 2002

Anda mungkin pernah membaca tentang gelembung Bitcoin yang berkembang dalam beberapa tahun terakhir. Bitcoin relatif baru di pasar dan saat ini, sebagian besar kinerja pasarnya didasarkan pada spekulasi. Yang berarti tidak ada cara untuk mengetahui bagaimana keadaan akan berubah.

Sekarang bayangkan pasar yang dipenuhi dengan inovasi baru seperti Bitcoin, berselancar di ketinggian yang ditopang oleh kegembiraan, optimisme tentang masa depan teknologi, dan potensinya. Selamat datang di tahun 90-an, ketika gelembung dot com sedang dalam ayunan penuh. Orang-orang sangat terobsesi dengan kemungkinan Internet, yang masih dalam masa pertumbuhan, dan perusahaan Internet bermunculan di kiri dan kanan, dengan investor mendanai mereka segera setelah mereka dimasukkan.

Tetapi banyak dari perusahaan ini tidak memiliki rencana bisnis yang solid di belakang mereka, dinilai terlalu tinggi, dan akibatnya meledak. Investor dibiarkan dengan kantong kosong, dan mulai menarik diri dari sektor ini secepat mungkin, menyebabkan kerugian yang lebih besar, menyebabkan lebih banyak penjualan panik. Dan seterusnya dan seterusnya.

Kecelakaan Wall Street tahun 1929

Periode sebelum Wall Street Crash tahun 1929 dikenal sebagai Roaring Twenties sebagian karena hampir satu dekade kemakmuran ekonomi di AS. Optimisme tentang ekonomi tinggi, ekonomi berkembang pesat, dan orang-orang senang menghabiskannya. Dan pengeluaran itu termasuk bermain di pasar saham, yang banyak diikuti dengan antusias, membeli saham sebagian besar secara kredit dalam proses yang dikenal sebagai pembelian margin. Bahkan bank melakukan ini, dengan dana sendiri.

Meskipun kami menganggap kecelakaan itu terjadi seketika, itu terjadi selama seminggu. Pada tanggal 23 Oktober, saham merosot di jam terakhir perdagangan. Pada tanggal 24 Oktober—sekarang dikenal sebagai Kamis Hitam—saham blue-chip mulai jatuh pada tingkat yang spektakuler karena investor mulai melakukan panic-selling. Harga terus turun karena investor mulai mengatur ulang portofolio mereka untuk membendung kerugian, dan semuanya memuncak pada Selasa Hitam, 29 Oktober. Tiga juta saham diperdagangkan dalam tiga puluh menit pertama saja. Saluran telepon macet karena investor mencoba menghubungi pialang saham, desas-desus tentang bencana berlimpah. Lantai New York Stock Exchange menjadi tempat kekacauan.

Broker menjual saham secara massal untuk menutupi kekurangan kredit dari investor karena harga turun, menghapus tabungan hidup dalam prosesnya. Bank tidak dapat membayar simpanan nasabahnya. Dan fakta bahwa hampir tidak ada regulasi atau perlindungan hukum bagi investor berarti mereka tidak berdaya menghadapi kerugian besar. Depresi Besar dimulai.

Kapan pasar saham akan jatuh?

Mengingat semua ini menabrak, mengapa orang harus repot-repot berinvestasi sama sekali? Alasan utamanya adalah untuk peluang mendapatkan pengembalian yang lebih baik. Dan karena bertaruh di pasar secara historis terbayar.

Ambil S&P 500, indeks dari 500 perusahaan AS terbesar. Pada crash tahun 2008 indeks turun sebesar 38,49%. Aduh. Tahun berikutnya, itu bangkit kembali dan naik 23,45%. Tahun setelahnya kembali +12,78%. Sejak awal berdirinya, S&P 500 telah mengembalikan rata-rata 9,5%. Untuk mendapatkan pengembalian itu, Anda akan harus mengambil tahun-tahun yang baik dengan yang baik. Itu tidak berarti tren akan terus berlanjut atau semua pasar dijamin untuk bangkit kembali. Dengan berinvestasi tidak ada jaminan.

Semua kecelakaan yang tercantum di atas diperparah oleh rasa takut dan panik, dua emosi yang sangat manusiawi. Jika Anda tidak membeli ke dalam hiruk-pikuk dan menjaga kepala Anda, Anda mungkin akan menghadapi penurunan pasar yang akan datang.

Selalu ada risiko yang datang dengan semua jenis investasi. Anda bisa mendapatkan uang atau kehilangannya. Menyebarkan telur Anda di banyak keranjang alih-alih mengandalkan beberapa saham "pemenang" potensial berarti jika salah satu bagian dari portofolio investasi Anda terpukul, bagian lain mungkin tidak. Dengan mendiversifikasi portofolio Anda untuk memasukkan campuran saham yang berbeda dari sektor yang berbeda, obligasi, dan real estat, Anda menyebarkan risiko Anda.

Apa yang harus dilakukan ketika pasar saham ambruk

Pada titik ini Anda mungkin telah menyadari bahwa crash pasar tidak dapat dihindari beberapa waktu atau yang lain. Ini hanya pertanyaan kapan? Dan seberapa besar itu akan? Ketika itu terjadi, ada beberapa aturan bermanfaat yang harus diikuti yang tidak termasuk menjual segala sesuatu dengan panik dan menimbun uang tunai di rumah seperti nenek Soviet:

-

Jangan lakukan apa-apa — Ini masih merupakan salah satu nasihat paling solid tentang apa yang harus dilakukan selama kejatuhan pasar, dan yang diikuti oleh para ahli. Jika Anda panik dan mulai menjual, Anda mungkin akan kehilangan uang. Sudah terbukti bahwa panic-selling adalah strategi yang buruk dari waktu ke waktu.

-

Jangan mencoba mengatur waktu pasar — Mencoba menjual saat pasar ambruk adalah strategi yang buruk sebagian karena Anda mencoba mengatur waktu pasar, yaitu beli rendah dan jual tinggi. Inilah masalahnya. Saat pasar sedang ambruk, jangan mencoba untuk mendahuluinya dengan menjual dan kemudian berencana untuk membeli kembali saham di kemudian hari. Mencoba mengatur waktu pasar akan menghasilkan pengembalian yang buruk lebih sering daripada tidak. Jadi tinggal pasang saja.

-

Jangan panik tentang jangka pendek jika Anda menabung untuk jangka panjang — Jika Anda berinvestasi untuk sesuatu jangka panjang, seperti pensiun, mengapa menyebabkan diri Anda stres pada saat Anda tahu bahwa tren pasar jangka panjang selalu naik?

-

Siapkan setoran otomatis agar investasi Anda terus berkembang, terlepas dari pasar — Cara terbaik untuk memastikan Anda tidak terjebak dalam drama pasar saham adalah dengan melakukan pendekatan “atur dan lupakan”. Temukan perusahaan investasi yang memungkinkan Anda mengatur setoran otomatis, tetap pada jadwal yang teratur, dan ketahuilah bahwa Anda akan lebih baik dalam jangka panjang.

Masih merasa sedikit ketakutan tentang gagasan jatuhnya pasar? Kami benar-benar mengerti, itulah sebabnya Wealthsimple bertujuan untuk membantu Anda berinvestasi dalam portofolio terdiversifikasi yang diarahkan untuk pertumbuhan jangka panjang. Dengan saran yang dipersonalisasi dan pertimbangan untuk toleransi risiko Anda, Wealthsimple dapat membantu Anda memulai perjalanan investasi Anda tanpa menambahkan tekanan yang tidak perlu. Mulailah hari ini.

menginvestasikan

-

Kecelakaan Pasar Saham

Kecelakaan Pasar Saham Apa Itu Kecelakaan Pasar Saham? Kecelakaan pasar saham adalah penurunan harga saham yang cepat dan sering kali tidak terduga. Sebuah crash pasar saham dapat menjadi efek samping dari peristiwa benca...

-

Penurunan pasar, koreksi pasar, dan kehancuran pasar saham

Penurunan pasar, koreksi pasar, dan kehancuran pasar saham Hanya sedikit hal yang menginspirasi lebih banyak ketakutan pada investor daripada penurunan pasar saham, dan banyak investor khawatir tentang berinvestasi selama penurunan. Bagi investor jangka panja...