Rata-rata Pengembalian Pasar Saham

Rata-rata pengembalian saham dapat diukur selama beberapa periode waktu yang berbeda dan dengan melihat beberapa tolok ukur pasar seperti indeks S&P 500 dan Dow Jones Industrial Average.

S&P 500 adalah indeks tertimbang kapitalisasi pasar dari 500 saham AS terbesar. Ini berarti bahwa perusahaan dengan kapitalisasi pasar terbesar, didefinisikan sebagai jumlah total saham perusahaan yang beredar x harga pasar untuk saham tersebut. Perusahaan seperti Apple atau Microsoft yang memiliki kapitalisasi pasar yang sangat besar akan memiliki pengaruh yang sangat besar terhadap kinerja indeks.

Dow Jones Industrial Average adalah indeks yang terdiri dari 30 kapitalisasi besar, perusahaan industri besar. Seiring waktu definisi "industri" telah diperluas untuk mencakup perusahaan teknologi dan perusahaan berpengaruh besar lainnya. General Electric adalah satu-satunya anggota asli indeks yang masih disertakan. Seiring waktu, perusahaan datang dan pergi. Hari ini Dow mencakup perusahaan seperti Apple, Walmart, Microsoft, dan Boeing.

S&P 500 dan Dow adalah dua dari tolok ukur pasar saham yang paling banyak dikutip dan berpengaruh dan sering digunakan sebagai proxy untuk pasar. Di luar ini, ada tolok ukur pasar saham lain yang tidak hanya mewakili saham berkapitalisasi besar, tetapi juga topi kecil, topi tengah, saham asing, dan lain-lain. Akan sangat membantu untuk menggunakan jenis tolok ukur ini untuk membandingkan kinerja saham, ETF, atau reksa dana yang mungkin Anda pertimbangkan untuk berinvestasi.

Dalam melihat kinerja masa lalu saham atau jenis investasi apa pun, penting untuk diingat bahwa kinerja masa lalu tidak memberikan indikasi tentang apa yang mungkin terjadi di masa depan. Dengan kata lain:Ambil rata-rata pengembalian pasar saham dengan sedikit garam.

Siap terjun ke pasar? Wealthsimple Trade memudahkan untuk membeli dan menjual ribuan saham dan ETF—semuanya bebas komisi. Tidak ada jargon, tidak ada dokumen. Mulailah di sini.

Rata-rata pengembalian pasar saham dari waktu ke waktu

Tanggal awal Dow Jones Industrial Average adalah 26 Mei, 1896. Sampai 25 Mei, 2018, rata-rata pengembalian tahunan indeks adalah 5,42%. Ini bervariasi dari waktu ke waktu, tentu saja. Untuk periode 25 tahun yang berakhir 6 Januari, 2012, indeks memiliki pengembalian tahunan rata-rata 7,55%. Selama 91 tahun sebelum 1987, pengembalian tahunan rata-rata adalah sekitar 4,3%.

Indeks S&P 500 dimulai pada tahun 1926 dan dikenal sebagai Indeks Komposit. Indeks ini awalnya terdiri dari 90 saham. Pada tahun 1957 indeks mengadopsi format saat ini termasuk 500 saham. Pengembalian tahunan rata-rata untuk indeks dari tahun 1957 hingga akhir 2018 adalah sekitar 7,96%. Pengembalian tahunan rata-rata dari awal tahun 1926 hingga akhir 2018 adalah sekitar 10%.

Pengembalian pasar saham dalam beberapa tahun terakhir

Pengembalian yang diposting oleh S&P 500 dan Dow Jones Industrial Average selama dua tahun terakhir menggambarkan berapa banyak pengembalian yang dapat bervariasi dari tahun ke tahun.

Untuk Rata-Rata Industri Dow Jones:

-

Total pengembalian 2017:29,11%

-

Total pengembalian 2018:-3,48%

Untuk indeks S&P 500:

-

Total pengembalian 2017:21,83%

-

Total pengembalian 2018:-4,38%

Sejauh ini di tahun 2019, kedua tolok ukur pasar saham telah pulih dengan baik, dengan Dow naik 15,40% dan S&P 500 naik 18,54% tahun ini hingga 30 Juni.

Meskipun ini adalah tolok ukur pasar saham yang populer, mereka terdiri dari saham individu. Menggunakan S&P 500 sebagai contoh, saham NVIDIA turun lebih dari 31% selama 12 bulan yang berakhir 30 Juni, 2019, sementara saham Starbucks naik lebih dari 95% selama periode waktu yang sama.

Morningstar mendefinisikan saham berkapitalisasi besar sebagai yang berada di 70% teratas dari kapitalisasi pasar semua ekuitas AS. Melihat melampaui indeks kapitalisasi besar memberikan beberapa wawasan tentang sektor lain dari pasar saham.

Sebagai contoh, indeks Russell 2000 yang menjadi patokan untuk saham berkapitalisasi kecil memiliki kinerja ini selama dua tahun terakhir:

-

Total pengembalian 2017:14,65%

-

Total pengembalian 2018:-11,01%

Sejauh ini di tahun 2019, Russell 2000 naik 16,98% untuk tahun ini hingga 30 Juni, 2019.

Morningstar mendefinisikan saham berkapitalisasi kecil sebagai yang berada di 10% terbawah dari total kapitalisasi pasar saham AS sebagai kapitalisasi kecil. Ini umumnya perusahaan kecil yang mungkin bergantung pada satu produk atau layanan. Mereka umumnya dianggap lebih berisiko daripada saham berkapitalisasi besar, tetapi tentu saja ini akan sangat bervariasi dari satu stok ke stok lainnya.

Pasar saham tidak terbatas pada saham domestik AS. Ada sejumlah benchmark saham asing juga. Salah satu yang paling banyak diikuti adalah indeks EAFE MSCI. EAFE adalah singkatan dari Eropa, Afrika dan Timur Jauh. Ini adalah patokan saham sebagian besar dari negara-negara maju non-AS.

Indeks MSCI EAFE memiliki kinerja ini selama dua tahun terakhir:

-

Total pengembalian 2017:25,03%

-

Total pengembalian 2018:-13,79%

Sejauh ini di tahun 2019, indeks MSCI EAFE naik 14,09% untuk tahun ini hingga 30 Juni, 2019.

Pasar saham kembali secara historis

Ini bisa menjadi pelajaran untuk melihat pengembalian pasar saham dalam jangka waktu yang lebih lama juga.

Pengembalian sepuluh tahun

Melihat pengembalian rata-rata tahunan dari indeks patokan ini selama sepuluh tahun yang berakhir 30 Juni, 2019 menunjukkan:

-

S&P 500:14,70%

-

Rata-rata Industri Dow Jones:15,03%

-

Russell 2000:13,45%

-

MSCI EAFE:6,90%

Perhatikan bahwa pengembalian untuk S&P 500 dan Dow Jones Industrial Average keduanya jauh di atas rata-rata historis. Periode ini mencakup pasar bull saat ini untuk saham yang dimulai di dasar penurunan pasar krisis keuangan pada Maret 2009 setelah krisis keuangan 2008-09. (Pasar bull untuk saham adalah pasar yang sedang naik. Biasanya ditandai dengan kenaikan harga saham yang berkelanjutan dan kepercayaan investor bahwa tren ini akan berlanjut di masa mendatang.)

pengembalian 20 tahun

Melihat pengembalian rata-rata tahunan dari indeks patokan ini selama 20 tahun yang berakhir 30 Juni, 2019 menunjukkan:

-

S&P 500:5,90%

-

Rata-rata Industri Dow Jones:7,03%

-

Russel 2000:7,70%

-

MSCI EAFE:4,00%

Ini adalah periode yang menarik karena termasuk puncak pasar di awal tahun 2000, penurunan dot-com dari awal tahun 2000 hingga sebagian besar tahun 2002 yang juga mencakup serangan 9/11 tahun 2001.

Periode waktu ini juga mencakup dampak penuh dari krisis keuangan yang mengakibatkan kerugian besar di semua bidang pasar saham, termasuk empat tolok ukur ini pada tahun 2008.

-

S&P 500:-37,00%

-

Rata-rata Industri Dow Jones:-31,93%

-

Russell 2000:-33,79%

-

MSCI EAFE:-43,38%

Pengembalian ini mewakili periode tahunan terburuk sejak masa Depresi Hebat pada 1930-an.

pengembalian 30 tahun

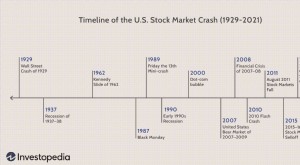

Periode waktu ini dimulai kurang dari dua tahun setelah kecelakaan Black Monday 19 Oktober, 1987 ketika Dow Jones Industrial Average turun 508 poin yang diterjemahkan menjadi 22,6% dari nilainya. Meskipun kami telah melihat penurunan poin yang jauh lebih besar karena kenaikan nilai indeks utama sejak saat itu, ini masih dianggap sebagai peristiwa pasar utama.

-

Rata-rata Industri Dow Jones:10,99%

-

Russell 2000:9,29%

Pengembalian jangka panjang

Pengembalian jangka panjang dari pasar saham, yang diukur dengan indeks S&P 500 dari tahun 1957-2018 adalah sekitar 7,96%.

Apa artinya ini bagi kita sebagai investor?

Seperti yang kami nyatakan di awal, pengembalian masa lalu tidak memberikan indikasi tentang apa yang akan terjadi di masa depan. Yang mengatakan, kita dapat melihat bahwa dari waktu ke waktu mereka yang tetap berinvestasi di saham sebagian besar telah diberi penghargaan.

Inflasi historis sejak Perang Dunia II rata-rata sedikit kurang dari 3%. Seiring waktu, investor di pasar saham telah dihargai dengan tingkat pengembalian yang mengalahkan inflasi.

Yang mengatakan, ini adalah rata-rata jangka panjang. Seperti yang kita lihat selama periode seperti 2000-2002 dan dari akhir 2007 hingga awal 2009 pasar saham dapat melakukan koreksi kejam yang mengakibatkan kerugian jangka pendek yang signifikan.

Apa artinya ini bagi investor adalah untuk tidak keluar dari pasar saham, melainkan bahwa rencana keuangan dan strategi investasi diperlukan. Investasi Anda harus mencerminkan kerangka waktu Anda untuk membutuhkan uang, toleransi risiko Anda, dan faktor lainnya. Sebagai contoh, untuk dana yang dibutuhkan di tahun depan atau lebih mungkin masuk akal untuk menyimpan dana ini dalam risiko yang lebih rendah, rekening likuid seperti dana pasar uang atau investasi serupa.

Investor yang lebih muda umumnya memiliki cakrawala waktu yang lebih lama dan dapat mengambil lebih banyak risiko. Investor yang lebih tua, terutama mereka yang sedang atau hampir pensiun, memiliki lebih sedikit waktu untuk pulih dari koreksi pasar saham utama dan harus memposisikan portofolio mereka sesuai dengan itu.

Banyak pakar investasi yang memuji produk indeks (reksa dana dan ETF) sebagai cara cerdas untuk berinvestasi. Ide ini memiliki banyak manfaat. Selama 30 tahun terakhir menjadi jauh lebih sulit bagi manajer dana aktif, mereka yang membuat keputusan aktif mengenai saham mana yang akan dipegang atau tidak dalam portofolio dana, untuk mengalahkan kinerja dana indeks yang secara pasif melacak indeks seperti S&P 500 dan sejumlah lainnya.

Kuncinya adalah melihat kelas aset yang sesuai untuk portofolio Anda dan menemukan kendaraan berbiaya rendah seperti reksa dana indeks dan ETF untuk sebagian besar alokasi saham Anda. Dalam melihat dana indeks, temukan dana yang berinvestasi dalam indeks yang dapat Anda pahami dan masuk akal sebagai bagian dari portofolio Anda.

Berinvestasi dengan Robo-Advisor

Berinvestasi dalam saham melalui ETF atau reksa dana adalah bagian penting dari portofolio yang terdiversifikasi. Banyak orang memilih untuk berinvestasi dengan robo-advisor karena memungkinkan diversifikasi lebih lanjut. Jika satu investasi memburuk, itu tidak menyeret seluruh portofolio investasi Anda. Penasihat robo dapat membantu Anda menentukan alokasi aset keseluruhan Anda harus didasarkan pada situasi Anda. Anda cukup mengikuti survei singkat untuk menentukan tujuan dan toleransi risiko Anda sebelum portofolio yang dipersonalisasi dibuat untuk Anda.

menginvestasikan

-

Apa itu koreksi pasar saham?

Apa itu koreksi pasar saham? Pasar saham sebagian besar telah robek sejak mencapai titik terendah pada Maret 2020 di puncak kekhawatiran pandemi. Indeks S&P 500 hampir dua kali lipat sejak itu, naik 96,4 persen ke level tertinggi...

-

Kecelakaan Pasar Saham

Kecelakaan Pasar Saham Apa Itu Kecelakaan Pasar Saham? Kecelakaan pasar saham adalah penurunan harga saham yang cepat dan sering kali tidak terduga. Sebuah crash pasar saham dapat menjadi efek samping dari peristiwa benca...