Apa itu Teori Bodoh Besar?

The Greater Fool Theory secara sederhana menyatakan bahwa akan selalu ada “orang bodoh yang lebih besar” di pasar yang akan siap membayar harga berdasarkan penilaian yang lebih tinggiMetode Penilaian Ketika menilai sebuah perusahaan sebagai kelangsungan usaha, ada tiga metode penilaian utama yang digunakan:Analisis DCF, perusahaan sebanding, dan transaksi preseden untuk keamanan yang sudah dinilai terlalu tinggi.

Pasar dipengaruhi oleh banyak keyakinan irasional dan ekspektasi pelaku pasar. Berdasarkan premis tersebut, teori orang bodoh yang lebih besar menyatakan bahwa akan selalu ada investor, yaitu "orang yang lebih bodoh", yang dengan bodohnya akan membayar harga yang lebih tinggi daripada nilai intrinsik sekuritas.

Untuk mempelajari lebih lanjut, luncurkan kursus keuangan perilaku CFI untuk mempelajari semua tentang teori permainan dan investasi.

Investasi Teori Bodoh yang Lebih Besar

Teori orang bodoh yang lebih besar dapat digunakan untuk merancang strategi investasi berdasarkan keyakinan bahwa Anda akan selalu dapat menjual sekuritas atau aset dengan harga lebih tinggi kepada "orang bodoh yang lebih besar" yang akan membayar harga berdasarkan kelipatan yang tidak dapat dibenarkanJenis Kelipatan PenilaianAda banyak jenis kelipatan penilaian yang digunakan dalam analisis keuangan. Mereka dapat dikategorikan sebagai kelipatan ekuitas dan kelipatan nilai perusahaan. untuk sekuritas atau aset lainnya. Pada dasarnya, idenya adalah Anda dapat menghasilkan uang dengan berspekulasi tentang kenaikan harga di masa depan karena selalu ada orang bodoh yang lebih besar yang bersedia membayar lebih dari yang Anda bayarkan, bahkan jika Anda membayar terlalu banyak berdasarkan nilai intrinsik investasi Nilai IntrinsikNilai intrinsik bisnis (atau keamanan investasi apa pun) adalah nilai sekarang dari semua arus kas masa depan yang diharapkan, didiskontokan pada tingkat diskonto yang sesuai. Tidak seperti bentuk penilaian relatif yang melihat perusahaan yang sebanding, penilaian intrinsik hanya melihat pada nilai yang melekat pada bisnis itu sendiri. Investasi bodoh yang lebih besar bergantung pada asumsi bahwa orang lain akan terjebak dengan investasi ketika gelembung spekulatif akhirnya pecah, ketika orang-orang mulai menyadari bahwa harga yang melekat pada suatu investasi sangat tinggi. Kunci keberhasilan investasi orang bodoh yang lebih besar adalah memastikan bahwa orang bodoh yang lebih besar bukanlah Anda.

Pendekatan teori bodoh yang lebih besar untuk berinvestasi, alih-alih berfokus pada mencoba untuk secara akurat membedakan yang benar, atau intrinsik, nilai investasi, berfokus pada hanya mencoba menentukan kemungkinan bahwa Anda dapat menjual investasi kepada orang lain dengan harga yang lebih tinggi daripada yang Anda bayarkan .

Pada dasarnya, teori bodoh yang lebih besar dalam berinvestasi adalah jenis Teori Permainan yang berspekulasi tentang apa yang akan bersedia dibayar oleh investor lain untuk keamanan. Ini adalah kebalikan dari hanya melihat nilai intrinsik dari sebuah investasi.

Krisis Keuangan sebagai Contoh Teori Bodoh yang Lebih Besar

Penilaian berdasarkan kelipatan yang sangat meningkat tidak dapat berlanjut tanpa batas. Gelembung yang terbentuk oleh penilaian irasional ini pasti akan pecah dan saat itulah krisis muncul. Ambil kasus krisis subprime mortgage, di mana orang mengambil kredit dari bank untuk membeli rumah, berharap untuk menemukan orang bodoh yang lebih besar di masa depan kepada siapa mereka bisa menjual rumah dengan harga lebih tinggi dan membuat keuntungan besar.

Itu berhasil selama bertahun-tahun karena tampaknya ada persediaan orang bodoh yang lebih besar tanpa akhir. Tapi akhirnya, persediaan orang bodoh mulai mengering karena semakin banyak orang mulai melihat kenyataan bahwa, “Rumah itu tidak terlalu berharga – terlalu mahal.” Tiba-tiba, penjual, yaitu., para pengambil hipotek, tidak dapat menemukan pembeli dan bank perlu menulis sejumlah besar kredit yang dipinjamkan kepada para pengambil hipotek ini dari neraca mereka. Ini berkontribusi pada keadaan darurat perbankan nasional dan akhirnya menyebabkan resesi terburuk yang terlihat dalam beberapa dekade.

Tujuan teori orang bodoh yang lebih besar sebenarnya bukan untuk memberikan strategi perdagangan kepada investor berdasarkan menemukan orang bodoh, tetapi lebih hanya untuk membantu menjelaskan bagaimana gelembung spekulatif dapat terbentuk.

Bagaimana Menghindari Menjadi “Orang yang Lebih Bodoh”

- Jangan membabi buta mengikuti kawanan, membayar harga yang lebih tinggi dan lebih tinggi untuk sesuatu tanpa alasan yang baik.

- Lakukan riset dan ikuti rencana.

- Mengadopsi strategi jangka panjang untuk investasi untuk menghindari gelembung.

- Diversifikasi portofolio Anda.Capital Allocation Line (CAL) dan Optimal PortfolioPanduan langkah demi langkah untuk membangun portfolio frontier dan capital allocation line (CAL). Garis Alokasi Modal (CAL) adalah garis yang secara grafis menggambarkan profil risiko dan imbalan dari aset berisiko, dan dapat digunakan untuk mencari portofolio optimal.

- Kendalikan keserakahan Anda dan tahan godaan untuk mencoba menghasilkan banyak uang dalam waktu singkat.

- Pahami bahwa tidak ada hal yang pasti di pasar, bahkan bukan inflasi harga yang terus-menerus.

Untuk mempelajari lebih lanjut, luncurkan kursus keuangan perilaku CFI untuk menghindari jebakan umum.

Istilah terkait lainnya

- Metode penilaianMetode Penilaian Ketika menilai sebuah perusahaan sebagai kelangsungan hidup ada tiga metode penilaian utama yang digunakan:analisis DCF, perusahaan sebanding, dan transaksi sebelumnya

- Price-to-earnings ratioPrice Earnings RatioPrice Earnings Ratio (P/E Ratio adalah hubungan antara harga saham perusahaan dan laba per saham. Ini memberikan rasa yang lebih baik tentang nilai perusahaan.

- Analisis Kelipatan Analisis KelipatanAnalisis kelipatan adalah teknik penilaian yang menggunakan metrik keuangan yang berbeda dari perusahaan yang sebanding untuk menilai perusahaan target.

- Cara membaca grafik sahamCara Membaca Grafik SahamJika Anda akan aktif berdagang saham sebagai investor pasar saham, maka Anda perlu tahu cara membaca grafik saham. Bahkan para pedagang yang terutama menggunakan analisis fundamental untuk memilih saham untuk berinvestasi masih sering menggunakan analisis teknis pergerakan harga saham untuk menentukan beli dan jual tertentu, grafik saham

menginvestasikan

-

Apa itu Teori Jalan Acak?

Apa itu Teori Jalan Acak? Teori Jalan Acak, atau Hipotesis Jalan Acak, adalah model matematisJenis Model KeuanganJenis model keuangan yang paling umum meliputi:3 model pernyataan, model DCF, model M&A, model LBO, model anggara...

-

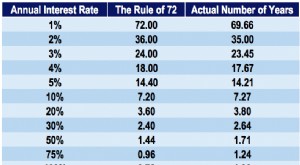

Apa Aturan 72?

Apa Aturan 72? Di bidang keuangan, Aturan 72 adalah formula yang memperkirakan jumlah waktu yang dibutuhkan untuk sebuah investasi menjadi dua kali lipat nilainya, menghasilkan tingkat pengembalian tahunan yang teta...