Apa itu GIC 1500?

Pikirkan Sertifikat Investasi Dijamin (GIC) sebagai tempat parkir untuk uang Anda, di garasi yang sangat bersih di mana polisi tidak pernah menilang. Itu karena GIC adalah salah satu investasi dengan risiko terendah di luar sana. Bank menjamin prinsipal Anda—dan jika bank atau serikat kredit gagal, deposito biasanya diasuransikan hingga $100, 000. Tapi tidak ada yang namanya makan siang gratis. Sisi lain dari keamanan tersebut berarti pengembalian umumnya tidak bersemangat, tertinggal bahkan di belakang inflasi.

Siap terjun ke pasar? Wealthsimple Trade memudahkan pembelian dan penjualan ribuan saham dan ETF—semuanya bebas komisi. Tidak ada jargon, tidak ada dokumen. Mulailah di sini.

Apa itu Sertifikat Investasi Terjamin (GIC)

GIC adalah produk keuangan yang memungkinkan Anda meminjamkan uang ke bank dengan tingkat bunga tetap untuk jangka waktu yang telah ditentukan. Bank membayar Anda tingkat bunga yang lebih tinggi semakin lama Anda membiarkan mereka menyimpan uang Anda. Satu-satunya perbedaan untuk menyimpan uang tunai dalam produk tabungan biasa adalah bahwa suku bunga Anda tidak berfluktuasi dan Anda tidak memiliki akses ke uang itu. (GIC yang memungkinkan Anda untuk "menghancurkan" investasi Anda akan menawarkan harga yang lebih rendah, atau akan dikenakan penalti.) GIC dulunya sangat populer tetapi belakangan ini tidak lagi disukai. Pada tahun 1980-an, Misalnya, bank membagikan suku bunga dua digit dengan risiko hampir nol. Orang Kanada dengan uang tunai dapat duduk dan membiarkan uang masuk. (Tentu saja, inflasi meroket sehingga agak merata). Pemikirannya adalah:Mengapa berinvestasi di pasar saham, dengan semua cerita horor dan angka-angka yang terlibat, ketika membeli GIC tidak membutuhkan lebih banyak energi daripada berjalan di dalam bank dan menegosiasikan tarif? Selama dua dekade terakhir, karena suku bunga anjlok ke posisi terendah dalam sejarah, begitu juga permintaan untuk GIC. Namun, GIC masih memiliki peran sebagai bagian dari yang lebih besar, portofolio yang lebih beragam.

Cara membuka GIC

GIC dapat dibeli di hampir semua lembaga keuangan—bank, serikat kredit, perusahaan perwalian dan beberapa pialang—dan dapat disimpan di akun terdaftar dan tidak terdaftar. GIC tradisional mudah dibeli dan tidak memerlukan pengetahuan investasi sebelumnya.

Bagaimana cara kerja GIC?

Setelah Anda membeli GIC, bunga Anda dibayarkan ke rekening tabungan Anda secara berkala (frekuensinya tergantung pada jenis GIC) atau digulung kembali dan digabungkan ke dalam investasi Anda dan dibayarkan pada saat jatuh tempo. Saat masa jabatan berakhir, Anda dapat memilih untuk secara otomatis berinvestasi di GIC lain—bukan ide yang bagus karena Anda tidak akan mendapatkan kesempatan untuk membandingkan tarif di semua institusi—atau menyetorkan uang ke rekening tabungan Anda sambil memikirkan langkah selanjutnya. produk, GIC memiliki bahasa mereka sendiri. Berikut beberapa kejelasan untuk pembicaraan bank yang mewah itu:

-

Deposito berjangka:

cara lain untuk mengatakan GIC

-

Panjang jangka waktu:

berapa lama investasi Anda, biasanya tiga bulan sampai lima tahun

-

Kepala sekolah:

jumlah uang yang Anda investasikan pada awalnya

-

Kedewasaan:t

nya mengacu pada akhir istilah panjang. Jika Anda membeli GIC selama dua tahun, Misalnya, GIC Anda "matang" pada akhir dua tahun.

-

Dapat ditebus/tidak dapat ditebus:

jika uang Anda terkunci di GIC Anda, itu dianggap "tidak dapat ditebus." Jika Anda bisa mendapatkan uang tunai Anda, bahkan dengan penalti, GIC adalah "dapat ditebus."

-

Dapat diuangkan/tidak dapat diuangkan:

sama seperti diatas

-

Bunga sederhana:

bank membayar bunga GIC secara teratur ke rekening tabungan Anda

-

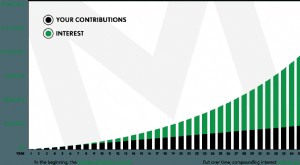

Bunga majemuk:

bank terus menambahkan bunga ke pokok Anda. Anda akhirnya mendapatkan bunga atas minat Anda. Lembur, efek bola salju ini benar-benar dapat meningkatkan pengembalian Anda

GIC terkait pasar

Untuk meningkatkan daya tarik GIC, beberapa bank mulai menawarkan produk yang terkait dengan tolok ukur pasar saham. Disebut “GIC terkait pasar, ” produk-produk ini membumbui apa yang sebelumnya merupakan investasi yang sangat tenang. Mereka menjamin pokok Anda dan terkadang juga tingkat bunga yang kecil. Selain itu, ada kemungkinan mendapatkan pengembalian yang dapat mengalahkan inflasi. Setiap kinerja GIC yang terkait dengan pasar terikat pada tolok ukur yang berbeda untuk jangka waktu tertentu. Sebagai contoh, Anda dapat membeli GIC lima tahun yang terkait dengan Indeks S&P/TSX 60. Jika indeks, yang mengikuti beberapa perusahaan terbesar di Kanada, meningkat selama lima tahun, begitu juga kepulanganmu. Sulit untuk mengatakan dengan tepat berapa banyak yang bisa Anda hasilkan, karena bank menghitung pembayaran dengan cara yang berbeda dan tidak terlalu transparan tentang hal itu. Anda bisa mendapatkan persentase dari keuntungan yang diposting benchmark, atau dibatasi untuk pengembalian maksimum. Pastikan untuk memeriksa cetakan kecil untuk melihat formula mana yang digunakan GIC Anda. Jika indeks turun selama lima tahun itu, Anda masih akan mendapatkan kembali kepala sekolah Anda, tetapi daya belinya jelas akan menurun. Tentu saja, Anda bisa membeli indeks sendiri di broker DIY dan menangkap keseluruhan pengembaliannya. Atau Anda dapat melihat broker robo-advising, yang menyediakan portofolio yang menahan dan menyeimbangkan kembali banyak dana indeks di seluruh kelas aset (saham, obligasi, real estat dll., ) memberi Anda keamanan keragaman. Kedua opsi sama mudahnya dengan membeli GIC yang terkait dengan pasar, tetapi memiliki kerugian yang lebih tinggi. Jika Anda tidak tahan memikirkan kehilangan satu sen, daripada produk GIC yang terkait pasar mungkin merupakan kompromi yang baik bagi investor yang ingin terjun ke pasar tetapi belum siap untuk terjun langsung.

Batasan terbesar untuk GIC adalah hal yang sangat berharga:stabilitas. Tarif dimaksudkan untuk mengimbangi inflasi, tapi tidak mengalahkan mereka. Sesungguhnya, tarifnya bahkan jarang mengikuti, tetapi biasanya tertatih-tatih di belakang. Inflasi saat ini sekitar 1,5%, jadi jika tingkat GIC Anda kurang dari itu, uang Anda sebenarnya kehilangan daya beli setiap tahun. Stabilitas, seperti yang lainnya, memiliki harganya. Dan bahkan jika tarif Anda mengalahkan inflasi, pajak cenderung mengambil gigitan besar dari sisanya — bunga dikenakan pajak pada tingkat marjinal Anda, hingga 53,5% di Kanada. Anda dapat dengan mudah menghindari ini dengan memegang GIC di dalam akun terdaftar, tapi kemudian Anda akan mengambil ruang dari yang lain, mungkin lebih berharga, investasi. Ditambah, jika Anda menginvestasikan uang di GIC, itu berarti Anda tidak menginvestasikannya di tempat lain. orang Kanada, Misalnya, sekarang memiliki hipotek besar-besaran. Dapatkah mereka benar-benar mampu untuk membiarkan uang mereka duduk di sana, membuat 1%, ketika mereka dapat mengurangi hutang mereka, yang membebani mereka 3%?GICs, bersama dengan obligasi, dulunya adalah pendukung dari adegan pendapatan tetap. Tapi perbankan berada di tengah-tengah demokratisasi. Padahal dulu hanya ada lima bank besar, sejumlah besar institusi tanpa cabang telah muncul, dan warga Kanada di seluruh negeri sekarang dapat membuka rekening di serikat kredit di provinsi mana pun. Lembaga yang kurang tradisional ini menawarkan rekening investasi tabungan berbunga tinggi dengan tingkat dan fleksibilitas yang mengalahkan GIC. Singkatnya, lima kelemahan terbesar GIC adalah:

-

Risiko suku bunga:suku bunga bisa naik saat Anda terkunci di GIC Anda

-

Risiko likuiditas:sulit untuk mengeluarkan uang Anda

-

Biaya peluang:dengan mengikat uang Anda, apakah Anda kehilangan pengembalian yang lebih tinggi di tempat lain?

-

Minat, tidak seperti dividen dan keuntungan modal, dikenakan pajak dengan tarif marjinal Anda

-

Persaingan dari munculnya cairan, minat tinggi

yang juga sepenuhnya diasuransikan dan sama-sama berisiko rendah

Keuntungan dari GIC

Manfaat utama dari GIC adalah seberapa amannya. Anda tahu persis berapa banyak bunga yang akan Anda peroleh dan kapan mengharapkannya. Anda terisolasi dari guncangan penurunan tarif—jika Anda membeli GIC lima tahun dengan harga 2%, itulah yang Anda dapatkan, tidak peduli jika harga telah jatuh ke 0,5% selama periode itu. Dan kecuali sesuatu bencana terjadi di Kanada, seperti seluruh sektor keuangan dan demokrasi kita runtuh, pokok Anda hingga $100, 000 diasuransikan oleh CIDC atau oleh perusahaan asuransi provinsi. Cara perawatannya mudah, jika tidak mengumpulkan dana. Senior, Misalnya, yang tidak punya waktu untuk siklus pasar saham lain dapat memilih untuk meninggalkan uang di GIC. Mereka yang menabung untuk uang muka mungkin juga menyukai kenyataan bahwa beberapa GIC mengunci uang dengan ketat dan tidak akan membiarkan Anda masuk ke dalamnya. Jika tidak, investor berisiko tinggi mungkin juga menghargai bahwa setidaknya sebagian dari portofolio mereka aman. Pendeknya, GIC membosankan:dapat diprediksi, bijaksana, konservatif, dan menawarkan ketenangan pikiran. Namun dalam berinvestasi, membosankan datang dengan beberapa keuntungan yang sangat menarik. Jika Anda mencari yang lebih, haruskah kita mengatakan, usaha yang menarik, mengapa tidak memeriksa WealthSimple's layanan investasi otomatis ? Ini meminimalkan risiko sambil memaksimalkan imbalan dengan menginvestasikan uang Anda di seluruh pasar saham menggunakan Exchange Traded Funds.

keuangan

-

Apa itu Kepentingan Tertanggung?

Apa itu Kepentingan Tertanggung? Kepentingan pribadi mengacu pada keterlibatan pribadi entitas dalam proyek bisnis, sebuah investasi, atau hasil dari situasi tertentu. Biasanya, mereka adalah situasi yang mencakup kemungkinan keuntun...

-

Apa itu Bunga yang Masih Harus Dibayar?

Apa itu Bunga yang Masih Harus Dibayar? Bunga yang masih harus dibayar mengacu pada bunga yang dihasilkan dari hutang yang belum dibayar selama periode waktu tertentu, tetapi pembayaran belum dilakukan atau diterima oleh peminjam atau pembe...