Apa yang Dimiliki hingga Jatuh Tempo?

Sekuritas yang dimiliki hingga jatuh tempo adalah sekuritas yang dibeli perusahaan dan berniat untuk dimiliki hingga jatuh tempo. Mereka tidak seperti sekuritas perdagangan Sekuritas perdagangan Sekuritas perdagangan adalah sekuritas yang dibeli oleh perusahaan untuk tujuan mewujudkan keuntungan jangka pendek. Sekuritas diterbitkan dalam industri perusahaan, atau sekuritas yang tersedia untuk dijual Sekuritas yang Tersedia untuk Dijual Sekuritas yang tersedia untuk dijual adalah kategorisasi default dari sekuritas yang perusahaan putuskan untuk diinvestasikan untuk tujuan menguntungkan posisi keuangan mereka. Berbeda dengan sekuritas yang diperdagangkan, sekuritas yang tersedia untuk dijual tidak dibeli atau dijual dengan tujuan semata-mata untuk merealisasikan keuntungan modal jangka pendek., dimana perusahaan biasanya tidak memegang sekuritas sampai mereka mencapai jatuh tempo.

Perusahaan kebanyakan menggunakan sekuritas yang dimiliki hingga jatuh tempo untuk melindungi diri mereka dari fluktuasi suku bunga, mendiversifikasi portofolio investasi mereka, dan menyadari sedikit, keuntungan modal berisiko rendah selama periode waktu yang lebih lama. Investasi biasanya terdiri dari instrumen utang, seperti obligasi pemerintah atau obligasi korporasiObligasi Obligasi adalah sekuritas pendapatan tetap yang diterbitkan oleh perusahaan dan pemerintah untuk meningkatkan modal. Penerbit obligasi meminjam modal dari pemegang obligasi dan melakukan pembayaran tetap kepada mereka dengan tingkat bunga tetap (atau variabel) selama periode tertentu.

Pro dan Kontra Sekuritas Dimiliki hingga Jatuh Tempo

kelebihan

- Sekuritas yang akan dimiliki hingga jatuh tempo biasanya memiliki risiko yang sangat rendah. Dengan asumsi bahwa penerbit obligasi tidak gagal bayar, pengembalian pada dasarnya dijamin.

- Mereka tidak rentan terhadap peristiwa berita atau tren industri karena pengembalian obligasi sudah ditentukan sebelumnya pada saat pembelian (yaitu, pembayaran kupon, nilai nominal, dan tanggal jatuh tempo).

- Investor dapat merencanakan portofolio investasi mereka untuk jangka panjang dan mengandalkan obligasi sebagai Koefisien Beta yang lebih rendah Koefisien Beta adalah ukuran sensitivitas atau korelasi sekuritas atau portofolio investasi terhadap pergerakan di pasar secara keseluruhan. sekuritas yang akan mendiversifikasi risiko yang dihadapi portofolio mereka.

Kontra

- Sekuritas yang dimiliki hingga jatuh tempo menggigit likuiditas perusahaan. Karena perusahaan membuat komitmen untuk memegang sekuritas ini sampai jatuh tempo, mereka tidak dapat benar-benar mengandalkan sekuritas ini untuk dijual jika uang tunai diperlukan dalam jangka pendek.

- Seperti dibahas di atas, pengembalian sekuritas ini telah ditentukan sebelumnya, artinya meskipun ada perlindungan sisi bawah, ada potensi upside terbatas. Jika pasar keuangan umumnya naik, pengembalian perusahaan tidak akan terpengaruh secara positif.

Perlakuan Akuntansi

Perbedaan terbesar antara sekuritas yang dimiliki hingga jatuh tempo dan jenis sekuritas lainnya yang disebutkan di atas adalah perlakuan akuntansinya. Berbeda dengan dicatat dan diperbarui di neraca perusahaan sesuai dengan nilai pasar wajar sekuritas, sekuritas yang dimiliki hingga jatuh tempo dicatat sebesar harga perolehannya. Ini berarti bahwa dari satu periode akuntansi ke periode akuntansi lainnya, nilai sekuritas di neraca perusahaan akan tetap konstan.

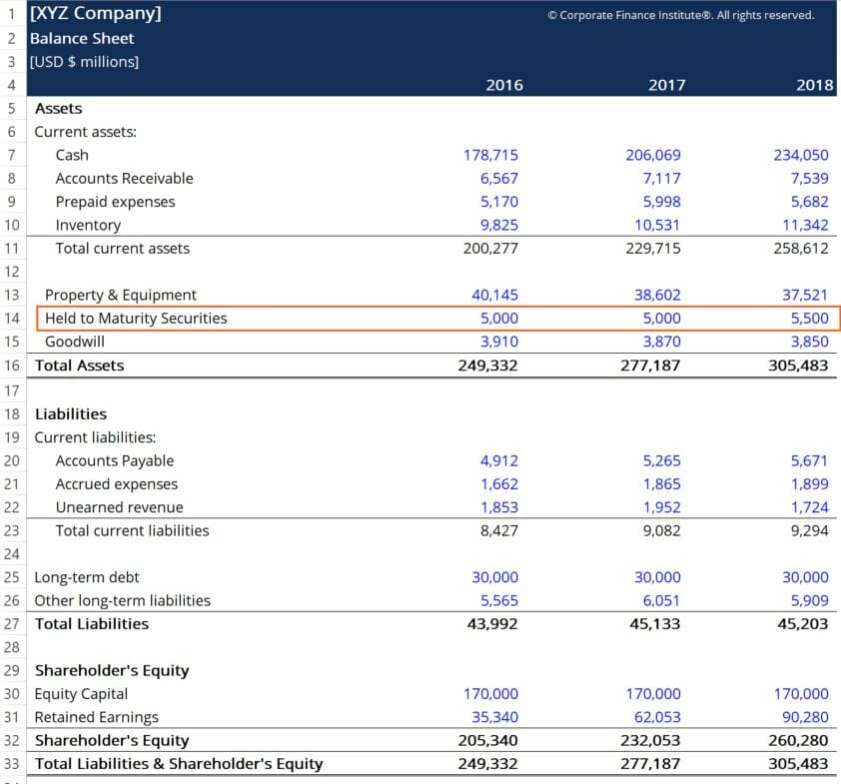

Setiap keuntungan atau kerugian yang dihasilkan dari perubahan suku bunga Suku Bunga Suku bunga mengacu pada jumlah yang dibebankan oleh pemberi pinjaman kepada peminjam untuk segala bentuk hutang yang diberikan, umumnya dinyatakan sebagai persentase dari pokok. (untuk obligasi dan surat utang lainnya) akan dicatat pada saat surat berharga tersebut jatuh tempo. Di bawah ini adalah contoh bagaimana obligasi 2 tahun akan muncul di neraca perusahaan:

Setelah pembelian, akun pengimbang kemungkinan akan berupa uang tunai, karena perusahaan kemungkinan membeli sekuritas dengan uang tunai. Di Sini, kita dapat melihat bahwa tidak ada perubahan yang dicatat pada periode akuntansi 2017, meskipun ada perubahan dalam nilai wajar sekuritas selama periode waktu tersebut. Sebagai contoh, jika suku bunga turun tajam pada tahun 2016, yang akan menyebabkan kenaikan nilai pasar obligasi, tidak ada pembukuan atas perubahan neraca perusahaan.

Pada tahun 2018, perusahaan melihat tambahan bersih sebesar $500 juta dalam sekuritas dimiliki hingga jatuh tempo, yang kemungkinan merupakan pembelian sekuritas tambahan.

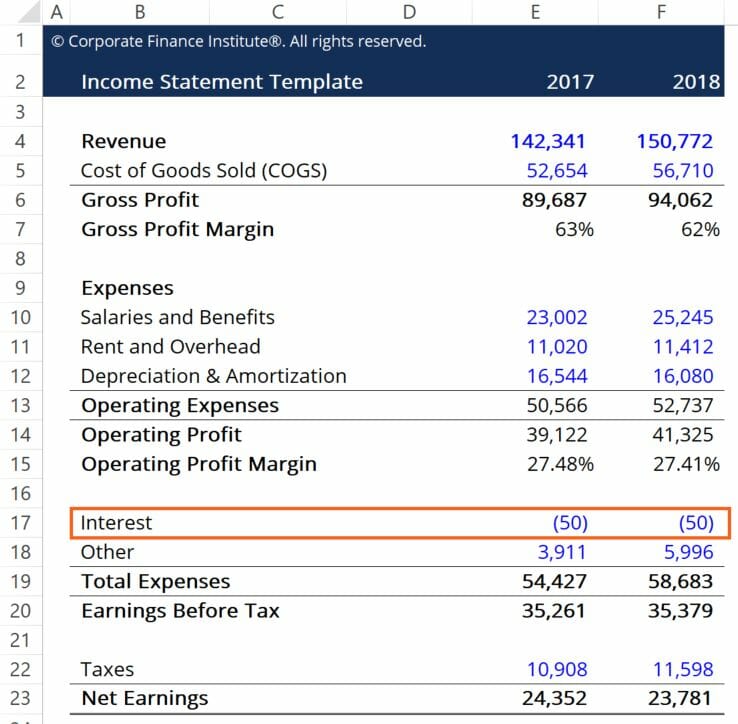

Pembayaran bunga yang dilakukan kepada perusahaan pemegang utang akan muncul dalam laporan laba rugi perusahaan secara berkala. Mari kita asumsikan bahwa obligasi membayar tingkat kupon tahunan 10%, yang setara dengan $50 juta pendapatan tambahan setiap tahun. Begini tampilannya pada laporan laba rugi perusahaan:

Di Sini, kita bisa melihat bagaimana kupon 10% ditangkap di item baris bunga. Untuk kesederhanaan, diasumsikan bahwa perusahaan tidak memiliki pendapatan bunga lainnya. Pendapatan bunga dari pembayaran kupon dicatat sebagai kredit atau beban negatif dalam pengelompokan Total Beban pada Laporan Laba Rugi.

Sumber daya tambahan

CFI menawarkan Financial Modeling &Valuation Analyst (FMVA)®Menjadi Certified Financial Modeling &Valuation Analyst (FMVA)®Sertifikasi Financial Modeling and Valuation Analyst (FMVA)® CFI akan membantu Anda mendapatkan kepercayaan diri yang Anda butuhkan dalam karir keuangan Anda. Daftar hari ini! program sertifikasi bagi mereka yang ingin membawa karir mereka ke tingkat berikutnya. Untuk mempelajari lebih lanjut tentang topik terkait, lihat sumber daya CFI berikut:

- Kursus Penganggaran dan Peramalan – CFI

- Kursus Dasar Akuntansi – CFI

- Standar IFRSStandar IFRSStandar IFRS adalah Standar Pelaporan Keuangan Internasional (IFRS) yang terdiri dari seperangkat aturan akuntansi yang menentukan bagaimana transaksi dan peristiwa akuntansi lainnya harus dilaporkan dalam laporan keuangan. Mereka dirancang untuk menjaga kredibilitas dan transparansi di dunia keuangan

- Laporan Arus Kas Laporan Arus Kas Laporan arus kas berisi informasi tentang berapa banyak uang tunai yang dihasilkan dan digunakan perusahaan selama periode tertentu.

Akuntansi

-

Apa itu Instrumen Hutang Sekuritisasi?

Apa itu Instrumen Hutang Sekuritisasi? Sekuritisasi instrumen utang adalah sekuritas keuangan yang dibuat dengan sekuritisasi pinjaman individu (utang). Sekuritisasi adalah proses keuangan yang melibatkan penerbitan sekuritas yang didukung...

-

Apa yang Tersedia untuk Dijual Sekuritas?

Apa yang Tersedia untuk Dijual Sekuritas? Sekuritas yang tersedia untuk dijual adalah kategorisasi default dari sekuritas yang diputuskan perusahaan untuk diinvestasikan untuk tujuan menguntungkan posisi keuangan mereka. Berbeda dengan sekuri...