Apa itu Anjak Piutang?

anjak piutang, juga dikenal sebagai pemfaktoran, adalah transaksi keuangan di mana perusahaan menjual piutangnyaPiutang UsahaPiutang Usaha (AR) mewakili penjualan kredit bisnis, yang belum dipungut dari pelanggannya. Perusahaan mengizinkan kepada perusahaan pembiayaan yang mengkhususkan diri dalam membeli piutang dengan harga diskon (disebut faktor). Anjak piutang juga dikenal sebagai anjak piutang atau pembiayaan piutang.

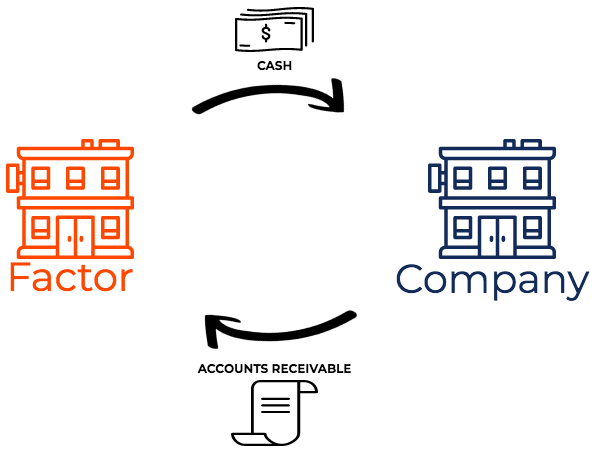

Memahami Cara Kerja Anjak Piutang

Anjak Piutang adalah transaksi keuangan di mana perusahaan menjual piutangnya kepada perusahaan keuangan (disebut faktor). Factor menagih pembayaran atas piutang dari pelanggan perusahaan.

Perusahaan memilih anjak piutang jika mereka ingin menerima uang tunai dengan cepat daripada menunggu jangka waktu kredit Tingkat Bunga Tahunan Efektif Tingkat Bunga Tahunan Efektif (EAR) adalah tingkat bunga yang disesuaikan untuk peracikan selama periode tertentu. Sederhananya, yang efektif. Anjak piutang memungkinkan perusahaan untuk segera membangun saldo kas mereka dan membayar kewajiban yang belum dibayar. Karena itu, anjak piutang membantu perusahaan membebaskan modalNet Working CapitalNet Working Capital (NWC) adalah selisih antara aset lancar perusahaan (setelah dikurangi kas) dan kewajiban lancar (setelah dikurangi hutang) pada neracanya. yang terikat dalam piutang dan juga mentransfer risiko default yang terkait dengan piutang ke faktor.

Bagaimana Piutang Ditentukan oleh Perusahaan Anjak Piutang

Perusahaan anjak piutang membebankan apa yang dikenal sebagai "biaya anjak piutang." Biaya anjak piutang adalah persentase dari jumlah piutang yang difaktorkan. Tarif yang dikenakan oleh perusahaan anjak piutang tergantung pada:

- Industri tempat perusahaan itu berada

- Volume piutang yang akan difaktorkan

- Kualitas dan kelayakan kredit pelanggan perusahaan

- Hari beredar dalam piutang (hari rata-rata beredar)

Selain itu, tarifnya tergantung pada apakah itu anjak piutang recourse atau anjak piutang non-recourse. Perusahaan anjak piutang biasanya mengenakan tarif yang lebih rendah untuk anjak piutang recourse daripada untuk anjak piutang non-recourse. Ketika faktor tersebut menanggung semua risiko kredit macet (dalam kasus anjak piutang non-recourse), tingkat yang lebih tinggi dibebankan untuk mengkompensasi risiko. Dengan anjak piutang, perusahaan yang menjual piutangnya masih mempunyai kewajiban kepada perusahaan anjak piutang jika sebagian piutang tersebut terbukti tidak dapat ditagih.

Intinya, semakin mudah perusahaan anjak piutang merasa bahwa penagihan piutang mungkin, semakin rendah biaya anjak piutang.

Anjak Piutang dan Anjak Piutang

Anjak piutang dapat menjadi tanpa jalan lain atau dengan jalan lain.

Berikut perbandingan keduanya:

- Transfer dengan cara: Dalam transfer dengan jalan lain, faktor tersebut dapat meminta uang kembali dari perusahaan yang mengalihkan piutang jika tidak dapat menagih dari pelanggan.

- Transfer tanpa jaminan: Dalam transfer tanpa recourse, faktor menanggung semua risiko piutang tak tertagih. Perusahaan yang mengalihkan piutang tidak memiliki kewajiban atas piutang tak tertagih.

Contoh dari recourse factoring dan non-recourse factoring ditunjukkan di bawah ini.

Contoh Anjak Piutang

1. Transfer tanpa recourse

Perusahaan A mentransfer $500 juta piutang, tanpa bantuan, untuk hasil $400 juta. Ayat jurnalnya akan menjadi sebagai berikut:

Catatan:$100 juta dianggap sebagai beban bunga. Ini menunjukkan bahwa perusahaan memperoleh arus kas lebih awal daripada jika menunggu piutang ditagih.

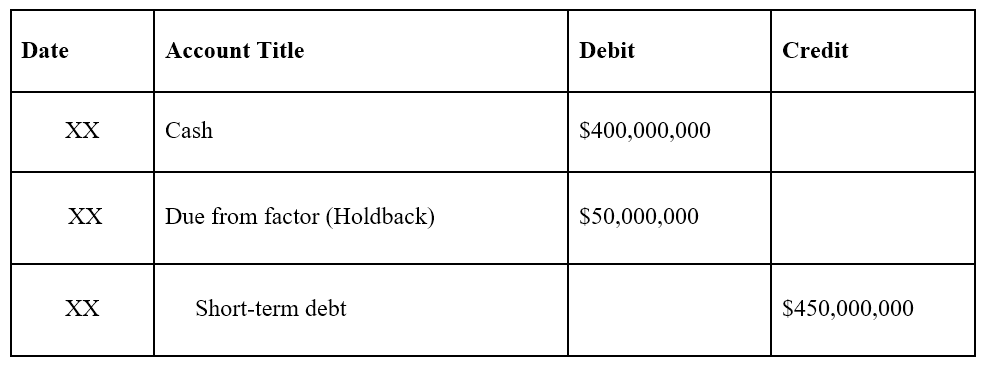

2. Transfer dengan jalan lain

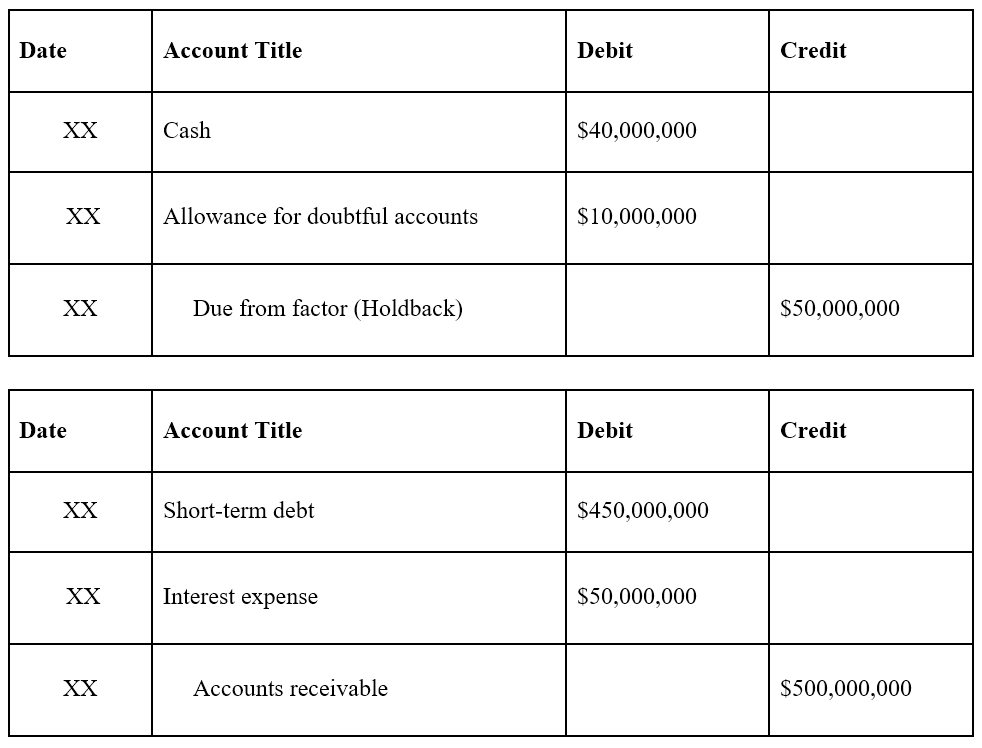

Perusahaan A mentransfer $500 juta piutang, dengan jalan lain, untuk hasil $450 juta dikurangi penundaan $50 juta. Kemudian, faktor tersebut mampu menagih piutang sebesar $490 juta ($10 juta piutang tidak tertagih). Ayat jurnalnya adalah sebagai berikut, dengan entri jurnal awal di bawah ini:

Catatan :Rekening “Piutang dari faktor” adalah pembayaran potensial untuk kemungkinan tidak tertagih.

Setelah faktor mengumpulkan $490 juta piutang ($10 juta tidak tertagih):

Lebih Banyak Sumber Daya

CFI adalah penyedia resmi global Financial Modeling and Valuation Analyst (FMVA)®Menjadi Certified Financial Modeling &Valuation Analyst (FMVA)®Sertifikasi Financial Modeling and Valuation Analyst (FMVA)® CFI akan membantu Anda mendapatkan kepercayaan yang Anda butuhkan dalam karir keuangan. Daftar hari ini! program sertifikasi, dirancang untuk membantu siapa saja menjadi analis keuangan kelas dunia. Untuk terus memajukan karir Anda, sumber daya CFI tambahan di bawah ini akan berguna:

- Siklus Penjualan dan KoleksiSiklus Penjualan dan KoleksiSiklus Penjualan dan Koleksi, juga dikenal sebagai pendapatan, piutang, dan siklus penerimaan (RRR), terdiri dari berbagai kelas

- Penyisihan Piutang Ragu-ragu Penyisihan Piutang Ragu-ragu Penyisihan Piutang Ragu-ragu adalah rekening kontra-aset yang dikaitkan dengan piutang dan berfungsi untuk mencerminkan nilai sebenarnya dari piutang. Jumlah tersebut mewakili nilai piutang yang tidak diharapkan oleh perusahaan untuk menerima pembayaran.

- Hutang UsahaHutang Usaha Hutang Usaha adalah kewajiban yang timbul ketika sebuah organisasi menerima barang atau jasa dari pemasoknya secara kredit. Hutang usaha adalah

- Wesel Tagih Piutang Wesel Piutang wesel adalah surat promes tertulis yang memberikan kepada pemegangnya, atau pembawa, hak untuk menerima jumlah yang digariskan dalam suatu perjanjian.

Akuntansi

-

Apa itu Wesel Tagih?

Apa itu Wesel Tagih? Wesel tagih adalah item neraca yang mencatat nilai wesel promes Surat promes mengacu pada instrumen keuangan yang mencakup janji tertulis dari penerbit untuk membayar pihak kedua - penerima pembayaran...

-

Bagaimana Kualitas Piutang Usaha?

Bagaimana Kualitas Piutang Usaha? Kualitas piutang adalah kemungkinan bahwa arus kas yang terutang kepada perusahaan dalam bentuk piutang akan dikumpulkan. Menganalisis kualitas piutang bagi suatu perusahaan penting dalam menilai kese...