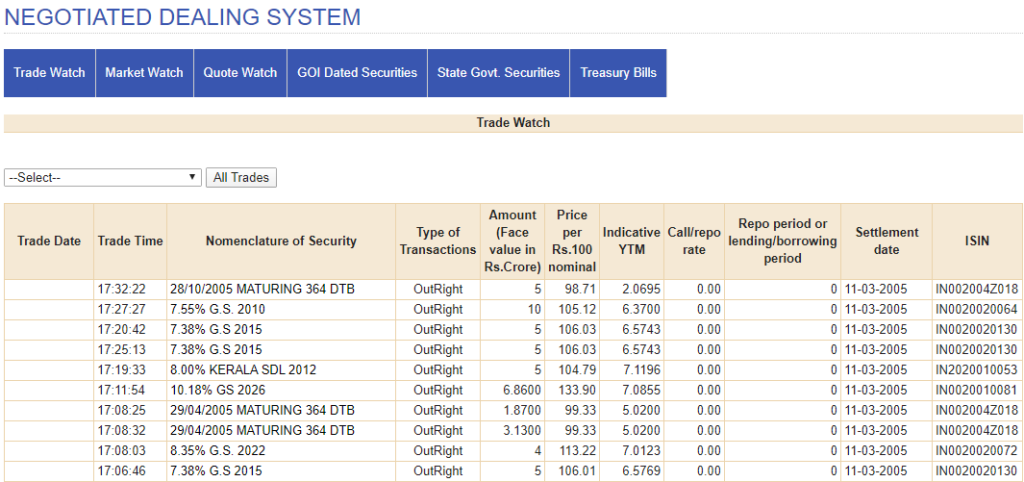

Apa itu Negotiated Dealing System (NDS)?

Negotiated Dealing System (NDS) adalah platform perdagangan elektronik sepenuhnya yang dilembagakan dan dioperasikan oleh Reserve Bank of India (RBI) dengan mandat untuk memfasilitasi penerbitan dan perdagangan sekunder sekuritas yang diterbitkan pemerintah dan jenis instrumen pasar uang lainnya.

Pada Februari 2002, Reserve Bank of India mendirikan Negotiated Dealing System yang sepenuhnya elektronik, mengikuti tren yang ditetapkan oleh banyak bursa keuangan lainnya. NDS dimaksudkan untuk menjadi alternatif yang lebih efisien untuk sertifikat keamanan fisik dan perdagangan manual untuk sekuritas pemerintah.

Pemerintah Pusat India menerbitkan obligasi, tagihan perbendaharaan, dan Pinjaman Pembangunan Negara dari platform NDS.

Sistem Transaksi Negosiasi (NDS) Dijelaskan

Negotiated Dealing System (NDS) diimplementasikan pada tahun 2002 oleh Reserve Bank of India, dengan tujuan meningkatkan efisiensi dan likuiditas pasar pendapatan tetap di India. Langkah RBI mengikuti bank sentral lain yang menggunakan sistem elektronik untuk mengelola penerbitan dan penjualan sekunder surat berharga pemerintah dan rekening pasar uang. Sistem meningkatkan transparansi, meningkatkan efisiensi secara keseluruhan, dan biaya yang lebih rendah.

Sebelum NDS dilaksanakan, sebagian besar sekuritas pemerintah India diperdagangkan secara manual melalui pesanan telepon dan dokumen fisik. Pembeli dan penjual akan melakukan perdagangan melalui telepon, menyerahkan formulir transfer, dan mengeluarkan cek fisik untuk menyelesaikan perdagangan dengan RBI. Jelas, itu adalah sistem yang tidak efisien, mengingat bahwa banyak bank sentral dunia di negara maju telah beralih ke platform perdagangan elektronik sepenuhnya sebelumnya.

NDS pada awalnya digunakan untuk penerbitan SUN di pasar perdana. Namun, pada Agustus 2005, Reserve Bank of India memperkenalkan Negotiated Dealing System-Order Matching system (NDS-OM) , yang merupakan elektronik, berbasis platform, anonim, sistem perdagangan order-matching untuk transaksi SUN di pasar sekunderPasar Sekunder Pasar sekunder adalah tempat investor membeli dan menjual sekuritas dari investor lain. Contoh:Bursa Efek New York (NYSE), Bursa Efek London (LSE)..

Sistem ini diterapkan untuk membawa transparansi dan likuiditas yang lebih besar ke transaksi pasar sekunder, sekaligus memungkinkan anggota NDS untuk mengajukan penawaran dan penawaran langsung pada platform NDS-OM.

Perdagangan pasar sekunder sangat penting untuk menyediakan likuiditas bagi sekuritas yang diterbitkan pemerintah. Meningkatkan likuiditas dan aktivitas pasar sekunder merupakan langkah penting bagi RBI untuk meningkatkan daya tarik obligasi mereka, tagihan perbendaharaan, rekening pasar uang, dan surat berharga lainnya.

Karakteristik NDS

1. Keanggotaan

Platform NDS-OM terdiri dari dua jenis anggota:

- Anggota langsung

- Anggota tidak langsung

Anggota langsung memegang rekening langsung dengan Reserve Bank of India dan dapat menyelesaikan perdagangan secara langsung melalui perdagangan di platform NDS-OM.

Anggota tidak langsung tidak memiliki rekening di RBI dan harus menyelesaikan secara tidak langsung melalui anggota langsung NDS-OM yang memiliki rekening di Reserve.

2. Modul

NDS hadir dalam dua modul yang dirancang untuk berbagai jenis institusi. Modul tersebut adalah:

- Modul pasar primer

- Modul pasar sekunder

NS modul pasar primer adalah sistem lelang utama untuk pencatatan awal sekuritas federal dan negara bagian dan treasury bill. Modul ini memungkinkan anggota untuk mengajukan penawaran mereka pada lelang sepenuhnya secara elektronik dan menerima laporan perdagangan.

NS modul pasar sekunder adalah over-the-counter (OTC)Over-the-Counter (OTC)Over-the-counter (OTC) adalah perdagangan efek antara dua pihak lawan yang dilakukan di luar bursa formal dan tanpa pengawasan regulator bursa. Perdagangan OTC dilakukan di pasar over-the-counter (tempat terdesentralisasi tanpa lokasi fisik), melalui jaringan dealer. platform perdagangan yang diselesaikan melalui telepon tetapi harus dilaporkan ke modul pasar sekunder NDS. Data yang dimasukkan ditransfer ke Clearing Corporation of India Ltd., yang melanjutkan untuk menyelesaikan perdagangan melalui kliring dan penyelesaian.

Manfaat NDS

Manfaat untuk Reserve Bank of India adalah sebagai berikut:

- Likuiditas :Surat berharga pemerintah jauh lebih likuid dan mudah diperdagangkan.

- daya tarik :Surat berharga pemerintah lebih menarik bagi investor.

- Legitimasi :Legitimasi RBI ditingkatkan dari perspektif global.

- Efisiensi :Kecepatan perdagangan, Membersihkan, dan penyelesaian lebih cepat dan biaya lebih murah.

Keuntungan bagi investor adalah sebagai berikut:

- Akses mudah :Lebih banyak investor dapat dengan mudah mengakses dan membeli atau menjual surat berharga pemerintah.

- Biaya :Biaya broker dan layanan perdagangan lainnya berkurang.

- Investasi langsung :Investor dapat mengelola sekuritas dan portofolio investasi mereka sendiri dengan lebih mudah.

- Kenyamanan :Jauh lebih nyaman, karena perdagangan dapat dilakukan dari mana saja melalui akses internet.

Bacaan Terkait

CFI adalah penyedia resmi Halaman Program Commercial Banking &Credit Analyst (CBCA)™ global - CBCADapatkan sertifikasi CBCA™ CFI dan menjadi Commercial Banking &Credit Analyst. Daftarkan dan tingkatkan karir Anda dengan program dan kursus sertifikasi kami. program sertifikasi, dirancang untuk membantu siapa saja menjadi analis keuangan kelas dunia. Untuk terus memajukan karir Anda, sumber daya CFI tambahan di bawah ini akan berguna:

- LikuiditasLikuiditasDi pasar keuangan, likuiditas mengacu pada seberapa cepat investasi dapat dijual tanpa berdampak negatif pada harganya. Semakin likuid suatu investasi, semakin cepat dapat dijual (dan sebaliknya), dan semakin mudah untuk menjualnya dengan nilai wajar. Semua yang lain dianggap sama, aset yang lebih likuid diperdagangkan dengan harga premium dan aset tidak likuid diperdagangkan dengan harga diskon.

- Surat Berharga Surat Berharga Surat Berharga adalah instrumen keuangan jangka pendek tidak terbatas yang diterbitkan baik untuk efek ekuitas atau untuk efek utang dari perusahaan publik. Perusahaan penerbit membuat instrumen-instrumen ini dengan tujuan untuk mengumpulkan dana guna membiayai kegiatan bisnis dan ekspansi lebih lanjut.

- Securities Investor Protection Corporation (SIPC)Securities Investor Protection Corporation (SIPC)Securities Investor Protection Corporation (SIPC) adalah organisasi nirlaba, organisasi yang didanai anggota yang bekerja untuk melindungi pelanggan dari kerugian finansial ketika a

- Mekanisme PerdaganganMekanisme PerdaganganMekanisme perdagangan mengacu pada berbagai metode yang digunakan untuk memperdagangkan aset. Dua jenis mekanisme perdagangan utama adalah mekanisme perdagangan yang digerakkan oleh kutipan dan pesanan

menginvestasikan

-

Apakah Anda Melakukan Kesalahan Berpikir Ini?

Apakah Anda Melakukan Kesalahan Berpikir Ini? Pernahkah Anda membuat keputusan yang tampak tidak logis dengan melihat ke belakang? Kita semua adalah makhluk yang sangat tidak logis meskipun kita berpikir sebaliknya! Setiap orang menciptakan rea...

-

Apa itu rekening tabungan?

Apa itu rekening tabungan? Rekening tabungan adalah jenis produk keuangan dasar yang memungkinkan Anda untuk menyetor uang Anda dan biasanya mendapatkan jumlah bunga yang sederhana. Akun ini diasura...

-

Apa yang dimaksud dengan skor kredit 'buruk'?

Apa yang dimaksud dengan skor kredit 'buruk'? Apakah Anda baru-baru ini memeriksa skor kredit Anda dan menemukan jumlahnya lebih rendah dari yang Anda harapkan? Jika begitu, Anda mungkin berebut untuk mencari tahu apa sebenarnya yang dianggap ind...

-

Alternatif TurboTax – Perbandingan Perangkat Lunak Pajak

Alternatif TurboTax – Perbandingan Perangkat Lunak Pajak Dalam hampir setiap analisis, TurboTax menempati peringkat tinggi di antara program perangkat lunak pajak. TurboTax memimpin karena: Sangat mudah digunakan :Peninjau mengutip aliran alami dan kese...