Apa itu Risiko Sistemik?

Risiko sistemik dapat didefinisikan sebagai risiko yang terkait dengan keruntuhan atau kegagalan suatu perusahaan, industri, lembaga keuangan, atau seluruh perekonomian. Ini adalah risiko kegagalan besar Reorganisasi Bebas PajakUntuk memenuhi syarat sebagai reorganisasi bebas pajak, suatu transaksi harus memenuhi persyaratan tertentu, yang sangat bervariasi tergantung pada bentuk transaksinya. dari sistem keuangan, dimana krisis terjadi ketika penyedia modal, yaitu., deposan, investor, dan pasar modal, kehilangan kepercayaan pada pengguna modal, yaitu., bank, peminjam, investor leverage, dll. atau dalam alat tukar tertentu (dolar AS, Yen jepang, emas, dll.). Hal ini melekat dalam sistem pasar, dan karenanya tidak dapat dihindari.

Ciri terpenting dari risiko sistemik adalah risiko menyebar dari institusi yang tidak sehat ke institusi yang relatif lebih sehat melalui mekanisme transmisi.

Pencegahan Risiko Sistemik

Efek riak akibat risiko sistemik dapat menurunkan perekonomian. Mengontrol risiko sistemik merupakan perhatian utama bagi regulator, terutama mengingat bahwa konsolidasi dalam sistem perbankan telah menyebabkan terciptanya bank-bank yang sangat besar.

Setelah krisis global 2008, regulator keuangan mulai fokus untuk membuat sistem perbankan tidak terlalu rentan terhadap guncangan ekonomi. Mereka menciptakan firewall untuk mencegah kerusakan dari risiko sistemik. Regulator juga mengembangkan kebijakan mikroekonomi dan makroekonomi yang hati-hati dengan penekanan yang lebih besar pada peraturan kehati-hatian, melakukan pengamanan terhadap stabilitas sistem keuangan.

Regulasi makroprudensial berupaya untuk menjaga perbankan atau sistem keuangan secara keseluruhan. Peraturan mikro-prudensial melibatkan peraturan perusahaan keuangan individu seperti bank komersial, pemberi pinjaman gaji, dan perusahaan asuransi.

Contoh:Risiko Sistemik pada Krisis Keuangan 2008

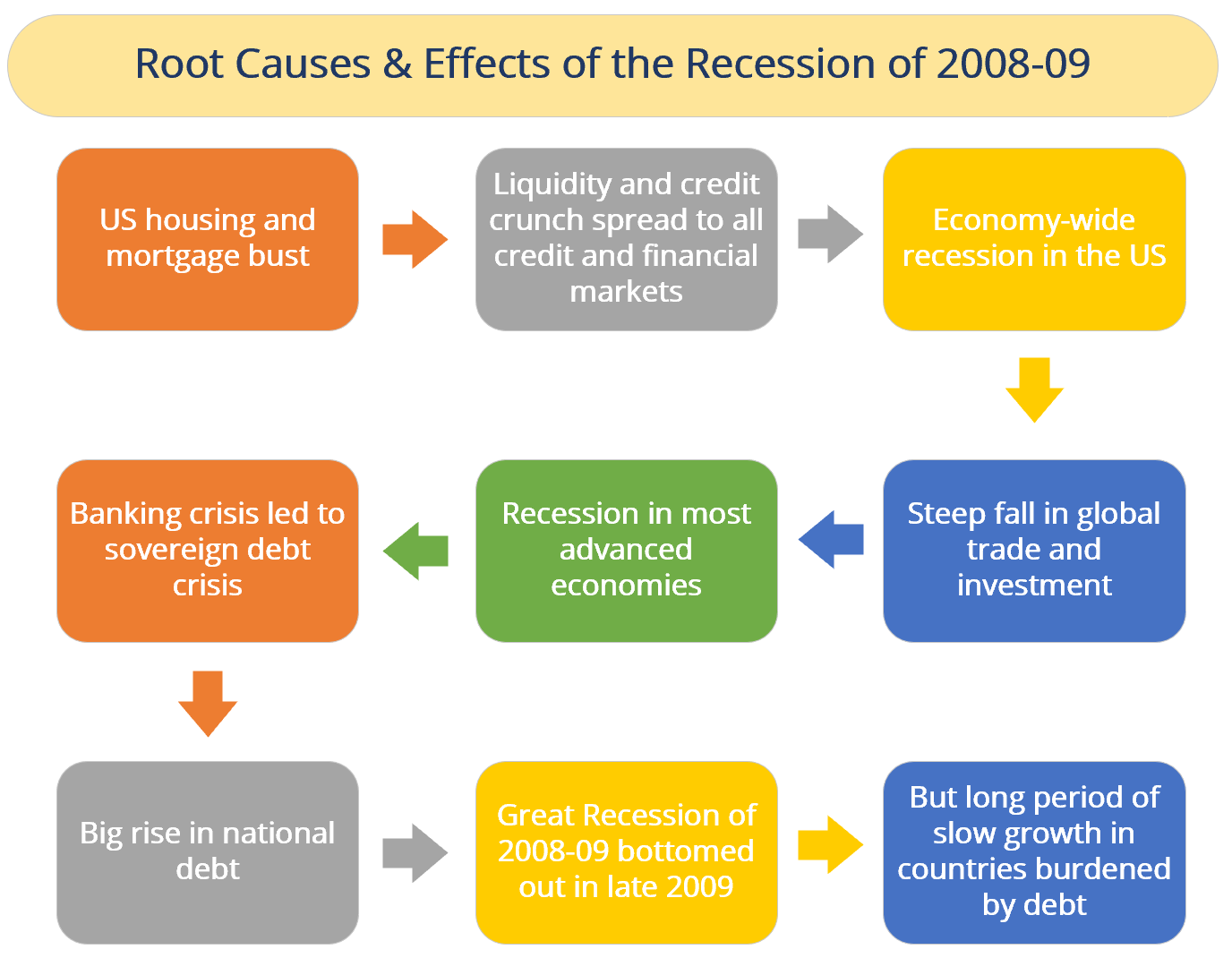

Krisis keuangan dimulai pada tahun 2007 dengan krisis di pasar subprime mortgage AS. Pada akhirnya, gelembung pecah dan terjadi kegagalan perumahan dan hipotek yang besar di AS. Situasi ini menyebabkan likuiditas dan krisis kredit yang menyebar ke semua pasar kredit dan keuangan. Kedua faktor tersebut menyebabkan kepanikan ekonomi yang diperkirakan tidak begitu besar.

Kepanikan ekonomi menyebabkan resesi ekonomi di AS. Juga, resesi AS menyebabkan penurunan tajam dalam investasi global dan perdagangan. Resesi ini juga mempengaruhi ekonomi paling maju. Kebijakan resesiQuantitative EasingQuantitative easing (QE) adalah kebijakan moneter untuk mencetak uang, yang dilaksanakan oleh Bank Sentral untuk menggerakkan perekonomian. Bank Sentral menciptakan lebih membebani sistem perbankan. Krisis perbankan mengakibatkan krisis utang negara dan berkembang menjadi krisis perbankan internasional besar-besaran dengan runtuhnya bank investasi, Saudara Lehman. Pengambilan risiko yang berlebihan oleh Lehman Brothers dan bank lain membantu memperbesar dampak keuangan secara global. Semua konsekuensi ini menyebabkan resesi yang memburuk.

Krisis tersebut akhirnya diikuti oleh kemerosotan ekonomi global, Resesi Hebat pada 2008-09. Krisis utang Eropa (krisis dalam sistem perbankan negara-negara Eropa yang menggunakan euro) menyusul kemudian. Resesi mencapai titik terendah pada akhir 2009, tetapi masih ada periode panjang pertumbuhan yang lambat di negara-negara yang terbebani oleh utang akibat krisis keuangan.

Dampak Risiko Sistemik terhadap Diversifikasi Manfaat Portofolio Risiko

Diversifikasi risiko adalah dasar dari asuransi dan investasi. Dengan demikian, sangat penting untuk mempelajari efek yang dapat membatasi diversifikasi risiko. Salah satu penyebabnya adalah adanya risiko sistemik yang mempengaruhi semua kebijakan secara bersamaan. Di Sini, kami mempelajari pendekatan probabilistik untuk menguji konsekuensi kehadirannya pada pemuatan risiko premi dari portofolio polis asuransi. Pendekatan ini dapat dengan mudah digeneralisasikan untuk risiko investasi dan pasar saham. Kita bisa melihat itu, bahkan dengan kemungkinan kecil terjadinya, risiko sistemik secara signifikan mengurangi manfaat diversifikasi.

Juga, sistem keuangan sangat rentan dan bahkan lebih menyebabkan risiko sistemik daripada sektor dan komponen ekonomi lainnya. Ada beberapa alasan untuk kenyataan ini. Bank cenderung memanfaatkan hingga jumlah maksimum, seperti yang terlihat dalam struktur neraca mereka. Jaringan eksposur yang kompleks di antara lembaga keuangan menciptakan ancaman signifikan bahwa bank yang bertahan akan kehilangan sebagian atau seluruh investasi mereka, bersama dengan bank runtuh. Dan, jika kegagalan seperti itu terjadi secara tiba-tiba atau tidak terduga, mungkin ada kerugian yang cukup besar untuk mengancam atau menjatuhkan bank yang merespons. Manajer dan regulator risiko keuangan juga dapat menemukan aspek antarwaktu dari kontrak keuangan sebagai tantangan dalam mengelola risiko sistemik.

Koordinasi Regulasi Global untuk Mengelola Risiko Sistemik

Manajemen risiko sistemik dapat dilakukan oleh regional, Nasional, atau bahkan upaya global. Karena risiko sistemik dapat menurunkan semua atau sebagian ekonomi, manajer risiko keuangan dapat mengakses alat peraturan dan jalan yang mengikat secara hukum untuk mengelola ancaman dalam suatu perekonomian. Bagi regulator lembaga keuangan, ini termasuk wewenang untuk memeriksa pengembalian ekuitas, premi risiko utang, aliran deposit, dan eksposur lainnya. Kemahahadiran aset-aset yang berkorelasi dan cara modal dapat bergerak melintasi batas-batas kedaulatan, Namun, meningkatkan risiko penularan sistemik di seluruh sistem global.

Bacaan Terkait

Anda dapat mengeksplorasi lebih lanjut investasi dan risiko ekonomi dengan melihat sumber daya berikut dari CFI.

- Premi Risiko PasarPremi Risiko PasarPremi risiko pasar adalah pengembalian tambahan yang diharapkan investor dari memegang portofolio pasar berisiko alih-alih aset bebas risiko.

- Risiko KreditRisiko KreditRisiko kredit adalah risiko kerugian yang mungkin terjadi akibat kegagalan pihak mana pun untuk mematuhi syarat dan ketentuan kontrak keuangan apa pun, terutama,

- Risiko Mata UangRisiko Mata UangRisiko mata uang, atau risiko nilai tukar, mengacu pada eksposur yang dihadapi oleh investor atau perusahaan yang beroperasi di berbagai negara, sehubungan dengan keuntungan atau kerugian yang tidak terduga karena perubahan nilai satu mata uang dalam kaitannya dengan mata uang lain.

- Risk Averse Definisi Risk Averse Seseorang yang risk averse memiliki karakteristik atau sifat yang lebih memilih menghindari kerugian daripada mendapatkan keuntungan. Karakteristik ini biasanya melekat pada investor atau pelaku pasar yang lebih menyukai investasi dengan pengembalian yang lebih rendah dan risiko yang relatif diketahui daripada investasi dengan potensi pengembalian yang lebih tinggi tetapi juga dengan ketidakpastian yang lebih tinggi dan risiko yang lebih besar.

keuangan

- Belum menerima cek stimulus Anda? Ini bisa jadi mengapa.

- Bank Online Terbaik di Kanada

- Apa itu perlindungan cedera pribadi,

- Ulasan pinjaman United Medical Credit:Jaringan pemberi pinjaman untuk pinjaman medis

- Cara Memulai Bisnis Dari Awal

- Bonus &Penawaran Promosi Rekening Bank Terbaik – Oktober 2021

-

3 strategi Jaminan Sosial untuk membiayai pensiun Anda

3 strategi Jaminan Sosial untuk membiayai pensiun Anda Lansia dapat menerima pukulan besar dari inflasi Lonjakan harga bisa jadi menyulitkan bagi mereka yang bergantung pada Jamsostek. Lydia Hu dari FOX Business dengan lebih banyak lagi. Banyak manula...

-

Mengapa Georgia adalah negara bagian terbaik Bankrate untuk pensiun pada tahun 2021

Mengapa Georgia adalah negara bagian terbaik Bankrate untuk pensiun pada tahun 2021 Sekitar lima tahun lalu, Realtor Dorrie Love memperhatikan bahwa para pensiunan menjadi semakin banyak pembeli rumah di luar kota di pinggiran kota Atlanta-nya. “Ada arus masuk dari California dan T...

-

Apa itu Premi yang Diperoleh?

Apa itu Premi yang Diperoleh? Premi yang diperoleh merupakan premi yang diperoleh dari bagian kontrak asuransi yang telah berakhir. Premi yang terkait dengan bagian aktif dari kontrak asuransi dianggap diterima dimuka, sebagai per...

-

CLDR Stock – Apakah Cloudera Hanya Unicorn yang Kehilangan Uang?

CLDR Stock – Apakah Cloudera Hanya Unicorn yang Kehilangan Uang? Analisis Saham CLDR Beberapa minggu sebelum Cloudera memasuki saham CLDR di pasar publik, banyak anak laki-laki Wall Street mulai menyebutnya sebagai dinilai terlalu tinggi, unicorn yang merugi.” Ta...