Apa itu Heritage and Stabilization Fund (HSF)?

Heritage and Stabilization Fund (HSF) adalah dana kekayaan negara yang didirikan oleh Republik Trinidad dan Tobago. Didirikan pada tahun 2007, HSF didirikan untuk menginvestasikan kembali kelebihan modal yang dihasilkan dari ekspor gas alam.

Seperti dana kekayaan negara lainnya, HSF Trinidad dan Tobago dimiliki oleh pemerintah dan dikelola oleh para pemimpin dari Bank Sentral, Kementerian Keuangan, dan sektor swasta. Sebagai dana kekayaan negara, HSF melayani dua tujuan:untuk menstabilkan ekonomi dalam menanggapi volatilitas Volatilitas Volatilitas adalah ukuran tingkat fluktuasi harga sekuritas dari waktu ke waktu. Ini menunjukkan tingkat risiko yang terkait dengan perubahan harga sekuritas. Investor dan pedagang menghitung volatilitas keamanan untuk menilai variasi masa lalu dalam harga di sektor energi dan untuk menghemat untuk generasi mendatang.

Ringkasan

- Heritage and Stabilization Fund (HSF) adalah dana kekayaan negara yang didirikan oleh Republik Trinidad dan Tobago.

- HSF melayani dua tujuan:untuk menstabilkan ekonomi dalam menanggapi volatilitas di sektor energi dan untuk menabung untuk generasi mendatang.

- Per Juni 2020, HSF berjumlah $5,8 miliar dalam aset yang dikelola.

Memahami Dana Kekayaan Negara

Dana kekayaan negara mengacu pada dana investasi milik negara yang diinvestasikan dalam berbagai aset, seperti ekuitas, obligasi, komoditas, atau real estat. Sebagai dana investasi milik negara, SWF biasanya didanai melalui cadangan devisa yang dipegang oleh bank sentral atau melalui pendapatan ekspor.

Per November 2020, dana kekayaan berdaulat berjumlah lebih dari $9 triliun dalam aset yang dikelolaAset yang Dikelola (AUM)Aset yang dikelola (AUM) adalah total nilai pasar dari sekuritas yang dimiliki atau dikelola lembaga keuangan atas nama kliennya. Beberapa dana terbesar termasuk Norwegia Dana Pensiun Pemerintah ($ 1,1 triliun), China Investment Corporation ($ 1 triliun), dan Otoritas Investasi Abu Dhabi ($579 miliar).

Memahami Dana Warisan dan Stabilisasi

Dalam skala global, HSF relatif kecil, dengan aset $5,8 miliar per Juni 2020. Sebuah undang-undang disahkan oleh Republik Trinidad dan Tobago yang mengharuskan 60% dari pendapatan pajak berlebih dari ekspor minyak bumi ditransfer ke HSF.

Sebagai negara pengekspor sumber daya, minyak bumi menyumbang lebih dari 50% dari total ekspor tahunan Trinidad dan Tobago. Karena itu, aset di HSF diakumulasikan dari kelebihan devisa Devisa Valuta Asing (Forex atau FX) adalah konversi satu mata uang ke mata uang lain pada tingkat tertentu yang dikenal sebagai nilai tukar mata uang asing. Tingkat konversi untuk hampir semua mata uang terus mengambang karena didorong oleh kekuatan pasar dari penawaran dan permintaan. dan penerimaan pajak. Meskipun dana tersebut dioperasikan oleh bank sentral, keputusan investasi sebagian dibuat melalui manajer dana eksternal.

Alokasi Portofolio

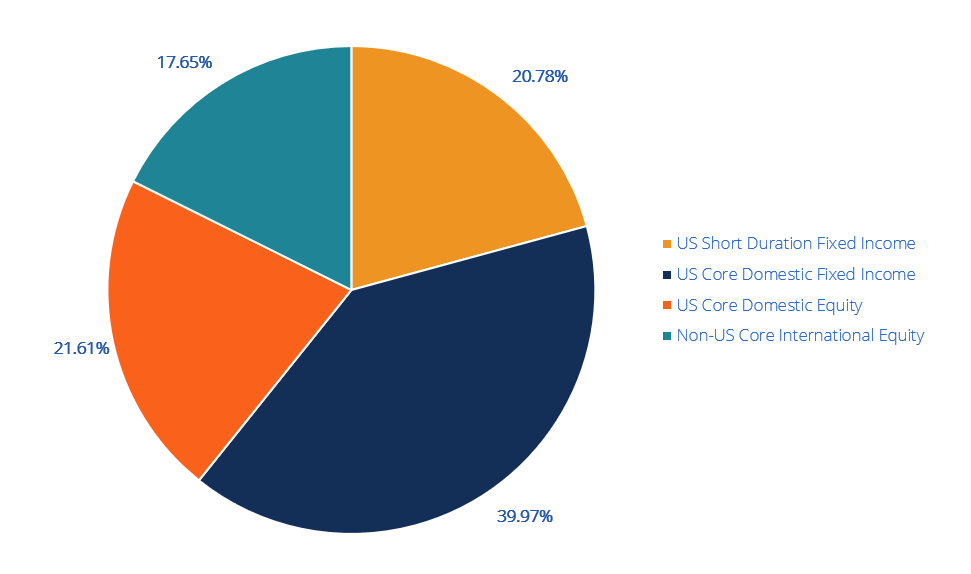

Per Juni 2020, HSF melaporkan $5,8 miliar aset yang dikelola, yang didistribusikan ke dalam empat alokasi aset:

- Investasi pendapatan tetap AS terdiri dari 39,97% dari dana tersebut dan termasuk aset seperti investasi yang disekuritisasi dan kredit perusahaan. Investasi mencapai pengembalian 5,09%, relatif terhadap benchmark 2,90% (Barclays Capital U.S. Aggregate Bond Index).

- Ekuitas A.S terdiri dari 21,61% dari dana tersebut, dengan investasi besar dalam jasa keuangan, teknologi, dan barang tahan lama konsumen. Ekuitas AS mencapai pengembalian 21,59%, dibandingkan dengan benchmark 21,74% (Russell 3000 ex Energy Index).

- Investasi pendapatan tetap jangka pendek AS terdiri dari 20,78% dari dana dan termasuk alokasi yang lebih tinggi untuk menyebarkan produk seperti sekuritas agensi. Investasi ini mencapai total pengembalian 0,63%, relatif terhadap benchmark 0,29% (Bank of America Merrill Lynch US Treasury Indeks 1-5 tahun).

- Non-AS Ekuitas internasional terdiri dari 17,65% dari dana dan termasuk investasi di Inggris, Eropa, dan Jepang. Investasi ini mencapai pengembalian 15,86%, dibandingkan dengan benchmark 15,49% (MSCI EAFE ex Energy Index).

Strategi dan Kinerja Investasi

Dari sisi strategi investasi, HSF berfokus pada aset jangka menengah hingga panjang yang didenominasi dalam mata uang asing. Ini menghasilkan portofolio sekuritas pendapatan tetap dan ekuitas.

Karena dana tersebut dioperasikan oleh bank sentral, keputusan seperti alokasi aset, tujuan, dan tolok ukur diputuskan oleh dewan. Untuk mencapai tingkat pengembalian yang ditargetkan, HSF menggunakan alokasi aset strategis (SAA) untuk menetapkan alokasi target untuk kelas aset yang berbeda.

Ketika pengembalian berbeda, portofolio diseimbangkan kembali ke alokasi semula. Untuk mencapai target tingkat pengembalian. HSF menggunakan benchmark SAA, yang mencakup empat indeks:

- Indeks Obligasi Agregat Barclays AS

- Indeks Bank of America/Merrill Lynch Treasury AS 1-5 Tahun

- Indeks Energi Russell 3000

- Indeks Energi EAFE MSCI

Per Juni 2020, portofolio HSF mencapai imbal hasil sebesar 8,62%, dibandingkan dengan benchmark SAA sebesar 7,57%. Sejak berdirinya HSF pada tahun 2010, dana tersebut mencapai pengembalian tahunan sebesar 5,46%, dibandingkan dengan benchmark SSA sebesar 5,06%.

Sumber daya tambahan

CFI menawarkan Halaman Program Capital Markets &Securities Analyst (CMSA)™ - CMSAMendaftar dalam program CMSA® CFI dan menjadi Analis Pasar Modal &Sekuritas bersertifikat. Tingkatkan karir Anda dengan program dan kursus sertifikasi kami. program sertifikasi bagi mereka yang ingin membawa karir mereka ke tingkat berikutnya. Untuk terus belajar dan mengembangkan basis pengetahuan Anda, silakan jelajahi sumber daya tambahan yang relevan di bawah ini:

- Sovereign Wealth Fund (SWF)Sovereign Wealth Fund (SWF)Sovereign Wealth Fund (SWF), juga dikenal sebagai dana kekayaan sosial, adalah kelebihan uang yang diperoleh suatu negara dari waktu ke waktu.

- Surat Berharga Pendapatan Tetap Surat Berharga Tetap Surat Berharga Tetap adalah jenis instrumen utang yang memberikan imbal hasil dalam bentuk regular, atau tetap, pembayaran bunga dan pembayaran kembali

- Alokasi Aset Strategis (SAA) Alokasi Aset Strategis (SAA) Alokasi aset strategis mengacu pada strategi portofolio jangka panjang yang melibatkan pemilihan alokasi kelas aset dan penyeimbangan kembali alokasi

- Analisis Kredit PerusahaanAnalisis Kredit PerusahaanAnalisis kredit perusahaan adalah proses mengevaluasi kelayakan kredit dari peminjam perusahaan dengan menilai kemampuan keuangannya untuk menghasilkan cukup

keuangan

-

Hibah Kolam Renang

Hibah Kolam Renang Memulai blok di kolam renang olimpiade Kolam renang adalah sumber rekreasi yang menyenangkan bagi anak-anak dan orang dewasa. Fasilitas air ini juga merupakan bagian dari kursus pendidikan jasmani se...

-

Harga Ripple Hari Ini Naik Lebih dari 11% saat Kantor Ripple Baru Dibuka di Asia

Harga Ripple Hari Ini Naik Lebih dari 11% saat Kantor Ripple Baru Dibuka di Asia Harga riak hari ini melonjak lebih dari 11% saat perusahaan mengumumkan kemarin bahwa mereka membuka kantor di Singapura. Negara kecil ini menyediakan akses signifikan ke pasar Asia dan merupak...

-

Bagaimana Pembiayaan Pemilik Bekerja?

Bagaimana Pembiayaan Pemilik Bekerja? Menemukan penjual yang kooperatif adalah kunci untuk mendapatkan pembiayaan pemilik untuk pembelian. Juga dikenal sebagai pembiayaan penjual atau pinjaman carry-back penjual , bentuk pembiayaan ya...

-

Tabungan Tunai vs. Tabungan Pensiun – Apa yang Lebih Penting?

Tabungan Tunai vs. Tabungan Pensiun – Apa yang Lebih Penting? Menabung dan berinvestasi adalah dua cara berbeda untuk mempersiapkan masa depan. Menurut pendapat saya, perbedaan antara menabung dan berinvestasi bermuara pada toleransi risiko dan kerangka waktu. ...