Debat dividen vs pembelian kembali saham

Pemegang SahamPemegang sahamPemegang saham dapat berupa orang, perusahaan, atau organisasi yang memegang saham di perusahaan tertentu. Seorang pemegang saham harus memiliki minimal satu saham perusahaan atau reksa dana untuk menjadikannya pemilik sebagian. berinvestasi di perusahaan publik untuk kenaikan modal dan pendapatan. Ada dua cara utama di mana perusahaan mengembalikan keuntungan kepada pemegang sahamnya – Dividen Tunai dan Pembelian Kembali Saham Pembelian Kembali Saham Pembelian kembali saham mengacu pada saat manajemen perusahaan publik memutuskan untuk membeli kembali saham perusahaan yang sebelumnya dijual ke publik. Sebuah perusahaan dapat memutuskan untuk membeli kembali sahamnya untuk mengirim sinyal pasar bahwa harga sahamnya kemungkinan akan meningkat, untuk mengembangkan metrik keuangan yang didenominasi dengan jumlah saham yang beredar (mis., laba per saham atau EPS), atau hanya karena ingin meningkatkan kepemilikan sahamnya sendiri di perusahaan.. Alasan yang mendorong keputusan strategis tentang dividenDividenDividen adalah bagian dari keuntungan dan laba ditahan yang dibayarkan perusahaan kepada pemegang sahamnya. Ketika sebuah perusahaan menghasilkan laba dan mengakumulasi laba ditahan, pendapatan tersebut dapat diinvestasikan kembali dalam bisnis atau dibayarkan kepada pemegang saham sebagai dividen. vs pembelian kembali saham berbeda dari perusahaan ke perusahaan dan didasarkan pada beberapa faktor seperti harga saham perusahaan saat ini, visi jangka panjangnya, struktur pajak yang berlaku untuk perusahaan dan pemegang sahamnya, pesan yang ingin disampaikan perusahaan kepada pemangku kepentinganStakeholderDalam bisnis, pemangku kepentingan adalah setiap individu, kelompok, atau pihak yang memiliki kepentingan dalam suatu organisasi dan hasil dari tindakannya. Contoh umum, peluang investasi, dll.

Sebelum kita menganalisis proses pengambilan keputusan, mari kita tinjau dasar-dasar kedua istilah ini:

DividenDividenDividen adalah bagian dari keuntungan dan laba ditahan yang dibayarkan perusahaan kepada pemegang sahamnya. Ketika sebuah perusahaan menghasilkan laba dan mengakumulasi laba ditahan, pendapatan tersebut dapat diinvestasikan kembali dalam bisnis atau dibayarkan kepada pemegang saham sebagai dividen.

Dividen dibagikan sebagai bagian dari laba setelah pajak perusahaan. Perusahaan kaya uang membayar dividen untuk menjaga kepentingan pemegang saham dalam sahamnya dan ini adalah metode umum untuk mengembalikan kelebihan uang tunai kepada investor. Hal ini juga penting bagi investor yang mencari arus kas reguler Arus Kas Arus Kas (CF) adalah kenaikan atau penurunan jumlah uang suatu bisnis, lembaga, atau dimiliki individu. Di bidang keuangan, istilah ini digunakan untuk menggambarkan jumlah uang tunai (mata uang) yang dihasilkan atau dikonsumsi dalam periode waktu tertentu. Ada banyak jenis CF, terutama mereka yang bergantung padanya. Dividen yang diterima oleh pemegang saham dikenakan pajak yang berbeda dan, karenanya, menjadi penting dari sudut pandang perencanaan pajak.

Pembelian Kembali Saham Pembelian Kembali Saham Pembelian kembali saham mengacu pada saat manajemen perusahaan publik memutuskan untuk membeli kembali saham perusahaan yang sebelumnya dijual kepada publik. Sebuah perusahaan dapat memutuskan untuk membeli kembali sahamnya untuk mengirim sinyal pasar bahwa harga sahamnya kemungkinan akan meningkat, untuk mengembangkan metrik keuangan yang didenominasi dengan jumlah saham yang beredar (mis., laba per saham atau EPS), atau hanya karena ingin meningkatkan kepemilikan sahamnya sendiri di perusahaan.

Pembelian kembali saham adalah proses di mana perusahaan membeli sahamnya sendiri dari pemegang sahamnya dan, dengan demikian, mengurangi jumlah total saham beredar Saham Dilusian Beredar Saham terdilusi penuh yang beredar adalah jumlah total saham yang akan dimiliki perusahaan jika semua sekuritas dilusian dieksekusi dan dikonversi menjadi saham. di perusahaan. Harga pembelian kembali yang ditawarkan kepada pemegang saham umumnya lebih tinggi dari harga pasar saat ini, yang mendorong mereka untuk mengambil bagian dalam proses. Proses ini sangat berguna ketika manajemen merasa bahwa harga saham perusahaan undervalued. Undervalued Aset undervalued adalah setiap investasi yang dapat dibeli kurang dari nilai intrinsiknya. Sebagai contoh, jika sebuah perusahaan menunjukkan nilai intrinsik $11 dan ingin mendorong harga ke atas. Pembelian kembali juga memungkinkan perusahaan untuk mentransfer kelebihan uang tunai yang menganggur di neraca kepada pemegang sahamnya.

Perusahaan merumuskan strategi pada Dividen vs Pembelian Kembali Saham, karena melibatkan persyaratan hukum tertentu, pembatasan pengeluaran saham baru untuk jangka waktu tertentu, persyaratan untuk mempertahankan rasio utang terhadap ekuitas tertentu, sumber pendanaan, dll.

Mengapa Dividen Tunai?

Dividen tunai memberikan aliran kas reguler bagi investor. Ini memungkinkan pemegang saham untuk tetap berinvestasi di perusahaan dan masih menerima arus kas reguler. Dividen tunai dapat menjadi insentif besar bagi investor yang sangat bergantung pada investasi mereka untuk memenuhi biaya hidup mereka Pengeluaran Pengeluaran adalah jenis pengeluaran yang mengalir melalui laporan laba rugi dan dikurangkan dari pendapatan untuk sampai pada laba bersih. Karena, khususnya investor pensiunan yang mungkin tidak memiliki sumber pendapatan lain Pendapatan Pendapatan mengacu pada uang yang diperoleh individu untuk menyediakan layanan atau sebagai pertukaran untuk menyediakan produk. Pendapatan yang diperoleh seseorang digunakan untuk membiayai pengeluarannya sehari-hari, serta dana investasi. Beberapa jenis pendapatan yang paling umum termasuk gaji, pendapatan dari wiraswasta, komisi, dan bonus..

Karena ukuran pembayaran dividen lebih kecil, dibandingkan dengan pembelian kembali, ini memungkinkan perusahaan untuk mempertahankan struktur kapitalisasi yang konservatif setiap kuartal daripada hanya menyimpan tumpukan besar kasCashIn keuangan dan akuntansi, kas mengacu pada uang (mata uang) yang tersedia untuk digunakan. Itu dapat disimpan dalam bentuk fisik, bentuk digital, .

Sumber:Compustat

Mengapa pembelian kembali?

Pembelian kembali jelas merupakan cara yang lebih efisien pajak untuk mengembalikan modalCapitalCapital adalah segala sesuatu yang meningkatkan kemampuan seseorang untuk menghasilkan nilai. Hal ini dapat digunakan untuk meningkatkan nilai di berbagai kategori, seperti keuangan, sosial, fisik, intelektual, dll. Dalam bisnis dan ekonomi, dua jenis modal yang paling umum adalah keuangan dan manusia. kepada pemegang saham karena investorInvestor TerakreditasiInvestor terakreditasi mengacu pada investor individu atau institusi yang telah memenuhi persyaratan tertentu yang ditetapkan oleh Komisi Sekuritas dan Bursa AS (SEC). Investor terakreditasi diizinkan untuk membeli sekuritas yang tidak tersedia bagi investor lain dan yang belum terdaftar di otoritas pengatur mana pun. tidak dikenakan pajak tambahan pada proses penjualan pembelian kembali. Pajak Pajak LangsungPajak langsung adalah salah satu jenis pajak yang dibayarkan oleh orang pribadi yang dibayarkan langsung atau langsung kepada pemerintah, seperti pajak penghasilan, pajak pemungutan suara, pajak tanah, dan hanya berlaku untuk penjualan saham yang sebenarnya, sedangkan dividen menarik pajak dalam kisaran 15% sampai 20%. Di beberapa negara, pembayaran dividen juga menarik Pajak Distribusi Dividen (DDT), yang berarti untuk setiap $1,00 yang dibayarkan kepada pemegang saham, perusahaan harus membayar $1,20 atau $1,30 tergantung pada tarif DDT. Proses ini lebih menyukai konsep pembelian kembali daripada dividen tunai.

Keuntungan dari pembelian kembali

- Ini mencegah penurunan nilai saham dengan mengurangi pasokan saham

- Dengan berkurangnya saham yang beredar, Laba Per Saham (EPS) perusahaan meningkat. Ini adalah indikasi yang baik dari profitabilitas perusahaan dan dapat meningkatkan harga sahamnya dalam jangka panjang.

Contoh di bawah ini menunjukkan dampak pada EPS jika suatu perusahaan membeli kembali 20% sahamnya, yaitu., pengurangan saham dari 100, 000 hingga 80, 000:

Pra-Pembelian Kembali Pasca Pembelian Kembali Laba tersedia untuk pemegang saham$1, 000, 000$1, 000, 000Tidak. dari Saham100, 00080, 000Penghasilan Per Saham$10.00$12.50

- Ini digunakan sebagai strategiStrategyCorporate dan panduan strategi bisnis. Baca semua artikel dan sumber CFI tentang bisnis dan strategi perusahaan, konsep penting bagi analis keuangan untuk dimasukkan dalam pemodelan dan analisis keuangan mereka. Keuntungan penggerak pertama, 5 Kekuatan Porter, KERJA KERAS, keunggulan kompetitif, kekuatan tawar-menawar pemasok oleh manajemen untuk menunjukkan kepercayaannya pada perusahaan dan untuk mengirim pesan bahwa saham tersebut dinilai terlalu rendah. Sebagai contoh, jika sebuah saham diperdagangkan pada $120 dan perusahaan mengumumkan pembelian kembali pada $150, itu akan langsung menciptakan nilai bagi pemegang sahamnya dan harga akan cenderung naik.

- Ini membantu perusahaan menggunakan kelebihan uang tunai yang menganggur karena kurangnya peluang. Kas menganggur tidak menghasilkan pendapatan tambahan bagi perusahaan. Ini berlaku untuk perusahaan seperti Apple yang memiliki kelebihan uang tunai.

- Jika promotor tidak ikut serta dalam proses pembelian kembali, itu meningkatkan kepemilikan promotor dan dengan demikian, mencegah kemungkinan pengambilalihan oleh pesaing. Ini juga memberi manajemen/perusahaan kontrol yang lebih besar dan meningkatkan proses pengambilan keputusan, karena semakin sedikit saham yang dimiliki oleh publik. Sebagai contoh, untuk mengatasi masalah yang berkaitan dengan pengambilan keputusan, Google membuat dua kelas saham, satu dengan hak suara dan satu lagi tanpa hak suara.

- Dividen mengembalikan uang tunai kepada semua pemegang saham sementara pembelian kembali saham mengembalikan uang tunai hanya kepada pemegang saham yang dipilih sendiri. Jadi ketika sebuah perusahaan membayar dividen, setiap orang menerima uang tunai sesuai dengan proporsi kepemilikan saham mereka apakah mereka membutuhkan uang tunai atau tidak. Namun, dalam hal pembelian kembali saham, investor memutuskan apakah mereka ingin mengambil bagian dalam proses atau tidak. Ini juga memberi mereka pilihan untuk mengubah pola kepemilikan saham mereka.

- EPS yang lebih tinggi akan menurunkan rasio P/E, yang dipandang positif di pasar saham. Dengan demikian, EPS yang lebih tinggi ditambah dengan rasio P/E yang lebih rendah dan ROA yang lebih tinggi seharusnya memiliki dampak positif secara keseluruhan pada harga saham.

- Pembelian kembali juga memberikan likuiditasLikuiditasDi pasar keuangan, likuiditas mengacu pada seberapa cepat investasi dapat dijual tanpa berdampak negatif pada harganya. Semakin likuid suatu investasi, semakin cepat dapat dijual (dan sebaliknya), dan semakin mudah untuk menjualnya dengan nilai wajar. Semua yang lain dianggap sama, aset yang lebih likuid diperdagangkan dengan harga premium dan aset tidak likuid diperdagangkan dengan harga diskon. peluang untuk saham yang diperdagangkan tipis.

Kerugian dari pembelian kembali

- Ini mungkin menunjukkan bahwa perusahaan tidak memiliki peluang yang menguntungkan untuk diinvestasikan, yang dapat mengirimkan sinyal buruk kepada investor jangka panjang yang mencari apresiasi modal.

- Ini juga dapat memberikan sinyal negatif tentang kepercayaan perusahaan pada dirinya sendiri dan promotor dapat memutuskan untuk menjual saham mereka.

- Proses pembelian kembali memakan waktu dan membutuhkan pengungkapan ke bursa saham dan persetujuan dari badan pengatur. Ini juga melibatkan perekrutan bankir investasi, yang menjadi urusan mahal bagi perusahaan.

Studi kasus

aksen, sebuah perusahaan IT terkemuka, mengembalikan 100% + dari laba bersih tahunannya kepada pemegang sahamnya dengan menggunakan kedua cara pengembalian modal, yaitu., kombinasi pembayaran dividen dan pembelian kembali, dengan perusahaan lebih memilih pembelian kembali daripada dividen dengan rasio sekitar 65% hingga 35% selama 3-4 tahun terakhir. Ini adalah kasus besar dividen vs pembelian kembali saham.

Berikut adalah snapshot pengembalian kas perusahaan kepada pemegang sahamnya dalam 5 tahun terakhir:

Jumlah dalam USD M TA12 TA13 TA14 TA15 TA16 Dividen Dibayar ($)9511, 1221, 2551, 3531, 438 Pembelian Kembali Saham ($)2, 0992, 5442, 5592, 4532, 605Total Modal yang Dikembalikan ($)3, 0503, 6663, 8143, 8064, 043

Sumber:Laporan Perusahaan

ROE FY16 Accenture mencapai ~47%, tetapi jika perusahaan mengikuti struktur modal konservatif atau membayar dividen daripada melakukan pembelian kembali, ROE-nya akan ~13,4% terbebani oleh tumpukan uang tunainya yang besar.

Pembelian kembali menang

Pembahasan dividen vs pembelian kembali saham di atas menyajikan platform yang menarik untuk menentukan struktur modal yang optimal dan dampaknya terhadap harga saham, penilaian, dll. Namun, tampaknya masuk akal untuk menyimpulkan bahwa, terlepas dari beberapa kekhawatiran dan kasus luar biasa, pembelian kembali adalah situasi win-win bagi perusahaan dan pemegang saham.

Proses pembelian kembali, Namun, agak membosankan dan mahal karena melibatkan beberapa pengajuan dan persetujuan dari bursa saham. Perusahaan dan pemegang saham berdiri untuk mendapatkan bobot yang sama dari tawaran pembelian kembali, menjadikannya pilihan yang menarik bagi mereka berdua.

Setelah membahas hal di atas, perlu diingat bahwa pembelian kembali tidak boleh dilakukan untuk motif tersembunyi atau untuk mengirim sinyal yang salah dan menciptakan kebingungan di benak para pemangku kepentingan di era tata kelola perusahaan ini.

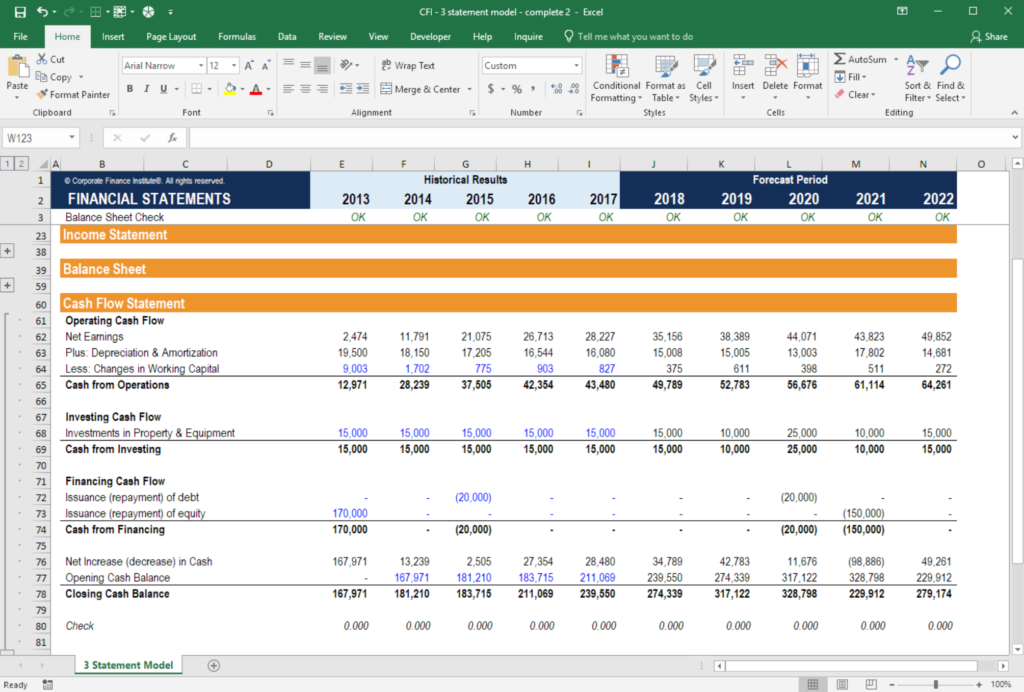

Aplikasi dalam pemodelan keuangan

Dalam pemodelan keuanganApa itu Pemodelan Keuangan Pemodelan keuangan dilakukan di Excel untuk meramalkan kinerja keuangan perusahaan. Sekilas tentang apa itu pemodelan keuangan, bagaimana &mengapa membangun model., penting untuk mempertimbangkan keputusan seputar pembayaran dividen vs pembelian kembali saham. Ada berbagai jenis modelJenis Model KeuanganJenis model keuangan yang paling umum meliputi:3 model pernyataan, model DCF, Model M&A, model LBO, model anggaran. Temukan 10 jenis teratas di mana keputusan ini mungkin berlaku, termasuk:

- 3 model pernyataan3 Model PernyataanModel pernyataan 3 menghubungkan laporan laba rugi, neraca keuangan, dan laporan arus kas menjadi satu model keuangan yang terhubung secara dinamis. Contoh, memandu

- Model Discounted Cash Flow (DCF) Pelatihan Model DCF Panduan GratisModel DCF adalah jenis model keuangan khusus yang digunakan untuk menilai bisnis. Model ini hanyalah perkiraan arus kas bebas perusahaan yang tidak terpengaruh

- Model M&AHow To Build A Merger ModelModel merger adalah analisis dari dua perusahaan yang bergabung untuk membentuk satu entitas bisnis dan dampak yang terkait pada keuangan.

- Model LBO Model LBOModel LBO dibangun di Excel untuk mengevaluasi transaksi pembelian dengan leverage (LBO), akuisisi perusahaan yang didanai menggunakan sejumlah besar utang.

Di bagian asumsi model, membuat area untuk dividen triwulanan/tahunan serta nilai saham yang akan dibeli kembali. Dividen akan mengalir dari laba ditahan tetapi saham yang beredar akan tetap sama. Pembelian kembali akan mengurangi akun modal saham dan mengurangi jumlah saham yang beredar dalam model.

Pelajari lebih lanjut di kursus pemodelan keuangan CFI!

Sumber daya tambahan

Ini telah menjadi panduan untuk debat pembelian kembali dividen vs saham. Untuk terus belajar dan memperluas pengetahuan Anda, lihat sumber daya CFI tambahan ini untuk memajukan karir Anda:

- Keputusan keuangan perusahaan Tinjauan Keuangan PerusahaanKeuangan perusahaan berkaitan dengan struktur modal perusahaan, termasuk pendanaannya dan tindakan yang diambil manajemen untuk meningkatkan nilai

- Merger dan akuisisi Merger Akuisisi Proses M&A Panduan ini akan memandu Anda melalui semua langkah dalam proses M&A. Pelajari bagaimana merger dan akuisisi serta kesepakatan diselesaikan. Dalam panduan ini, kami akan menguraikan proses akuisisi dari awal hingga akhir, berbagai jenis pengakuisisi (pembelian strategis vs. finansial), pentingnya sinergi, dan biaya transaksi

- Panduan pemodelan keuangan DCF Panduan Gratis Pelatihan Model DCFModel DCF adalah jenis model keuangan khusus yang digunakan untuk menilai bisnis. Model ini hanyalah perkiraan arus kas bebas perusahaan yang tidak terpengaruh

- Praktik terbaik pemodelan keuangan Panduan Pemodelan Keuangan GratisPanduan pemodelan keuangan ini mencakup tip Excel dan praktik terbaik tentang asumsi, pengemudi, peramalan, menghubungkan ketiga pernyataan tersebut, analisis DCF, lagi

keuangan

-

Cara Mengklaim Tanah Pemerintah

Cara Mengklaim Tanah Pemerintah Istilah mengklaim tanah pemerintah sangat menyesatkan. Pemerintah Amerika Serikat tidak memberikan tanah. Penggambaran film tentang klaim tanah dalam sejarah sangat jarang, dan kesalahpahaman yang pal...

-

Langkah Mudah untuk Diikuti Saat Mencari Dompet Bitcoin yang Aman

Langkah Mudah untuk Diikuti Saat Mencari Dompet Bitcoin yang Aman Untuk semua orang yang mencari dompet bitcoin terbaik, penting untuk mempertimbangkan beberapa hal utama yang memainkan peran penting. Memilih brankas, dapat diandalkan, dan dompet terkenal diperlukan...

-

Apa itu Akuntansi Lindung Nilai?

Apa itu Akuntansi Lindung Nilai? Akuntansi lindung nilai adalah praktik dalam akuntansi di mana entri yang digunakan untuk menyesuaikan nilai wajar derivatif juga mencakup nilai lindung nilai yang berlawanan untuk keamanan. Dengan ka...

-

Bonus tabungan Bank of America

Saat Anda membuka rekening baru di bank baru atau bank yang sudah bekerja sama dengan Anda, pertanyaan penting untuk ditanyakan adalah apakah ada bonus yang tersedia. Ini seharusnya bukan satu-satunya...