Apakah rumah Anda merupakan investasi yang lebih baik daripada pasar saham?

Saya akui:Ada kalanya saya pikir semua yang perlu dikatakan tentang keuangan pribadi telah dikatakan, bahwa semua informasi ada di luar sana hanya menunggu orang untuk menemukannya. Masalah terpecahkan.

Mungkin ini secara teknis benar, tetapi kadang-kadang — seperti pagi ini — saya diingatkan bahwa mengajar orang tentang uang adalah proses yang tidak pernah berakhir. Tidak banyak topik baru untuk ditulis, itu benar (ini adalah sesuatu yang bahkan dikeluhkan oleh jurnalis keuangan profesional terkenal secara pribadi), tapi ada ton orang baru untuk dijangkau, orang-orang yang belum pernah terkena ide-ide ini. Dan, lebih penting, ada aliran misinformasi baru yang terus-menerus mencemari kumpulan saran cerdas. (Terkadang informasi yang salah ini bermaksud baik; terkadang tidak.)

Berikut adalah contoh. Pagi ini, Saya membaca sebuah artikel di Slate oleh Felix Salmon berjudul "The Millionaire's Mortgage". Argumen Salmon sederhana:"Membayar rumah Anda berarti menabung untuk masa pensiun."

Sekarang, Saya tidak selalu setuju dengan premis dasar ini. Saya juga percaya bahwa uang yang Anda bayarkan untuk prinsip hipotek Anda adalah, berlaku, uang yang telah Anda simpan, seperti jika Anda akan menyimpannya di bank atau diinvestasikan dalam reksa dana. Banyak penasihat keuangan mengatakan hal yang sama:Uang yang Anda keluarkan untuk pengurangan utang sama dengan uang yang Anda investasikan. (Jelas sekali, mereka tidak tepat sama tapi mereka cukup dekat.)

Jadi, Ya, melunasi rumahmu adalah menabung untuk pensiun. Atau, lebih tepatnya, itu membangun kekayaan bersih Anda.

Tapi selain dari premis dasar suara, sisa artikel Salmon bermuara pada omong kosong.

Berbohong dengan Statistik

Melihat melewati subtitle "melunasi rumah Anda adalah menabung untuk pensiun" pada karyanya (subtitle yang kemungkinan ditambahkan oleh editor, bukan oleh Salmon), kita sampai pada tesisnya yang sebenarnya:“Melakukan pembayaran hipotek dapat, dalam teori, menjadi cara untuk mengumpulkan kekayaan hampir sama efektifnya dengan berkontribusi pada dana pensiun.”

Saya senang Salmon memenuhi pernyataan ini dengan "dalam teori" dan "hampir" karena ini adalah omong kosong murni. Dan itu omong kosong yang berbahaya. Inilah cara kerja "logika" ini:

Jika Anda membeli rumah perkotaan hari ini seharga $315, 000 (harga rata-rata) dan terapresiasi sebesar 8 persen per tahun selama 15 tahun ke depan, Anda akan tinggal di rumah senilai $ 1 juta pada saat Anda melunasi hipotek 15 tahun Anda, dan Anda akan memilikinya secara gratis dan jelas. Artinya:Anda akan menjadi jutawan.

Agar ini benar, inilah yang harus terjadi.:

- Harga rumah di daerah Anda harus naik rata-rata delapan persen bukan hanya tahun ini dan tahun depan, tapi untuk limabelas bertahun-tahun.

- Anda harus mengambil hipotek 15 tahun, bukan hipotek 30 tahun.

- Anda harus tinggal di rumah itu (atau terus memilikinya) selama lima belas tahun.

- Setelah Anda menjadi pemilik rumah jutawan, Anda sekarang harus mengetuk ekuitas itu agar dapat digunakan. Untuk melakukannya, Anda harus menjual rumah Anda, memperoleh hipotek terbalik, atau secara kreatif mengakses nilai yang terkunci di rumah Anda.

Masalah sebenarnya di sini, tentu saja, adalah asumsi tentang pengembalian real estat. Salmon menyemburkan omong kosong tingkat pedagang:

Tingkat apresiasi 8 persen agresif, tetapi tidak sepenuhnya tidak realistis:Ini lebih rendah dari tingkat apresiasi 8,3 persen dari 2011 hingga 2017, dan juga lebih rendah dari tingkat apresiasi 9 persen dari tahun 1996 hingga 2007.

Betul sekali. Salmon mengutip statistik dari 1996 hingga 2007, lalu 2011 hingga 2017 — dan benar-benar meninggalkan 2008 hingga 2010. WTF?

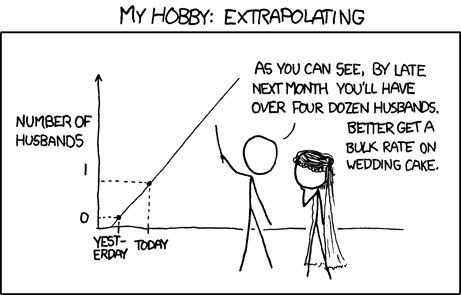

Ini seolah-olah saya berlari maraton dan memberi tahu Anda bahwa saya rata-rata empat menit per mil ... tetapi saya hanya menghitung mil di mana saya berlari menuruni bukit! Atau saya katakan bahwa Get Rich Slow menghasilkan $5000 per bulan…tapi saya hanya memberi Anda angka dari bulan April. Atau saya mencatat konsumsi alkohol saya selama tiga puluh hari dan memberi tahu Anda bahwa saya rata-rata minum tiga gelas per minggu ... tetapi mengabaikan berapa banyak yang saya minum di akhir pekan.

Ini bukan cara kerja statistik! Anda tidak bisa memilih data dengan ceri. Anda tidak bisa hanya mengatakan, “Rumah di beberapa pasar dihargai 9% setiap tahun dari 1996 hingga 2007, kemudian 8,3% setiap tahun dari 2011 hingga 2017. Oleh karena itu, rumah Anda harus meningkat nilainya rata-rata delapan persen per tahun.” Bagaimana dengan gap year? Bagaimana dengan periode sebelum (sangat singkat) 22 tahun yang Anda kutip? Apa yang membuat Anda berpikir bahwa masa booming perumahan akan terus berlanjut?

Apresiasi Harga Rumah Jangka Panjang

Di bulan Mei, Saya berbagi sejarah singkat kepemilikan rumah AS. Untuk menulis artikel itu, Saya menghabiskan berjam-jam membaca makalah penelitian dan memilah-milah data. Salah satu bagian penting dari posting itu adalah info tentang harga perumahan AS.

Izinkan saya membagikan info itu lagi.

Selama 25 tahun, Profesor ekonomi Yale Robert Shiller telah melacak harga rumah AS. Dia memantau harga saat ini, Ya, tapi dia juga meneliti harga historis. Dia mengumpulkan semua info ini ke dalam spreadsheet, yang dia perbarui secara teratur dan tersedia secara bebas di situs webnya.

Grafik data Shiller ini (sampai Januari 2016) menunjukkan bagaimana harga perumahan telah berubah dari waktu ke waktu:

Indeks Shiller disesuaikan dengan inflasi dan berdasarkan harga jual rumah yang ada (bukan konstruksi baru). Ia menggunakan 1890 sebagai patokan sewenang-wenang, yang diberi nilai 100. (Bagi saya, 110 terlihat seperti garis dasar normal. Mungkin tahun 1890 adalah tahun yang buruk?)

Seperti yang dapat Anda lihat, harga rumah melambung sekitar sampai pertengahan 1910-an, pada saat itu mereka turun tajam. Penurunan ini sebagian besar disebabkan oleh teknik produksi massal baru, yang menurunkan biaya membangun rumah. ( Selama tiga puluh tahun, Anda bisa memesan rumah Anda dari Sears! ) Harga tidak pulih sampai berakhirnya Perang Dunia II dan kedatangan G.I. Tagihan. Dari tahun 1950-an hingga pertengahan 1990-an, harga rumah melayang di sekitar 110 pada skala Shiller.

Selama dua puluh tahun terakhir, pasar perumahan A.S. telah menjadi perjalanan yang liar. Kami mengalami gelembung besar (dan akibatnya) selama akhir 2000-an. Sepertinya kita berada di ujung depan gelembung lain hari ini. Per Desember 2017, harga rumah berada di sekitar 170 pada skala Shiller. (Sendiri, Saya percaya bahwa begitu suku bunga mulai naik lagi, harga rumah akan turun.)

Inilah realitas real estat perumahan: Secara umum, nilai rumah meningkat kira-kira sama (atau sedikit lebih) dari inflasi. Saya telah mencatat di masa lalu bahwa emas memberikan pengembalian riil jangka panjang sekitar 1%, artinya melebihi inflasi sebesar 1% selama periode yang diukur dalam beberapa dekade. Untuk diriku, itu angka yang saya gunakan untuk nilai rumah juga.

Menghancurkan Angka

Karena saya seorang blogger yang berdedikasi (atau bodoh), Saya menghabiskan satu jam membangun bagan ini untuk kalian. Saya mengambil data perumahan yang disebutkan di atas dari spreadsheet Robert Shiller dan menggabungkannya dengan nilai penutupan Dow Jones Industrial Average yang disesuaikan dengan inflasi untuk setiap tahun sejak 1921. (Saya mendapatkan data pasar saham di sini.) Jika Anda mau , Anda dapat mengklik grafik untuk melihat versi yang lebih besar.

Biarkan saya menjelaskan apa yang Anda lihat.

- Pertama, Saya menormalkan semuanya ke 1921. Itu berarti saya menetapkan nilai rumah pada tahun 1921 menjadi 100 dan saya menetapkan penutupan Dow Jones Industrial Average menjadi 100. Dari sana, semuanya bergerak seperti biasa relatif terhadap nilai-nilai itu.

- Kedua, Saya tidak yakin mengapa tetapi Excel menumpuk grafik. (Saya tidak cukup memahami spreadsheet untuk memperbaikinya.) Keduanya harus dimulai dari 100 pada tahun 1921, tetapi sebaliknya grafik pasar saham dimulai pada 200. Ini tidak Betulkah membuat banyak perbedaan pada poin saya, tapi itu menggangguku. Ada beberapa tempat — 1932, 1947 — di mana garis untuk nilai rumah harus benar-benar menyalip garis untuk pasar saham, tetapi Anda tidak dapat mengetahuinya dengan grafik bertumpuk.

Seperti yang ditunjukkan grafik, pasar saham memiliki sangat mengungguli pasar perumahan dalam jangka panjang. Tidak ada kontes. Bagian perumahan biru dari bagan saya setara dengan garis di bagan Shiller (sejak 1921 dan seterusnya, jelas sekali).

Sekarang, setelah mengatakan itu, ada beberapa hal yang bisa saya lihat di nomor spreadsheet saya yang tidak muncul di grafik ini.

Karena Felix Salmon di Slate menggunakan jendela 15 tahun untuk argumennya, Saya menghitung perubahan 15 tahun untuk harga rumah dan harga saham. Saya akui bahwa hasilnya mengejutkan saya. Secara umum, pasar saham memang memberikan pengembalian yang lebih baik daripada kepemilikan rumah. Namun , dalam 30 dari 82 periode lima belas tahun sejak 1921, perumahan memberikan pengembalian yang lebih baik. (Dan dalam 14 dari 67 periode tiga puluh tahun, perumahan adalah pemenangnya.) Saya tidak mengharapkan itu.

Dalam setiap kasus ini, perumahan mengungguli saham setelah jatuhnya pasar. Selama periode 15 tahun yang dimulai pada tahun 1926 dan berakhir pada tahun 1939 (kecuali 1932), contohnya, perumahan adalah taruhan yang lebih baik. Sama dengan tahun 1958 sampai 1973. Dengan kata lain, jika Anda hanya membeli saat pasar sedang menurun, perumahan mungkin adalah pilihan terbaik — jika Anda melakukan investasi sekaligus dan tidak memberikan kontribusi langsung.

Hal lain yang ditunjukkan oleh angka-angka adalah bahwa Anda cenderung tidak mengalami penurunan jangka panjang dengan perumahan dibandingkan dengan pasar saham. Tentu, kadang-kadang ada periode di mana harga rumah akan turun selama lima belas atau tiga puluh tahun, tetapi umumnya rumah secara bertahap tumbuh nilainya dari waktu ke waktu.

Garis bawah? Saya pikir sangat adil untuk menyebut rumah Anda sebagai investasi, tapi itu lebih seperti penyimpan nilai daripada cara untuk menumbuhkan kekayaan Anda. Dan itu tidak seperti berinvestasi di pasar saham AS.

Pikiran Akhir

Sejujurnya, Saya mungkin akan mengabaikan artikel Salmon jika bukan karena serangan yang dia lakukan untuk menabung untuk masa pensiun. Lihatlah ini:

Jika Anda adalah tipe orang yang dapat memaksimalkan 401(k) Anda setiap tahun selama 30 atau 40 tahun berturut-turut — disiplin, hemat, dan tampaknya kebal terhadap kemalangan — lalu, dengan baik, selamat atas keberuntungan besar Anda, dan saya harap Anda setidaknya sedikit malu dengan berapa banyak keringanan pajak yang Anda dapatkan dibandingkan dengan orang-orang yang lebih membutuhkan dukungan pemerintah daripada Anda.

Kucing suci! Salmon baru saja menyamakan disiplin dan berhemat yang ditunjukkan oleh pembaca seperti Anda dengan "semoga berhasil", dan secara bersamaan berpendapat bahwa Anda harus malu untuk mempersiapkan masa depan Anda. Dia ingin kamu merasakan bersalah karena Anda proaktif untuk mempersiapkan masa pensiun. Alih-alih melakukan itu, dia ingin Anda membeli rencana "hipotek jutawan" omong kosongnya.

Ini melintasi batas dari nasihat marjinal ke kebodohan langsung.

Ada diskusi yang sedang berlangsung di komunitas Pensiun Dini tentang apakah Anda harus memasukkan ekuitas rumah atau tidak saat menghitung berapa banyak yang telah Anda tabung untuk pensiun. Ada yang berpendapat “sama sekali tidak”, Anda tidak boleh mempertimbangkan ekuitas rumah. (Beberapa dari orang-orang ini bahkan tidak memasukkan ekuitas rumah saat menghitung kekayaan bersih mereka, tapi itu pada dasarnya meleset dari nilai kekayaan bersih adalah .)

Saya turun di sisi lain. Saya pikir tidak apa-apa — bagus, bahkan — untuk memasukkan ekuitas rumah saat membuat perhitungan pensiun. Tapi ketika Anda melakukannya, Anda perlu menyadari bahwa uang yang Anda miliki di rumah Anda hanya dapat diakses jika Anda menjual atau menggunakan rumah sebagai jaminan pinjaman.

Tanpa memedulikan, Saya belum pernah mendengar ada orang di komunitas yang berpendapat bahwa Anda harus menggunakan rumah Anda sebagai sumber utama tabungan pensiun Anda daripada berinvestasi di reksa dana dan/atau sewa properti sewaan. Anda tahu mengapa? Karena itu ide yang buruk!

anggaran

-

5 Hal yang Perlu Diketahui Sebelum Menambahkan Seseorang ke Akta

5 Hal yang Perlu Diketahui Sebelum Menambahkan Seseorang ke Akta Berbagi itu peduli — setidaknya itulah yang telah tertanam di benak kita. Dan sebagian besar, itu benar. Namun, jika Anda mempertimbangkan untuk membuat langkah terakhir dalam berbagi — menambahkan ...

-

Panduan satu halaman menuju kebebasan finansial

Panduan satu halaman menuju kebebasan finansial Tahun ini, Saya belajar banyak tentang uang. Saya pikir terobosan terbesar yang saya miliki di tahun 2013 adalah menghubungkan ide-ide tentang kebebasan pribadi dan finansial. Saya menghabiskan seming...

-

7 tips memilih rekening tabungan saat suku bunga naik

7 tips memilih rekening tabungan saat suku bunga naik Federal Reserve telah menaikkan suku bunga dana federal dua kali tahun ini, dan para ahli memperkirakan kenaikan suku bunga lebih mungkin terjadi sebelum akhir tahun. Jika Anda mempertimbangkan untu...

-

Minyak turun untuk hari ketiga karena kekhawatiran virus lebih besar daripada pengurangan pasokan

Minyak turun untuk hari ketiga karena kekhawatiran virus lebih besar daripada pengurangan pasokan LONDON (Reuters) - Minyak turun menuju $56 per barel pada Selasa, menurun untuk sesi ketiga, karena kekhawatiran tentang penyebaran virus corona dan dampaknya terhadap permintaan minyak melebihi pengu...