Apa itu Ex-Ante?

Ex-ante adalah kata Latin yang berarti "sebelum acara". Istilah ini umumnya digunakan di pasar keuangan untuk merujuk pada prediksi peristiwa seperti parameter ekonomi dan keuangan. Sebagai contoh, ex-ante berlaku saat memprediksi pengembalian sekuritas.

Analis menggunakan faktor fundamental untuk menentukan pengembalian yang diharapkan dan kemudian membandingkannya dengan kinerja sekuritas yang sebenarnya. Namun, ex-ante tidak selalu akurat karena prediksi tidak memperhitungkan variabel tak terduga, dan pasar rentan terhadap guncangan yang mengubah pengembalian sekuritas.

Bagaimana itu bekerja

Analisis ex-ante mengacu pada prediksi suatu peristiwa sebelum itu benar-benar terjadi, atau sebelum peserta acara itu menyadari faktanya. Dalam dunia keuangan, ex-ante adalah pengembalian yang diharapkan investor untuk diperoleh dari portofolio investasiPortofolio InvestasiPortofolio investasi adalah seperangkat aset keuangan yang dimiliki oleh investor yang mungkin termasuk obligasi, saham, mata uang, Kas dan setara kas, dan komoditas. Lebih jauh, ini mengacu pada sekelompok investasi yang digunakan investor untuk mendapatkan keuntungan sambil memastikan bahwa modal atau aset dipertahankan. Istilah ini juga dapat diterapkan saat menghitung perkiraan pendapatan dari keseluruhan unit bisnis atau unit individu. Hasil yang sebenarnya tidak diketahui secara pasti, tetapi membuat prediksi pengembalian yang diharapkan berfungsi sebagai dasar untuk membandingkan kinerja yang diprediksi dan kinerja aktual.

Prediksi ex-ante juga dapat dibuat ketika merger diharapkan akan dimulai. Prediksi tersebut terkait dengan penghematan biaya yang akan dihasilkan dari merger, serta kemungkinan sinergiSinergi M&A Sinergi M&A terjadi ketika nilai perusahaan yang digabungkan lebih tinggi dari jumlah dua perusahaan individu. 10 cara untuk memperkirakan sinergi operasional dalam kesepakatan M&A adalah:1) menganalisis jumlah karyawan, 2) mencari cara untuk mengkonsolidasikan vendor, 3) mengevaluasi penghematan kantor pusat atau sewa 4) memperkirakan nilai yang dihemat dengan berbagi yang akan dinikmati oleh entitas gabungan setelah transaksi merger selesai.

Sementara prediksi dapat terjadi ex-ante, mereka juga dapat terjadi segera setelah selesainya transaksi, tetapi ada ketidakpastian pada kinerja yang diharapkan. Sementara peristiwa yang sebenarnya (penggabungan) telah terjadi, analisis ex-ante berfokus pada peristiwa besar yang akan datang setelah merger. Peristiwa tersebut dapat mencakup laporan pendapatanPanduan PendapatanPanduan pendapatan adalah informasi yang diberikan oleh manajemen perusahaan publik mengenai hasil yang diharapkan di masa depan, termasuk perkiraan, pergerakan harga saham, dominasi industri, dll.

Ketidakpastian Analisis Ex-Ante

Memprediksi pengembalian yang diharapkan dari sekuritas atau investasi seringkali merupakan tugas yang sulit, terutama karena ketidakpastian pasar. Beberapa analis mungkin mencoba untuk memperhitungkan variabel yang diharapkan di pasar, namun prediksi terkadang meleset dari target karena guncangan eksternal yang mempengaruhi pasar keuangan. Karena itu, analisis ex-ante tidak dapat diandalkan sepenuhnya ketika membuat keputusan keuangan.

Suku Bunga Ex-Ante

Tingkat bunga ex-ante adalah tingkat bunga riil yang dihitung sebelum tingkat inflasi sebenarnya. Inflasi Inflasi adalah konsep ekonomi yang mengacu pada kenaikan tingkat harga barang selama periode waktu tertentu. Kenaikan tingkat harga menandakan bahwa mata uang dalam perekonomian tertentu kehilangan daya beli (yaitu, lebih sedikit dapat dibeli dengan jumlah uang yang sama). dikenal. Ini adalah tingkat bunga yang dikutip pada pinjaman dan obligasi, dan tidak menyesuaikan dengan tingkat inflasi. Sebagai contoh, jika sebuah bank meminjamkan Anda $ 100 dengan tingkat bunga 10%, Anda dapat mengharapkan untuk membayar $10 sebagai bunga tanpa menyesuaikan dengan tingkat inflasi.

Pemberi pinjaman mengasumsikan bahwa tingkat inflasi akan menjadi nol, dan mengharapkan untuk menerima $110 setelah berakhirnya jangka waktu pembayaran pinjaman. Dengan asumsi bahwa tingkat bunga aktual ternyata 10% (sama dengan tingkat bunga yang dibebankan), tingkat bunga riil akan menjadi nol daripada 10% yang diharapkan.

Ketika pemberi pinjaman mengajukan pinjaman kepada peminjam, tingkat inflasi tidak diketahui, dan pemberi pinjaman memperkirakan bahwa tingkat inflasi akan menjadi nol. Karena itu, berdasarkan asumsi ini, Tarif Nominal =Tarif Riil =10%. Ini adalah tingkat bunga ex-ante karena ditentukan sebelum tingkat bunga yang sebenarnya diketahui pemberi pinjaman.

Tingkat inflasi selama masa pinjaman hanya diketahui setelah pinjaman dilunasi, yang disebut sebagai bunga riil ex-post atas pinjaman. Pada kasus ini, suku bunga ex-post dihitung sebagai berikut:Tingkat Nominal – Tingkat Inflasi Aktual (10% – 10% =0%).

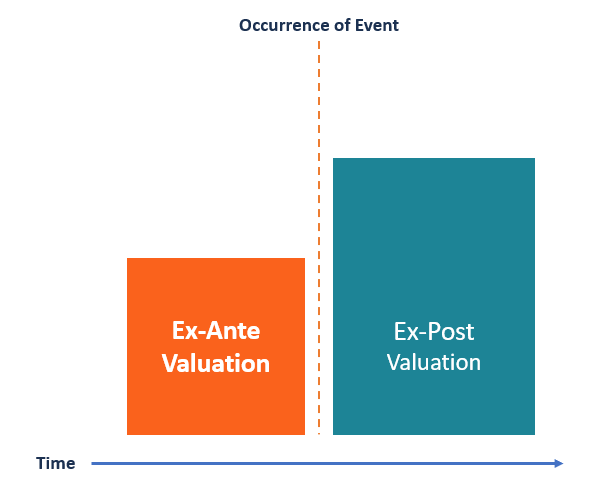

Ex-Ante vs. Ex-Post

Setelah terjadinya suatu peristiwa yang diprediksi, hasil yang diprediksi (ex-ante) dapat dibandingkan dengan hasil aktual (ex-post). Informasi ex-post memungkinkan perusahaan investasi untuk mengevaluasi bagaimana kinerja mereka sebenarnya dibandingkan dengan seberapa baik mereka merencanakan untuk mencapai hasil. Hasil aktual juga dapat membantu investor menyempurnakan proses prediksi mereka dan mendapatkan wawasan tambahan tentang cara membuat prediksi lebih dekat dengan hasil aktual.

Lebih Banyak Sumber Daya

CFI menawarkan Financial Modeling &Valuation Analyst (FMVA)™ Menjadi Certified Financial Modeling &Valuation Analyst (FMVA)® Sertifikasi Financial Modeling and Valuation Analyst (FMVA)® CFI akan membantu Anda mendapatkan kepercayaan diri yang Anda butuhkan dalam karir keuangan Anda. Daftar hari ini! program sertifikasi bagi mereka yang ingin membawa karir mereka ke tingkat berikutnya. Untuk terus belajar dan memajukan karir Anda, sumber daya berikut akan membantu:

- Tingkat Bunga Tahunan Efektif Tingkat Bunga Tahunan Efektif Tingkat Bunga Tahunan Efektif (EAR) adalah tingkat bunga yang disesuaikan untuk peracikan selama periode tertentu. Sederhananya, yang efektif

- Metode PeramalanMetode PeramalanMetode Peramalan Top. Dalam artikel ini, kami akan menjelaskan empat jenis metode perkiraan pendapatan yang digunakan analis keuangan untuk memprediksi pendapatan masa depan.

- Internal Rate of Return (IRR)Internal Rate of Return (IRR)Internal Rate of Return (IRR) adalah tingkat diskonto yang membuat net present value (NPV) dari sebuah proyek nol. Dengan kata lain, itu adalah tingkat pengembalian tahunan gabungan yang diharapkan yang akan diperoleh dari sebuah proyek atau investasi.

- Berinvestasi:Panduan untuk PemulaInvestasi:Panduan untuk Pemula Panduan Berinvestasi untuk Pemula dari CFI akan mengajarkan Anda dasar-dasar berinvestasi dan cara memulai. Pelajari tentang berbagai strategi dan teknik untuk berdagang

Investasi

-

Apa itu LIBOR?

Apa itu LIBOR? LIBOR, yang merupakan akronim dari London Interbank Offer Rate, mengacu pada tingkat bunga Tingkat BungaSuku bunga mengacu pada jumlah yang dibebankan oleh pemberi pinjaman kepada peminjam untuk segal...

-

Apa itu Obligasi Par?

Apa itu Obligasi Par? Obligasi par mengacu pada obligasi yang saat ini diperdagangkan pada nilai nominalnya. Obligasi dilengkapi dengan tingkat kuponKupon Tingkat Kupon adalah jumlah pendapatan bunga tahunan yang dibayarka...