Apa itu Samurai Bond?

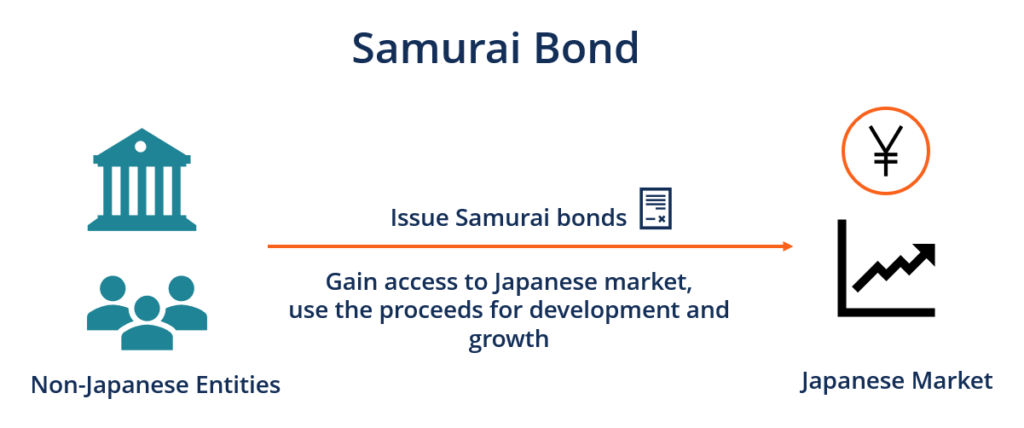

Samurai bond adalah obligasi korporasi yang diterbitkan oleh perusahaan asing di pasar Jepang dan diwajibkan untuk mematuhi peraturan Jepang. Ini adalah obligasi berdenominasi yen yang menarik investor dari Jepang, memberikan modal kepada emiten non-Jepang. Obligasi Samurai memberikan akses penerbit ke pasar keuanganPasar KeuanganPasar keuangan, dari namanya sendiri adalah jenis pasar yang menyediakan jalan untuk penjualan dan pembelian aset seperti obligasi, saham, pertukaran asing, dan turunan. Sering, mereka dipanggil dengan nama yang berbeda, termasuk "Wall Street" dan "pasar modal, " tapi semuanya tetap berarti satu dan sama, dan membantu mereka mengumpulkan modal.

Di Jepang, obligasi samurai menawarkan hasil yang lebih baik daripada investasi pendapatan tetap lainnya, membuat mereka menarik bagi investor. Perusahaan non-Jepang dapat menggunakan hasil dari obligasi untuk memasuki pasar Jepang atau mengkonversikannya ke mata uang lokal untuk digunakan dalam operasi bisnis.

Bentuk lain dari obligasi berdenominasi yen adalah Euroyen, yang diterbitkan di luar Jepang, terutama di London.

Samurai bond diterbitkan pertama kali pada November 1970 oleh Asian Development Bank. Menurut Bank for International Settlements (BIS)Bank for International Settlements (BIS)Bank for International Settlements (BIS) dimulai pada tahun 1930, dan dimiliki oleh bank sentral dari berbagai negara. Ini berfungsi sebagai bank untuk bank sentral anggota, dan perannya adalah untuk mendorong moneter internasional, stabilitas keuangan dan perusahaan keuangan. Bank for International Settlements berkedudukan di, itu adalah obligasi tujuh tahun senilai 6 juta yen.

Ringkasan

- Samurai bond adalah obligasi korporasi berdenominasi yen yang diterbitkan di Jepang oleh perusahaan asing.

- Perusahaan menerbitkan obligasi jenis ini untuk mendapatkan akses ke pasar Jepang dan mendapatkan keuntungan dari suku bunga rendah.

- Obligasi samurai menarik investor di Jepang karena obligasi melindungi risiko variasi mata uang.

Tujuan Samurai Bond

Obligasi samurai dalam mata uang yen digunakan untuk mengakses pasar keuangan di Jepang. Penerbitan obligasi tersebut membantu perusahaan asing memperoleh dana untuk bisnis mereka. Penerbit dapat mengkonversi hasil ke dalam mata uang asli dan menggunakannya untuk membiayai operasi bisnis. Hasilnya juga dapat diinvestasikan di pasar Jepang, yang merupakan salah satu tujuan utama dari obligasi.

Entitas penerbit dapat memperoleh manfaat dari biaya konversi yang lebih rendah dari hasil obligasi ini ke mata uang yang berbeda. Perbedaan biaya ini disebabkan oleh preferensi investor yang berbeda-beda, yang bergantung pada segmen pasar dan secara khas mempengaruhi pasar obligasi.

Lebih-lebih lagi, obligasi melindungi risiko nilai tukar mata uang asing. Karenanya, pasar Jepang dapat dieksplorasi oleh entitas penerbit tanpa mengkhawatirkan risiko mata uangRisiko Mata UangRisiko mata uang, atau risiko nilai tukar, mengacu pada eksposur yang dihadapi oleh investor atau perusahaan yang beroperasi di berbagai negara, sehubungan dengan keuntungan atau kerugian yang tidak terduga karena perubahan nilai satu mata uang dalam kaitannya dengan mata uang lain..

Ikatan samurai dalam mata uang yen; karenanya, hasilnya dapat digunakan di Jepang tanpa konversi mata uang apa pun. Ketentuan dan pedoman penerbitan obligasi jenis ini ditetapkan oleh Badan Jasa Keuangan, regulator keuangan Jepang.

Contoh Samurai Bond

Pada bulan Maret 2019, Obligasi samurai 10 tahun senilai 200 miliar yen diterbitkan oleh pemerintah Malaysia. Menurut Kementerian Keuangan, pemerintah akan menggunakan dana hasil penerbitan obligasi untuk membiayai pembangunan seperti pembangunan rumah sakit, sekolah, dan jenis infrastruktur lainnya.

Obligasi itu kelebihan permintaan pada 324,7 miliar yen, yang lebih dari 1,6 kali jumlah awal. Sebuah sekuritas dikatakan overdemanded atau oversubscribed ketika investor memesan lebih banyak saham daripada yang biasanya dikeluarkan.

Pada tahun 2015, Obligasi samurai 31,3 miliar yen diterbitkan oleh pemerintah Malaysia, setelah mendapat persetujuan dari Securities Commission Malaysia pada tanggal 3 April tahun itu.

Manfaat Samurai Bond

- Pasar AS dan Eropa lebih fluktuatif daripada pasar Jepang. Karena penerbit obligasi samurai sebagian besar berasal dari Eropa dan AS, mereka mencari stabilitas dari pasar Jepang sebagai sumber keuangan alternatif.

- Berinvestasi di perusahaan multinasional Multinational Corporation (MNC)Perusahaan multinasional adalah perusahaan yang beroperasi di negara asalnya, maupun di negara-negara lain di seluruh dunia. Ini tetap menarik karena investor institusi konservatif di Jepang lebih suka berinvestasi di perusahaan internasional yang lebih besar.

- Penerbit mendapatkan keuntungan dari tingkat kupon yang lebih rendah daripada obligasi lainnya.

- Perusahaan kecil dan swasta yang memenuhi syarat juga menerbitkan obligasi samurai.

- Obligasi tersebut tidak perlu dititipkan pada perusahaan sekuritas atau lembaga lain.

Keterbatasan Samurai Bond

- Pasar obligasi samurai hadir dengan tarif pajak yang tinggi dan lingkungan fiskal yang tidak jelas.

- Perhatian utama perusahaan-perusahaan AS adalah kurangnya kebijakan yang konstan.

- Kurangnya fleksibilitas syarat dan ketentuan penerbitan membuat para investor atau pedagang membatasi untuk berinvestasi pada samurai bond.

- Perusahaan yang menerbitkan obligasi tersebut menghadapi beban administrasi yang tinggi.

- Pertumbuhan pasar samurai bond stagnan karena prosedur penerbitan obligasi yang sulit, dan aturan pajak rumit.

Lebih Banyak Sumber Daya

CFI adalah penyedia resmi Halaman Program Commercial Banking &Credit Analyst (CBCA)™ global - CBCADapatkan sertifikasi CBCA™ CFI dan menjadi Commercial Banking &Credit Analyst. Daftarkan dan tingkatkan karir Anda dengan program dan kursus sertifikasi kami. program sertifikasi, dirancang untuk membantu siapa saja menjadi analis keuangan kelas dunia. Untuk terus memajukan karir Anda, sumber daya tambahan di bawah ini akan berguna:

- Debt/Bond FundDebt/Bond FundDana utang atau dana obligasi adalah kumpulan investasi, biasanya reksa dana atau dana yang diperdagangkan di bursa, yang berinvestasi dalam pendapatan tetap

- Obligasi PerusahaanObligasi PerusahaanObligasi Perusahaan diterbitkan oleh perusahaan dan biasanya jatuh tempo dalam waktu 1 sampai 30 tahun. Mereka biasanya menawarkan hasil yang lebih tinggi daripada obligasi pemerintah tetapi membawa lebih banyak risiko.

- Tingkat Kupon Tingkat KuponTingkat kupon adalah jumlah pendapatan bunga tahunan yang dibayarkan kepada pemegang obligasi, berdasarkan nilai nominal obligasi.

- EurobondEurobondA Eurobond adalah instrumen utang pendapatan tetap (sekuritas) dalam mata uang yang berbeda dari mata uang lokal negara tempat obligasi diterbitkan

menginvestasikan

- Investasi Uang Cerdas:Membangun Sarang Untuk Pensiun

- Survei:Hanya 22% ahli yang melihat kinerja pasar saham selama 5 tahun ke depan

- Berapa Rasio Pembayaran CDS?

- Apa itu Dow Jones Industrial Average (DJIA)?

- Apakah Keterampilan Benar-Benar Penting dalam Investasi Pasar Saham?

- Mengurai Campuran Portofolio Rata-Rata berdasarkan Usia Investor

-

Mulai di mana Anda berada

Mulai di mana Anda berada Ah, tahun baru. Apalagi setelah shitshow tahun 2020, ada baiknya memiliki perasaan bahwa kita dapat memulai lagi, bahwa kita dapat melepaskan beberapa kebiasaan dan perilaku yang telah menahan kita ...

-

Hutang Usaha vs Piutang Usaha

Hutang Usaha vs Piutang Usaha Dalam akuntansi, kebingungan terkadang muncul saat bekerja antara hutang usaha vs piutang. Kedua jenis akun ini sangat mirip dalam cara pencatatannya, tetapi penting untuk membedakan antara hutang usa...

-

Pro dan kontra dari bank bata-dan-mortir vs. bank online

Pro dan kontra dari bank bata-dan-mortir vs. bank online Meskipun tidak semua nasihat keuangan berlaku untuk setiap individu atau keluarga, ada satu aturan uang yang tidak bisa dihindari oleh siapa pun. Setiap orang perlu memiliki sejumlah uang di rekening ...

-

Apa itu Penghasilan Diskresi?

Apa itu Penghasilan Diskresi? Discretionary income adalah jumlah pendapatan yang tersisa untuk seorang individu, rumah tangga, atau bisnis setelah membayar biaya yang diperlukan atau penting. Pengeluaran yang diperlukan a...