Osilator Stokastik

Apa itu Stochastic Oscillator?

Stochastic oscillator adalah indikator momentum yang membandingkan harga penutupan keamanan tertentu dengan kisaran harganya selama periode waktu tertentu. Sensitivitas osilator terhadap pergerakan pasar dapat dikurangi dengan menyesuaikan periode waktu tersebut atau dengan mengambil rata-rata pergerakan dari hasilnya. Ini digunakan untuk menghasilkan sinyal perdagangan overbought dan oversold, memanfaatkan rentang nilai yang dibatasi 0-100.

Takeaways Kunci

- Osilator stokastik adalah indikator teknis populer untuk menghasilkan sinyal overbought dan oversold.

- Ini adalah indikator momentum yang populer, pertama kali dikembangkan pada 1950-an.

- Osilator stokastik cenderung bervariasi di sekitar beberapa tingkat harga rata-rata, karena mereka mengandalkan riwayat harga aset.

Osilator Stokastik

Rumus untuk Stochastic Oscillator Is

Terutama, %K kadang-kadang disebut sebagai indikator stokastik cepat. Indikator stokastik "lambat" diambil sebagai %D =rata-rata pergerakan 3 periode dari %K.

Teori umum yang menjadi dasar indikator ini adalah bahwa dalam tren pasar yang naik, harga akan ditutup mendekati harga tertinggi, dan di pasar yang trennya menurun, harga ditutup mendekati level terendah. Sinyal transaksi dibuat ketika %K melintasi rata-rata pergerakan tiga periode, yang disebut %D.

Perbedaan antara Stochastic Oscillator lambat dan cepat adalah Slow %K menggabungkan periode perlambatan %K 3 yang mengontrol smoothing internal %K. Mengatur periode pemulusan ke 1 sama dengan memplot Fast Stochastic Oscillator.

Apa yang Diberitahukan oleh Stochastic Oscillator kepada Anda?

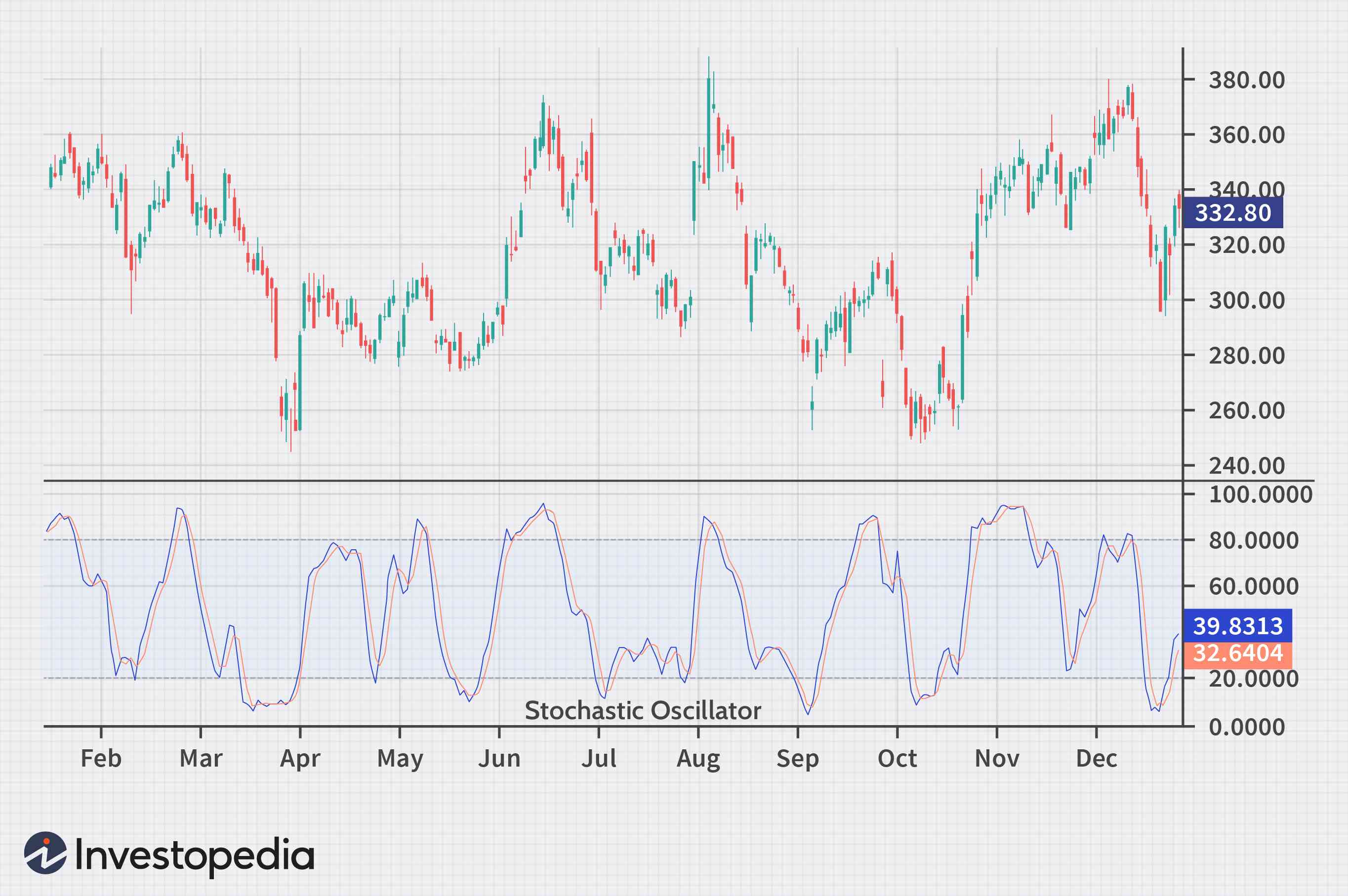

Osilator stokastik terikat rentang, artinya selalu antara 0 dan 100. Ini menjadikannya indikator yang berguna untuk kondisi overbought dan oversold. Secara tradisional, pembacaan di atas 80 dianggap dalam kisaran overbought, dan pembacaan di bawah 20 dianggap oversold. Namun, ini tidak selalu menunjukkan pembalikan yang akan datang; tren yang sangat kuat dapat mempertahankan kondisi overbought atau oversold untuk waktu yang lama. Sebagai gantinya, pedagang harus melihat perubahan dalam osilator stokastik untuk petunjuk tentang pergeseran tren di masa depan.

Grafik osilator stokastik umumnya terdiri dari dua garis:satu mencerminkan nilai sebenarnya dari osilator untuk setiap sesi, dan satu mencerminkan rata-rata pergerakan sederhana tiga hari. Karena harga diperkirakan mengikuti momentum, perpotongan dua garis ini dianggap sebagai sinyal bahwa pembalikan mungkin terjadi, karena menunjukkan pergeseran besar dalam momentum dari hari ke hari.

Divergensi antara osilator stokastik dan aksi harga yang sedang tren juga dilihat sebagai sinyal pembalikan yang penting. Sebagai contoh, ketika tren bearish mencapai lower low baru, tetapi osilator mencetak nilai rendah yang lebih tinggi, ini mungkin merupakan indikator bahwa beruang sedang menghabiskan momentumnya dan pembalikan naik sedang terjadi.

Gambar oleh Sabrina Jiang © Investopedia 2020

Sejarah Singkat

Osilator stokastik dikembangkan pada akhir 1950-an oleh George Lane. Seperti yang dirancang oleh Lane, osilator stokastik menyajikan lokasi harga penutupan saham dalam kaitannya dengan kisaran tinggi dan rendah harga saham selama periode waktu tertentu, biasanya periode 14 hari. Jalur, selama beberapa wawancara, telah mengatakan bahwa osilator stokastik tidak mengikuti harga atau volume atau yang serupa. Dia menunjukkan bahwa osilator mengikuti kecepatan atau momentum harga.

Lane juga mengungkapkan dalam wawancara bahwa, sebagai peraturan, momentum atau kecepatan harga suatu saham berubah sebelum harga berubah dengan sendirinya. Dengan cara ini, osilator stokastik dapat digunakan untuk memberi pertanda pembalikan ketika indikator menunjukkan divergensi bullish atau bearish. Sinyal ini adalah yang pertama, dan bisa dibilang yang paling penting, sinyal perdagangan Lane diidentifikasi.

Contoh Cara Menggunakan Stochastic Oscillator

Osilator stokastik termasuk dalam sebagian besar alat charting dan dapat dengan mudah digunakan dalam praktik. Jangka waktu standar yang digunakan adalah 14 hari, meskipun ini dapat disesuaikan untuk memenuhi kebutuhan analitis tertentu. Osilator stokastik dihitung dengan mengurangkan harga terendah untuk periode tersebut dari harga penutupan saat ini, dibagi dengan rentang total untuk periode tersebut dan dikalikan dengan 100. Sebagai contoh hipotetis, jika harga tertinggi 14 hari adalah $150, terendah adalah $125 dan penutupan saat ini adalah $145, maka bacaan untuk sesi saat ini adalah:(145-125) / (150 - 125) * 100, atau 80.

Dengan membandingkan harga saat ini dengan kisaran dari waktu ke waktu, osilator stokastik mencerminkan konsistensi di mana harga ditutup di dekat harga tertinggi atau terendah baru-baru ini. Pembacaan 80 akan menunjukkan bahwa aset berada di ambang overbought.

Perbedaan Antara Relative Strength Index (RSI) dan Stochastic Oscillator

Indeks kekuatan relatif (RSI) dan osilator stokastik keduanya merupakan osilator momentum harga yang banyak digunakan dalam analisis teknis. Meskipun sering digunakan bersama-sama, mereka masing-masing memiliki teori dan metode dasar yang berbeda. Osilator stokastik didasarkan pada asumsi bahwa harga penutupan harus ditutup mendekati arah yang sama dengan tren saat ini.

Sementara itu, RSI melacak level overbought dan oversold dengan mengukur kecepatan pergerakan harga. Dengan kata lain, RSI dirancang untuk mengukur kecepatan pergerakan harga, sedangkan rumus osilator stokastik bekerja paling baik dalam rentang perdagangan yang konsisten.

Secara umum, RSI lebih berguna selama pasar yang sedang tren, dan stokastik lebih di pasar sideways atau berombak.

Keterbatasan Stochastic Oscillator

Keterbatasan utama osilator stokastik adalah diketahui menghasilkan sinyal palsu. Ini adalah saat sinyal perdagangan dihasilkan oleh indikator, namun harga tidak benar-benar mengikuti, yang bisa berakhir sebagai perdagangan yang merugi. Dalam kondisi pasar yang bergejolak, ini bisa terjadi cukup teratur. Salah satu cara untuk membantu dengan ini adalah dengan mengambil tren harga sebagai filter, di mana sinyal hanya diambil jika berada dalam arah yang sama dengan tren.

Analisis saham

- Pengembalian Rata-rata

- Indeks Bulanan Nilai Tambah (VAMI)

- Indeks Saluran Komoditas DUAL (DCCI)

- Dapatkah saya menggunakan koefisien korelasi untuk memprediksi pengembalian pasar saham?

- Pelopor Analisis Teknis

- Indeks Kekuatan Relatif vs. Stochastic Oscillator

- Apa itu Indikator Stochastic Cepat?

- Panduan Pemula untuk Stochastics

-

Apa itu Osilator MACD?

Apa itu Osilator MACD? Osilator Moving Average Convergence Divergence (MACD) adalah salah satu indikator analisis teknis yang paling populer dan banyak digunakan oleh para pedagangPedagang EkuitasPedagang ekuitas adalah ses...

-

Osilator McClellan

Osilator McClellan Setiap trader dan analis bergantung pada, atau studi, berbagai indikator teknisFinanceCFIs Finance Articles dirancang sebagai panduan belajar mandiri untuk mempelajari konsep keuangan penting secara o...