7 Indikator Teknis untuk Membangun Perangkat Perdagangan

Indikator teknis digunakan oleh pedagang untuk mendapatkan wawasan tentang penawaran dan permintaan sekuritas dan psikologi pasar. Bersama, indikator-indikator ini membentuk dasar analisis teknis. Metrik, seperti volume perdagangan, memberikan petunjuk apakah pergerakan harga akan berlanjut. Lewat sini, indikator dapat digunakan untuk menghasilkan sinyal beli dan jual. Dalam daftar ini, Anda akan belajar tentang tujuh indikator teknis untuk ditambahkan ke perangkat perdagangan Anda. Anda tidak perlu menggunakan semuanya, lebih baik pilih beberapa yang Anda temukan bantuan dalam membuat keputusan perdagangan yang lebih baik.

Takeaways Kunci

- Pedagang teknis dan pembuat grafik memiliki berbagai macam indikator, pola, dan osilator dalam toolkit mereka untuk menghasilkan sinyal.

- Beberapa di antaranya mempertimbangkan riwayat harga, yang lain melihat volume perdagangan, namun yang lainnya adalah indikator momentum. Sering, ini digunakan bersama-sama atau kombinasi satu sama lain.

- Di Sini, kami melihat tujuh alat teratas yang digunakan teknisi pasar, dan yang harus Anda ketahui jika Anda berencana untuk berdagang dengan analisis teknis.

Alat Perdagangan

Alat perdagangan untuk pedagang harian dan analis teknis terdiri dari alat grafik yang menghasilkan sinyal untuk membeli atau menjual, atau yang menunjukkan tren atau pola di pasar. Pada umumnya, Ada dua tipe dasar indikator teknikal:

- Hamparan: Indikator teknis yang menggunakan skala yang sama dengan harga diplot di atas harga pada grafik saham. Contohnya termasuk rata-rata bergerak dan Bollinger Bands® atau garis Fibonacci.

- Osilator: Daripada overlay pada grafik harga, indikator teknis yang berosilasi antara minimum lokal dan maksimum diplot di atas atau di bawah grafik harga. Contohnya termasuk osilator stokastik, MACD atau RSI. Ini terutama akan menjadi jenis indikator teknis kedua yang kami pertimbangkan dalam artikel ini.

Pedagang sering menggunakan beberapa indikator teknis yang berbeda secara bersamaan saat menganalisis keamanan. Dengan ribuan pilihan yang berbeda, pedagang harus memilih indikator yang paling cocok untuk mereka dan membiasakan diri dengan cara kerjanya. Pedagang juga dapat menggabungkan indikator teknis dengan bentuk analisis teknis yang lebih subjektif, seperti melihat pola grafik, untuk menghasilkan ide perdagangan. Indikator teknis juga dapat dimasukkan ke dalam sistem perdagangan otomatis karena sifat kuantitatifnya.

1. Volume Saldo

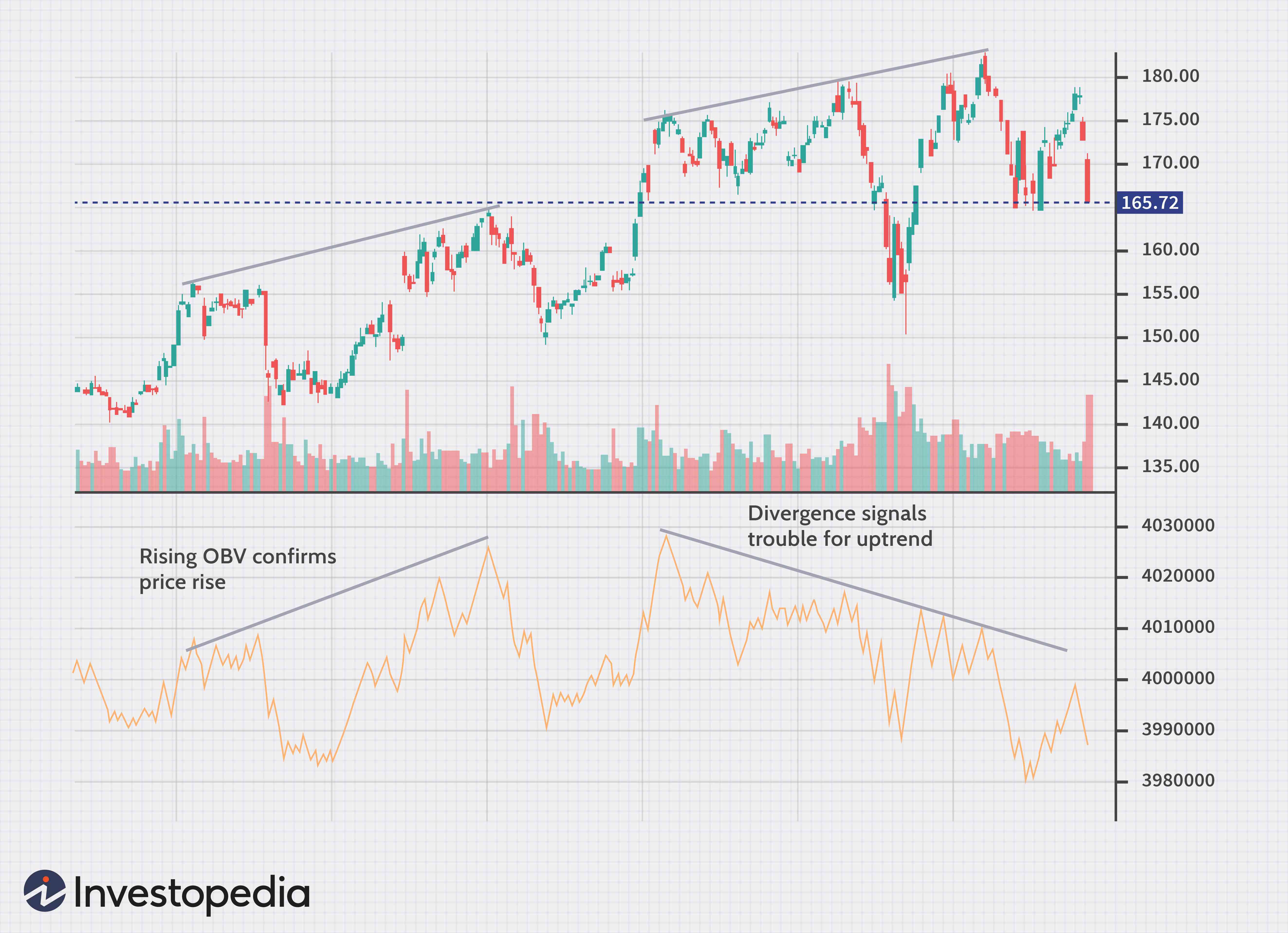

Pertama, gunakan indikator volume on-balance (OBV) untuk mengukur aliran volume positif dan negatif dalam keamanan dari waktu ke waktu.

Indikatornya adalah total volume naik dikurangi volume turun. Volume naik adalah berapa banyak volume yang ada pada hari ketika harga rally. Volume turun adalah volume pada hari ketika harga turun. Setiap volume hari ditambahkan atau dikurangi dari indikator berdasarkan apakah harga naik atau turun.

Ketika OBV meningkat, ini menunjukkan bahwa pembeli bersedia turun tangan dan mendorong harga lebih tinggi. Ketika OBV jatuh, volume penjualan melebihi volume pembelian, yang menunjukkan harga yang lebih rendah. Lewat sini, itu bertindak seperti alat konfirmasi tren. Jika harga dan OBV naik, yang membantu menunjukkan kelanjutan tren.

Trader yang menggunakan OBV juga memperhatikan divergensi. Ini terjadi ketika indikator dan harga bergerak ke arah yang berbeda. Jika harga naik tetapi OBV turun, yang dapat menunjukkan bahwa tren tidak didukung oleh pembeli yang kuat dan dapat segera berbalik arah.

2. Jalur Akumulasi/Distribusi

Salah satu indikator yang paling umum digunakan untuk menentukan aliran uang masuk dan keluar dari suatu sekuritas adalah garis akumulasi/distribusi (garis A/D).

Ini mirip dengan indikator volume keseimbangan (OBV), tetapi alih-alih hanya mempertimbangkan harga penutupan sekuritas untuk periode tersebut, itu juga memperhitungkan rentang perdagangan untuk periode tersebut dan di mana penutupan dalam kaitannya dengan kisaran itu. Jika sebuah saham selesai mendekati level tertingginya, indikator memberi volume lebih berat daripada jika ditutup di dekat titik tengah jangkauannya. Perhitungan yang berbeda berarti bahwa OBV akan bekerja lebih baik dalam beberapa kasus dan A/D akan bekerja lebih baik dalam kasus lain.

Jika garis indikator sedang tren naik, menunjukkan minat beli, karena saham ditutup di atas titik tengah kisaran. Ini membantu mengkonfirmasi tren naik. Di samping itu, jika A/D jatuh, itu berarti harga berakhir di bagian bawah kisaran hariannya, dan dengan demikian volume dianggap negatif. Ini membantu mengkonfirmasi tren turun.

Pedagang yang menggunakan garis A/D juga memperhatikan divergensi. Jika A/D mulai turun saat harga naik, ini menandakan bahwa tren sedang bermasalah dan bisa berbalik arah. Demikian pula, jika harga sedang tren lebih rendah dan A/D mulai naik, yang bisa menandakan harga yang lebih tinggi yang akan datang.

3. Indeks Arah Rata-Rata

Average directional index (ADX) adalah indikator tren yang digunakan untuk mengukur kekuatan dan momentum sebuah tren. Ketika ADX di atas 40, tren dianggap memiliki banyak kekuatan terarah, entah ke atas atau ke bawah, tergantung arah pergerakan harga.

Ketika indikator ADX di bawah 20, tren dianggap lemah atau tidak tren.

ADX adalah jalur utama pada indikator, biasanya berwarna hitam. Ada dua baris tambahan yang dapat ditampilkan secara opsional. Ini adalah DI+ dan DI-. Garis-garis ini sering berwarna merah dan hijau, masing-masing. Ketiga garis tersebut bekerja sama untuk menunjukkan arah tren serta momentum tren.

- ADX di atas 20 dan DI+ di atas DI-:Itu adalah tren naik.

- ADX di atas 20 dan DI- di atas DI+: Itu adalah tren turun.

- ADX di bawah 20 adalah tren atau periode yang lemah, sering dikaitkan dengan DI- dan DI+ yang saling bersilangan dengan cepat.

4. Indikator Aroon

Osilator Aroon adalah indikator teknis yang digunakan untuk mengukur apakah suatu sekuritas berada dalam tren, dan lebih khusus lagi jika harga mencapai titik tertinggi atau terendah baru selama periode perhitungan (biasanya 25).

Indikator juga dapat digunakan untuk mengidentifikasi kapan tren baru akan dimulai. Indikator Aroon terdiri dari dua garis:garis Aroon-atas dan garis Aroon-bawah.

Ketika Aroon-up melintasi di atas Aroon-down, itu adalah tanda pertama dari kemungkinan perubahan tren. Jika Aroon-up mencapai 100 dan tetap relatif dekat dengan level itu sementara Aroon-down tetap mendekati nol, yang merupakan konfirmasi positif dari uptrend.

Kebalikannya juga benar. Jika Aroon-down melintasi di atas Aroon-up dan tetap di dekat 100, ini menunjukkan bahwa tren turun sedang berlaku.

5. MACD

Indikator divergensi konvergensi rata-rata bergerak (MACD) membantu pedagang melihat arah tren, serta momentum tren itu. Ini juga memberikan sejumlah sinyal perdagangan.

Ketika MACD di atas nol, harga sedang dalam fase naik. Jika MACD di bawah nol, telah memasuki masa bearish.

Indikator terdiri dari dua garis: garis MACD dan garis sinyal, yang bergerak lebih lambat. Saat MACD melintas di bawah garis sinyal, ini menunjukkan bahwa harga sedang turun. Saat garis MACD melintasi di atas garis sinyal, harga sedang naik.

Melihat sisi mana dari nol indikator tersebut membantu dalam menentukan sinyal mana yang harus diikuti. Sebagai contoh, jika indikator di atas nol, perhatikan MACD untuk menyeberang di atas garis sinyal untuk membeli. Jika MACD di bawah nol, penyeberangan MACD di bawah garis sinyal dapat memberikan sinyal untuk kemungkinan perdagangan pendek.

6. Indeks Kekuatan Relatif

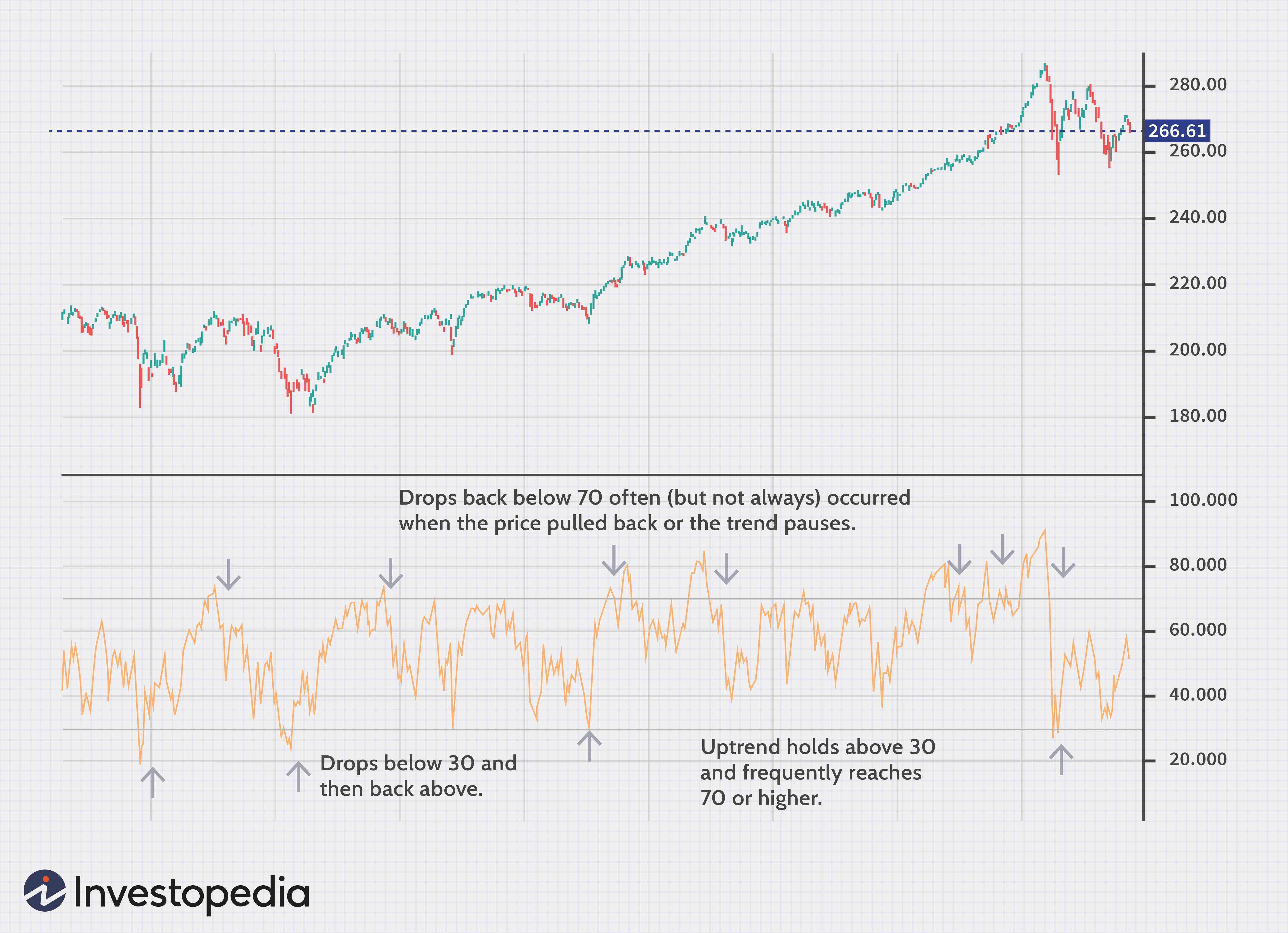

Indeks kekuatan relatif (RSI) memiliki setidaknya tiga kegunaan utama. Indikator bergerak antara nol dan 100, merencanakan kenaikan harga baru-baru ini versus kerugian harga baru-baru ini. Oleh karena itu, level RSI membantu dalam mengukur momentum dan kekuatan tren.

Penggunaan RSI yang paling mendasar adalah sebagai indikator jenuh beli dan jenuh jual. Ketika RSI bergerak di atas 70, aset tersebut dianggap overbought dan bisa menurun. Ketika RSI di bawah 30, aset tersebut oversold dan bisa reli. Namun, membuat asumsi ini berbahaya; karena itu, beberapa pedagang menunggu indikator naik di atas 70 dan kemudian turun di bawah sebelum menjual, atau turun di bawah 30 dan kemudian naik kembali ke atas sebelum membeli.

Divergensi adalah penggunaan lain dari RSI. Ketika indikator bergerak ke arah yang berbeda dari harga, itu menunjukkan bahwa tren harga saat ini sedang melemah dan bisa segera berbalik arah.

Penggunaan ketiga untuk RSI adalah level support dan resistance. Selama tren naik, saham akan sering bertahan di atas level 30 dan sering kali mencapai 70 atau lebih. Ketika suatu saham dalam tren turun, RSI biasanya akan bertahan di bawah 70 dan sering kali mencapai 30 atau di bawahnya.

7. Osilator Stokastik

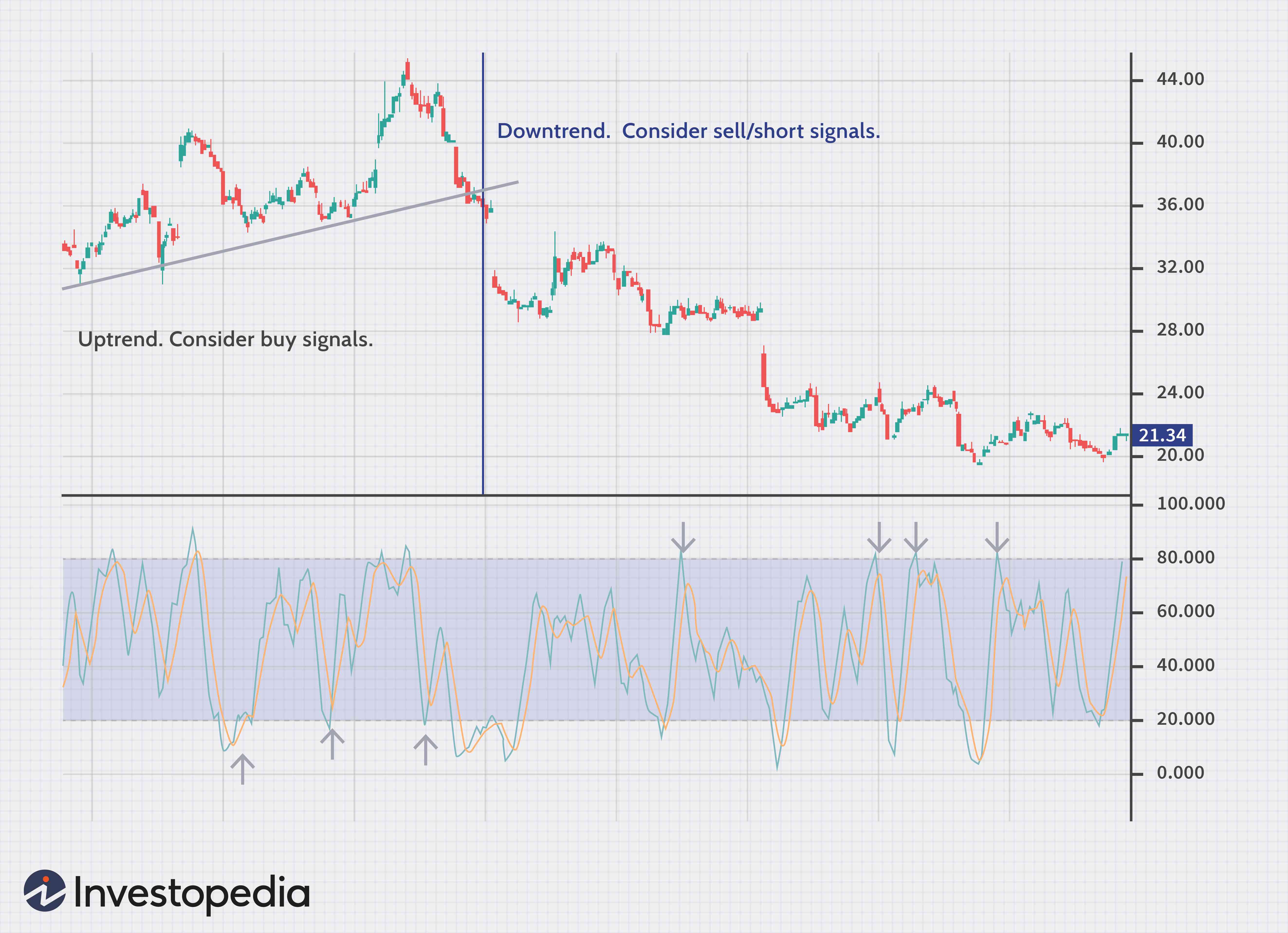

Stochastic oscillator adalah indikator yang mengukur harga saat ini relatif terhadap kisaran harga selama beberapa periode. Diplot antara nol dan 100, idenya adalah, saat tren naik, harga harus membuat tertinggi baru. Dalam tren turun, harga cenderung membuat posisi terendah baru. Stochastic melacak apakah ini terjadi.

Stochastic bergerak naik dan turun dengan relatif cepat karena harga jarang membuat high terus-menerus, menjaga stochastic tetap dekat, 100 atau posisi terendah terus-menerus, menjaga stochastic mendekati nol. Karena itu, stochastic sering digunakan sebagai indikator jenuh beli dan jenuh jual. Nilai di atas 80 dianggap overbought, sementara level di bawah 20 dianggap oversold.

Pertimbangkan tren harga keseluruhan saat menggunakan level overbought dan oversold. Sebagai contoh, selama tren naik, ketika indikator turun di bawah 20 dan naik kembali di atasnya, yang mungkin sinyal beli. Tetapi reli di atas 80 kurang penting karena kami memperkirakan indikator akan bergerak ke 80 ke atas secara teratur selama tren naik. Selama tren turun, cari indikator untuk bergerak di atas 80 dan kemudian turun kembali ke bawah untuk memberi sinyal kemungkinan perdagangan pendek. Level 20 kurang signifikan dalam tren turun.

Garis bawah

Tujuan dari setiap pedagang jangka pendek adalah untuk menentukan arah momentum aset tertentu dan mencoba untuk mendapatkan keuntungan darinya. Ada ratusan indikator teknis dan osilator yang dikembangkan untuk tujuan khusus ini, dan tayangan slide ini telah menyediakan beberapa yang dapat Anda mulai coba. Gunakan indikator untuk mengembangkan strategi baru atau pertimbangkan untuk memasukkannya ke dalam strategi Anda saat ini. Untuk menentukan mana yang akan digunakan, mencobanya di akun demo. Pilih yang paling Anda sukai, dan meninggalkan sisanya.

Analisis saham

- Cara Membaca Keadaan Psikologis Pasar dengan Indikator Teknis

- Cara Menggunakan Volume untuk Meningkatkan Perdagangan Anda

- Apakah Volume Perdagangan Saham Penting?

- Memahami Volume Perdagangan

- Analisis Teknis atau Fundamental untuk Perdagangan Harian?

- Perdagangan Harian dengan Analisis Teknis

- Bagaimana Menggunakan Volume dalam Trading?

- 10 Cryptos Paling Banyak Diperdagangkan di Bulan Juni

-

Indikator Teknis

Indikator Teknis Apa Itu Indikator Teknis? Indikator teknis adalah sinyal heuristik atau berbasis pola yang dihasilkan oleh harga, volume, dan/atau kepentingan terbuka dari sekuritas atau kontrak yang digunakan oleh...

-

Apa itu Volume Perdagangan?

Apa itu Volume Perdagangan? Volume perdagangan, juga dikenal sebagai volume perdagangan, mengacu pada jumlah saham atau kontrak yang dimiliki oleh sekuritas tertentu yang diperdagangkan setiap hari. Dengan kata lain, volume perd...