Tubuh dan Sayap:Pengantar Opsi Penyebaran Kupu-kupu

Apa yang memiliki tiga kaki dan lalat, terutama selama pasar yang terikat jangkauan? Pilihan kupu-kupu menyebar. Baca terus jika Anda belum pernah mendengar yang ini sebelumnya.

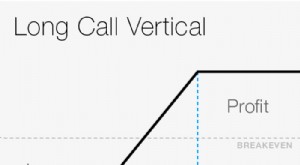

Pedagang opsi yang baru dicetak sering kali mengeksplorasi strategi satu kaki terlebih dahulu, seperti membeli atau menjual opsi put atau call. Berikutnya mungkin datang membeli dan menjual spread vertikal. Kedua strategi dasar ini menawarkan eksposur terarah. Pikirkan mereka sebagai tahap ulat.

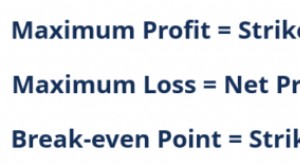

Metamorfosis:Pindah ke spread yang lebih kompleks, pedagang opsi yang lebih berpengalaman memahami bahwa condor besi hanyalah kombinasi dari dua spread vertikal out-of-the-money yang pendek – satu spread panggilan dan satu spread. Ini adalah probabilitas tinggi, perdagangan non-arah untuk pasar yang mungkin terikat rentang.

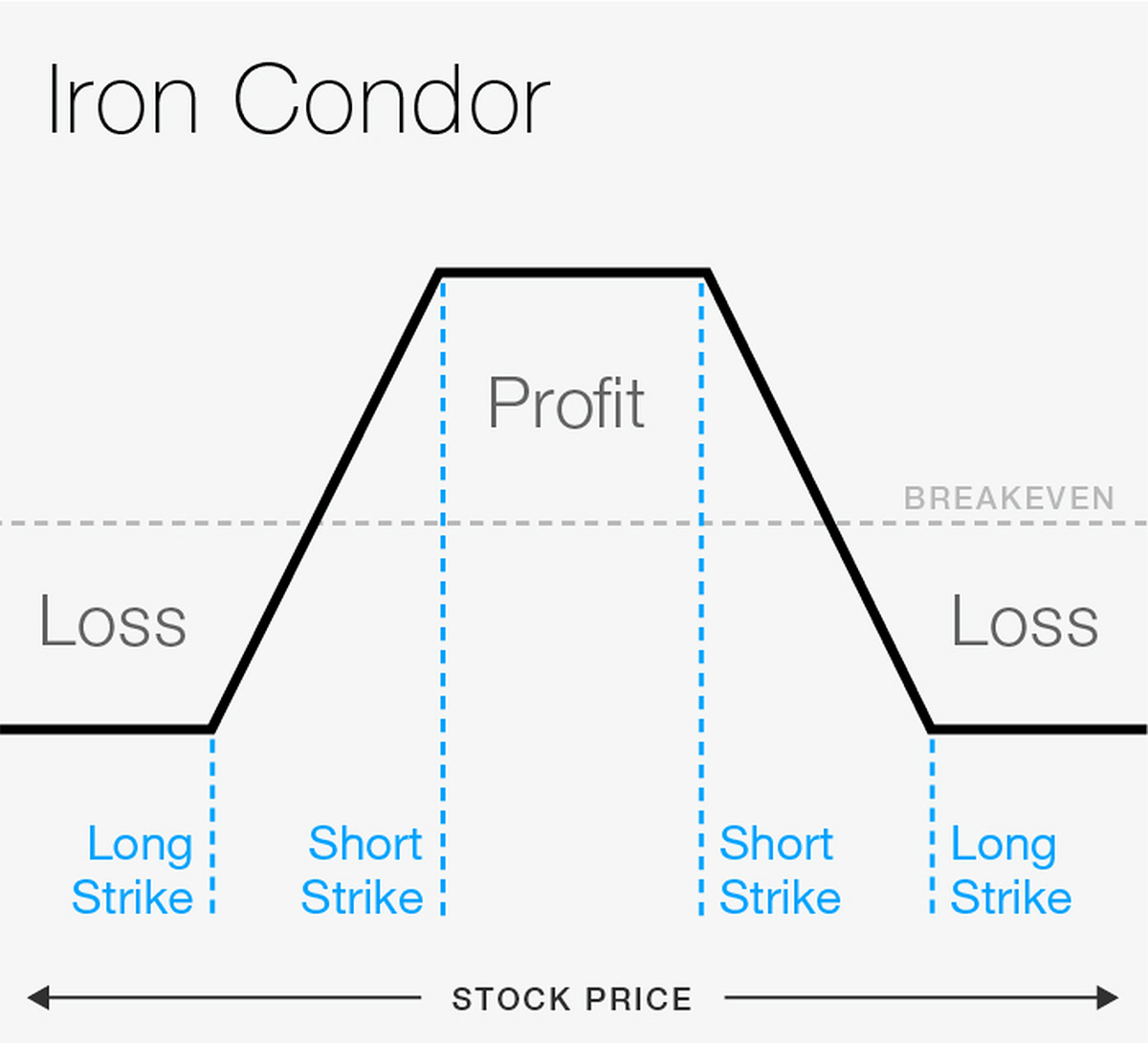

Penyebaran kupu-kupu hanyalah penjualan dua opsi sekaligus dan pembelian opsi pukulan yang lebih tinggi dan lebih rendah dari jenis yang sama (yaitu, panggilan atau put). Dan jika Anda memahami cara kerja condor besi, maka Anda akan melihat bahwa membeli kupu-kupu pada prinsipnya sama dengan menjual condor besi.

GAMBAR 1:KONDOR BESI PENDEK. Makhluk bersayap berkaki empat ini dirancang untuk pasar dengan jangkauan terbatas. Untuk tujuan ilustrasi saja. Kinerja masa lalu tidak menjamin hasil di masa depan.

Pengikut, seperti semua diskusi strategi kami, secara ketat untuk tujuan pendidikan. Bukan itu, dan tidak perlu dipertimbangkan, saran individual atau rekomendasi. Spread dan strategi opsi multi-kaki lainnya dapat memerlukan biaya transaksi yang besar, termasuk beberapa komisi, yang dapat mempengaruhi potensi pengembalian.

Membandingkan Makhluk Bersayap Ini

Ingat, iron condor adalah kombinasi dari short out-of-the-money (OTM) put spread dan short OTM call spread. Premi gabungan dari kedua spread vertikal pendek adalah potensi keuntungan maksimum. Tetapi karena hanya satu spread yang bisa menjadi uang pada saat kadaluwarsa, risikonya adalah lebar spread dikurangi premi gabungan. Selama yang mendasarinya tidak banyak bergerak dan kedua spread tetap OTM hingga kadaluarsa, semua baik-baik saja.

Kupu-kupu juga hanya kombinasi dari dua sebaran vertikal. Tapi di mana condor besi terdiri dari satu spread panggilan dan satu spread, kupu-kupu terdiri dari dua spread panggilan atau dua spread put.

GAMBAR 2:KUPU-KUPU PANGGILAN PANJANG. Strateginya mirip dengan condor besi karena semakin dekat Anda dengan serangan pendek saat kedaluwarsa, lebih baik. Untuk tujuan ilustrasi saja. Kinerja masa lalu tidak menjamin hasil di masa depan.

Dan alih-alih mencari kedua spread OTM untuk kedaluwarsa tidak berharga, kupu-kupu ingin satu penyebaran menjadi tidak berharga, dan satu spread bernilai nilai penuhnya. Inilah cara kerjanya.

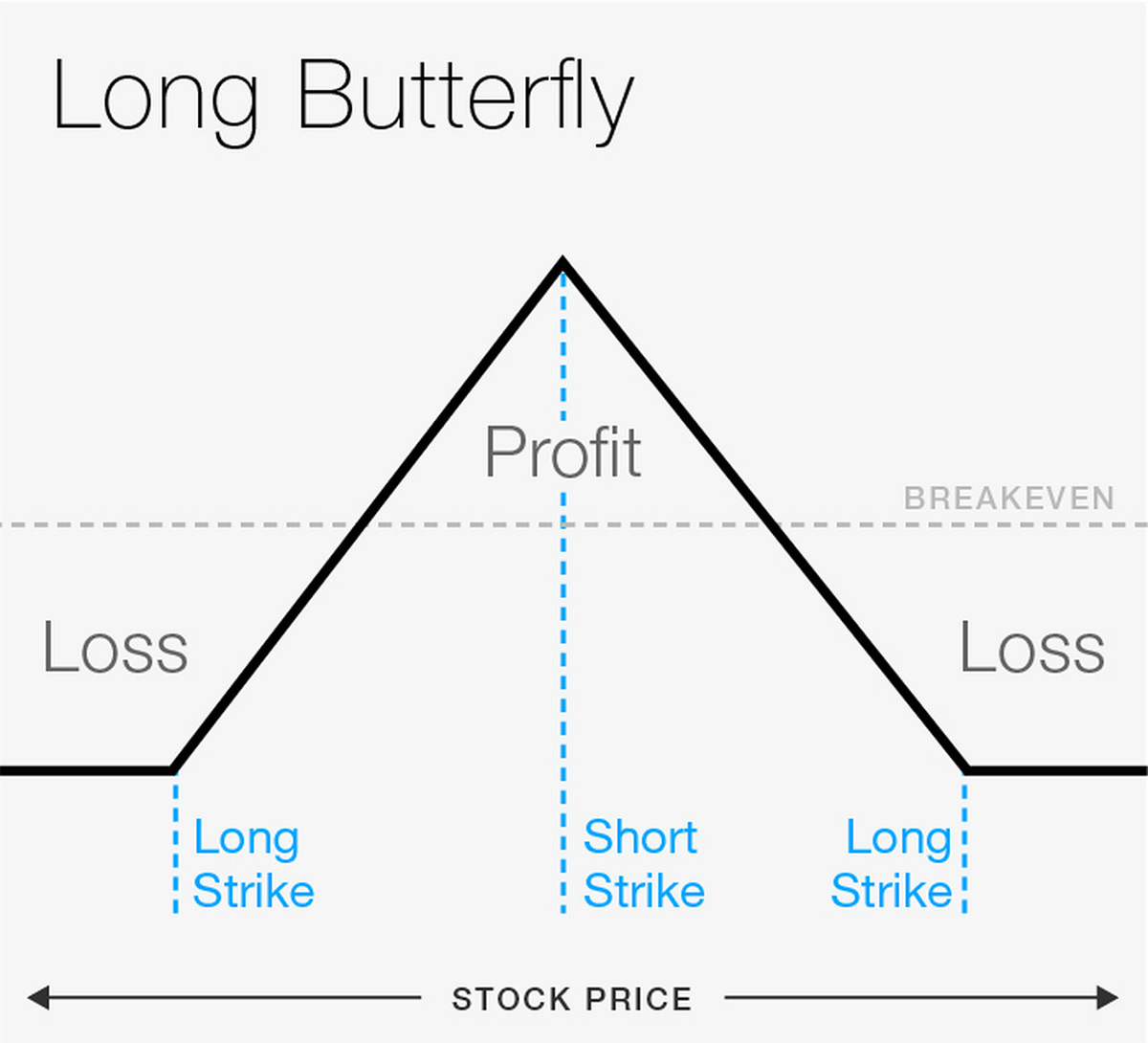

Katakanlah kita sedang melihat saham yang diperdagangkan pada $43,75, dan kami pikir saham akan tetap bertahan atau melayang hingga $44 selama satu setengah bulan ke depan. Membeli panggilan 42 dan menjual panggilan 44 sebagai spread ("spread panggilan 42-44, ” dalam istilah pedagang), dalam tanggal kedaluwarsa yang sekitar enam minggu, adalah perdagangan netral-ke-bullish yang bernilai nilai maksimumnya jika saham bergerak ke $44 atau lebih tinggi saat kadaluarsa.

Tapi misalkan kita tidak berpikir saham akan bergerak jauh lebih tinggi dari $44. Dengan pandangan itu, kami mungkin mempertimbangkan untuk menjual panggilan 44 dan membeli panggilan 46 sebagai spread (“penyebaran panggilan 44-46”), yang merupakan perdagangan bearish yang keuntungan maksimalnya direalisasikan jika saham tetap di bawah $44 hingga kadaluarsa. Gabungkan kedua perdagangan dan Anda memiliki spread multi-kaki dengan potensi keuntungan maksimal jika saham ditutup tepat pada $44 pada saat kedaluwarsa, seperti yang ditunjukkan pada gambar 3.

Melakukan Matematika

Kombinasi spread call (atau put) vertikal panjang dan pendek ini adalah kupu-kupu. Hal yang rapi adalah bahwa premi dari vertikal pendek membantu untuk mengimbangi biaya vertikal panjang, menjaring keluar premi yang lebih rendah dibayar dan karena itu risiko yang lebih rendah. Tetapi perlu dicatat bahwa spread multi-kaki akan menimbulkan lebih banyak biaya transaksi daripada opsi satu-kaki yang akan memengaruhi potensi pengembalian apa pun.

Demi kesederhanaan, mari kita asumsikan harga transaksi berikut tidak termasuk komisi (masing-masing mendekati pasar menengah per bid/ask pada gambar 3):

- Beli panggilan 42 pemogokan seharga $2,25

- Jual dua panggilan 44 pemogokan masing-masing seharga $0,91

- Beli panggilan 46 seharga $0,22

GAMBAR 3:GRAFIK RISIKO KUPU-KUPU PANGGILAN 42-44-46. Jika Anda membayar $0,65 untuk kupu-kupu, itu akan menjadi kerugian maksimal jika saham jatuh di bawah $42 atau naik di atas $46 per saham. Keuntungan teoritis maksimum adalah pada pemogokan ke-44. Untuk tujuan ilustrasi saja. Kinerja masa lalu tidak menjamin hasil di masa depan.

Dengan harga tersebut, spread panggilan 42-44 akan menelan biaya $1,34, tetapi menjual spread panggilan 44-46 akan menghasilkan $0,69, dengan total biaya $0,65 untuk kupu-kupu (ditambah biaya transaksi), dan itulah risiko maksimum Anda. Jika saham turun di bawah $42, atau melompat di atas $46 pada atau sebelum kedaluwarsa, Anda akan mencapai kerugian maksimum.

Ingat, pengganda untuk sebagian besar opsi ekuitas AS yang terdaftar standar adalah 100. Jadi, dalam dolar, biaya spread ($0,65 x 100) =$65. Dan jangan lupa tentang biaya transaksi. Spread multi-kaki umumnya berarti biaya transaksi yang lebih besar, termasuk beberapa komisi.

Jika saham ditutup tepat pada $44 pada saat kadaluarsa, Anda akan mencapai keuntungan maksimum, yang merupakan perbedaan antara pemogokan, dikurangi apa yang Anda bayar, ditambah biaya transaksi. Pada kasus ini, spread panggilan 42-44 dalam uang yang panjang akan bernilai $2, dan spread panggilan 44-46 out-of-the-money yang pendek akan kedaluwarsa tidak berharga. Dan karena Anda membayar $0,65 untuk spread, laba bersih Anda sebelum biaya transaksi akan ($2 - $0,65) x 100 =$135.

Kata Terakhir tentang Kupu-Kupu dan Condor Besi

Kupu-kupu menyebar, apakah menelepon atau menempatkan, cenderung berkembang perlahan dalam harga, bahkan jika dasarnya tepat pada pukulan pendek yang ideal, sampai Anda mencapai minggu kedaluwarsa. Kemudian, mereka umumnya mulai berkembang lebih cepat saat Anda mendekati kedaluwarsa dan yang mendasarinya berada di dekat titik tengah. kupu-kupu, terutama mereka dengan pemogokan out-of-the-money, bisa berguna di sekitar musim penghasilan, atau kapan saja Anda mungkin mengharapkan saham bergerak cepat ke kisaran dan kemudian duduk di sana.

Sebagai contoh, misalkan sebuah saham diperdagangkan pada $100 per saham, dan Anda mengharapkan kejutan penghasilan yang akan membawanya ke $110. Membeli kupu-kupu dengan 110 sebagai pukulan tengah, katakan kupu-kupu panggilan 105-110-115, dapat menjadi cara yang efisien modal untuk mengambil keuntungan dari langkah yang diantisipasi. Tentu saja, jika stok tetap di bawah $105, atau jika pergerakan naik yang mengejutkan membawanya di atas $115, Anda akan kehilangan premi yang Anda bayarkan untuk spread, ditambah biaya transaksi.

Kadang-kadang, kupu-kupu tidak mahal saat inisiasi, terutama jika yang mendasarinya jauh dari titik tengah. Beberapa pedagang akan mengatakan mereka murah karena suatu alasan, yaitu memaksimalkan keuntungan dari kupu-kupu tidak hanya membutuhkan target yang tepat dalam harga saham, tetapi juga menentukan waktu.

Condor besi dan kupu-kupu adalah sejenis dalam keluarga yang sama, dan memiliki profil risiko yang serupa. Keduanya terbuat dari kombinasi dua vertikal, dan keduanya dapat digunakan ketika Anda mengharapkan saham tetap dalam kisaran tertentu.

Pilihan

-

Lakukan Matematika:Menghitung Risiko dan Potensi Keuntungan pada Spread Vertikal

Lakukan Matematika:Menghitung Risiko dan Potensi Keuntungan pada Spread Vertikal Pedagang opsi akan sering memperdagangkan kuantitas yang konsisten saat memulai perdagangan spread vertikal. Meskipun metode ini menjaga nomor kontrak tetap teratur, mengabaikan fakta bahwa setiap spr...

-

The Short Option:Prinsip Dasar Jual Put dan Call Options

The Short Option:Prinsip Dasar Jual Put dan Call Options Istilah pendek telah diberi rap buruk selama bertahun-tahun. Dan untuk alasan yang bagus. Tanpa mengetahui apa arti istilah itu, rata-rata investor yang mendengarkan pakar dan penentang akan membuat A...