3 kejutan dari pengajuan IPO Lyft

Salah satu IPO yang paling dinanti tahun ini – dari perusahaan berbagi perjalanan Lyft – meningkat minggu lalu dengan pengajuan resmi prospektus perusahaan. Prospektus adalah pertama kalinya perusahaan membuat laporan keuangan yang telah diaudit secara penuh tersedia untuk umum, dan dokumen-dokumen itu tampaknya menyajikan gambaran yang meresahkan tentang sebuah perusahaan yang tidak yakin akan kelangsungan hidupnya. Investor yang ingin membeli IPO, baik sebelum diumumkan secara resmi atau sesudahnya, harus membaca dengan baik informasi yang disajikan dalam prospektus.

Sekarang setelah detailnya terbuka untuk umum, langkah besar berikutnya dalam proses ini adalah roadshow investor, di mana pelari kesepakatan – J.P. Morgan, Credit Suisse and Jefferies – bertemu dengan calon investor besar dan ukur minat mereka. Itu dijadwalkan akan dimulai pada minggu 18 Maret. Tanggapan mereka akan menjadi ujian besar pertama tentang bagaimana komunitas investasi yang lebih luas memandang peluang di Lyft.

Untuk membuat investor bersemangat tentang penawaran dan menggalang dukungan untuk menilai perusahaan sebesar $20 miliar hingga $25 miliar (menurut beberapa laporan), Lyft telah menggembar-gemborkan visinya:menjadi pemain terkemuka di pasar “transportasi sebagai layanan” (TaaS). Eksekutif mengharapkan pergeseran besar-besaran dari kepemilikan mobil, dan menuju pasar persewaan mobil berdasarkan permintaan. [Perbarui 18 Maret, 2019:Lyft telah mempersempit kisaran penilaiannya menjadi $21 miliar menjadi $23 miliar dan berusaha mengumpulkan sekitar $2 miliar dari penawaran tersebut, sesuai prospektus.]

Ini tentu visi besar, dan bahasa dalam penawaran dimaksudkan untuk menghubungkan Lyft yang menguras uang dengan salah satu sektor pasar yang paling populer, perangkat lunak sebagai layanan (SaaS). Sektor yang terakhir itu saat ini sedang populer di kalangan investor, yang sering memberi perusahaan semacam itu harga saham yang tinggi. Penggunaan terminologi serupa oleh Lyft dimaksudkan untuk mendorong hal yang sama.

Tetapi kedua industri ini sangat berbeda, dan investor harus berhati-hati. Prospektus Lyft mengungkapkan tiga kejutan yang perlu dinilai dengan cermat oleh investor sebelum mereka menyimpulkan apakah Lyft lebih dari sekadar perusahaan taksi yang menyamar sebagai platform teknologi tinggi yang terukur.

1. Lyft kehilangan $911 juta pada 2018

Lyft kehilangan $911 juta yang mengejutkan dengan penjualan hampir $2,2 miliar pada tahun 2018. Namun, bahkan kehilangan itu menutupi situasi sebenarnya, karena perusahaan memperoleh pendapatan bunga lebih dari $66 juta dari tumpukan kasnya lebih dari $1,1 miliar. Dengan kata lain, menghapus uang gratis yang diperoleh perusahaan dari hanya memegang uang tunai, dan kehilangan hampir $978 juta karena memberikan tumpangan.

(Kerugian itu bahkan lebih dari yang kita lihat sebelumnya sebagaimana tercantum dalam hal nomor satu yang harus diketahui investor tentang IPO Lyft.)

Sementara penjualan tumbuh 103 persen yang menakjubkan pada tahun 2018, ini terutama karena pengendara yang membayar jauh lebih rendah daripada yang mereka bayarkan untuk layanan tradisional dan memanfaatkan tumpangan bersubsidi, kesopanan investor.

“Alih-alih konsumen memilih layanan mobil yang paling efisien, subsidi tersebut membuat mereka memilih perusahaan yang tidak membebankan biaya layanan yang sebenarnya, ” kata Hubert Horan, yang memiliki pengalaman 40 tahun mengelola dan mengatur perusahaan transportasi. Horan telah menulis seri multi-bagian tentang berbagi perjalanan di blog Naked Capitalism.

2. Manajemen Lyft tidak tahu apakah perusahaan akan menjadi menguntungkan – selamanya

Menjadi tidak menguntungkan adalah satu hal – banyak perusahaan melakukan IPO sementara tidak menguntungkan – tetapi perusahaan baru harus menunjukkan bahwa ia memiliki kemampuan untuk mendapatkan keuntungan dalam waktu singkat, biasanya dalam dua atau tiga tahun. Menurut pengakuan Lyft sendiri, tidak jelas bahwa perusahaan dapat melakukan itu, dan mungkin tidak akan pernah menguntungkan.

Perusahaan menyatakan secara eksplisit di bagian risiko prospektus:“Kami memiliki riwayat kerugian bersih dan kami mungkin tidak dapat mencapai atau mempertahankan profitabilitas di masa depan.” Tidak jauh lebih jelas dari itu, meskipun perusahaan suka menggunakan bagian prospektus ini untuk mendaftar segala macam masalah potensial, tidak peduli seberapa besar kemungkinannya, untuk membatasi tanggung jawab hukum.

Tentu saja, apakah Lyft dapat menjadi menguntungkan adalah pertanyaan kunci yang harus dijawab oleh investor.

Lyft bertaruh banyak pada pertumbuhan pendapatan yang terus berlanjut dengan kecepatan tinggi. Tetapi penelitian dari perusahaan analitik online SEMrush menunjukkan bahwa pertumbuhan mungkin tidak seperti dulu. Menurut perusahaan, Pencarian Google untuk Lyft tumbuh 60 persen pada tahun 2017, tetapi hanya sebesar 4,5 persen pada tahun 2018.

“Penelusuran benar-benar berkorelasi dengan pelanggan baru, ” kata Eugene Levin, chief strategy officer di SEMRush. “Dan pasar beralih dari pertumbuhan eksponensial ke pertumbuhan linier.” Levin juga mencatat bahwa berdasarkan pencarian dia tidak akan terkejut jika Lyft mengambil bagian dari saingannya Uber.

Tetapi dengan perusahaan kehilangan lebih dari 42 sen untuk setiap dolar penjualan pada tahun 2018, strategi yang lebih baik mungkin untuk mengurangi pengeluaran atau bahkan membuat pelanggan batuk lebih banyak untuk setiap perjalanan.

“Alih-alih meletakkan fantasi delusi tentang masa depan jangka panjang, Lyft mungkin lebih berguna menjelaskan bagaimana suatu hari nanti dapat menurunkan biayanya ke tingkat yang dicapai oleh perusahaan taksi kuning biasa bertahun-tahun yang lalu, ” kata Horan.

3. Lyft meningkatkan profitabilitas terutama dengan memotong gaji pengemudi

Karena seburuk keuangan Lyft muncul, itu benar-benar meningkatkan profitabilitasnya. Pada tahun 2017, perusahaan kehilangan hampir 65 sen untuk setiap dolar penjualan, jadi kerugian tahun 2018 sebesar 42 sen terlihat seperti peningkatan yang nyata. Tetapi sama sekali tidak jelas apakah perusahaan dapat mengulangi prestasi itu di masa depan.

Itu karena perbaikannya mengandalkan pemotongan gaji pengemudi. Biasanya Lyft mengambil potongan dari setiap tarif yang dipesan oleh pengemudi di aplikasi perusahaan. Pemotongan ini adalah 18 persen pada tahun 2016, 23,1 persen pada 2017 dan 26,8 persen pada 2018.

“Seandainya pembagian persentase driver/Lyft 2016 tetap ada, kata Horan, “Kerugian bersih Lyft 2018 akan menjadi $1,6 miliar, dan margin bersihnya akan menjadi negatif 65 persen, bukan negatif 42 persen.” Jadi hanya dengan mengambil lebih banyak dari setiap tarif, Lyft dapat meningkatkan keuntungan, dan upah pengemudi sudah mendekati tingkat upah minimum, menurut Horan.

Tetap, beberapa bukti menunjukkan bahwa kompensasi pengemudi di atas itu. Sebuah survei oleh situs ridesharing Ridester menemukan bahwa pengemudi Lyft menghasilkan sekitar $17,50 per jam (termasuk tip) pada tahun 2018. Namun, angka tersebut belum termasuk biaya seperti bahan bakar dan perawatan umum untuk mobil, yang dibayar oleh pengemudi.

Dengan upah pengemudi yang rendah ini, perusahaan dan investornya tidak dapat berharap untuk mengurangi biaya lebih jauh di sana dan tetap mempertahankan tingkat layanan yang memadai untuk memenuhi permintaan.

Jadi kemana Lyft pergi dari sini?

Jika ada hal positif untuk posisi kompetitif Lyft, bahwa perusahaan tersebut merupakan alternatif dari Uber, yang telah mendapatkan banyak publisitas negatif selama beberapa tahun terakhir karena berbagai alasan. “Lyft telah mendapatkan reputasi sebagai alternatif 'bangun' untuk Uber, yang telah membuat lebih banyak milenium dan Gen Z tertarik pada mereka, ” kata Michael Cammarata, seorang investor malaikat di Random Occurrence.

Sementara Lyft tampaknya memanfaatkan niat baik ini pada tahun 2017, saat Uber menghasilkan berita utama negatif, tidak jelas bahwa perasaan kabur ini akan cukup untuk membuat Lyft berhasil.

“Lyft akan membutuhkan keunggulan strategis yang signifikan atas saingan raksasanya, Uber, ” kata Phillip Dickson, co-founder dan co-CEO Vimvest Advisors. “Keuntungan ini tidak mungkin terwujud, yang membuat jalan menuju profitabilitas menjadi jauh lebih sulit.”

Dan jika Uber yang jauh lebih besar dan didanai lebih baik bersedia melenturkan otot keuangannya untuk mencapai keuntungan saham, Lyft mungkin mengalami kesulitan.

Bahkan dengan penjualan Lyft yang tumbuh dengan cepat, itu masih membakar banyak uang, sehingga investor perlu memeriksa dokumen apa pun dengan cermat sebelum membeli. Investor harus menghindari dorongan untuk membeli hanya karena orang lain membeli, apa yang beberapa orang sebut FOMO – “takut ketinggalan” – investasi.

Jika Anda tidak nyaman menganalisis saham, ETF adalah alternatif yang populer. Dalam kedua kasus, inilah cara memulai investasi.

Belajarlah lagi:

- Apa itu ETF?

- Reksa dana vs. ETF:Mana yang lebih baik?

- Reksa dana indeks terbaik di tahun 2019

menginvestasikan

- Cara Mengirim Uang Dari Nepal ke AS

- Semua yang Perlu Anda Ketahui Tentang IPO ThoughtSpot

- Semua yang Perlu Anda Ketahui Tentang IPO Ascensus

- Semua yang Perlu Anda Ketahui Tentang IPO Stripe

- Semua yang Perlu Anda Ketahui Tentang IPO Roblox

- Semua yang Perlu Anda Ketahui Tentang IPO Nextdoor

- Semua yang Perlu Anda Ketahui Tentang IPO Instacart

- Rencana Pembelian Saham Langsung – Kelebihan &Kekurangan Membeli Saham Langsung dari Perusahaan

-

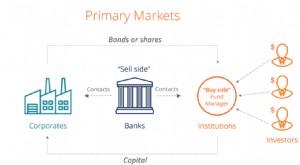

Apa itu Pasar Perdana?

Apa itu Pasar Perdana? Pasar perdana adalah pasar keuangan tempat surat berharga baru Surat Berharga Umum, atau surat berharga, adalah investasi yang secara terbuka atau mudah diperjualbelikan di suatu pasar. Sekuritas yang...

-

Apa itu Pasar Saham?

Apa itu Pasar Saham? Pasar saham mengacu pada pasar publik yang ada untuk menerbitkan, pembelian, dan menjual saham yang diperdagangkan di bursa atau over-the-counter. Saham Saham Apa itu saham? Seseorang yang memiliki sa...