Apa itu Pertukaran Aset?

Swap aset adalah kontrak derivatif antara dua pihak yang menukar aset tetap dan mengambang. Transaksi yang dilakukan over-the-counterOver-the-Counter (OTC)Over-the-counter (OTC) adalah perdagangan surat berharga antara dua pihak lawan yang dilakukan di luar bursa formal dan tanpa pengawasan dari regulator bursa. Perdagangan OTC dilakukan di pasar over-the-counter (tempat terdesentralisasi tanpa lokasi fisik), melalui jaringan dealer. berdasarkan jumlah dan persyaratan yang disepakati oleh kedua belah pihak transaksi.

Pada dasarnya, swap aset dapat digunakan untuk menggantikan suku bunga kupon tetap dari obligasi dengan suku bunga mengambang yang disesuaikan dengan LIBOR. Tujuan dari swap adalah untuk mengubah bentuk arus kas pada aset referensi untuk melakukan lindung nilai terhadap berbagai jenis risiko. Risiko tersebut meliputi risiko bunga, risiko kreditRisiko kreditRisiko kredit adalah risiko kerugian yang mungkin terjadi akibat kegagalan pihak mana pun untuk mematuhi syarat dan ketentuan kontrak keuangan apa pun, terutama, , dan banyak lagi.

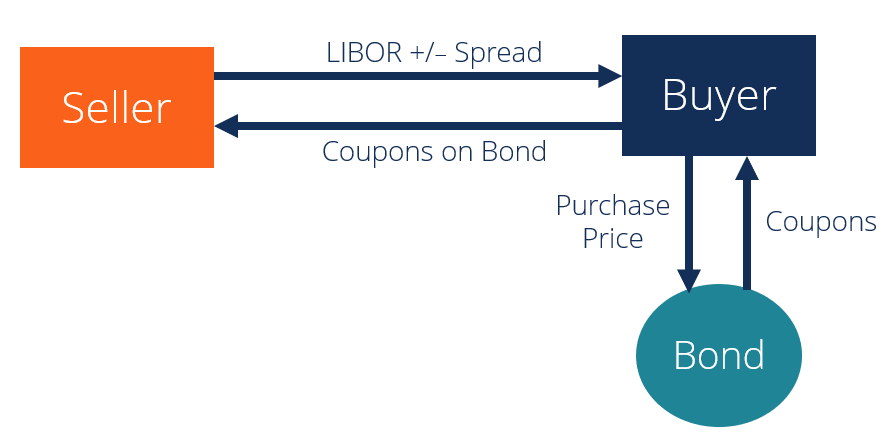

Biasanya, swap aset dimulai dengan investor memperoleh posisi obligasi. Kemudian, investor akan menukar tingkat bunga tetap obligasi dengan tingkat bunga mengambang melalui bank. Ini berarti bahwa investor akan membayar tingkat bunga tetap ke bank, tetapi mereka akan menerima tingkat bunga mengambang, biasanya berdasarkan LIBORLIBORLIBOR, yang merupakan akronim dari London Interbank Offer Rate, mengacu pada tingkat bunga yang dikenakan bank Inggris kepada lembaga keuangan lainnya dari bank.

Ringkasan

- Swap aset adalah kontrak derivatif antara dua pihak yang menukar aset tetap dan mengambang.

- Dalam pertukaran aset, investor akan membayar suku bunga tetap ke bank dan menerima suku bunga mengambang sebagai imbalannya.

- Swap aset berfungsi untuk melakukan lindung nilai terhadap risiko yang berbeda pada aset referensi.

Bagaimana itu bekerja

Katakanlah seorang pembeli ingin membeli obligasi tetapi terintimidasi oleh risiko kredit gagal bayar atau kebangkrutan. perusahaan. Sebagai contoh, pembeli mungkin ingin membeli obligasi korporasi minyak &gas selama sepuluh tahun tetapi takut gagal bayar sekitar Tahun 5. Tentu saja, pembeli ingin melakukan lindung nilai terhadap risiko kredit seperti itu, sehingga mereka akan melakukan pertukaran aset.

Mari kita pecahkan swap menjadi dua langkah.

Ada dua pihak utama yang terlibat:1) pembeli/investor, dan 2) penjual obligasi.

Langkah 1 :Untuk memulai, pembeli obligasi membeli obligasi dari penjual obligasi dengan “harga kotor” (harga penuh pada nilai nominal ditambah bunga yang masih harus dibayar).

Langkah 2 :Pembeli dan penjual obligasi akan menegosiasikan kontrak yang mengakibatkan pembeli membayar kupon tetap kepada penjual yang setara dengan tingkat kupon obligasi sebagai ganti penjual yang memberikan kupon mengambang berbasis LIBOR kepada pembeli. Nilai swap akan menjadi spread yang dibayar penjual di atas atau di bawah LIBOR. Hal ini didasarkan pada dua hal:

- Nilai kupon aset dibandingkan dengan harga pasar.

- Bunga yang masih harus dibayar dan harga bersih premium atau diskon dibandingkan dengan nilai nominal.

Swap tersebut memiliki jatuh tempo yang sama dengan kupon asli. Artinya, dalam hal obligasi gagal bayar, pembeli masih akan menerima kupon mengambang berbasis LIBOR +/- spread dari penjual.

Mari kita lihat contoh obligasi korporasi minyak dan gas asli. Menganggap, di Tahun 5, obligasi tidak default. Meskipun obligasi tidak lagi membayar kupon tetap, bank masih harus terus membayar pembeli dengan tingkat bunga mengambang sampai jatuh tempo. Beginilah cara pembeli melakukan lindung nilai terhadap risiko asli.

Contoh Pertukaran Aset

Mari kita lihat contoh spesifik dengan angka sebenarnya. Kami melihat obligasi berisiko dengan informasi berikut.

- Mata uang:USD

- Edisi:31 Maret, 2020

- Jatuh tempo:31 Maret, 2025

- Kupon:7% (tarif tahunan)

- Harga ( Kotor ) *: 105%

- Tingkat Tukar:6%

- Harga Premium:0,5%

- Peringkat Kredit:BBB

*Harga Kotor: Biaya obligasi yang mencakup bunga yang masih harus dibayar berdasarkan tingkat kupon.

Mari kita uraikan contoh kita dengan langkah-langkah yang tercantum di atas.

Langkah 1 :Pembeli akan membayar 105% dari nilai nominal, selain 7% kupon tetap. Kami mengasumsikan tingkat swap adalah 6%. Ketika pembeli masuk ke dalam swap dengan penjual, pembeli akan membayar kupon tetap sebagai imbalan atas spread LIBOR +/–.

Langkah 2 :Harga swap aset (spread) dihitung melalui tingkat kupon tetap, tingkat pertukaran, dan harga premium. Di Sini, tingkat kupon tetap adalah 7%, tingkat swap adalah 6%, dan harga premium selama masa hidup swap adalah 0,5%.

Spread Aset =Tingkat Kupon Tetap – Tingkat Swap – Harga Premium

Penyebaran Aset =7% – 6% – 0,5% = 0,5%

Langkah 1 dan 2 akan menghasilkan spread bersih 0,5%. Swap aset akan dikutip sebagai LIBOR + 0,5% (atau LIBOR plus 50 bps).

Mari kita katakan, Misalnya, bahwa obligasi tersebut gagal bayar pada tahun 2022 meskipun masih ada tiga tahun tersisa hingga jatuh tempo pada tahun 2025. Ingatlah bahwa swap memiliki jatuh tempo yang sama dengan kupon. Artinya, meskipun obligasi tidak lagi membayar kupon, penjual akan terus membayar pembeli dengan LIBOR + 0,5% sampai tahun 2025. Ini contoh pembeli berhasil melakukan lindung nilai terhadap risiko kredit.

Lebih Banyak Sumber Daya

CFI adalah penyedia resmi Halaman Program Commercial Banking &Credit Analyst (CBCA)™ - CBCADapatkan sertifikasi CBCA™ CFI dan menjadi Commercial Banking &Credit Analyst. Daftarkan dan tingkatkan karir Anda dengan program dan kursus sertifikasi kami. program sertifikasi, dirancang untuk mengubah siapa pun menjadi analis keuangan kelas dunia.

Untuk membantu Anda menjadi analis keuangan kelas dunia dan memajukan karir Anda ke potensi penuh Anda, sumber daya tambahan ini akan sangat membantu:

- Tarif Federal yang Berlaku (AFR) Tarif Federal yang Berlaku (AFR) Tarif federal yang berlaku (AFR) adalah suku bunga yang berlaku untuk pinjaman pribadi. Ini adalah tingkat minimum yang berlaku untuk pinjaman tersebut di bawah hukum AS.

- Credit SpreadCredit SpreadCredit spread adalah selisih antara imbal hasil (return) dari dua instrumen utang yang berbeda dengan jatuh tempo yang sama tetapi peringkat kredit yang berbeda.

- Probability of DefaultProbability of DefaultProbability of Default (PD) adalah probabilitas peminjam gagal membayar pinjaman dan digunakan untuk menghitung kerugian yang diharapkan dari investasi.

- Panduan Perdagangan KomoditasPanduan Rahasia Perdagangan Komoditas Pedagang komoditas yang sukses mengetahui rahasia perdagangan komoditas dan membedakan antara perdagangan berbagai jenis pasar keuangan. Perdagangan komoditas berbeda dengan perdagangan saham.

menginvestasikan

-

Apa itu Obligasi Negara?

Apa itu Obligasi Negara? Obligasi Treasury (atau T-Bond) adalah sekuritas utang pemerintah jangka panjang yang diterbitkan oleh Departemen Keuangan AS dengan tingkat pengembalian tetap. Jangka waktu jatuh tempo berkisar antar...

-

Apa itu Varians Swap?

Apa itu Varians Swap? Variance swap mengacu pada derivatif keuangan over-the-counter yang memungkinkan pemegangnya untuk berspekulasi tentang volatilitas masa depan dari aset dasar tertentu. Pemegang menggunakan swap varia...