Apa Pengembalian Aktif Portofolio?

Pengembalian aktif mengacu pada keuntungan atau kerugian dari portofolio yang berhubungan langsung dengan keputusan yang dibuat oleh manajer portofolio. Pengembalian aktif bisa positif atau negatif, tergantung pada apakah kinerjanya melebihi atau kinerjanya di bawah pasar.

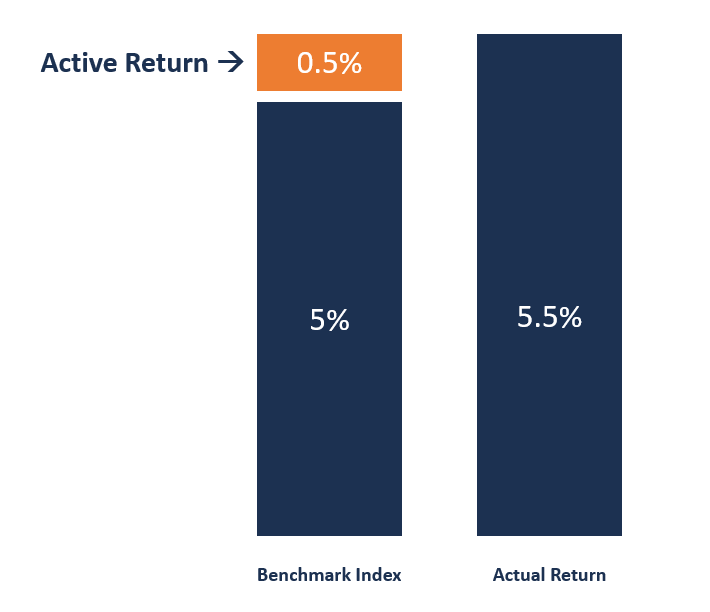

Sebagai contoh, jika tolok ukurnya adalah 5% dan pengembalian aktual portofolio adalah 5,5%, portofolio tersebut dikatakan memiliki return aktif positif sebesar 0,5%. Demikian pula, jika tolok ukurnya adalah 6% dan pengembalian portofolio yang sebenarnya adalah 5,5%, portofolio dikatakan memiliki pengembalian aktif -0,5%. Tolok ukur yang dibandingkan dengan pengembalian aktual dapat berupa indeks pasar seperti Dow Jones Industrial Average (DJIA)Dow Jones Industrial Average (DJIA)The Dow Jones Industrial Average (DJIA), juga disebut sebagai "Dow Jones" atau "Dow", adalah salah satu indeks pasar saham yang paling dikenal luas. atau Komposit Nasdaq.

Ringkasan

- Pengembalian aktif adalah bagian pengembalian yang diatribusikan pada keputusan investasi manajer portofolio.

- Ini diperoleh dengan menemukan varians antara benchmark dan pengembalian aktual.

- Patokan yang digunakan bisa berupa indeks pasar seperti DJIA atau S&P 500.

Memahami Pengembalian Aktif

Pengembalian aktif mengacu pada porsi pengembalian (laba atau rugi) dalam portofolio investasi yang dapat secara langsung dikaitkan dengan keputusan manajemen aktif yang dibuat oleh manajer portofolioManajer portofolioManajer portofolio mengelola portofolio investasi menggunakan proses manajemen portofolio enam langkah. Pelajari dengan tepat apa yang dilakukan manajer portofolio dalam panduan ini. Manajer portofolio adalah profesional yang mengelola portofolio investasi, dengan tujuan mencapai tujuan investasi klien mereka. Pengembalian aktif diperoleh dengan mengurangi pengembalian investasi yang merupakan hasil dari pergerakan pasar secara keseluruhan dari tolok ukur. Dana tersebut akan dianggap telah memperoleh pengembalian aktif positif jika pengembalian aktual melampaui indeks pasar.

Demikian pula, jika dana mencapai hasil yang di bawah pengembalian indeks pasar, pasar akan memiliki pengembalian aktif negatif dan akan dianggap berkinerja buruk. Tolok ukur yang digunakan adalah return yang bisa diperoleh investor dengan memilih pendekatan investasi pasif.

Pengembalian Aktif dalam Dana yang Dikelola Secara Aktif

Manajer portofolio yang mencari pengembalian aktif mencoba untuk mengeksploitasi sekuritas yang dinilai terlalu rendah dan pergerakan harga jangka pendek menggunakan analisis teknis Analisis Teknis - Panduan Pemula Analisis teknis adalah bentuk penilaian investasi yang menganalisis harga masa lalu untuk memprediksi aksi harga di masa depan. Analis teknis percaya bahwa tindakan kolektif semua pelaku pasar secara akurat mencerminkan semua informasi yang relevan, dan maka dari itu, terus menetapkan nilai pasar wajar untuk sekuritas.. Misalnya, manajer dapat membuat portofolio yang terdiri dari sekuritas yang dinilai terlalu tinggi yang dapat mereka jual untuk mendapatkan keuntungan. Tergantung pada tujuan dana, manajer mencoba untuk mengurangi risiko dibandingkan dengan indeks benchmark.

Saat membuat portofolio investasi, manajer dapat menggunakan berbagai strategi seperti alokasi aset Alokasi aset Alokasi aset mengacu pada strategi di mana individu membagi portofolio investasi mereka di antara berbagai kategori yang berbeda, arbitrase risiko, dan posisi pendek. Keberhasilan dana yang dikelola secara aktif tergantung pada keterampilan manajer portofolio dan personel riset.

Manajemen portofolio

Manajemen portofolio adalah pengelolaan profesional baik aset individu maupun perusahaan seperti saham, obligasi, turunan, dan aset lainnya seperti real estat. Manajemen portofolio adalah tanggung jawab manajer portofolio, yang mempertimbangkan tujuan investasi dan profil risiko investor.

Dalam beberapa kasus, manajemen portofolio dapat terdiri dari proses yang kompleks seperti analisis keuangan, pemantauan dan pelaporan, penilaian aset, dll. Tujuan akhir dari manajemen portofolio adalah untuk memaksimalkan pengembalian yang diharapkan, sesuai dengan tingkat eksposur risiko. Elemen kunci dari manajemen portofolio meliputi:

1. Diversifikasi

Manajer portofolio menggunakan diversifikasi untuk membuat sekeranjang investasi yang memiliki eksposur luas terhadap risiko dan pengembalian dalam kelas aset karena mereka tidak dapat memprediksi dengan pasti bahwa investasi tertentu akan menghasilkan pemenang atau pecundang yang konsisten. Pilihan aset yang baik harus tersebar di berbagai kelas sekuritas, serta sektor-sektor ekonomi. Ini akan membantu menangkap keuntungan dari berbagai sektor ekonomi.

2. Alokasi aset

Manajer portofolio mencari campuran aset yang memiliki korelasi rendah satu sama lain. Ini membantu mengoptimalkan profil risiko investor karena beberapa aset cenderung lebih fluktuatif daripada yang lain. Portofolio dengan campuran aset yang lebih agresif dapat membebani profil mereka ke arah investasi yang lebih fluktuatif, sementara investor dengan campuran aset yang konservatif dapat menimbang portofolio mereka ke arah investasi yang lebih stabil. Portofolio dapat memiliki campuran berbagai jenis saham, obligasi, dan turunan.

Manajemen Aset Aktif vs. Pasif

Manajemen aset aktif dan pasif adalah dua strategi investasi utama yang dapat digunakan untuk menghasilkan pengembalian sekuritas. Manajemen aset aktif adalah strategi di mana manajer portofolio membuat keputusan tentang bagaimana dana akan diinvestasikan. Manajer bertujuan untuk mengungguli indeks benchmark seperti S&P 500 dengan membeli dan menjual sekuritas seperti saham, kontrak berjangka, dan kontrak opsi di pasar bursa publik.

Manajemen menganalisis tren pasar, data ekonomi, dan berita khusus perusahaan terbaru untuk menginformasikan keputusan mereka membeli atau menjual aset tertentu. Manajer menerapkan keputusan dengan tujuan mengungguli manajer dana yang mereplikasi kepemilikan sekuritas yang terdaftar di indeks.

Manajemen aset pasif tidak memiliki manajemen aktif untuk membuat keputusan. Lebih tepatnya, itu berfokus pada meniru kepemilikan aset dari indeks pasar tertentu. Ini menyiapkan investasi yang mirip dengan indeks tertentu dan menerapkan pembobotan yang sama dengan tujuan menghasilkan hasil yang identik dengan indeks yang dipilih. Dana yang dikelola secara pasif memiliki pengeluaran yang lebih rendah daripada dana yang dikelola secara aktif karena rasio perputaran yang rendah dan kurangnya tim manajemen aktif yang dapat memperoleh biaya manajemen sebagai kompensasi.

Bacaan Terkait

CFI menawarkan Financial Modeling &Valuation Analyst (FMVA)™ Menjadi Certified Financial Modeling &Valuation Analyst (FMVA)® Sertifikasi Financial Modeling and Valuation Analyst (FMVA)® CFI akan membantu Anda mendapatkan kepercayaan diri yang Anda butuhkan dalam karir keuangan Anda. Daftar hari ini! program sertifikasi bagi mereka yang ingin membawa karir mereka ke tingkat berikutnya. Untuk terus belajar dan memajukan karir Anda, sumber daya berikut akan membantu:

- Pengembalian yang Diharapkan Pengembalian yang Diharapkan Pengembalian yang diharapkan atas suatu investasi adalah nilai yang diharapkan dari distribusi probabilitas kemungkinan pengembalian yang dapat diberikannya kepada investor. Pengembalian investasi adalah variabel yang tidak diketahui yang memiliki nilai berbeda yang terkait dengan probabilitas yang berbeda.

- Uang vs. Pengembalian Waktu Tertimbang Uang vs. Pengembalian Tertimbang Waktu Uang dan pengembalian tertimbang waktu adalah tingkat pengembalian yang biasanya digunakan untuk menilai kinerja portofolio investasi terkelola. Hari ini, tingkat pengembalian tertimbang waktu adalah standar industri karena memberikan penilaian yang lebih adil atas kinerja manajer investasi.

- Berinvestasi:Panduan untuk PemulaInvestasi:Panduan untuk Pemula Panduan Berinvestasi untuk Pemula dari CFI akan mengajarkan Anda dasar-dasar berinvestasi dan cara memulai. Pelajari tentang berbagai strategi dan teknik untuk berdagang

- Tingkat Pengembalian Tingkat Pengembalian Tingkat Pengembalian (ROR) adalah keuntungan atau kerugian dari suatu investasi selama suatu periode waktu yang dibandingkan dengan biaya awal investasi yang dinyatakan dalam persentase. Panduan ini mengajarkan formula yang paling umum

menginvestasikan

-

Berapa Tingkat Pengembalian yang Diperlukan?

Berapa Tingkat Pengembalian yang Diperlukan? Tingkat pengembalian yang disyaratkan (tingkat rintangan) adalah pengembalian minimum yang diharapkan diterima oleh investor untuk investasi mereka. Pada dasarnya, tingkat yang disyaratkan adalah komp...

-

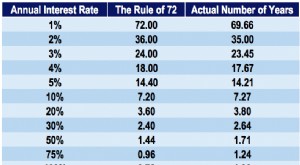

Apa Aturan 72?

Apa Aturan 72? Di bidang keuangan, Aturan 72 adalah formula yang memperkirakan jumlah waktu yang dibutuhkan untuk sebuah investasi menjadi dua kali lipat nilainya, menghasilkan tingkat pengembalian tahunan yang teta...