19+ Statistik Skor Kredit untuk FICO Luar Biasa di tahun 2021

Ketika melihat statistik skor kredit terbaru, kita dapat dengan aman mengatakan bahwa kebanyakan orang memiliki kredit yang baik. Atau setidaknya mereka berada dalam kisaran 'nilai kredit yang baik' pada kisaran FICO.

Tapi nilai kredit bisa membingungkan. Kebanyakan pelamar sering bertanya-tanya bagaimana mereka dihitung.

Apa arti setiap skor? Apakah ada nilai yang ditetapkan untuk setiap rentang skor?

Jangan khawatir! Kami punya ya!

FICO adalah peringkat yang paling umum digunakan untuk menentukan apakah Anda memiliki kredit yang baik atau buruk. Seperti yang kami katakan, mayoritas orang Amerika termasuk dalam kisaran yang baik.

Jadi itu kabar baik!

Miliki beberapa statistik untuk menghilangkan kabut:

Statistik Skor Kredit (Pilihan Editor)

- Generasi Z memiliki skor FICO terendah — rata-rata 674 .

- 16% orang Amerika memiliki nilai kredit yang sangat buruk.

- 21% orang Amerika memiliki nilai kredit yang luar biasa.

- Pada tahun 2020 rata-rata skor FICO nasional mencapai 711 .

- Orang Amerika rata-rata memiliki nilai kredit terendah pada tahun 2009 — 686 .

- Minnesota memiliki skor kredit FICO rata-rata tertinggi — 739 .

- Mississippi memiliki skor rata-rata terendah 675 .

Anda dapat membandingkan skor Anda dengan rekan-rekan Anda dengan melihat skor kredit rata-rata berdasarkan usia. Alasan mengapa lebih baik membandingkan skor Anda dengan teman sebaya Anda daripada dengan generasi yang lebih tua adalah karena ada beberapa faktor tambahan yang dapat memengaruhi skor Anda. Kita akan membahasnya nanti.

Hal pertama yang pertama, meskipun. Untuk membandingkan skor Anda, Anda harus terlebih dahulu mencari tahu berapa skor Anda. Waktu terburuk untuk mengetahui skor Anda adalah saat ditolak lamarannya.

Anda benar-benar tidak ingin menghadapi situasi ini.

Jadi, ambil inisiatif untuk mengetahui apakah Anda memiliki kredit bagus atau kredit buruk dan bandingkan skor Anda dengan melihat statistik yang menunjukkan persentil skor kredit menurut usia, negara bagian, dan tahun.

Skor Kredit Rata-rata berdasarkan Usia

Seiring bertambahnya usia, skor kredit Anda harus tumbuh bersama Anda. Jadi mari kita lihat skor rata-rata berdasarkan usia:

1. Generasi Z memiliki skor FICO terendah — rata-rata 674.

Tak heran, generasi termuda rata-rata memiliki nilai kredit terendah. Mereka akan mengejar, meskipun. Informasi negatif tidak selamanya ada di laporan kredit Anda. Jadi, jika Anda memiliki nilai kredit yang buruk pada usia 30 tahun, yakinlah bahwa pada saat Anda berusia 40 tahun, sebagian dari informasi negatif tersebut akan dihapus.

Sebagian besar harus dihapus setelah tujuh tahun berlalu. Namun, titik data tertentu seperti kebangkrutan dapat bertahan hingga sepuluh tahun. Pembayaran yang terlambat, pembayaran yang terlewat, pinjaman siswa yang gagal bayar, penyitaan, dan informasi lain yang memengaruhi skor Anda kemungkinan besar akan dihapus.

2. Milenial memiliki skor FICO rata-rata 680.

Seperti yang kami sebutkan, skor kredit dapat meningkat seiring waktu jika Anda menetapkannya. Cara sederhana untuk melakukannya adalah memastikan bahwa Anda membayar semuanya tepat waktu. Riwayat pembayaran Anda adalah salah satu faktor terpenting dalam menghitung skor Anda. Pembayaran yang terlewatkan baru-baru ini lebih buruk untuk skor Anda daripada tunggakan lebih dari satu dekade lalu.

Pada rentang skor FICO, skor kredit Anda akan diwakili oleh angka antara 300 dan 850. Orang Amerika dengan skor 680 memiliki skor kredit yang baik. Faktanya, skor apa pun di kisaran 670–739 dianggap sebagai skor kredit yang baik.

3. Generasi X memiliki skor kredit rata-rata 699.

Skor 699 berada dalam kisaran yang sama dengan 673 dan umumnya dianggap sebagai skor yang baik. Seperti yang bisa kita lihat, ini menegaskan bahwa ada tren peningkatan skor FICO rata-rata berdasarkan usia.

Faktor lain yang berpengaruh pada skor FICO Anda adalah tingkat utang. Bagi orang-orang berusia empat puluhan, sumber utama utang adalah hipotek dan utang kartu kredit. Bagi kaum milenial, sumber utama utang adalah pinjaman mahasiswa. Saat Anda melunasi hutang Anda, skor kredit Anda akan meningkat.

Faktor lain yang berhubungan dengan hutang yang dapat membuat Anda mencapai kisaran skor kredit yang baik adalah pemanfaatan kredit. Rasio saldo kartu kredit terhadap batas kredit yang disarankan adalah kurang dari 30%. Misalnya, jika batas kartu kredit Anda adalah $1.000 dan jika Anda memiliki saldo $300, maka tingkat penggunaan kartu kredit Anda adalah 30%. otomatis

4. Baby Boomers memiliki rata-rata skor kredit 736.

Jika kartu kredit Anda buruk sekarang, beri waktu saja!

Tentu saja, Anda tidak boleh hanya duduk menunggu sampai membaik. Anda dapat melakukan sesuatu tentang hal itu.

Riwayat pembayaran dan utang yang dimiliki memang paling memengaruhi skor Anda. Tetapi! Panjang riwayat kredit Anda juga dapat menaikkan atau menurunkan peringkat kredit Anda. Faktor ini menyumbang 15% dari skor Anda. Semakin lama Anda memiliki akun, semakin tinggi skornya, karena itu berarti Anda memiliki riwayat kredit yang mapan. Jadi, jika Anda memiliki akun yang lebih lama, lebih baik membiarkannya terbuka. Demikian juga, tidak disarankan untuk sering membuka dan menutup akun baru.

5. Rata-rata nilai kredit AS untuk generasi pendiam adalah 758.

Orang Amerika yang lebih tua dari 75 memiliki skor rata-rata yang sangat baik. Mereka sangat dekat dengan skor luar biasa, karena sejarah kredit mereka yang panjang dan biasanya sejarah pembayaran yang baik.

Jadi, apa yang dapat Anda lakukan untuk masuk ke dalam dua rentang skor kredit tertinggi? Apa yang membantu orang yang lebih tua memiliki skor yang lebih tinggi?

Nah, campuran kredit juga berperan dalam skor Anda secara keseluruhan. Ini menyumbang 10%, lebih tepatnya. Campuran kredit berarti memiliki berbagai bentuk kredit, seperti pinjaman pelajar, pinjaman mobil, hipotek, atau berbagai kartu kredit. Dan seiring bertambahnya usia, wajar untuk memiliki campuran kredit.

Peringkat Skor Kredit berdasarkan Persentase Orang

Kami telah mengatakan bahwa orang Amerika yang lebih tua memiliki skor yang lebih tinggi. Tapi berapa persentase orang yang memiliki nilai bagus atau luar biasa?

Mari kita cari tahu.

6. 16% orang Amerika memiliki nilai kredit yang sangat buruk.

Ketika berbicara tentang nilai kredit, salah satu pertanyaan paling umum adalah:Berapa banyak orang yang memiliki kredit macet? Dan jawabannya adalah 16%.

Meskipun ini bukan skor yang dapat diabaikan, ada lebih banyak orang dengan skor luar biasa daripada yang memiliki skor kredit sangat buruk.

Memiliki skor berkisar antara 300–579 berarti Anda memiliki kredit macet. Jadi, apa artinya ini? Yah, sebagai permulaan, itu berarti Anda mungkin tidak akan disetujui untuk pinjaman apa pun. Anda akan dianggap sebagai peminjam berisiko tinggi.

Anda dapat mengetahui lebih lanjut tentang efek samping dari kredit yang buruk dengan melihat beberapa statistik kredit macet. Peringatan spoiler:suku bunga lebih tinggi, premi asuransi lebih tinggi, deposito diperlukan. Hal ini biasanya berdampak negatif pada masa depan keuangan Anda.

7. 17% orang Amerika memiliki nilai kredit yang adil.

Orang dengan skor kredit yang adil berada dalam kisaran 580–669 pada skala skor FICO. Dan meskipun merupakan kategori yang terpisah dari kredit sangat buruk, kredit ini masih termasuk di antara nilai kredit terendah.

Jadi, apa artinya memiliki nilai kredit yang adil? Anda akan dianggap sebagai peminjam subprime, kemungkinan besar akan gagal bayar. Anda mungkin tidak disetujui untuk pinjaman, dan jika Anda menyetujuinya, tingkat bunganya akan cukup tinggi.

Tapi, jangan putus asa!

Ketika kami melihat skor kredit rata-rata berdasarkan usia, kami menemukan bahwa mereka pasti meningkat dari waktu ke waktu! Jika Anda membuat keputusan keuangan yang baik, tentu saja. Yang terpenting adalah mendekati skor 670.

8. 21% orang Amerika memiliki nilai kredit yang baik.

Dan ini dia – ambang batas. Memiliki skor di atas 670 berarti Anda memiliki kredit yang baik. Rentang skor kredit untuk skor yang baik adalah antara 670-739. Meskipun hanya 21% orang Amerika yang memiliki nilai kredit yang baik, 67% memiliki nilai yang lebih tinggi dari 670. Namun, kita akan membahas mereka yang memiliki nilai luar biasa nanti!

Jadi mengapa bagus untuk memiliki skor lebih tinggi dari 670? Apa kelebihannya? Yang utama dan paling penting adalah Anda lebih mungkin disetujui untuk pinjaman. Meskipun kisaran antara 670–739 bukanlah nilai kredit terbaik, itu masih dianggap baik. Jadi ada keuntungannya.

Ingat suku bunga tinggi dan deposito yang kami sebutkan? Nah, Anda akan senang mendengar bahwa memiliki skor kredit yang baik berarti suku bunga Anda akan lebih rendah. Anda mungkin akan menghindari setoran tersebut sama sekali.

9. 25% orang Amerika memiliki nilai kredit yang sangat baik.

Jika kita melihat grafik distribusi skor kredit, kita akan melihat bahwa mayoritas orang Amerika berada dalam kisaran FICO 740–799.

Dan itu hal yang bagus!

Ini adalah rentang skor kredit tertinggi kedua. Hal ini tentu dapat dicapai. Menurut sebagian besar statistik skor kredit, skor kredit FICO rata-rata nasional adalah antara 700 dan 710. Memiliki skor dalam rentang ini berarti Anda memiliki skor di atas rata-rata.

Jadi, apa artinya ketika skor kredit Anda sangat baik? Artinya, jika Anda mengajukan pinjaman, kemungkinan besar Anda akan disetujui. Jika Anda termasuk dalam kelompok skor kredit yang lebih tinggi, Anda mungkin akan mendapatkan tarif yang lebih baik daripada mereka yang memiliki skor lebih rendah.

Semakin banyak insentif untuk meningkatkan skor Anda!

10. 21% orang Amerika memiliki nilai kredit yang luar biasa.

Peringkat skor kredit bisa membingungkan, dan banyak orang bertanya-tanya:apa itu skor kredit yang bagus?

Nah, jangan heran lagi! Kami punya jawabannya.

Skor yang sangat baik atau luar biasa adalah skor yang berada dalam kisaran 800-850 pada peringkat skor Fico. Dan jika Anda memiliki nilai kredit yang luar biasa, Anda mungkin akan menjadi salah satu pelamar teratas. Namun, skor kredit yang tinggi tidak berarti Anda akan disetujui untuk setiap pinjaman yang Anda ajukan. Anda masih bisa ditolak, meskipun kemungkinannya lebih kecil.

Dan berapa persentase populasi yang memiliki nilai kredit di atas 800? Menurut Experian, itu adalah 21% orang Amerika. Kami telah menyebutkan bahwa persentase orang Amerika yang memiliki nilai kredit yang baik mendekati 70%. Tetapi jika Anda ingin menjadi bagian dari klub kredit yang luar biasa, Anda harus mulai meningkatkan skor kredit Anda sesegera mungkin.

Skor Kredit Rata-Rata Nasional Selama Dekade Terakhir

Selama dekade terakhir, skor rata-rata mencapai nilai tertinggi dan terendah sepanjang masa.

Mari kita lihat perubahan rata-rata nasional selama satu dekade!

11. Pada tahun 2020, skor FICO rata-rata nasional mencapai 711.

Untuk mengetahui apakah Anda berada di jalur yang benar dengan kredit Anda, ada satu pertanyaan yang perlu Anda tanyakan:berapa rata-rata skor kredit Amerika?

Menurut data terakhir, jumlah itu mencapai 711 pada tahun 2020. Jumlah itu terus meningkat selama dekade terakhir ini.

Para ahli percaya bahwa ini sebagian besar dapat dikaitkan dengan pertumbuhan ekonomi yang stabil. Namun, minat orang pada skor mereka juga meningkat. Yaitu, semakin banyak orang yang memeriksa laporan kredit mereka dan secara aktif berusaha meningkatkan skor mereka.

Aman untuk mengatakan bahwa orang Amerika sekarang paling dekat dengan skor kredit 810. Ini dianggap oleh banyak orang sebagai skor FICO yang ideal. Ini sangat dekat dengan skor sempurna 850 sehingga hampir tidak ada bedanya.

12. Rata-rata peringkat kredit pada April 2019 adalah 706.

Pada April 2020, skor rata-rata mencapai 708. Tepat dua tahun sebelumnya adalah 704. Pada 2017, skor rata-rata untuk April dan Oktober adalah 700 dan 701, masing-masing. Ini jelas menunjukkan peningkatan bertahap selama beberapa tahun terakhir.

13. Nilai kredit rata-rata nasional pada bulan April 2015 adalah 695.

Pada bulan April 2015, skor rata-rata untuk orang Amerika adalah 695. Ini meningkat menjadi 696 pada bulan Oktober di tahun yang sama. Tren ini berlanjut di tahun 2015 juga. Menurut FICO, pada April 2016, skor rata-rata 699 pada April dan Oktober.

14. Pada April 2012, nilai kredit nasional rata-rata 690.

Jadi, apa skor kredit rata-rata? Ya, itu bervariasi tergantung tahun.

Misalnya, untuk mendapatkan skor yang lebih tinggi daripada kebanyakan rekan Anda pada April 2012, skor Anda harus melebihi 690. Dan pada bulan Oktober di tahun yang sama, rata-rata nasional sedikit lebih rendah — 689.

Sedangkan untuk tahun 2013 rata-rata meningkat pada bulan April dan mencapai 691. Namun kembali turun satu poin pada bulan Oktober 2013.

15. Orang Amerika rata-rata memiliki nilai kredit terendah pada tahun 2009 — 686.

Nilai kredit rata-rata di Amerika adalah yang terendah pada tahun 2009 — 686 pada bulan Oktober dan 687 pada bulan April. Mempertimbangkan krisis keuangan pada tahun 2008, hal ini memang diharapkan. Namun, terus-menerus, orang Amerika telah meningkatkan nilai kredit mereka selama dekade ini. Dari Oktober 2009 hingga Oktober 2019, skor terus meningkat, akhirnya mencapai 706 pada skala FICO.

Statistik Angka Kredit menurut Negara Bagian

Skor rata-rata bervariasi menurut negara bagian. Kami akan melihat rata-rata nasional setiap negara bagian untuk melihat negara bagian mana yang memiliki skor lebih rendah atau lebih tinggi dari rata-rata.

16. Minnesota memiliki skor kredit FICO rata-rata tertinggi pada tahun 2020 — 739.

Statistik skor FICO menunjukkan bahwa Minnesota adalah negara bagian dengan rata-rata nasional tertinggi pada skala skor FICO, mencapai 739. Ini menandai peningkatan enam poin dari 2019, ketika skor Minnesota rata-rata 732.

Negara bagian terdekat di belakang skor ini adalah Vermont dan Wisconsin. Keduanya memiliki skor kredit FICO rata-rata 732. Mereka masing-masing meningkat enam dan lima poin. Washington dan South Dakota juga memiliki skor FICO rata-rata nasional yang tinggi yaitu 731.

17. Negara bagian New Hampshire memiliki skor rata-rata 730.

Semua negara bagian telah meningkatkan nilai kredit rata-rata mereka pada tahun lalu, dan New Hampshire tidak terkecuali. Rata-rata tahun 2019 enam poin lebih rendah dari tahun 2020.

New Hampshire juga memiliki skor kredit rata-rata yang sama yaitu 724. Namun ini hanya menunjukkan peningkatan dua poin jika dibandingkan dengan tahun sebelumnya.

Hawaii, Massachusetts, Nebraska, dan Washington semuanya memiliki rata-rata 723. Skor tersebut meningkat satu atau dua poin dari 2018 hingga 2019 untuk negara bagian ini.

18. California memiliki rata-rata skor FICO 717.

Skor California telah meningkat sembilan poin dibandingkan tahun 2019. Rata-rata negara bagian berada dalam kisaran skor kredit yang baik.

Negara bagian dengan skor yang sama adalah Alaska dan Illinois. Rata-rata Alaska meningkat dari 707 menjadi 714 tahun ini. Skor Illinois berubah dari 709 menjadi 716.

19. Florida memiliki skor FICO rata-rata 694.

Berbicara tentang negara bagian yang peringkat kredit rata-ratanya tidak meningkat atau menurun sejak 2018, Florida memiliki skor tetap 694.

Rata-rata di Iowa, Oklahoma, dan Texas juga tetap tidak berubah di masing-masing 720, 682, dan 680.

20. Mississippi memiliki skor rata-rata terendah 675.

Negara bagian Mississippi dapat menggunakan beberapa tips tentang cara meningkatkan skor rata-rata. Mereka memiliki rata-rata terendah.

Menurut beberapa statistik perbaikan kredit, hampir setengah dari orang yang bekerja dengan layanan perbaikan kredit selama lebih dari enam bulan meningkatkan skor mereka. Jadi, mungkin ini saatnya bantuan profesional untuk meningkatkan rata-rata tersebut.

Negara bagian dengan rata-rata terendah kedua adalah Louisiana. Dan skor Lousina 685 sepuluh poin lebih tinggi dari Mississippi.

Apakah Ada Cara untuk Meningkatkan Skor Anda?

Skor kredit Anda tidak kaku dan fakta ini menjadi jelas dengan melihat skor kredit rata-rata berdasarkan usia. Seperti yang mungkin telah Anda perhatikan, kredit Anda dapat ditingkatkan dengan mengubah kebiasaan dan menunggu.

Hal pertama yang dapat Anda lakukan untuk meningkatkan skor Anda adalah membayar semua kewajiban keuangan Anda tepat waktu. Seperti yang kami sebutkan, keterlambatan atau keterlambatan pembayaran terbaru memengaruhi skor Anda lebih dari tunggakan yang lebih lama.

Hal kedua yang dapat Anda lakukan adalah mencoba membayar hutang Anda sebanyak mungkin. Rasio utang terhadap pendapatan penting saat mengajukan pinjaman. Dan menurut statistik skor kredit dan skor kredit menurut usia, orang yang lebih tua dari 60 tahun memiliki kredit terbaik. Kita hanya dapat berasumsi bahwa mereka telah melunasi hipotek dan hutang lainnya. Jadi, rasio utang terhadap pendapatan mereka lebih tinggi.

Hal lain yang dapat Anda lakukan adalah menurunkan rasio pemanfaatan kredit Anda. Selain itu, coba pertahankan akun kredit lama (jika biayanya tidak terlalu tinggi untuk anggaran Anda).

Dan akhirnya, lihat laporan kredit Anda untuk melihat di mana Anda kehilangan poin paling banyak. Periksa kesalahan apa pun yang dapat Anda sengketakan dan hapus kesalahan tersebut dari laporan Anda.

Itu saja. Awasi skor Anda, cermati pengeluaran Anda, dan semuanya akan baik-baik saja!

Keuangan pribadi

- Apa itu Skor FICO?

- 25 Statistik Penipuan Kartu Kredit yang Perlu Diketahui di Tahun 2021 + 5 Langkah Melaporkan Penipuan

- Kartu Kredit Aman Terbaik untuk 2021

- Layanan Pemantauan Kredit Terbaik untuk 2021

- 32 Statistik Otomasi Bisnis untuk 2021

- 30 Statistik Utang Kartu Kredit MENAKJUBKAN Untuk 2022

- 19+ Statistik Pasar Saham LUAR BIASA yang Perlu Diketahui pada tahun 2021

- 21+ Statistik Belanja Bahan Makanan untuk Setiap PELANGGAN di tahun 2021

-

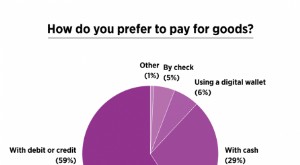

21+ Statistik Pengeluaran Uang Tunai vs Kartu Kredit yang Perlu Diketahui pada tahun 2021

21+ Statistik Pengeluaran Uang Tunai vs Kartu Kredit yang Perlu Diketahui pada tahun 2021 Uang tunai atau kartu kredit? Mana yang lebih baik? Statistik pengeluaran uang tunai vs kartu kredit terbaru akan menjelaskan masalah ini! Statistik Pengeluaran Uang Tunai vs Kartu Kredit (Pilihan E...

-

Apa itu Skor FICO?

Apa itu Skor FICO? Jika Anda pernah mencoba mendapatkan pinjaman atau mengajukan permohonan kartu kredit, Anda mungkin pernah mendengar istilah “skor FICO” disebutkan lebih dari satu kali. Namun, jika Anda baru saja m...