Neraca Dijelaskan dengan Contoh

Neraca perusahaan menunjukkan kekayaan perusahaan, kewajiban dan ekuitas pemegang saham pada titik waktu tertentu.

Apa itu neraca?

Neraca adalah laporan keuangan yang menunjukkan kekayaan perusahaan, kewajiban, dan ekuitas pemegang saham pada satu titik waktu—baik akhir tahun, akhir kuartal atau tanggal lainnya.

Neraca menunjukkan apa yang dimiliki perusahaan, hutangnya dan nilai investasi pemegang saham di perusahaan.

Seiring dengan laporan laba rugi dan laporan arus kas perusahaan, neraca memberikan informasi penting bahwa calon investor, kreditur, dan lain-lain dapat digunakan dalam menganalisis posisi keuangan perusahaan. Neraca adalah bagian penting dari analisis rasio keuangan utama perusahaan.

Wealthsimple Invest adalah cara otomatis untuk menumbuhkan uang Anda seperti investor paling canggih di dunia. Mulailah dan kami akan membuatkan Anda portofolio investasi yang dipersonalisasi dalam hitungan menit.Format neraca

Neraca dibagi menjadi tiga bagian utama:aset, kewajiban, dan ekuitas pemegang saham:

Aktiva

Aset adalah apa yang dimiliki perusahaan. Neraca biasanya akan mencantumkan aset dimulai dengan yang paling likuid, artinya yang paling mudah dikonversi menjadi uang tunai.

Aset lancar adalah aset yang biasanya akan dikonversi menjadi uang tunai dalam waktu satu tahun. Aset lancar biasanya meliputi:

-

Kas dan setara kas. Ini adalah uang tunai di bank—hal-hal seperti dana pasar uang dan instrumen tunai

-

Surat berharga, yang merupakan sekuritas ekuitas dan hutang yang pasarnya likuid

-

Piutang, . yang merupakan pembayaran yang harus dibayarkan kepada perusahaan

-

inventaris, yang merupakan barang jadi yang siap dijual oleh perusahaan

-

Ekspansi prabayar, yang mencerminkan pembayaran yang telah dilakukan perusahaan untuk layanan masa depan seperti asuransi, iklan, dan layanan lain yang telah dibayar perusahaan dan belum memperoleh manfaat penuh dari

Aset jangka panjang adalah aset yang tidak dapat dikonversi menjadi uang tunai dalam waktu satu tahun dan memiliki masa manfaat jangka panjang. Contohnya adalah:

-

Investasi jangka panjang dari berbagai jenis

-

Aset tetap seperti gedung, mesin, peralatan dan aset tetap tahan lama lainnya.

-

Aset tidak berwujud atau aset non fisik, seperti merek dagang

kewajiban

Kewajiban merupakan jumlah yang terutang kepada kreditur oleh perusahaan.

Kewajiban lancar biasanya adalah kewajiban yang pembayarannya akan jatuh tempo dalam waktu satu tahun. Contoh kewajiban lancar dapat mencakup:

-

Akun hutang, yang mewakili faktur dari pemasok perusahaan, vendor, dan penyedia layanan

-

Bagian lancar dari hutang jangka panjang, yang mewakili setiap bagian dari hutang jangka panjang perusahaan yang harus dibayar dalam tahun depan

-

Hutang bunga

-

Menyewa, pajak dan utilitas yang saat ini jatuh tempo

-

Upah yang dibayarkan kepada karyawan

-

Pembayaran di muka dari pelanggan untuk layanan yang belum diberikan atau barang yang belum dikirimkan kepada mereka. Pre-order adalah contoh yang baik.

-

Dividen atas saham perusahaan yang telah diumumkan tetapi belum dibayarkan kepada pemegang saham

Kewajiban jangka panjang mungkin termasuk:

-

Hutang jangka panjang, yaitu utang yang akan dilunasi dalam jangka waktu lebih dari satu tahun. Ini tidak termasuk bagian saat ini dari hutang ini.

-

Kewajiban dana pensiun. Bagi perusahaan yang menawarkan pensiun kepada karyawan, pembayaran pensiun ini merupakan kewajiban perusahaan dan didasarkan pada evaluasi aktuaria tahunan.

-

pajak tangguhan, yang merupakan kewajiban pajak yang telah diperoleh perusahaan tetapi tidak akan dibayar sampai tahun berikutnya

Perhatikan bahwa beberapa kewajiban mungkin merupakan lembar "tidak seimbang". Ini mungkin termasuk pengaturan leasing tertentu atau lainnya. Klasifikasi dapat berubah dengan perubahan aturan pajak dan akuntansi dari waktu ke waktu.

Ekuitas pemegang saham

Ekuitas pemegang saham adalah saldo yang dapat diatribusikan kepada pemilik perusahaan, yaitu para pemegang saham. Anda dapat menganggap ekuitas pemegang saham sebagai jumlah sisa aset perusahaan dikurangi kewajiban mereka, berdasarkan persamaan neraca aset dikurangi kewajiban sama dengan ekuitas pemegang saham.

Perusahaan dengan ekuitas pemegang saham negatif kemungkinan besar berada dalam tekanan keuangan.

Bagian ekuitas pemegang saham dari neraca mungkin termasuk:

-

Pendapatan yang disimpan, yang merupakan laba bersih perusahaan yang dapat diinvestasikan kembali dalam bisnis atau digunakan untuk membayar utang

-

saham treasury, yaitu saham-saham yang telah diotorisasi tetapi belum dikeluarkan. Ini juga dapat mewakili saham perusahaan yang telah dibeli kembali di pasar terbuka melalui beberapa cara program pembelian kembali saham.

-

Saham biasa, yang merupakan saham yang biasanya kita lihat diperdagangkan dalam kasus perusahaan publik. Saham preferen menawarkan pemegang saham ini preferensi ketika dividen diumumkan atau dalam hal likuidasi perusahaan dalam kebangkrutan.

Contoh neraca

Berikut adalah contoh seperti apa neraca perusahaan. Ini adalah contoh sederhana yang dimaksudkan untuk mengilustrasikan formatnya. Tergantung pada sifat bisnis perusahaan, tingkat dan jenis hutang yang digunakan perusahaan, apakah mereka memiliki beberapa kelas saham dari saham perusahaan, dan faktor lainnya, mungkin ada item baris yang berbeda di bawah berbagai aset, beban, dan bagian ekuitas pemilik.

Jenis-jenis neraca

Ada beberapa format neraca yang mungkin digunakan perusahaan.

Neraca terklasifikasi

Sebuah neraca diklasifikasikan aset agregat, kewajiban, dan ekuitas pemegang saham ke dalam sub-kategori yang sesuai dalam judul yang luas ini, sebanyak yang dijelaskan dalam bagian di atas. Ini adalah jenis presentasi neraca yang paling umum.

Neraca ukuran umum

Neraca berukuran umum melangkah lebih jauh dan berisi kolom yang menunjukkan berbagai aset, kewajiban, dan item ekuitas pemegang saham sebagai persentase aset, kewajiban, atau ekuitas pemegang saham. Ini dapat memberikan pengguna neraca perspektif yang lebih lengkap daripada yang diberikan hanya dengan melihat angka mentahnya. Penggunaan format ini di beberapa periode, seperti tahun ke tahun, dapat memberikan cara cepat untuk melihat perubahan besar. Sebagai contoh, lonjakan besar dalam piutang mungkin menunjukkan lonjakan besar dalam penjualan atau mungkin menunjukkan masalah dengan proses penagihan perusahaan. Seorang analis yang melihat perubahan persentase yang besar ini akan diminta untuk menyelidiki lebih lanjut.

Neraca komparatif

Neraca komparatif akan menyajikan aset, kewajiban, dan total pencatatan ekuitas pemegang saham untuk beberapa periode secara berdampingan. Ini adalah alat yang baik bagi pengguna neraca untuk melihat dengan cepat perubahan dalam berbagai kategori selama beberapa periode.

Neraca vertikal

Neraca vertikal menunjukkan semua kategori dalam kolom linier. Beberapa format neraca mungkin menunjukkan aset di sebelah kiri dengan kewajiban dan ekuitas pemegang saham di sebelah kanan.

Kembangkan uang Anda dengan biaya rendah dan tanpa minimum akun. Investasikan sedikitnya satu dolar dan kami akan membangunkan Anda portofolio investasi yang dipersonalisasi untuk memenuhi tujuan keuangan Anda.Cara membaca neraca

Ada banyak informasi yang terkandung dalam neraca perusahaan. Membaca neraca lebih dari sekadar melihat angka. Neraca bisa menjadi alat utama dalam menganalisis keuangan perusahaan.

Rasio keuangan adalah alat analisis yang penting. Ada sejumlah rasio neraca yang harus dipertimbangkan.

Sebagai contoh, rasio utang terhadap ekuitas melihat persentase pembiayaan yang digunakan perusahaan dalam hal tingkat pinjaman dibandingkan dengan ekuitas pemegang saham. Angka itu sendiri tidak terlalu berarti. Yang berarti adalah tren dalam rasio ini dari waktu ke waktu dan bagaimana rasio perusahaan dibandingkan dengan perusahaan lain dalam industri yang sama.

Utilitas umumnya akan memiliki rasio utang terhadap ekuitas yang relatif lebih tinggi daripada perusahaan di banyak industri lainnya. Membandingkan rasio utilitas listrik dengan penyedia layanan tidak berarti, tetapi membandingkan rasio untuk beberapa utilitas listrik sangat berarti.

Ada sejumlah rasio yang secara ketat didorong oleh neraca dan lainnya yang memanfaatkan data dari neraca dan laporan laba rugi.

Seperti disebutkan di atas, melihat tren di neraca adalah kuncinya. Apakah aset tertentu meningkat atau menurun? Apakah tingkat utang meningkat dari waktu ke waktu? Melihat tren neraca dapat mengungkapkan banyak hal.

Penting untuk diingat bahwa neraca hanyalah potret waktu. Hal-hal dapat berubah segera setelah dihasilkan. Sangat penting untuk melihat neraca dalam konteks bisnis perusahaan yang lebih besar. Neraca harus dilihat dalam kombinasi dengan laporan keuangan perusahaan lainnya untuk memberikan pemahaman yang benar tentang gambaran keuangan perusahaan.

keuangan

-

Cara Memulai Membangun Aset

Cara Memulai Membangun Aset Pernah bertanya-tanya bagaimana orang kaya mendapatkan kekayaan mereka? Jawabannya adalah dengan membangun aset. Diwariskan atau tidak, pada titik tertentu seseorang meluangkan waktu untuk memperoleh ...

-

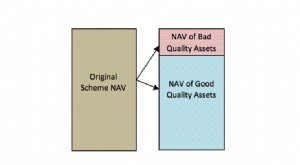

Apa itu Side Pocketing dalam Reksa Dana? (Dijelaskan Dengan Contoh)

Apa itu Side Pocketing dalam Reksa Dana? (Dijelaskan Dengan Contoh) Setelah terungkapnya krisis IL&FS pada September 2018, komunitas investor menjadi sangat berhati-hati tentang investasi mereka. Di tengah ini, industri ingin agar regulator mengizinkan skema yang me...