R-Kuadrat

Apa itu R-Squared?

R-kuadrat (R 2 ) adalah ukuran statistik yang mewakili proporsi varians untuk variabel dependen yang dijelaskan oleh variabel independen atau variabel dalam model regresi. Sedangkan korelasi menjelaskan kekuatan hubungan antara variabel independen dan dependen, R-kuadrat menjelaskan sejauh mana varians satu variabel menjelaskan varians variabel kedua. Jadi, jika R 2 dari model adalah 0,50, kemudian sekitar setengah dari variasi yang diamati dapat dijelaskan oleh input model.

Takeaways Kunci

- R-Squared adalah ukuran statistik kecocokan yang menunjukkan seberapa banyak variasi variabel dependen dijelaskan oleh variabel independen dalam model regresi.

- Dalam berinvestasi, R-kuadrat umumnya diartikan sebagai persentase pergerakan dana atau sekuritas yang dapat dijelaskan oleh pergerakan dalam indeks benchmark.

- R-kuadrat 100% berarti bahwa semua pergerakan sekuritas (atau variabel dependen lainnya) sepenuhnya dijelaskan oleh pergerakan dalam indeks (atau variabel independen yang Anda minati).

R-Kuadrat

Rumus untuk R-Squared

Perhitungan R-squared yang sebenarnya membutuhkan beberapa langkah. Ini termasuk mengambil titik data (pengamatan) variabel dependen dan independen dan menemukan garis yang paling cocok, sering dari model regresi. Dari sana Anda akan menghitung nilai prediksi, kurangi nilai sebenarnya dan kuadratkan hasilnya. Ini menghasilkan daftar kesalahan kuadrat, yang kemudian dijumlahkan dan sama dengan varians yang tidak dapat dijelaskan.

Untuk menghitung varians total, Anda akan mengurangi nilai aktual rata-rata dari masing-masing nilai aktual, kuadratkan hasilnya dan jumlahkan. Dari sana, membagi jumlah kesalahan pertama (varian yang dijelaskan) dengan jumlah kedua (varian total), kurangi hasilnya dari satu, dan Anda memiliki R-kuadrat.

Apa yang R-Squared Dapat Memberitahu Anda

Dalam berinvestasi, R-kuadrat umumnya diartikan sebagai persentase pergerakan dana atau sekuritas yang dapat dijelaskan oleh pergerakan dalam indeks benchmark. Sebagai contoh, sebuah R-kuadrat untuk sekuritas pendapatan tetap versus indeks obligasi mengidentifikasi proporsi pergerakan harga sekuritas yang dapat diprediksi berdasarkan pergerakan harga indeks.

Hal yang sama dapat diterapkan pada saham versus indeks S&P 500, atau indeks lain yang relevan. Ini juga dapat dikenal sebagai koefisien determinasi.

Nilai R-kuadrat berkisar dari 0 hingga 1 dan umumnya dinyatakan sebagai persentase dari 0% hingga 100%. R-kuadrat 100% berarti bahwa semua pergerakan sekuritas (atau variabel dependen lainnya) sepenuhnya dijelaskan oleh pergerakan dalam indeks (atau variabel independen yang Anda minati).

Dalam berinvestasi, R-kuadrat tinggi, antara 85% dan 100%, menunjukkan kinerja saham atau dana bergerak relatif sejalan dengan indeks. Reksa dana dengan R-kuadrat rendah, pada 70% atau kurang, menunjukkan keamanan umumnya tidak mengikuti pergerakan indeks. Nilai R-kuadrat yang lebih tinggi akan menunjukkan angka beta yang lebih berguna. Sebagai contoh, jika saham atau dana memiliki nilai R-kuadrat mendekati 100%, tetapi memiliki beta di bawah 1, kemungkinan besar menawarkan pengembalian yang disesuaikan dengan risiko yang lebih tinggi.

R-Squared vs. Disesuaikan R-Squared

R-Squared hanya berfungsi sebagaimana dimaksud dalam model regresi linier sederhana dengan satu variabel penjelas. Dengan regresi berganda yang terdiri dari beberapa variabel bebas, R-Squared harus disesuaikan.

R-kuadrat yang disesuaikan membandingkan kekuatan deskriptif model regresi yang mencakup beragam jumlah prediktor. Setiap prediktor yang ditambahkan ke model meningkatkan R-kuadrat dan tidak pernah menguranginya. Dengan demikian, model dengan lebih banyak istilah mungkin tampak lebih cocok hanya untuk fakta bahwa ia memiliki lebih banyak istilah, sementara R-kuadrat yang disesuaikan mengkompensasi penambahan variabel dan hanya meningkat jika istilah baru meningkatkan model di atas apa yang akan diperoleh dengan probabilitas dan menurun ketika prediktor meningkatkan model kurang dari apa yang diprediksi secara kebetulan.

Dalam kondisi overfitting, nilai R-kuadrat yang salah tinggi diperoleh, bahkan ketika model sebenarnya memiliki penurunan kemampuan untuk memprediksi. Ini tidak terjadi dengan R-kuadrat yang disesuaikan.

R-Squared vs. Beta

Beta dan R-kuadrat adalah dua terkait, tapi berbeda, ukuran korelasi tetapi beta adalah ukuran risiko relatif. Reksa dana dengan R-kuadrat tinggi berkorelasi tinggi dengan tolok ukur. Jika beta juga tinggi, mungkin menghasilkan pengembalian yang lebih tinggi daripada tolok ukur, khususnya di pasar bull. R-kuadrat mengukur seberapa dekat setiap perubahan harga aset berkorelasi dengan tolok ukur.

Beta mengukur seberapa besar perubahan harga tersebut relatif terhadap tolok ukur. Digunakan bersama, R-kuadrat dan beta memberi investor gambaran menyeluruh tentang kinerja manajer aset. Beta tepat 1,0 berarti bahwa risiko (volatilitas) aset identik dengan tolok ukurnya. Pada dasarnya, R-kuadrat adalah teknik analisis statistik untuk penggunaan praktis dan kepercayaan beta sekuritas.

Keterbatasan R-Squared

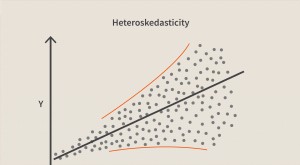

R-kuadrat akan memberi Anda perkiraan hubungan antara pergerakan variabel dependen berdasarkan pergerakan variabel independen. Itu tidak memberi tahu Anda apakah model yang Anda pilih baik atau buruk, juga tidak akan memberi tahu Anda apakah data dan prediksi itu bias. R-kuadrat tinggi atau rendah belum tentu baik atau buruk, karena tidak menyampaikan keandalan model, atau apakah Anda telah memilih regresi yang tepat. Anda bisa mendapatkan R-kuadrat rendah untuk model yang bagus, atau R-square tinggi untuk model yang tidak pas, dan sebaliknya.

Berapa Nilai R-Squared yang Baik?

Apa yang memenuhi syarat sebagai nilai R-Squared yang “baik” akan bergantung pada konteksnya. Di beberapa bidang, seperti ilmu-ilmu sosial, bahkan R-Squared yang relatif rendah seperti 0,5 dapat dianggap relatif kuat. Di bidang lain, standar untuk pembacaan R-Squared yang baik bisa jauh lebih tinggi, seperti 0,9 atau lebih tinggi. Di bidang keuangan, R-Squared di atas 0,7 umumnya akan terlihat menunjukkan tingkat korelasi yang tinggi, sedangkan ukuran di bawah 0,4 akan menunjukkan korelasi yang rendah. Ini bukan aturan yang sulit, Namun, dan akan tergantung pada analisis spesifik.

Apa Arti Nilai R-Squared 0,9?

Pada dasarnya, nilai R-Squared 0,9 akan menunjukkan bahwa 90% varians variabel dependen yang diteliti dijelaskan oleh varians variabel independen. Contohnya, jika reksa dana memiliki nilai R-Squared 0,9 relatif terhadap patokannya, yang akan menunjukkan bahwa 90% dari varians dana dijelaskan oleh varians dari indeks acuannya.

Apakah R-Squared yang Lebih Tinggi Lebih Baik?

Disini lagi, itu tergantung pada konteksnya. Misalkan Anda sedang mencari dana indeks yang akan melacak indeks tertentu sedekat mungkin. Dalam skenario itu, Anda ingin R-Squared dana setinggi mungkin karena tujuannya adalah untuk mencocokkan—bukan melebihi—indeks. Jika di sisi lain, Anda mencari dana yang dikelola secara aktif, R-Squared yang tinggi mungkin dianggap sebagai pertanda buruk, menunjukkan bahwa manajer dana tidak menambahkan nilai yang cukup relatif terhadap tolok ukur mereka.

keuangan

-

Apa itu Overhead Variabel?

Apa itu Overhead Variabel? Overhead variabel mengacu pada fluktuasi biaya produksi yang terkait dengan operasi bisnis. Untuk beroperasi terus menerus, perusahaan perlu mengeluarkan uang untuk produksi dan penjualan barang dan j...

-

Apa Varians Pengeluaran Overhead Variabel?

Apa Varians Pengeluaran Overhead Variabel? Pengeluaran varians adalah istilah yang digunakan untuk menggambarkan perbedaan antara jumlah riil yang terkait dengan biaya tertentu dan jumlah yang diharapkan terkait dengan biaya yang sama. Ini ada...