Bagaimana Proses IPO-nya?

Proses IPO Penawaran Umum Perdana adalah di mana perusahaan yang sebelumnya tidak terdaftar menjual sekuritas baru atau yang sudah adaEfek Berharga Efek pasar adalah instrumen keuangan jangka pendek tidak terbatas yang diterbitkan baik untuk sekuritas ekuitas atau untuk sekuritas utang dari perusahaan publik. Perusahaan penerbit membuat instrumen-instrumen ini dengan tujuan untuk mengumpulkan dana guna membiayai kegiatan bisnis dan ekspansi lebih lanjut. dan menawarkannya kepada publik untuk pertama kalinya.

Sebelum IPO, sebuah perusahaan dianggap swasta - dengan jumlah pemegang saham yang lebih kecil, terbatas pada investor terakreditasi (seperti investor malaikat/kapitalis ventura, Ekuitas Pribadi vs Modal Ventura, Investor Angel/SeedBandingkan ekuitas swasta vs modal ventura vs investor malaikat dan benih dalam hal risiko, tahap bisnis, ukuran &jenis investasi, metrik, pengelolaan. Panduan ini memberikan perbandingan rinci ekuitas swasta vs modal ventura vs malaikat dan investor benih. Sangat mudah untuk membingungkan tiga kelas investor dan individu dengan kekayaan bersih tinggi) dan/atau investor awal (misalnya, sang pendiri, keluarga, dan teman-teman).

Setelah IPO, perusahaan penerbit menjadi perusahaan publik di bursa efek yang diakui. Dengan demikian, IPO juga biasa dikenal sebagai “go public”.

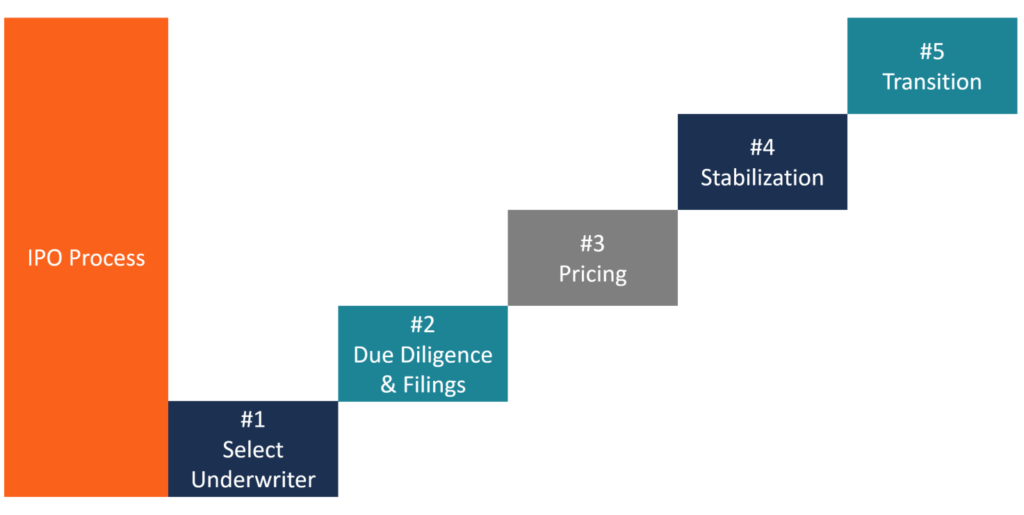

Ikhtisar Proses IPO

Panduan ini akan menguraikan langkah-langkah yang terlibat dalam proses, yang dapat memakan waktu mulai dari enam bulan hingga lebih dari satu tahun untuk menyelesaikannya.

Berikut adalah langkah-langkah yang harus dilakukan perusahaan untuk go public melalui proses IPO:

- Pilih bank

- Uji tuntas dan pengajuan

- Harga

- Stabilisasi

- Transisi

Langkah 1:Pilih bank investasi

Langkah pertama dalam proses IPO adalah perusahaan penerbit memilih bank investasiPerbankan InvestasiPerbankan investasi adalah divisi dari bank atau lembaga keuangan yang melayani pemerintah, perusahaan, dan institusi dengan menyediakan jasa konsultasi penjaminan emisi (penggalangan modal) dan merger dan akuisisi (M&A). Bank investasi bertindak sebagai perantara untuk memberi saran kepada perusahaan tentang IPO-nya dan untuk menyediakan layanan penjaminan emisi. Bank investasi dipilih sesuai dengan kriteria berikut:

- Reputasi

- Kualitas penelitian

- Keahlian industri

- Distribusi, yaitu., jika bank investasi dapat memberikan sekuritas yang diterbitkan kepada lebih banyak investor institusional atau lebih banyak investor individu

- Hubungan sebelumnya dengan bank investasi

Langkah 2:Uji tuntas dan pengajuan peraturan

Penjaminan emisi adalah proses di mana bank investasi (penjamin emisi) bertindak sebagai perantara antara perusahaan penerbit dan publik investor untuk membantu perusahaan penerbit menjual set saham awalnya. Pengaturan penjaminan emisi berikut tersedia untuk perusahaan penerbit:

- Komitmen Pasti :Berdasarkan perjanjian tersebut, penjamin emisi membeli seluruh penawaran dan menjual kembali sahamnya kepada publik yang berinvestasi. Pengaturan penjaminan komitmen pasti menjamin perusahaan penerbit bahwa sejumlah uang tertentu akan dikumpulkan.

- Kesepakatan Upaya Terbaik :Berdasarkan perjanjian tersebut, penjamin emisi tidak menjamin jumlah yang akan mereka kumpulkan untuk perusahaan penerbit. Itu hanya menjual sekuritas atas nama perusahaan.

- Semua atau Tidak Ada Perjanjian :Kecuali seluruh saham yang ditawarkan dapat dijual, penawaran dibatalkan.

- Sindikat Penjamin Emisi :Penawaran umum dapat dikelola oleh satu penjamin emisi (sole managed) atau oleh beberapa manajer. Ketika ada banyak manajer, satu bank investasi dipilih sebagai pemimpin atau manajer pembukuan. Di bawah perjanjian seperti itu, bank investasi utama membentuk sindikasi penjamin emisi dengan membentuk aliansi strategis dengan bank lain, masing-masing kemudian menjual sebagian dari IPO. Kesepakatan seperti itu muncul ketika bank investasi utama ingin mendiversifikasi risiko IPO di antara banyak bank.

Penjamin emisi harus menyusun dokumen-dokumen berikut:

Surat Pertunangan : Surat perikatan biasanya mencakup:

- Klausul penggantian:Klausul ini mengamanatkan bahwa perusahaan penerbit harus menanggung semua biaya sendiri yang dikeluarkan oleh penjamin emisi, bahkan jika IPO ditarik selama tahap uji tuntas, tahap pendaftaran, atau tahap pemasaran.

- Gross spread/underwriting discount:Gross spread diperoleh dengan mengurangkan harga di mana penjamin emisi membeli masalah dari harga di mana mereka menjual masalah tersebut.

Spread kotor =Harga jual emisi yang dijual oleh penjamin emisi – Harga beli emisi yang dibeli oleh penjamin emisi

Khas, spread kotor ditetapkan pada 7% dari hasil. Spread kotor digunakan untuk membayar biaya kepada penjamin emisi. Jika ada sindikat penjamin emisi, penjamin emisi utama dibayar 20% dari spread kotor. 60% dari sisa spread, disebut “konsesi penjualan”, dibagi antara sindikasi penjamin emisi sebanding dengan jumlah emisi yang dijual oleh penjamin emisi. Sisa 20% dari spread kotor digunakan untuk menutupi biaya penjaminan emisi (misalnya, biaya roadshow, penasihat penjaminan emisi, dll.).

Surat Niat :Letter of intent biasanya berisi informasi berikut:

- Komitmen penjamin emisi untuk mengadakan perjanjian penjaminan emisi dengan perusahaan penerbit

- Komitmen oleh perusahaan penerbit untuk memberikan semua informasi yang relevan kepada penjamin emisi dan, dengan demikian, sepenuhnya bekerja sama dalam semua upaya uji tuntas.

- Sebuah perjanjian oleh perusahaan penerbit untuk memberikan penjamin emisi dengan opsi keseluruhan 15%.

Letter of intent tidak menyebutkan harga penawaran akhir.

Perjanjian Penjaminan : Letter of intent tetap berlaku sampai harga sekuritas, setelah itu Perjanjian Underwriting ditandatangani. Kemudian, penjamin emisi terikat kontrak untuk membeli masalah dari perusahaan dengan harga tertentu.

Pernyataan Pendaftaran : Pernyataan pendaftaran terdiri dari informasi mengenai IPO, laporan keuangan perusahaan, latar belakang kepengurusan, kepemilikan orang dalam, segala permasalahan hukum yang dihadapi perusahaan, dan simbol ticker yang akan digunakan oleh perusahaan penerbit setelah tercatat di bursa. SEC mengharuskan perusahaan penerbit dan penjamin emisinya mengajukan pernyataan pendaftaran setelah rincian masalah telah disepakati. Pernyataan pendaftaran memiliki dua bagian:

- Prospektus: Ini diberikan kepada setiap investor yang membeli sekuritas yang diterbitkan

- Pengajuan Pribadi: ini terdiri dari informasi yang diberikan kepada SEC untuk diperiksa tetapi tidak harus tersedia untuk umum

Pernyataan pendaftaran memastikan bahwa investor memiliki informasi yang memadai dan dapat diandalkan tentang sekuritas. SEC kemudian melakukan uji tuntas untuk memastikan bahwa semua detail yang diperlukan telah diungkapkan dengan benar.

Dokumen Ikan Herring Merah :Dalam periode pendinginan, penjamin emisi membuat prospektus awal yang terdiri dari rincian perusahaan penerbit, simpan tanggal efektif dan harga penawaran. Setelah dokumen ikan haring merah dibuat, perusahaan penerbit dan penjamin emisi memasarkan sahamnya kepada investor publik. Sering, penjamin emisi melakukan roadshow (disebut pertunjukan anjing dan kuda poni – berlangsung selama 3 hingga 4 minggu) untuk memasarkan saham tersebut kepada investor institusional dan mengevaluasi permintaan atas saham tersebut.

Langkah 3:Harga

Setelah IPO disetujui oleh SEC, tanggal efektif diputuskan. Sehari sebelum tanggal efektif, perusahaan penerbit dan penjamin emisi memutuskan harga penawaran (yaitu, harga di mana saham akan dijual oleh perusahaan penerbit) dan jumlah persis saham yang akan dijual. Memutuskan harga penawaran penting karena merupakan harga di mana perusahaan penerbit meningkatkan modal untuk dirinya sendiri. Faktor-faktor berikut mempengaruhi harga penawaran:

- Keberhasilan/kegagalan roadshow (tercatat di buku pesanan)

- Tujuan perusahaan

- Kondisi ekonomi pasarEkonomi pasarEkonomi pasar didefinisikan sebagai suatu sistem dimana produksi barang dan jasa diatur sesuai dengan keinginan dan kemampuan yang berubah-ubah.

IPO sering kali terlalu murah untuk memastikan bahwa masalah ini benar-benar diminati/dilebih-lebihkan oleh investor publik, bahkan jika itu mengakibatkan perusahaan penerbit tidak menerima seluruh nilai sahamnya.

Jika IPO underprice, investor IPO mengharapkan kenaikan harga saham pada hari penawaran. Ini meningkatkan permintaan untuk masalah ini. Lebih-lebih lagi, underpricing mengkompensasi investor atas risiko yang mereka ambil dengan berinvestasi di IPO. Penawaran yang kelebihan permintaan dua hingga tiga kali dianggap sebagai "IPO yang baik."

Langkah 4:Stabilisasi

Setelah isu tersebut dibawa ke pasar, penjamin emisi harus memberikan rekomendasi analis, stabilisasi setelah pasar, dan menciptakan pasar untuk saham yang diterbitkan.

Penjamin emisi melakukan stabilisasi setelah pasar dalam hal terjadi ketidakseimbangan pesanan dengan membeli saham pada harga penawaran atau di bawahnya.

Kegiatan stabilisasi hanya dapat dilakukan untuk waktu yang singkat – namun, selama periode waktu ini, penjamin emisi memiliki kebebasan untuk memperdagangkan dan mempengaruhi harga masalah karena larangan manipulasi harga ditangguhkan.

Langkah 5:Transisi ke Persaingan Pasar

Tahap akhir dari proses IPO, transisi ke persaingan pasar, dimulai 25 hari setelah penawaran umum perdana, setelah "periode tenang" yang diamanatkan oleh SEC berakhir.

Selama periode ini, transisi investor dari mengandalkan pengungkapan dan prospektus yang diamanatkan menjadi mengandalkan kekuatan pasar untuk informasi mengenai saham mereka. Setelah periode 25 hari berlalu, penjamin emisi dapat memberikan perkiraan mengenai pendapatan dan penilaianMetode PenilaianKetika menilai sebuah perusahaan sebagai kelangsungan ada tiga metode penilaian utama yang digunakan:analisis DCF, perusahaan sebanding, dan transaksi sebelumnya dari perusahaan penerbit. Dengan demikian, penjamin emisi mengambil peran sebagai penasihat dan evaluator setelah masalah dibuat.

Metrik untuk menilai proses IPO yang sukses

Metrik berikut digunakan untuk menilai kinerja IPO:

Kapitalisasi pasar :IPO dianggap berhasil jika kapitalisasi pasar perusahaan sama dengan atau lebih besar dari kapitalisasi pasar pesaing industri dalam waktu 30 hari sejak penawaran umum perdana. Sebaliknya, kinerja IPO dipertanyakan.

Kapitalisasi Pasar =Harga Saham x Jumlah Saham Beredar Perusahaan

Harga Pasar :IPO dianggap berhasil jika selisih antara harga penawaran dan kapitalisasi pasar perusahaan penerbit 30 hari setelah IPO kurang dari 20%. Sebaliknya, kinerja IPO dipertanyakan.

Lebih Banyak Sumber Daya

Proses IPO sangat penting untuk pasar keuangan yang sehat. CFI adalah penyedia global resmi dari Financial Modeling and Valuation Analyst (FMVA)™ Menjadi Certified Financial Modeling &Valuation Analyst (FMVA)® Sertifikasi Financial Modeling and Valuation Analyst (FMVA)® CFI akan membantu Anda mendapatkan kepercayaan yang Anda butuhkan dalam karir keuangan. Daftar hari ini! penamaan, program sertifikasi analis keuangan terkemuka. Cari tahu lebih lanjut dengan mengklik sumber daya CFI berikut:

- Surat Berharga Surat Berharga Surat Berharga adalah instrumen keuangan jangka pendek tidak terbatas yang diterbitkan baik untuk efek ekuitas atau untuk efek utang dari perusahaan publik. Perusahaan penerbit membuat instrumen-instrumen ini dengan tujuan untuk mengumpulkan dana guna membiayai kegiatan bisnis dan ekspansi lebih lanjut.

- Surat Berharga Umum Surat Berharga Umum, atau surat berharga, adalah investasi yang secara terbuka atau mudah diperjualbelikan di suatu pasar. Sekuritas yang baik ekuitas atau berbasis utang.

- Apa itu Saham? Saham Apa itu saham? Seseorang yang memiliki saham di suatu perusahaan disebut pemegang saham dan berhak untuk mengklaim sebagian dari aset dan pendapatan sisa perusahaan (jika perusahaan tersebut pernah dibubarkan). Istilah "saham", "berbagi", dan "ekuitas" digunakan secara bergantian.

- Apa yang Dilakukan Bankir Investasi? Apa yang Dilakukan oleh Bankir Investasi? Apa yang Dilakukan oleh Bankir Investasi? Bankir investasi dapat bekerja 100 jam seminggu melakukan penelitian, pemodelan keuangan &presentasi bangunan. Meskipun menampilkan beberapa posisi yang paling didambakan dan menguntungkan secara finansial di industri perbankan, perbankan investasi juga merupakan salah satu jalur karir yang paling menantang dan sulit, Panduan untuk IB

keuangan

-

Apa itu Undang-Undang Williams?

Apa itu Undang-Undang Williams? Williams Act diberlakukan pada tahun 1968 sebagai tanggapan atas serangkaian pengambilalihan yang tidak bersahabat Pengambilalihan yang BermusuhanPengambilalihan yang tidak bersahabat, dalam merger da...

-

Apa itu Efek Klien?

Apa itu Efek Klien? Efek klien adalah teori yang menyatakan bahwa kebijakan yang berbeda menarik berbagai jenis investor, dan perubahan kebijakan akan menyebabkan pergeseran permintaan saham perusahaan oleh investor, mem...