Penyebaran Kalender

Apa itu Spread Kalender?

Spread kalender adalah opsi atau strategi berjangka yang dibuat dengan memasukkan posisi long dan short secara bersamaan pada aset dasar yang sama tetapi dengan tanggal pengiriman yang berbeda.

Dalam penyebaran kalender yang khas, seseorang akan membeli kontrak jangka panjang dan menjual opsi jangka pendek dengan harga kesepakatan yang sama. Jika dua harga kesepakatan yang berbeda digunakan untuk setiap bulan, itu dikenal sebagai sebaran diagonal.

Spread kalender kadang-kadang disebut sebagai antar-pengiriman, intra pasar, penyebaran waktu, atau penyebaran horizontal.

Takeaways Kunci

- Spread kalender adalah strategi derivatif yang melibatkan pembelian kontrak dengan tanggal yang lebih panjang untuk menjual kontrak dengan tanggal yang lebih pendek.

- Spread kalender memungkinkan pedagang untuk membangun perdagangan yang meminimalkan efek waktu.

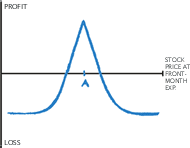

- Spread kalender paling menguntungkan ketika aset dasar tidak membuat pergerakan signifikan di kedua arah sampai setelah opsi bulan dekat berakhir.

Memahami Spread Kalender

Perdagangan spread kalender yang khas melibatkan penjualan opsi (baik call atau put) dengan tanggal kedaluwarsa jangka pendek dan pembelian opsi secara simultan (call atau put) dengan kedaluwarsa jangka panjang. Kedua opsi memiliki tipe yang sama dan biasanya menggunakan harga strike yang sama.

- Jual put/call jangka pendek

- Beli put/call jangka panjang

- Lebih disukai tetapi tidak diharuskan bahwa volatilitas tersirat rendah

Spread kalender terbalik mengambil posisi yang berlawanan dan melibatkan pembelian opsi jangka pendek dan menjual opsi jangka panjang pada keamanan dasar yang sama.

Pertimbangan Khusus

Tujuan perdagangan adalah untuk mendapatkan keuntungan dari berlalunya waktu dan/atau peningkatan volatilitas tersirat dalam strategi netral terarah.

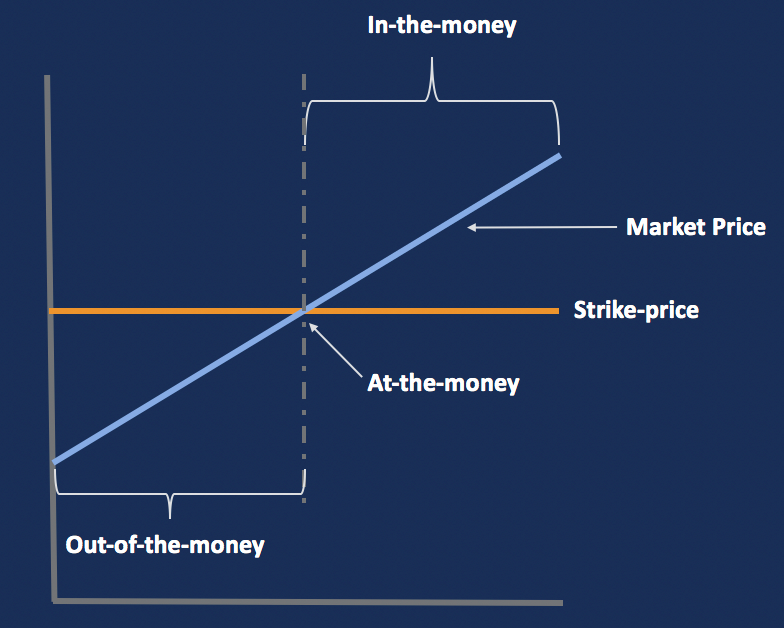

Karena tujuannya adalah untuk mendapatkan keuntungan dari waktu dan volatilitas, harga kesepakatan harus sedekat mungkin dengan harga aset dasar. Perdagangan mengambil keuntungan dari bagaimana opsi dekat dan jangka panjang bertindak ketika waktu dan volatilitas berubah. Peningkatan volatilitas tersirat, semua hal lain dianggap sama, akan berdampak positif pada strategi ini karena opsi jangka panjang lebih sensitif terhadap perubahan volatilitas (vega lebih tinggi). Peringatannya adalah bahwa kedua opsi dapat dan mungkin akan diperdagangkan pada volatilitas tersirat yang berbeda.

Berjalannya waktu, semua hal lain dianggap sama, akan berdampak positif pada strategi ini di awal perdagangan hingga opsi jangka pendek berakhir. Setelah itu, strategi hanya panggilan panjang yang nilainya terkikis seiring berjalannya waktu. Secara umum, tingkat pilihan waktu peluruhan (theta) meningkat karena kedaluwarsa semakin dekat.

Kerugian Maksimum pada Spread Kalender

Karena ini adalah spread debit, kerugian maksimum adalah jumlah yang dibayarkan untuk strategi tersebut. Opsi yang dijual lebih dekat dengan kadaluarsa dan oleh karena itu memiliki harga yang lebih rendah daripada opsi yang dibeli, menghasilkan debit bersih atau biaya.

Pergerakan pasar yang ideal untuk mendapatkan keuntungan adalah harga aset dasar yang stabil hingga sedikit menurun selama masa pakai opsi jangka pendek diikuti oleh pergerakan kuat yang lebih tinggi selama masa pakai opsi jangka jauh, atau pergerakan tajam ke atas dalam volatilitas tersirat.

Pada saat berakhirnya opsi jangka pendek, keuntungan maksimum akan terjadi ketika aset dasar berada pada atau sedikit di bawah harga kesepakatan dari opsi yang kedaluwarsa. Jika aset lebih tinggi, opsi kedaluwarsa akan memiliki nilai intrinsik. Setelah opsi jangka pendek berakhir tidak berharga, pedagang dibiarkan dengan posisi panggilan panjang yang sederhana, yang tidak memiliki batas atas potensi keuntungannya.

Pada dasarnya, seorang pedagang dengan pandangan jangka panjang yang bullish dapat mengurangi biaya pembelian opsi panggilan jangka panjang.

Contoh Spread Kalender

Asumsikan bahwa saham Exxon Mobile (XOM) diperdagangkan pada $89,05 pada pertengahan Januari, Anda dapat masuk ke dalam spread kalender berikut:

- Jual panggilan 89 Februari seharga $0,97 ($97 untuk satu kontrak)

- Beli panggilan 89 Maret seharga $2,22 ($222 untuk satu kontrak)

Dengan demikian, biaya bersih (debit) dari spread adalah (2,22 - 0,97) $1,25 (atau $125 untuk satu spread).

Spread kalender ini akan memberikan hasil terbaik jika saham XOM tetap relatif datar sampai opsi Februari berakhir, memungkinkan pedagang untuk mengumpulkan premi untuk opsi yang dijual. Kemudian, jika saham bergerak ke atas antara saat itu dan kedaluwarsa Maret, leg kedua akan untung. Pergerakan pasar yang ideal untuk mendapatkan keuntungan adalah harga menjadi lebih fluktuatif dalam waktu dekat, tapi umumnya naik, penutupan tepat di bawah 95 pada berakhirnya Februari. Hal ini memungkinkan kontrak opsi Februari berakhir tidak berharga dan masih memungkinkan pedagang untuk mendapat untung dari pergerakan ke atas hingga berakhirnya bulan Maret.

Karena ini adalah spread debit, kerugian maksimum adalah jumlah yang dibayarkan untuk strategi tersebut. Opsi yang dijual lebih dekat dengan kadaluarsa dan oleh karena itu memiliki harga yang lebih rendah daripada opsi yang dibeli, menghasilkan debit bersih atau biaya. Dalam skenario ini, pedagang berharap untuk menangkap peningkatan nilai yang terkait dengan kenaikan harga (hingga tetapi tidak melebihi $95) antara pembelian dan berakhirnya Februari.

Perhatikan bahwa jika pedagang hanya membeli kedaluwarsa Maret, biayanya adalah $222 dolar, tetapi dengan menggunakan spread ini, biaya yang diperlukan untuk membuat dan mempertahankan perdagangan ini hanya $125, membuat perdagangan menjadi salah satu margin yang lebih besar dan risiko yang lebih kecil. Tergantung pada harga kesepakatan dan jenis kontrak yang dipilih, strategi penyebaran kalender dapat digunakan untuk mendapatkan keuntungan dari netral, naik, atau tren pasar bearish.

Pilihan

-

Keuntungan &Kerugian dari Rekening Giro

Keuntungan &Kerugian dari Rekening Giro Keuntungan &Kerugian dari Rekening Giro Rekening giro adalah alat utama untuk mengelola keuangan pribadi. Semua rekening giro beroperasi dengan metode yang sama oleh semua lembaga perbankan, tetapi f...

-

Surat hukuman pajak IRS mungkin telah mencegah kematian bagi beberapa orang Amerika paruh baya

Surat hukuman pajak IRS mungkin telah mencegah kematian bagi beberapa orang Amerika paruh baya Apakah memiliki jaminan kesehatan dapat menyelamatkan nyawa? Sebuah studi baru menunjukkan bahwa itu bisa. Sebuah makalah National Bureau of Economic Research meneliti efek surat yang dikirim IRS ke...

-

6 Rahasia Menguasai Bola Salju Utang

6 Rahasia Menguasai Bola Salju Utang Anda mungkin sudah tahu bahwa lebih masuk akal secara finansial untuk melunasi hutang dengan suku bunga tertinggi terlebih dahulu, metode pembayaran yang dikenal sebagai longsoran utang. Tapi inilah...

-

Apa itu Exchange-Traded Product (ETP)?

Apa itu Exchange-Traded Product (ETP)? Produk yang diperdagangkan di bursa (ETP) mengacu pada produk keuangan yang diperdagangkan secara publik seperti obligasi di pasar saham. ETP menawarkan cara yang hemat biaya dan aman untuk mendiversi...