Hentikan Alasan &Mulai Menghancurkan Uang

MM Catatan:Postingan ini ditulis oleh Todd Kunsman, seorang pria berusia 29 tahun yang memulai perjalanan KEBAKARANnya 3 tahun yang lalu. Posting tamu sebelumnya termasuk 8 Langkah Menuju Kebebasan Finansial dan 5 Langkah Untuk Mulai Menabung.

Salah satu angka terpenting yang harus Anda hitung dan lacak secara konsisten adalah kekayaan bersih Anda, yang merupakan total aset Anda (hal-hal yang bernilai uang seperti rumah Anda dan investasi apa pun) dan total kewajiban Anda (untuk apa Anda berhutang seperti kartu kredit, hipotek, dan hutang pinjaman mahasiswa). Kekayaan bersih Anda adalah berapa banyak uang yang akan Anda dapatkan jika Anda melunasi semua hutang Anda.

Aset – Kewajiban =Nilai Bersih

Seiring waktu saat investasi Anda tumbuh dan Anda membayar hutang Anda, kekayaan bersih Anda akan naik. inilah mengapa sangat penting untuk berinvestasi sambil membayar kembali pinjaman siswa Anda. Sejak saya memulai perjalanan finansial saya, saya telah melacak kekayaan bersih saya menggunakan alat gratis seperti Personal Capital.

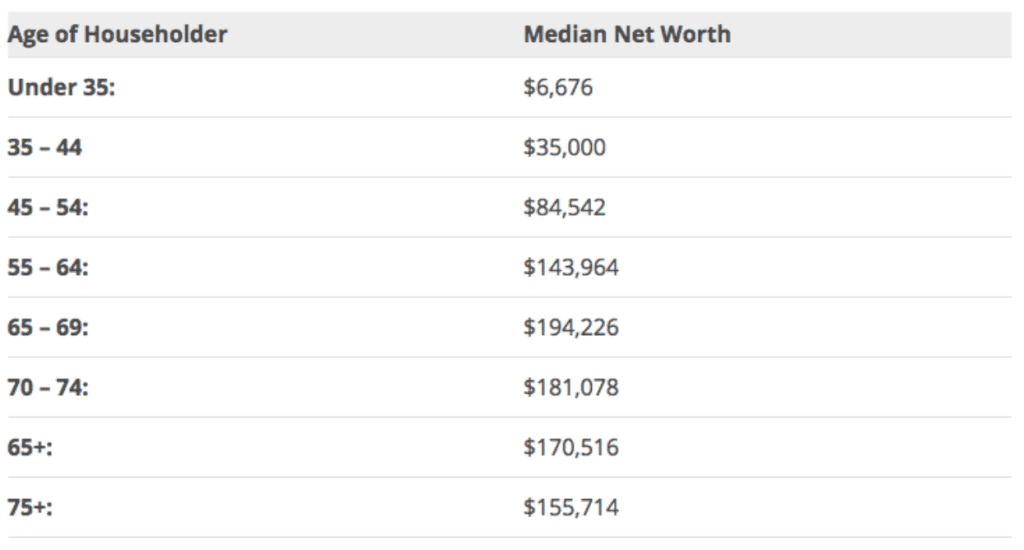

Kekayaan Bersih Median di Amerika Serikat

Baru-baru ini, seorang teman dan saya sedang mendiskusikan statistik menarik dari sebuah artikel tentang kekayaan bersih. Statistik yang kami bicarakan berasal dari sebuah artikel di Business Insider dari Jim Wang yang menunjukkan rata-rata kekayaan bersih untuk berbagai kelompok usia orang Amerika.

sumber:Wallet Hacks

Mengingat bahwa tingkat tabungan rata-rata di Amerika Serikat telah turun ke level terendah dalam 7 tahun di hanya 2,9%, itu tidak terlalu mengejutkan, tetapi sangat membingungkan untuk melihat bahwa anggota kelompok usia saya (di bawah 35) memiliki kekayaan bersih kurang dari $6k. itu

Kelompok usia 35-44 tidak jauh lebih baik dengan kekayaan bersih $35, 000. Itu gila mengingat

- Harga rata-rata mobil di Amerika Serikat adalah $34, 968

- Utang pinjaman siswa rata-rata adalah $ 34, 144

- biaya hidup yang lebih tinggi

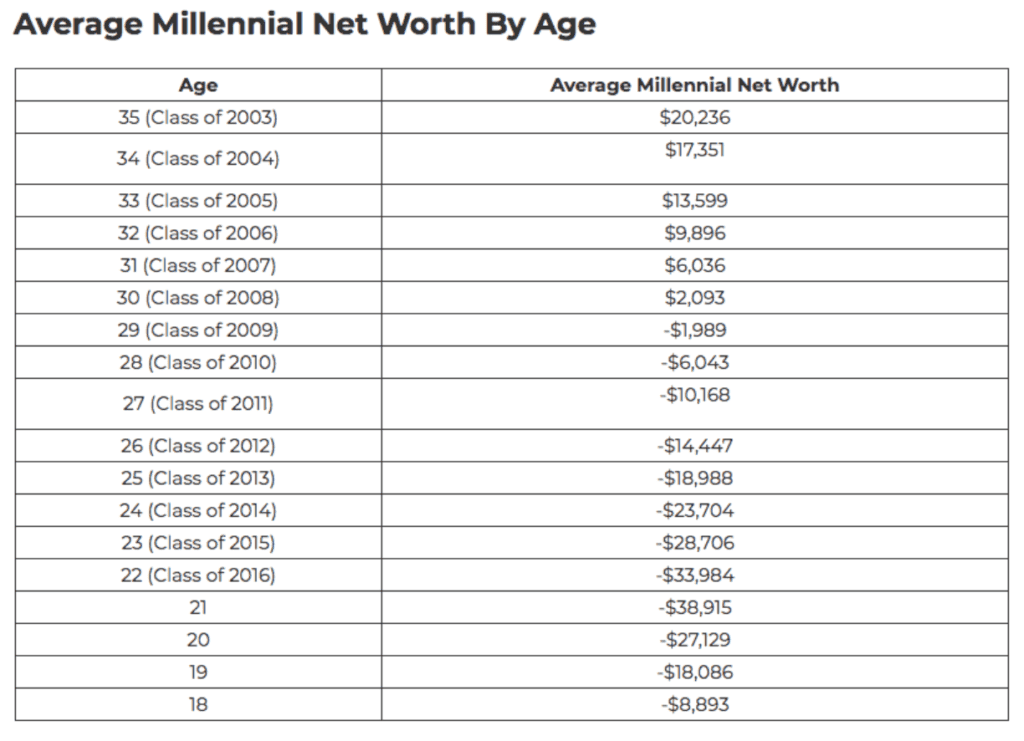

Ini adalah resep untuk bencana. Semua angka ini melukiskan gambaran suram orang Amerika dan lubangnya semakin besar untuk keluar. Itu juga tidak menjadi lebih cantik hanya untuk kekayaan bersih milenium baik berdasarkan analisis yang lebih rinci tentang The College Investor:

sumber:The College Investor

Teman saya bertanya kepada saya mengapa saya pikir lebih banyak orang dalam kelompok usia kami terjebak pada kekayaan bersih tertentu atau mengapa saya pikir sulit bagi banyak orang untuk mengubah situasi keuangan mereka. Lalu dia bertanya, "Apakah sesulit itu bagimu untuk mengubah situasimu?" Dalam jawaban sederhana:Ya dan tidak?

5 Alasan Uang Teratas Menahan Anda

Tapi setelah kami bolak-balik mengirim pesan teks, Saya menyadari ada beberapa alasan umum yang dibuat orang tentang uang yang menghalangi mereka untuk menabung dan berinvestasi. Ini adalah alasan uang yang sama yang menghalangi orang mengejar (dan akhirnya mencapai) kemandirian finansial.

Kirim ini ke salah satu keluarga atau teman Anda yang membuat alasan dan perlu mulai menabung lebih banyak uang. Semua masa depan kita bergantung padanya. Mari kita tingkatkan kekayaan bersih itu!

Alasan #1:“Saya tidak punya waktu untuk menganggarkan dan melihat keuangan pribadi saya”

Salah satu alasan utama yang saya dengar di antara teman-teman saya, rekan kerja, dan lainnya adalah alasan lama yang sama untuk banyak hal:kurangnya waktu. Tentu, hampir semua orang memiliki jadwal sibuk baik itu sekolah, kerja, keluarga, anak-anak, dll. Mayoritas orang menjalani kehidupan yang sangat sibuk.

Belum, Saya yakin mayoritas juga menemukan waktu untuk menonton Netflix berjam-jam (Hei, saya juga!), berolahraga, menonton olahraga, dan pergi berbelanja, dll. Orang Amerika menonton televisi dalam jumlah yang gila-gilaan setiap minggu. Rata-rata milenial menonton televisi 26 jam seminggu (3,7 jam sehari) dan orang Amerika yang lebih tua (35-44) menontonnya 36 jam seminggu (5,14 jam seminggu).

Dan hal-hal itu baik-baik saja untuk dilakukan dalam jumlah sedang, tetapi cukup mudah untuk meluangkan waktu 20-30 menit sebulan untuk merencanakan dan mengelola keuangan Anda. Serius itu tidak banyak waktu. Dan itu sebenarnya membutuhkan waktu yang jauh lebih sedikit daripada yang Anda pikirkan.

Ada banyak alat gratis di luar sana seperti Mint dan Personal Capital. Gunakan mereka.

Alasan #2:“Keuangan pribadi terlalu membingungkan”

Ini adalah alasan terbesar yang secara pribadi menahan saya dalam perjalanan keuangan saya sendiri. Berpikir keuangan pribadi membingungkan adalah salah satu kesalahan uang terbesar saya.

Alasan terbesar orang berpikir bahwa keuangan pribadi terlalu rumit adalah karena dua alasan utama:1) industri keuangan diatur sehingga keuangan pribadi tampak rumit, dengan akronim dan tulisannya yang bagus, sehingga beberapa perusahaan pembiayaan dapat menghasilkan lebih banyak uang dan 2) kita tidak diajarkan banyak tentang uang di sekolah.

Tantangannya di sini adalah, kecuali Anda berada di bidang akuntansi atau jalur keuangan di sekolah atau perguruan tinggi, Orang Amerika benar-benar tidak diajarkan banyak tentang keuangan pribadi dalam sistem pendidikan. Meskipun “pengelolaan uang” adalah salah satu kelas yang paling banyak diminta oleh siswa sekolah menengah di Amerika Serikat dan sepertinya trennya mulai sedikit bergeser.

Sebagian besar keuangan pribadi Anda dapat belajar online secara gratis dengan membaca blog dan mendengarkan podcast uang. Atau dengan membaca buku-buku uang terbaik.

Alasan #3:“Terlalu sulit untuk keluar dari hutang”

Baik itu hutang pinjaman mahasiswa, hutang mobil, hutang kartu kredit, hutang pribadi, atau hutang hipotek, rasanya seperti semua orang berenang dalam hutang akhir-akhir ini. Tapi melunasi utang benar-benar permainan angka – selalu bayar suku bunga tertinggi terlebih dahulu, kemudian pindah ke yang berikutnya. Dalam hampir semua kasus, hutang kartu kredit akan memiliki tingkat bunga tertinggi dan harus dilunasi terlebih dahulu.

Tetapi tidak peduli seberapa besar hutang Anda (beberapa orang sebenarnya memiliki lebih dari $ 1 juta dalam bentuk pinjaman mahasiswa dan mereka mampu melunasinya). Padahal dulu saya punya banyak hutang, setiap tahun saya terkejut betapa banyak hutang yang saya lunasi ketika pada awalnya hanya tampak seperti jumlah yang minimal. Semakin cepat Anda mulai menghancurkannya, semakin cepat itu akan hilang. Tidak ada yang suka memiliki hutang, tetapi Anda harus menghadapinya secara langsung alih-alih, "Aku akan mengkhawatirkannya nanti."

Alasan #4:“Aku akan mengkhawatirkannya nanti”

Ini adalah alasan uang yang paling mengganggu saya. Saya bersalah karenanya. Terlalu banyak dari kita menunda keuangan kita sampai nanti. Semakin lama Anda menunggu untuk berinvestasi atau menabung atau membayar utang, semakin lama Anda akan kehilangan potensi keuntungan investasi.

Perusahaan pertama tempat saya bekerja setelah lulus kuliah memiliki 401k yang cukup solid, tetapi saya hanya tahu sedikit dan tidak terlalu peduli. “Aku akan mengkhawatirkannya nanti, ” kataku pada diri sendiri. Yang saya tahu saat itu adalah memiliki 401k baik untuk dilakukan, jadi saya mendaftar, tapi saya hanya berkontribusi 2% ketika perusahaan cocok di 6%. Ya! Telapak tangan. SMH.

Sehat, setelah bekerja di perusahaan selama 4 tahun saya di lepas. Selama itu, Saya tidak pernah menaikkan tingkat kontribusi saya sekali! Saya dengan mudah melewatkan $50, 000 – $100, 000 dalam potensi keuntungan investasi masa depan dengan tidak meningkatkan tingkat kontribusi 401k saya. Sekarang, tentu saja, Saya harus menyimpan uang yang saya simpan, tapi saya menendang diri sendiri karena tidak menghabiskan waktu (alasan pria # 1 terus merayap) dan hanya melihat ke dalamnya.

Tidak peduli keputusan keuangan apa yang Anda tunda hari ini, seperti sekarang. Dapatkan dari piring Anda. Sebagai bonus tambahan, penelitian ilmu saraf saat ini menunjukkan bahwa membuat keputusan membuat Anda bahagia.

Alasan #5:“Bagaimana jika saya kehilangan uang?”

Siapa yang tidak pernah mendengar alasan uang ini? Dengan serius. Menurut pendapat saya, terlalu banyak orang berpikir bahwa investasi adalah perjudian. Mereka khawatir bahwa mereka akan menang besar atau kehilangan semuanya. Mereka melihat cerita seperti pria Florida berusia 20 tahun yang memenangkan $450 juta dalam lotere Powerball dan berpikir itulah cara untuk menjadi kaya. Peluang memenangkan Powerball itu adalah 1 banding 262 juta (alias hampir tidak mungkin).

Namun pada kenyataannya menjadi kaya bukanlah tentang mempertaruhkan segalanya atau menaruh semua telur Anda dalam satu keranjang, ini tentang menghasilkan strategi investasi yang baik dan mempertahankannya untuk jangka panjang. Dan mengambil risiko yang diperhitungkan.

Pasar saham akan naik dan turun, tapi selalu naik dalam jangka panjang. Dan Anda tidak akan pernah kehilangan semua uang Anda di pasar saham (jika itu terjadi, kita semua akan memiliki masalah yang jauh lebih besar seperti runtuhnya seluruh sistem keuangan).

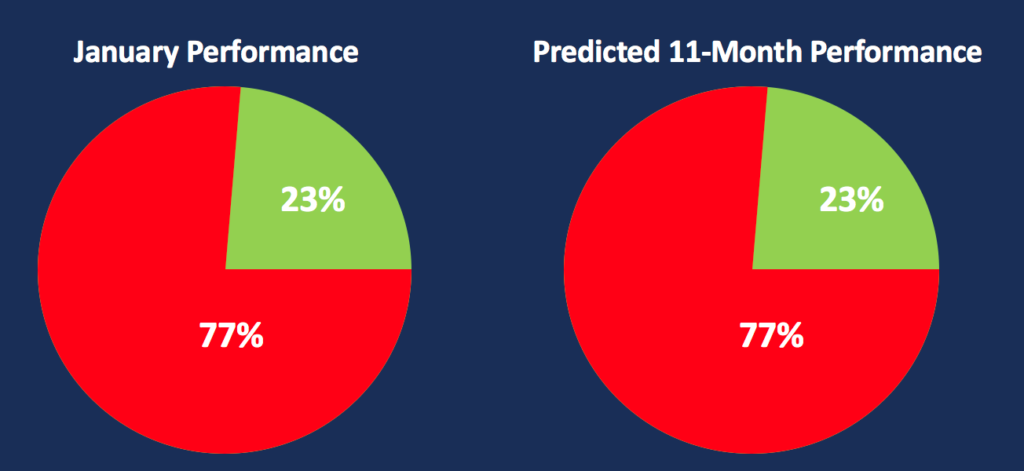

Pada kenyataannya, pasar saham hanya akan naik dan turun beberapa poin persentase sehari – pada hari terburuk pasar saham turun adalah 22,61% pada 19 Oktober, 1987. Berikut adalah keuntungan dan kerugian pasar saham terbesar dalam satu hari. Jadi, jika Anda berinvestasi dalam total dana indeks pasar saham, maka itu adalah jumlah uang paling banyak yang bisa Anda hilangkan dalam satu hari – dan itu adalah hari terburuk yang pernah ada! Dan ketika Anda berinvestasi di pasar saham, itu harus untuk jangka panjang sehingga Anda pasti bisa kehilangan uang dengan berinvestasi, tapi dalam jangka panjang, pasar saham selalu naik.

Pikiran Terakhir:Jangan pernah merasa terlalu nyaman

Banyak dari kita, saya termasuk, sering terlalu nyaman dengan strategi uang kita begitu kita mendapatkannya bersenandung. Mungkin keuangan Anda tidak seburuk itu, Anda memiliki pekerjaan yang layak, beberapa hutang, tetapi umumnya semuanya dibayar tepat waktu. Belum, tingkat tabungan Anda tetap stagnan dan Anda tidak melihat banyak pertumbuhan dari tahun ke tahun. Segera setelah Anda merasa diri Anda terlalu nyaman, itulah saatnya untuk mengenalinya dan bersiap-siap untuk sebuah perubahan. Waktu untuk mendorong batas.

Ketika datang ke waktu dan menghemat uang, banyak kejutan yang tak terduga. Hal-hal seperti masalah kesehatan, kehilangan pekerjaan, dan biaya tak terduga lainnya, tetapi Anda harus ingat itu adalah bagian dari kehidupan sehari-hari. Jika Anda sedang melaluinya, orang lain terlalu atau bahkan lebih buruk, namun Anda harus berjuang melewatinya.

Saya kehilangan pekerjaan pertama saya selama bulan Desember dan tidak menemukan pekerjaan penuh waktu baru selama hampir 9 bulan. Tetapi saya menemukan cara untuk tidak hanya menghasilkan cukup uang untuk membayar tagihan tetapi juga meningkatkan nilai karier saya.

Saya masih memiliki banyak pekerjaan yang harus dilakukan dalam perjalanan kemandirian finansial saya, tetapi saya ingin melihat teman-teman saya dan sebanyak mungkin orang berhasil dengan uang.

Todd Kunsman saat ini adalah Manajer Senior Pemasaran Digital di EveryoneSocial, menjalankan blog musiknya sendiri di waktu luangnya, dan membantu perusahaan dan startup lain dengan pemasaran dan pertumbuhan digital. Jangan ragu untuk terhubung dengannya di LinkedIn atau ikuti dia di blognya Invested Wallet.

Tabungan

-

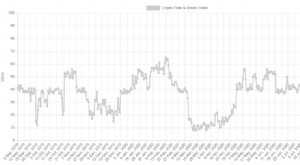

Apa itu Indeks Ketakutan dan Keserakahan Bitcoin?

Apa itu Indeks Ketakutan dan Keserakahan Bitcoin? Indeks Ketakutan dan Keserakahan Crypto adalah alat untuk mengukur status pasar, tercermin setelah indeks ketakutan dan keserakahan CNN Money untuk S&P 500, yang membantu menentukan selera investor un...

-

Apa itu rencana bagi hasil?

Rencana bagi hasil adalah rencana pensiun yang memungkinkan majikan atau pemilik perusahaan untuk berbagi keuntungan dalam bisnis, hingga 25 persen dari gaji perusahaan, dengan karyawan perusahaan. Ma...

-

Investor IPO:Waspadai Masa Tenang dan Kedaluwarsa Lockup

Investor IPO:Waspadai Masa Tenang dan Kedaluwarsa Lockup Apakah Anda ingin menyebutnya Tahun Unicorn, ” “Tahun Perhitungan Unicorn, atau sesuatu yang lain, 2019 mungkin akan turun sebagai tahun tonggak sejarah dalam buku rekor IPO. Dan tidak terlalu banyak...

-

Banyak milenial yang tidak menyangka akan mendapat uang dari Jamsostek

Banyak milenial yang tidak menyangka akan mendapat uang dari Jamsostek Jika Anda termasuk dalam generasi pekerja termuda, Anda mungkin berpikir mendapatkan manfaat Jaminan Sosial saat Anda memasuki usia pensiun adalah prospek yang cukup suram. 29% milenium muda tidak b...