Membandingkan Kinerja Dana

Kami sering ditanya oleh klien tentang bagaimana mengevaluasi kinerja dana yang berbeda. Meskipun ini adalah keputusan yang sulit, kami memiliki beberapa hal yang perlu diingat.

-

Pengembalian jangka pendek sulit untuk ditafsirkan, jadi hati-hati

-

Jika Anda harus membandingkan dana, menganalisisnya selama periode waktu dan tingkat risiko yang sama

-

Lihatlah seberapa baik dana tersebut mengelola risiko serta bagaimana mereka menghasilkan pengembalian

Tapi katakanlah Anda telah memutuskan toleransi risiko Anda, bagaimana cara memilih reksa dana? Ada beberapa pertimbangan:

Pengembalian baru-baru ini sangat sedikit artinya

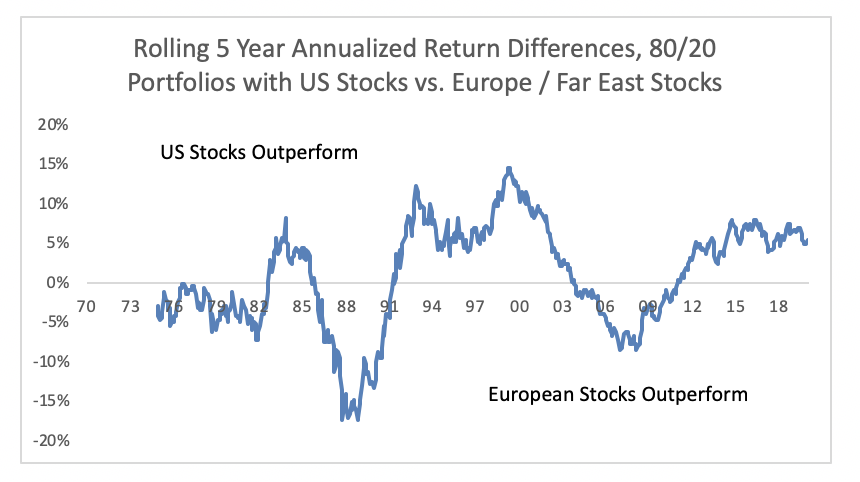

Strategi pasif akan cenderung tampil dalam siklus , dengan aset yang berbeda mengungguli pada waktu yang berbeda. Dalam sepuluh tahun terakhir, dana dengan hanya saham AS akan mengungguli dana yang terkonsentrasi di saham Eropa dan Timur Jauh, tetapi akan secara substansial berkinerja buruk untuk jangka waktu yang lama. Ini bukan untuk mengatakan bahwa dana dengan hanya saham AS akan terus mengungguli, tetapi kinerja itu dapat bertahan selama bertahun-tahun. Jadi berhati-hatilah dalam membandingkan strategi pasif dengan hanya menggunakan rekam jejak, bahkan 10+ tahun.

Untuk manajer aktif, kinerja baru-baru ini Betulkah tidak berarti apa-apa . Anda lebih baik bertaruh pada kinerja yang buruk, daripada mengungguli manajer. Meskipun ini tampak berlawanan dengan intuisi—pasti manajer yang berkinerja lebih baik pasti melakukan sesuatu yang benar—itu benar. Vanguard mempelajari manajer ekuitas AS yang aktif, dan menciptakan strategi yang dengannya mereka berinvestasi secara acak, kemudian menjual manajer yang berkinerja buruk dan membeli manajer yang berkinerja lebih baik. Mereka menemukan bahwa pengembalian jauh lebih buruk daripada melacak pasar secara keseluruhan atau daripada rata-rata pengembalian manajer dana (yang akan cenderung sama dengan pengembalian pasar, dikurangi biaya aktif). Temuan Vanguard konsisten dengan banyak penelitian akademis. Anda benar-benar tidak dapat memilih dana dengan memilih yang berkinerja terbaik.

Untuk kedua jenis strategi investasi ini, memahami mengapa serangkaian pengembalian yang terjadi sama pentingnya dengan memahami pengembalian itu sendiri. Apakah mereka membuat taruhan yang bagus? Apakah pasar saham secara keseluruhan berkinerja sangat baik? Apakah mereka mengungguli dengan mengambil lebih banyak risiko daripada yang seharusnya? Apakah mereka secara permanen diinvestasikan dalam saham lokal yang mengungguli? Ini bermuara pada satu pertanyaan:apakah keberhasilan (atau kurangnya keberhasilan) dapat diulang?

Jika kamu harus, bandingkan dana dengan tingkat risiko yang sama selama periode waktu yang sama (dan cobalah untuk mengambil pandangan panjang)

Terlepas dari apa yang kami katakan, dapat dipahami bahwa investor harus melihat kinerja terkini untuk memahami kualitas manajer investasi, karena sulit membedakannya. Jika Anda akan membandingkan dua dana, Anda harus mengajukan beberapa pertanyaan:

Apakah dana tersebut menawarkan tingkat risiko yang sama? Cenderung ada hubungan antara risiko dan pengembalian. Dalam portofolio Wealthsimple dalam lima tahun terakhir, portofolio pertumbuhan kami telah kembali 8,2% tahunan dan portofolio konservatif kami telah kembali 5,3%. Ini bahkan bertahan dalam portofolio yang serupa:portofolio ekuitas 60% kami menghasilkan 6,7% per tahun, sementara portofolio ekuitas 50% kami menghasilkan 6,1% setiap tahun. Portofolio pertumbuhan kami tidak lebih pintar dari portofolio konservatif kami, itu hanya lebih berisiko. Fenomena yang sama terjadi pada dana dari manajer yang berbeda.

Apakah saya membandingkan periode waktu yang sama? Kinerja reksa dana sangat ditentukan oleh pasar secara keseluruhan. Jadi jika Anda membandingkan dua dana, pastikan Anda membandingkannya selama periode waktu yang sama. Itu tidak adil, Misalnya, untuk membandingkan kerugian maksimum dana yang mengalami krisis keuangan 2008 dengan yang tidak ada selama periode tersebut.

Mengevaluasi risiko serta pengembalian

Bahkan dana yang menargetkan jumlah risiko yang sama—katakanlah dana yang berbeda dalam kategori reksa dana 'seimbang' atau 'pendapatan tetap seimbang'—dapat mengelola kerugian dengan sangat berbeda. Ini layak dipertimbangkan, khususnya bagi investor yang akan memasuki masa pensiun atau memasuki masa pensiun, bahwa seberapa baik dana menghindari kerugian bisa sama pentingnya dengan seberapa baik mereka menghasilkan pengembalian. Ini karena portofolio dengan tingkat kerugian yang lebih rendah dapat menghasilkan lebih banyak, dan karena pengeluaran portofolio dalam kerugian besar dapat menyebabkan hilangnya modal secara permanen dan, berpotensi, untuk pendapatan yang akan sangat sulit untuk dipulihkan.

Bagaimana mereka mengelola risiko yang mereka ambil? Apakah kerugian sesuai dengan apa yang bisa Anda toleransi? Ada beberapa statistik yang digunakan investor untuk mengevaluasi seberapa baik strategi mengelola risiko:

-

Kembali ke risiko, atau rasio "Tajam" adalah persis apa yang dikatakan. Ini menunjukkan berapa banyak pengembalian dana yang telah diberikan untuk tingkat risiko tertentu.

-

Keriangan merupakan indikasi seberapa banyak naik turun normal dalam strategi. 2x volatilitas akan mencakup sebagian besar hasil yang dapat Anda harapkan dalam suatu strategi. Jadi aturan praktis yang baik adalah mengalikan volatilitas dengan dua, dan tanyakan pada diri Anda apakah Anda dapat menangani kerugian sebanyak itu.

-

Statistik lain yang berguna adalah kerugian maksimum . Anda harus berpikir tentang seberapa banyak Anda dapat mentolerir. Dana yang berbeda mengelola risiko penurunan dengan sangat berbeda.

Pengungkapan: Pernyataan yang diberikan di sini adalah untuk tujuan informasi dan pendidikan saja dan bukan merupakan saran atau rekomendasi. Kinerja yang ditunjukkan adalah historis untuk periode yang ditunjukkan. Tingkat pengembalian tidak memperhitungkan biaya atau pajak yang harus dibayar. Performa masa lalu tidak boleh terulang. Portofolionya adalah 80% MSCI EAFE Total Return Index / 20% Indeks obligasi pemerintah 30 tahun AS dan 80% Indeks S&P 500 / 20% indeks obligasi pemerintah 30 tahun AS, diseimbangkan kembali setiap bulan. Data dari Data Keuangan Global. Analisis oleh Wealthsimple.

menginvestasikan

-

Apa itu Penyelesaian Perdagangan?

Apa itu Penyelesaian Perdagangan? Seorang pedagang saham melihat data pasar saham. Penyelesaian perdagangan adalah proses mentransfer sekuritas ke rekening pembeli dan uang tunai ke rekening penjual setelah perdagangan saham, obligas...

-

5 Alasan Mengapa Skor Kredit Anda Turun Tiba-tiba

5 Alasan Mengapa Skor Kredit Anda Turun Tiba-tiba Anda membayar rekening kartu kredit Anda tepat waktu setiap bulan. Anda tidak pernah melewatkan pembayaran hipotek. Anda belum mengalami banyak hutang. Jadi mengapa skor kredit Anda tiba-tiba turun 20...

-

Keuntungan dari Simpan Pinjam

Keuntungan dari Simpan Pinjam Tabungan dan pinjaman mengkhususkan diri dalam pinjaman yang didukung properti seperti hipotek. Asosiasi simpan pinjam, juga disebut hemat, mirip dengan bank dengan pengecualian bahwa mereka mengkhus...

-

Apa yang Telah Dilakukan COVID terhadap Utang Pribadi Kita

Apa yang Telah Dilakukan COVID terhadap Utang Pribadi Kita Apa pun kebaikan yang telah dilakukan pandemi COVID-19 di dunia, cukup sulit untuk menyarankan bahwa itu sepadan. Bahkan di luar korban penyakit itu sendiri, tidak ada yang mau berurusan dengan jarak ...