Berinvestasi untuk Pensiun Dini

Setelah Anda mengetahui berapa banyak tabungan yang Anda butuhkan untuk pensiun dini, komponen penting lainnya dari strategi pensiun dini yang sukses adalah menginvestasikan uang itu dengan bijak.

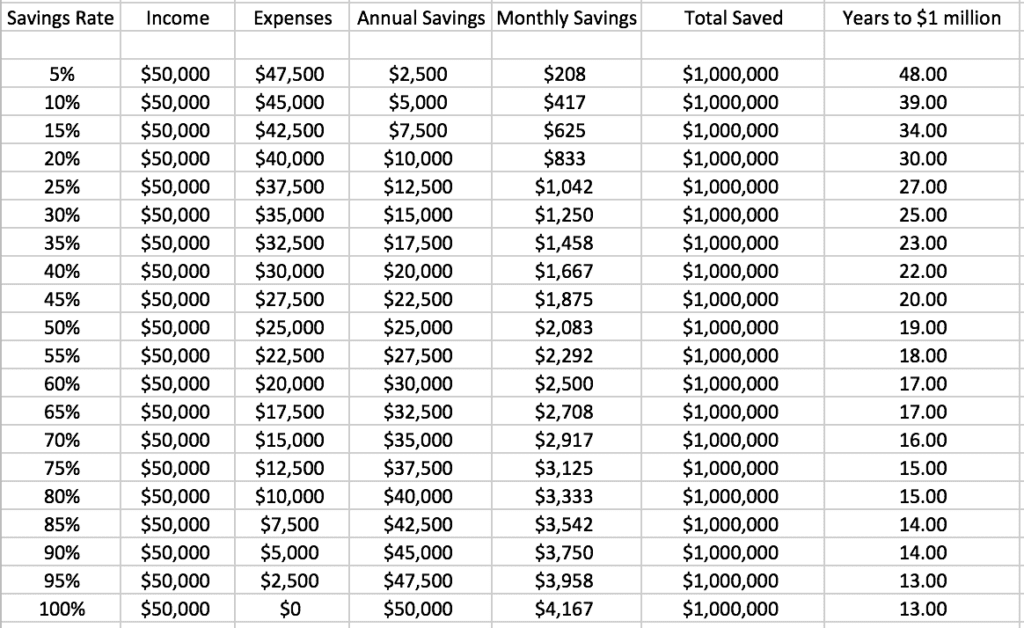

Semakin banyak Anda berinvestasi setiap hari, semakin cepat Anda bisa pensiun. Jika pensiun dini penting bagi Anda, Anda perlu meluangkan waktu untuk berinvestasi. Setiap $10 yang Anda investasikan hari ini, dapat membantu Anda mencapai pensiun dini lebih cepat.

Anda harus memperhatikan mekanisme investasi dan membuat keputusan yang meminimalkan pajak dan biaya. Dalam postingan ini, Saya akan menunjukkan cara berinvestasi secara konsisten di akun yang tepat dengan cara yang benar, sehingga Anda dapat mencapai pensiun dini secepat mungkin.

Ini dia 7 Langkah Strategi Investasi Pensiun Dini yang saya gunakan:

1. Jangan Pernah Berinvestasi Pada Sesuatu yang Tidak Anda Pahami

Ini adalah aturan terpenting dalam berinvestasi – jangan berinvestasi pada apa pun yang tidak Anda pahami. Jangan hanya menaruh uang Anda dalam investasi yang teman atau keluarga Anda atau penasihat keuangan atau seseorang yang baru Anda temui menyuruh Anda untuk berinvestasi, tanpa memahami persis apa itu investasi dan apa risiko/imbalannya. Investasikan pada apa yang Anda ketahui – baca dan pahami pilihan Anda.

Meskipun mungkin tampak sulit pada awalnya, tidak butuh waktu lama sebelum Anda mulai melihat perbedaan antara peluang investasi yang baik dan yang buruk.

Saya baru-baru ini menghadiri pertemuan keuangan di mana para peserta diajari cara berinvestasi di real estat, tetapi seminar tersebut juga menghadirkan pembicara yang menjual investasi yang sangat berisiko. Saya melihat seorang pria di atas panggung berbicara dengan lebih dari 2, 000 orang yang jelas-jelas tidak tahu banyak tentang investasi tentang betapa menguntungkannya investasi dalam hak gadai pajak. Setelah dia selesai, benar-benar 90% dari ruangan itu bangun dan berlari ke stan untuk membeli perangkat lunak dan layanan berlangganan hak gadai pajaknya seharga $1, 000.

Sementara saya yakin ada orang di luar sana yang menghasilkan uang dengan berinvestasi dalam hak gadai pajak, ini adalah jenis investasi yang hanya digunakan oleh para profesional untuk menghasilkan uang. Meskipun konsepnya sederhana, membutuhkan banyak waktu, keahlian, dan pengalaman untuk benar-benar menjalankannya dengan sukses. Saya dapat menjamin bahwa banyak investor mendengar tentang hak gadai pajak untuk pertama kalinya, namun 90% dari mereka berinvestasi di dalamnya tepat di tempat!

Jika Anda tidak memahaminya, maka jangan berinvestasi di dalamnya.

Jangan Melakukan Investasi Impuls

Tip lain:Sebelum Anda membeli investasi apa pun, selalu tunggu setidaknya satu minggu untuk berinvestasi di dalamnya. Tidur diatasnya. Baca lebih lanjut tentang itu. Jangan pernah berinvestasi dalam apa pun di tempat tidak peduli seberapa bagus kedengarannya. Jika ada investasi yang dijual sebagai "kesempatan sekali seumur hidup" atau terdengar terlalu bagus untuk menjadi kenyataan, maka mungkin itu. Tidak peduli seberapa besar Anda mempercayai teman atau keluarga Anda yang membuat rekomendasi investasi, jangan berinvestasi tanpa melakukan riset sendiri.

Tidak semua investasi sama. Meskipun Anda dapat berinvestasi dalam seni, anggur, komoditas, mata uang, cryptocurrency, domain, mebel, koleksi, bisnis dan banyak hal lainnya, mereka bisa berisiko. Saat saya menulis posting ini, ada kegilaan investasi cryptocurrency global. Nilai Bitcoinnya, koin lite, Ethereum, dan cryptocurrency lainnya telah meningkat lebih dari 3000% tahun ini. Tentu, Anda berpotensi menemukan Andy Warhol berikutnya atau berinvestasi di BitCoin berikutnya, dan mungkin hanya itu yang Anda butuhkan untuk pensiun dini, tapi kemungkinan besar akan didasarkan pada keberuntungan. Dan sementara keberuntungan itu bagus, Anda tidak dapat mengandalkannya.

Jika Anda menggunakan aturan/prinsip investasi yang baik, berinvestasi di saham (yang merupakan saham perusahaan sebenarnya), obligasi (uang yang Anda pinjamkan kepada seseorang), dan real estat adalah investasi termudah yang paling dapat diandalkan yang dapat menghasilkan banyak uang bagi Anda. Saya tidak mengatakan Anda tidak dapat berinvestasi dalam hal-hal lain, hanya saja Anda hanya boleh menginvestasikan hingga 5% dari seluruh portofolio investasi Anda dalam apa yang dikenal sebagai “investasi alternatif, ” yang tidak lain adalah saham.

Investasikan di Saham, Obligasi &Real Estat untuk Pensiun Lebih Awal

Inilah mengapa saham, obligasi, dan real estat adalah investasi terbaik untuk pensiun dini.

Ketiganya menjadi landasan bagi strategi investasi pensiun dini.

Saham / Ekuitas:

Ketika Anda membeli saham, Anda membeli saham perusahaan nyata. Anda benar-benar memiliki sebagian kecil dari perusahaan. Karena perusahaan menghasilkan uang, menciptakan nilai lebih, atau seperti yang orang yakini nilainya akan naik, harga saham bisa naik. Semakin banyak permintaan akan saham tersebut dan semakin banyak orang yang mempercayainya, semakin tinggi harga bisa pergi. Bisa juga turun jika sebaliknya dan permintaan saham turun. Saham diperdagangkan di seluruh dunia di banyak bursa yang berbeda (yang pada dasarnya adalah jaringan atau saham).

Dua bursa saham terbesar di Amerika Serikat adalah New York Stock Exchange, yang didirikan pada tahun 1817 dan sebenarnya merupakan bursa terbesar di dunia, dan NASDAQ, yang didirikan pada tahun 1971.

Bagaimana Saya Bisa Berinvestasi di Saham?

Ada empat cara populer untuk berinvestasi di saham:

- Anda dapat membeli saham satu perusahaan

- Anda dapat membeli saham di reksa dana atau ETF (exchange-traded fund)

- Anda bisa bertaruh bahwa saham akan turun nilainya (posisi short)

- Anda dapat bertaruh bahwa saham akan naik nilainya (posisi panjang)

Ada pemenang dan ada pecundang, dan pasar saham telah mencetak jutawan yang tak terhitung jumlahnya dan bahkan miliarder – banyak dari mereka telah menghasilkan lebih banyak uang dengan berinvestasi di saham daripada yang bisa mereka hasilkan dengan cara lain. Pasar saham akan membuat Anda menjadi jutawan dalam tidur Anda.

Anda dapat membeli saham individu atau kelompok saham. Saham individu dapat berayun liar nilainya dalam jangka waktu pendek dan panjang, jadi saya tidak menyarankan Anda menempatkan lebih dari 10% dari investasi Anda di saham individu. Jika Anda akan membeli $5, 000 di saham Amazon pada tahun 1997, itu akan bernilai setidaknya $2,5 juta pada tulisan ini. Amazon telah berubah dari $18 per saham menjadi lebih dari $1, 100 sampai tulisan ini dibuat.

Belajarlah lagi:

- Broker Terbaik untuk Perdagangan Bebas Komisi

Apakah Berinvestasi di Saham Berisiko?

Karena Anda berinvestasi dalam bisnis ketika Anda membeli saham, selalu ada kemungkinan bisnis tersebut gulung tikar dan Anda kehilangan semua uang Anda. Enron, saham perusahaan perdagangan energi naik dari $90,56 pada tahun 2000 menjadi $0,67 pada Januari 2002. Pemegang saham akhirnya kehilangan $74 miliar.

Seluruh pasar saham juga bisa berayun liar. Sebagai contoh, pada 19 Oktober, 1987 pasar saham AS turun 22,61% (persentase kerugian harian terbesar) dan pada tanggal 15 Maret 1933 pasar saham naik 15,34% (keuntungan harian terbesar). Tapi sementara itu adalah perubahan besar dan pasti ada risiko dalam berinvestasi dengan saham, seiring berkembangnya negara, kekayaan tumbuh, dan nilai perusahaan terus tumbuh.

Selama 100 tahun terakhir, seluruh pasar saham Amerika Serikat telah tumbuh rata-rata 7,3% per tahun. Anda dapat melihat pasang surut harian di pasar saham pada grafik di bawah ini, tapi trennya selalu naik dari waktu ke waktu.

Dow Jones Industrial Average – melacak saham AS (1900 – 2017)

Tidaklah bijaksana untuk memiliki seluruh portofolio Anda di setiap saham individual karena Anda tidak ingin kehilangan banyak uang jika nilai saham individu turun atau semua uang Anda hilang jika sebuah perusahaan gulung tikar. Inilah mengapa saya merekomendasikan untuk menempatkan sebagian besar investasi jangka panjang Anda di seluruh pasar saham AS. Semakin lama Anda berinvestasi, semakin banyak uang Anda dapat bertambah dan tumbuh.

Investasi Obligasi / Pendapatan Tetap

Obligasi adalah bentuk hutang yang diterbitkan ketika sebuah perusahaan, pemerintah, atau kota membutuhkan uang. Ketika Anda membeli obligasi, Anda meminjamkan uang kepada siapa pun yang menerbitkannya untuk jangka waktu tertentu dengan tingkat bunga tetap. Karena tingkat bunganya tetap (artinya ditetapkan oleh penerbit obligasi), obligasi dikenal sebagai investasi pendapatan tetap, sehingga Anda dapat mengandalkan pengembalian selama penerbit tidak default pada pinjaman.

Bagaimana Saya Berinvestasi dalam Obligasi?

Ada dua cara populer untuk berinvestasi dalam obligasi:

- Anda dapat membeli obligasi untuk satu perusahaan atau pemerintah secara langsung

- Anda dapat membeli koleksi obligasi melalui reksa dana atau ETF (exchange traded fund)

Obligasi dapat dibeli dan dijual seperti saham dan harga obligasi, seperti saham, didasarkan pada penawaran dan permintaan. Tapi obligasi secara tradisional dipandang sebagai investasi yang kurang berisiko daripada saham, tetapi ini juga berarti bahwa minat, karena sudah diperbaiki, juga akan lebih sedikit dari saham. Namun, beberapa investasi obligasi lebih berisiko daripada yang lain dan dalam beberapa kasus bahkan lebih berisiko daripada saham. Obligasi dinilai tergantung pada tingkat risiko perusahaan yang berpotensi gagal bayar atas pinjaman mereka.

Peringkat didasarkan pada kelayakan kredit perusahaan. Semakin rendah peringkatnya, semakin tinggi risikonya, biasanya semakin tinggi tingkat bunga tetap. Dua lembaga pemeringkat Obligasi yang paling populer adalah Moody's dan Standard &Poor's. Saya hanya merekomendasikan berinvestasi pada obligasi tingkat investasi, setiap ikatan di bawah ini disebut "obligasi sampah" karena suatu alasan.

Namun, Anda mungkin tidak perlu membeli obligasi secara langsung karena kedua biaya transaksi bisa mahal dan sama seperti Anda tidak boleh menaruh banyak uang Anda di saham individual karena terlalu banyak risiko memasukkan uang Anda ke dalam satu investasi.

Jauh lebih mudah untuk membeli obligasi dalam apa yang dikenal sebagai reksa dana atau ETF, yang memegang koleksi obligasi – diatur berdasarkan peringkat atau jenis, atau kriteria lainnya, yang akan membantu Anda mendiversifikasi risiko Anda. Anda juga dapat dengan mudah membeli kota, pemerintah, dan reksa dana obligasi korporasi dan ETF online.

Investasi Real Estat

Berinvestasi dalam real estat dapat membantu Anda pensiun dini. Anda benar-benar dapat mencapai pensiun dini beberapa dekade lebih awal karena real estat dapat menghasilkan arus kas yang konsisten (jadi Anda perlu menarik lebih sedikit uang dari portofolio Anda) dan Anda memiliki aset yang akan terus tumbuh. Real estat juga unik karena Anda tidak perlu banyak uang untuk masuk ke dalamnya.

Faktanya, Anda sebenarnya dapat menggunakan sebagian besar uang orang lain (hipotek bank) untuk mulai membangun portofolio real estat atau bahkan kerajaan real estat. Anda juga dapat dengan mudah berinvestasi di real estat sambil bekerja penuh waktu dan memiliki kesibukan sampingan. Faktanya, Saya punya beberapa teman, yang berada di jalur untuk mencapai pensiun dini hanya melalui real estat saja.

Salah satu dari mereka bahkan telah berhenti dari pekerjaan penuh waktu untuk melakukannya penuh waktu. Investasi real estat sangat efektif sehingga saya telah menulis seluruh bab yang didedikasikan untuk itu nanti di buku ini, tapi inilah pengantar untuk investasi real estat, yang selain saham dan obligasi, membuat sebagian besar portofolio investasi saya sendiri.

Apa Cara Terbaik untuk Berinvestasi di Real Estat?

Ada tiga cara utama untuk berinvestasi di real estat:

- Melalui REITs (perwalian investasi real estat), yang berperilaku seperti reksa dana dan memungkinkan Anda berinvestasi dalam kumpulan investasi real estat yang menghasilkan pendapatan yang konsisten

- Berinvestasi dalam proyek real estat melalui platform crowdfunding real estat

- Membeli properti berwujud yang dapat Anda tinggali atau sewa

Dengan investasi real estat apa pun, Anda berharap untuk menghasilkan uang ketika nilai properti naik. Nilai itu didasarkan, seperti investasi lainnya, pada penawaran dan permintaan. Semakin tinggi permintaan dan semakin rendah penawaran, semakin tinggi nilainya.

Sementara ketiga cara utama untuk berinvestasi di real estat dapat menghasilkan uang bagi Anda, Saya akan fokus pada nomor 3, karena saya pikir memiliki properti berwujud adalah cara terbaik dan paling menguntungkan untuk berinvestasi di real estat. Ketika Anda benar-benar memiliki properti, Anda dapat melakukan hal-hal luar biasa dengannya dan real estat luar biasa karena itu adalah satu-satunya investasi yang benar-benar dapat Anda jalani.

Properti Sewa

Ketika Anda membeli properti pertama Anda, Anda akan berhutang banyak uang padanya jika Anda mengambil hipotek dari bank (yang pasti harus Anda lakukan). Saat Anda membayar hipotek dan properti menghargai (nilainya naik) ekuitas Anda (persentase properti yang Anda miliki) tumbuh. Tapi Anda tidak perlu membayar hipotek sendiri, Anda bisa mendapatkan penyewa di properti untuk menutupinya dengan peretasan rumah.

Sementara penyewa Anda mungkin hampir tidak menutupi biaya hipotek pada awalnya, seiring waktu karena properti menjadi lebih berharga, Anda dapat meningkatkan sewa dan mulai memasukkan uang ekstra yang Anda dapatkan setelah hipotek dibayarkan ke dalam saku Anda (atau bahkan lebih baik Anda dapat menginvestasikannya di saham, obligasi, atau properti lainnya!). Ada banyak investor real estat yang mendapatkan cukup uang dari properti sewaan mereka untuk menutupi hipotek, biaya hidup bulanan mereka, dan memiliki lebih banyak sisa untuk terus berinvestasi.

Seiring waktu Anda harus mendapatkan lebih banyak dan lebih banyak arus kas dari properti Anda, nilai properti akan terus meningkat, dan persentase kepemilikan Anda juga akan bertambah. Pada akhirnya, Anda bahkan dapat melunasi hipotek dan kemudian semua uang sewa akan menjadi milik Anda dan Anda akan memiliki aset yang diharapkan akan terus naik nilainya. Kemudian Anda dapat menjualnya untuk mendapatkan kembali nilainya dan menginvestasikan uangnya dengan cara lain, atau menjaga arus kas sewa seumur hidup.

Inilah sebabnya mengapa Anda dapat dan harus memasukkan pendapatan sewa untuk perhitungan pensiun. Karena jika Anda memiliki properti yang menghasilkan arus kas yang konsisten (dan bisa seumur hidup!), maka Anda sebenarnya membutuhkan lebih sedikit uang yang ditabung untuk pensiun dini. Anda juga dapat memasukkan nilai properti ke dalam kekayaan bersih Anda karena itu adalah aset dan nilainya bisa naik. Itu luar biasa.

2. Kelola Risiko Investasi Anda untuk Pensiun Dini

Bagaimana perasaan Anda jika Anda kehilangan $5, 000 hari ini? Bagaimana jika Anda menghasilkan $5, 000? Konsep psikologis "keengganan kehilangan, ” menyoroti bahwa orang merasa kehilangan uang 2x lebih buruk daripada perasaan senang menghasilkan uang. Kita semua benci kehilangan. Tetapi dengan investasi apa pun, Anda dapat menghasilkan atau kehilangan uang.

Berapa banyak uang yang dapat Anda hasilkan (atau kehilangan) tergantung pada seberapa besar risiko yang bersedia Anda ambil. Umumnya, semakin berisiko investasi semakin banyak uang yang dapat Anda hasilkan atau hilangkan. Dalam beberapa kasus, Anda tidak hanya bisa kehilangan semua uang Anda, Anda bisa kehilangan lebih dari yang Anda masukkan (alias short selling!), yang pasti tidak saya rekomendasikan.

Ketika saya baru mulai berinvestasi setelah kuliah saya mengambil $3, 000 dan memutuskan saya akan mengubahnya menjadi satu juta dolar dengan perdagangan hari, jadi saya menghabiskan hampir sepanjang hari untuk meneliti saham melakukan pencarian Google seperti "pilihan saham terbaik" dan "saham undervalued". Saya orang pintar saya pikir, Saya bisa mengetahui permainan investasi ini. Saya akhirnya menemukan saham yang menurut saya sempurna – itu adalah perusahaan manufaktur kecil yang menurut satu artikel “adalah pilihan saham seumur hidup.” Sampai hari ini saya bahkan tidak dapat mengingat perusahaan, tapi saya ingat telapak tangan saya berkeringat saat saya menekan tombol online saat saya memasukkan hampir semua uang saya ke dalam satu saham yang baru saja saya temukan ini.

Ternyata itu ide yang mengerikan. Saya akhirnya kehilangan sekitar $1, 700 dalam satu hari, ketakutan dan menjual $1, Sisa 300 stok yang saya beli kurang dari 24 jam sebelumnya. Saya mengalami kehancuran emosional hari itu dan selama beberapa minggu berikutnya ketika saya menyadari fakta bahwa lebih dari setengah kekayaan bersih saya telah hilang dalam satu hari. Tinggal jauh dari perdagangan hari. Ya, selalu ada cerita tentang seseorang yang benar-benar menghancurkan pasar saham dan menghasilkan jutaan dolar dalam satu hari dengan memilih saham yang tepat – tetapi itu tidak mungkin Anda. Kemungkinannya tidak menguntungkan Anda – sebagian besar pedagang harian kehilangan uang. Jangan ambil risiko.

Ketika saya mencoba perdagangan saham harian, saya mencari pengembalian langsung yang besar hari ini – tetapi itu bukan cara Anda mencapai pensiun dini karena Anda tidak akan dapat mempertahankan pertumbuhan setiap hari. Kebanyakan orang berinvestasi untuk jangka pendek dan mencoba menumbuhkan uang mereka secepat mungkin – tetapi inilah mengapa mereka akhirnya kalah.

Salah satu cara untuk mengendalikan risiko adalah dengan berinvestasi pada kumpulan saham dan obligasi yang dikenal sebagai reksa dana dan ETF (exchange traded fund).

Reksa Dana dan ETF

Anda dapat membeli satu saham atau obligasi, atau Anda dapat berinvestasi di saham dan obligasi melalui reksa dana atau ETF. Reksa dana dan ETF menyimpan koleksi saham, obligasi, campuran saham dan obligasi, atau dalam beberapa kasus reksa dana atau ETF menampung kumpulan dana lain.

Dana dibangun di sekitar sektor (real estate, angkutan, teknologi dll), risiko investasi (stabil, agresif, dll.) yang memegang bagian dari hampir semua saham (total dana pasar), dana internasional/domestik, dana tanggal target (di mana risiko disesuaikan berdasarkan seberapa dekat Anda membutuhkan uang/ingin pensiun), dan dana perimbangan (yang menyimpan saham dan obligasi berdasarkan alokasi aset tertentu – misalnya 60% saham/40% obligasi).

Reksa dana dan ETF dikelola secara aktif (artinya tim secara aktif membeli dan menjual saham dan obligasi di dalam dana tersebut) atau secara pasif (sangat sedikit atau tidak ada pembelian atau penjualan). Nama populer lainnya untuk dana pasif adalah dana indeks, yang melacak sekelompok saham atau obligasi, atau bahkan dalam beberapa kasus semua saham dan obligasi.

Perbedaan Reksa Dana dan ETF

Reksa dana dan ETF sangat mirip, tetapi reksa dana hanya dihargai sekali sehari, dan ETF berperilaku seperti saham dan nilainya dapat berfluktuasi sepanjang hari. Biaya sering serupa, tapi ETF bisa sedikit lebih murah, meskipun datang dengan biaya transaksi, yang mungkin meniadakan manfaat dari biaya manajemen yang lebih murah.

Kiat besar:Hanya beli apa yang disebut reksa dana atau ETF “tanpa beban”, artinya dari siapa pun Anda membelinya tidak membebankan Anda persentase atau kinerja atau biaya besar untuk menahannya. Anda akan terkejut (atau mungkin tidak) bahwa ada perusahaan di luar sana yang mengenakan biaya sangat tinggi untuk tidak melakukan apa-apa. Hanya beli dana “tanpa beban”.

Salah satu keuntungan berinvestasi di reksa dana dan ETF adalah kemampuan untuk mendapatkan diversifikasi, yang merupakan strategi investasi yang berharga, karena dapat mendistribusikan risiko investasi Anda di sejumlah aset yang berbeda, jadi jika salah satu jenis aset turun, yang lain mungkin sudah bangun.

Tetapi tidak peduli apakah Anda berinvestasi dalam saham atau obligasi secara langsung, atau melalui reksa dana atau ETF (exchange traded fund), itu harus disimpan dalam akun investasi. Banyak 401k, 403b, 457, dan akun HSA memiliki batasan tentang apa yang dapat Anda beli, investasikan di dalamnya – untuk semuanya, Anda tidak dapat berinvestasi dalam saham atau obligasi secara langsung, tetapi Anda dapat berinvestasi di reksa dana dan ETF.

Hanya karena saya pikir itu akan keren, inilah skala investasi risiko yang saya buat. Sementara risiko dapat bervariasi secara substansial menurut jenis investasi, ini akan memberi Anda ide bagus tentang di mana risiko investasi jatuh.

3. Diversifikasi Portofolio Investasi Anda

Risiko pensiun dini ditentukan oleh jenis investasi yang Anda pegang dan seberapa banyak Anda memegangnya. Diversifikasi itu penting – Anda tidak pernah ingin memiliki semua uang Anda dalam satu investasi, tidak peduli seberapa menakjubkan Anda berpikir itu. Anda ingin menyebarkan uang Anda ke berbagai jenis investasi untuk mendistribusikan dan mengurangi risiko.

Khas, ini dilakukan dengan berinvestasi pada saham dan obligasi, karena ketika saham turun, obligasi biasanya naik, dan sebaliknya. Anda juga dapat berinvestasi dalam bentuk tunai tentunya, yang dapat Anda simpan di akun yang sesuai dengan inflasi sehingga Anda tidak kehilangan uang. Secara historis saham adalah investasi yang lebih berisiko daripada obligasi, jadi semakin banyak saham yang Anda pegang dalam portofolio Anda, semakin berisiko – artinya semakin banyak yang bisa turun, tetapi juga semakin bisa naik.

Tetapkan Alokasi Aset yang Tepat

Jadi memiliki portofolio yang diinvestasikan 100% di saham lebih berisiko daripada memiliki portofolio yang diinvestasikan 60% di saham dan 40% di obligasi atau 40% di saham dan 60% di obligasi. Dengan strategi alokasi aset ini, jika pasar saham turun, semakin banyak Anda berinvestasi dalam obligasi, semakin kecil kemungkinan portofolio Anda akan turun, tetapi semakin banyak Anda berinvestasi dalam obligasi ketika pasar saham naik, semakin sedikit itu akan naik.

Sementara saran tipikal adalah menginvestasikan usia Anda di obligasi dan sisanya di saham, ini adalah pendekatan yang terlalu konservatif bagi saya pribadi. Anda harus melakukan apa yang Anda rasa nyaman dan berapa lama Anda mengantisipasinya untuk mencapai tujuan pensiun dini Anda. Semakin lama Anda memiliki waktu hingga pensiun dini, semakin tinggi persentase Anda harus tersedia.

Ketika Anda siap untuk pensiun dini, Trinity Study memperkirakan tingkat kesuksesan Anda berdasarkan alokasi persentase yang Anda miliki dalam saham dan obligasi, tetapi ini sekali lagi harus disesuaikan berdasarkan seberapa banyak Anda berencana untuk menarik selama 5-10 tahun pertama berjalan pergi.

Semakin sedikit uang yang Anda butuhkan dan semakin banyak tahun Anda harus tetap pensiun, Saya akan merekomendasikan semakin banyak Anda menyimpan stok. Sekarang ingin memperkenalkan Anda pada salah satu ide investasi favorit saya – perbatasan efisien . Ide sederhananya adalah semakin dekat portofolio Anda dengan batas efisien, semakin tinggi potensi Anda untuk mendapatkan pengembalian terbaik dengan jumlah risiko terendah. Anda ingin menyeimbangkan risiko Anda dengan imbalan Anda.

Jika Anda 10+ tahun lagi dari pensiun dini maka saya sarankan Anda berinvestasi 100% dalam ekuitas untuk saat ini dan kemudian tergantung pada seberapa baik kinerja pasar dan Anda mengantisipasinya saat Anda mendekati pensiun dini, maka Anda harus mengevaluasi kembali.

4. Seimbangkan Investasi Jangka Pendek &Jangka Panjang

Berinvestasi untuk pensiun dini adalah tentang menyeimbangkan investasi jangka pendek dan jangka panjang. Semakin baik investasi Anda dalam jangka pendek dan jangka panjang juga menentukan seberapa cepat Anda dapat pensiun dini (dan tetap bekerja opsional selamanya). Ini tentang menyeimbangkan risiko dan menyesuaikan investasi Anda berdasarkan prioritas jangka pendek dan jangka panjang Anda.

Investasi Pensiun Dini Jangka Pendek

Katakanlah Anda ingin membeli rumah dalam beberapa tahun ke depan, atau ulangi dapur Anda, atau ambil liburan yang luar biasa itu. Jika Anda akan membutuhkan uang Anda dalam 5 tahun ke depan atau kurang dari Anda harus berinvestasi dalam aset yang kurang berisiko. Meskipun investasi Anda tidak akan tumbuh sebanyak yang mereka bisa, mereka juga tidak akan kehilangan banyak uang – Anda tidak ingin uang Anda turun 20% tepat sebelum Anda membutuhkannya.

Kebanyakan orang menyimpan investasi jangka pendek mereka dalam bentuk tunai di rekening tabungan, sehingga mereka dapat mengakses uang segera. Ini adalah pilihan yang baik jika membantu Anda tidur di malam hari, tetapi sebagian besar rekening tabungan tumbuh kurang dari 1% per tahun, jadi Anda benar-benar akan kehilangan uang karena inflasi (yang tumbuh 2-3% per tahun) meninggalkan uang tunai Anda di rekening tabungan. Saya pribadi berpikir bahwa banyak orang duduk dengan terlalu banyak uang, tapi itu keputusan pribadi dan bagi banyak orang, itu membantu mereka tidur di malam hari. Saya tidur lebih nyenyak mengetahui uang saya menghasilkan uang, dan bahkan jika saya kehilangan uang dalam jangka pendek, seiring waktu saya akan keluar jauh di depan.

Pilihan lain adalah memasukkan uang Anda ke dalam CD (sertifikat setoran), di mana Anda mengunci uang Anda untuk jangka waktu tertentu dengan harga yang dijamin, yang mungkin membuat Anda mendekati 2%. Tetapi CD memaksa Anda untuk mengunci uang Anda untuk jangka waktu tertentu dan Anda akan dikenakan sanksi jika Anda mengeluarkan uang lebih awal, sehingga Anda tidak mendapatkan fleksibilitas uang tunai jika Anda membutuhkan uang dalam keadaan darurat.

Tapi saya pikir pilihan yang lebih baik adalah menyimpan uang Anda dalam dana Obligasi seperti Vanguard Total Bond Market Index Fund, sehingga Anda setidaknya dapat mengikuti inflasi (dan berpotensi mengalahkannya). Selama 5 tahun terakhir, itu dikembalikan sekitar 2% setiap tahun.

Atau jika Anda ingin mengambil sedikit lebih banyak risiko, Anda dapat berinvestasi dalam dana indeks berimbang seperti dana Vanguard Wellesley Income, yang berinvestasi di sekitar 60% obligasi dan 40% saham, sehingga Anda dapat menghasilkan pengembalian yang lebih tinggi (dengan risiko yang sedikit lebih tinggi). Selama 5 dan 10 tahun terakhir, Wellesley telah kembali 6,82% per tahun. Itu pasti mengalahkan 0,1% yang paling banyak ditawarkan oleh rekening tabungan. Bahkan jika Anda membutuhkan uang Anda dalam 5 tahun ke depan, jangan simpan di sela-sela.

Belajarlah lagi:

- Cara Menginvestasikan Tabungan Jangka Pendek Anda

Investasi Pensiun Awal Jangka Panjang (horison 10+ tahun)

Tidak peduli kapan Anda mulai berinvestasi, sebagian besar uang Anda harus diinvestasikan untuk jangka panjang (30+ tahun). Nama permainannya adalah beli dan tahan. Ini mengaturnya dan melupakannya uang. Uanglah yang akan bekerja paling keras untuk Anda. Sayangnya, banyak investor tidak memikirkan jangka panjang – mencoba untuk mendapatkan pengembalian setinggi mungkin hari ini, alih-alih fokus pada permainan panjang. Ketika akun mereka turun, mereka panik dan menjual.

Terkadang investasi Anda turun dan terkadang naik. Tapi dalam jangka panjang pasar saham selalu terus tumbuh, jadi semakin lama Anda menyimpan uang Anda, semakin besar hasilnya. Jangan panik dan jual.

Cobalah untuk tidak pernah mengambil investasi jangka panjang Anda dan terus menambahkan uang sebanyak yang Anda bisa untuk mereka sesering mungkin. Semakin awal Anda memulai dan semakin sering Anda berinvestasi, semakin banyak uang yang akan Anda miliki. Tidak ada jumlah yang terlalu kecil untuk membuat dampak. Setiap sen penting dan akan mempercepat pertumbuhan dan peracikan uang Anda.

Sementara saya akan membahas lebih detail di bab berikutnya dengan persentase alokasi target yang berbeda, sekitar 10% dari investasi jangka panjang saya ada di beberapa saham individu yang saya rencanakan untuk disimpan selamanya (misalnya saham Amazon), 10% di real estat, dan 80% lainnya ada di saham laksamana Vanguard Total Stock Market Index Fund, yang memiliki biaya sangat rendah 0,04%, adalah kesenangan tanpa beban (jadi saya tidak membayar komisi apa pun), efisiensi pajak yang tinggi (karena sangat sedikit saham yang dibeli dan dijual), dan sangat terdiversifikasi (berinvestasi di hampir setiap saham di pasar saham AS!).

Selama 10 tahun terakhir tingkat peracikan tahunan telah 7,69%, yang tepat di atas target untuk kinerja yang diharapkan dari total pasar saham. Saya mulai berinvestasi di dalamnya pada tahun 2010 dan tidak pernah mengeluarkan uang.

5. Minimalkan Pajak Anda untuk Pensiun Lebih Awal

Pajak dapat mengambil sebagian besar pendapatan masa depan dari investasi Anda dan meningkatkan tahun Anda hingga pensiun dini, jadi penting untuk meminimalkan dampaknya sebanyak mungkin. Kuncinya adalah Anda ingin mendapatkan manfaat yang maksimal:

- ketika Anda memasukkan uang ke dalam investasi Anda

- dan ketika Anda mengambil uang itu.

Optimalisasi pajak pensiun dini akan membuat perbedaan dalam memiliki tidak hanya lebih banyak uang untuk hidup hari ini, tetapi juga lebih banyak uang untuk diinvestasikan sehingga dapat tumbuh lebih besar, dan lebih banyak uang ketika Anda menarik uang di masa depan. Semakin rendah Anda dapat mempertahankan tarif pajak Anda, semakin baik – semakin sedikit pajak yang akan Anda bayarkan saat Anda menginvestasikan uang dan semakin sedikit yang akan Anda bayarkan saat keluar.

Ini tidak berarti Anda tidak harus membayar pajak Anda – itu berarti Anda harus menggunakan undang-undang pajak untuk keuntungan Anda dan membayar apa yang sebenarnya Anda miliki. Banyak orang membayar lebih banyak pajak daripada yang seharusnya mereka bayar (mungkin itu salah satu alasan pemerintah membuat kode pajak begitu panjang dan membingungkan?).

Pertama, Anda harus mengoptimalkan uang yang Anda masukkan ke dalam rekening Anda dengan menggunakan rekening yang tepat dengan cara yang benar untuk pensiun dini. Sebagai contoh, Anda harus berinvestasi di akun keuntungan pajak Anda terlebih dahulu dan memasukkan uang sebanyak mungkin ke dalamnya, sehingga Anda meminimalkan jumlah pendapatan Anda. Ada banyak jenis akun investasi, beberapa dirancang untuk perencanaan pensiun yang ditawarkan oleh pemberi kerja dan lainnya untuk investor individu.

Investasi saham dan obligasi disimpan dalam rekening penangguhan pajak (ketika Anda menyumbangkan uang sebelum Anda membayar pajak untuk itu) atau di rekening pialang setelah pajak. Akun investasi biasanya mudah dibuat dan ditawarkan oleh banyak perusahaan, tetapi beberapa perusahaan mengenakan biaya yang jauh lebih tinggi daripada yang lain ketika Anda membeli atau menjual investasi, atau hanya untuk menahannya. Biaya ini, seperti yang akan Anda lihat di bawah ini dapat menghabiskan banyak uang dari waktu ke waktu, jadi Anda ingin membuatnya serendah mungkin.

Sementara banyak pemberi kerja menawarkan beberapa bentuk rekening pensiun, sering ada batasan tentang apa yang dapat Anda investasikan di dalamnya dan dana dibatasi oleh yang ditawarkan oleh atasan Anda dan perusahaan yang mengelolanya. Jadi misalnya, Anda tidak dapat membeli saham individu dalam akun 401k yang ditawarkan oleh perusahaan Anda, tapi bisa di akun IRA atau broker Anda sendiri.

Ada juga batasan jenis akun mana yang dapat Anda miliki dan kontribusikan secara bersamaan di setiap tahun, serta berapa banyak uang yang dapat Anda sumbangkan (ini dapat berubah setiap tahun dan biasanya naik, jadi periksa setiap tahun untuk melihat kontribusi maksimum yang dapat Anda berikan).

Jenis Akun Pensiun

Jenis akun yang paling populer adalah:

Lanjut, Anda juga harus mengambil potongan pajak sebanyak mungkin. Justin yang pensiun di usia tiga puluhan pada tahun 2013 adalah ahli dalam meminimalkan pajaknya. Sebelum pensiun, dia dan istrinya menghasilkan gabungan $150, 000 per tahun, tetapi melalui pemotongan (dan membaca kode pajak dengan cermat), mereka mampu mengurangi pajak mereka hingga $150!

Jadi mereka membayar 0,1% dari pendapatan mereka dalam bentuk pajak dengan memaksimalkan kontribusi mereka ke akun yang diuntungkan pajak dan mengambil potongan yang sesuai untuk memiliki 3 anak, serta banyak pemotongan lainnya.

Potongan Pajak

Sementara saya selalu cukup baik dalam meminimalkan pajak saya, Saya tidak pernah membuat mereka serendah ini. Tapi itu terutama karena saya belum punya anak. Saya masih belajar dan Anda juga akan belajar. Meskipun ada terlalu banyak potongan pajak untuk dimasukkan ke dalam buku ini, inilah yang harus Anda perhatikan:

- Kontribusi akun pensiun

- Pengurangan bunga hipotek (jika Anda memiliki properti)

- Pengurangan bunga pinjaman mahasiswa

- Depresiasi properti sewa (jika Anda memiliki properti sewaan)

- Sisa kerugian investasi (Anda dapat mengurangi kerugian atas investasi Anda hingga $3, 000 per tahun, dan jika Anda memiliki lebih banyak, bawa ke tahun depan)

- Investasi dividen yang memenuhi syarat

- Hadiah amal

- Kredit belajar seumur hidup

- Kredit pajak anak dan ratusan kredit pajak lainnya yang berlaku untuk situasi Anda

- Pengeluaran bisnis

Dan jika Anda memiliki kesibukan sampingan atau memiliki bisnis, Anda dapat mengurangi banyak pengeluaran selama itu terkait dengan bisnis Anda. Karena kode pajak selalu berubah, Anda mungkin ingin belajar atau bekerja dengan teman untuk membantu Anda. Ini juga merupakan salah satu area di mana Anda benar-benar dapat membayar untuk bekerja dengan akuntan pajak ahli berdasarkan pembayaran per jam.

Akuntan pajak pensiun dini yang berpengalaman dapat membantu Anda menghemat banyak uang setiap tahun. Seiring waktu, Anda akan mulai mempelajari potongan terbaik untuk diambil berdasarkan situasi hidup Anda dan mungkin dapat melakukan semua pajak Anda sendiri. Semakin sedikit Anda dapat membayar pajak masuk, semakin banyak Anda dapat berinvestasi. Semua uang tambahan yang disimpan Justin dan keluarganya dapat dia investasikan untuk membantu mereka pensiun dini.

Sekarang mari kita pikirkan tentang pajak yang harus Anda bayar saat menarik uang untuk menutupi pengeluaran bulanan Anda. Karena Anda memasukkan uang ke rekening keuntungan pajak Anda dan tidak membayar pajak atas uang yang masuk, Anda akan perlu untuk membayar uang ketika Anda mengambilnya. Bagaimana Anda dikenakan pajak atas penarikan Anda berbeda antara akun pajak tangguhan/keuntungan pajak Anda dan akun kena pajak Anda.

- Keuntungan dan pokok investasi Anda di akun Roth mana pun (Roth IRA atau Roth 401k) tidak dikenakan pajak!

- Investasi Anda dalam akun pajak tangguhan (401k, 403b, 457, IRA Tradisional) adalah pajak berdasarkan braket pajak penghasilan Anda saat Anda menarik uang. Tingkat pajak penghasilan di Amerika Serikat pada saat tulisan ini dibuat adalah antara 10%-39,60%.

- Investasi Anda dalam rekening kena pajak (perantara) dan dividen yang memenuhi syarat dikenakan pajak pada tingkat keuntungan modal (selama Anda telah memegang investasi selama lebih dari 1 tahun). Saat ini tarif pajak capital gain adalah antara 0-20% tergantung pada golongan pajak penghasilan Anda.

Inilah sebabnya mengapa di masa depan Anda akan ingin mencoba berada di braket pajak serendah mungkin. Berada di braket 10% vs 15%, membuat uang Anda pergi 5% lebih jauh. Meskipun kita tidak tahu apa itu kurung pajak, hukum keuntungan modal, or tax policy will look like in the future, keep this in mind as you save. The less income after deductions, the less taxes you will pay.

Belajarlah lagi:

- How to Pay Less Taxes

6. Minimize Investing Fees

Fees, just like taxes can have a massive impact on how much your investments can grow and how quickly you can retire early. The dude sitting across from me is totally sizing me up. Seth first looks at my shoes when I walk into his office, and then when I sit down I can see his eyes follow the hem of my suit jacket and him catch a quick glimpse of my watch. He’s trying to get my vibe, but more simply he’s trying to assess, based on my clothes and appearance, how much money I have.

He’s totally confused. It’s easy to see in his face. For a 10 am meeting at a big bank branch downtown, I look a little disheveled. I’m wearing a nice sport coat, but my black V neck t-shirt, is one of the ones I wear every day and is from an older batch that I bought last fall – so the black is faded and the neck is a little loose and there’s a tiny hole that visible if you look closely enough.

My long hair is a mess, spilling out of my hair tie on the top of my head. I’m also wearing ratty old white Adidas shoes that aren’t very white anymore, but I’m also wearing a nice vintage watch, which if he knows anything about watches, isn’t vibing with the rest of my appearance.

I’m here on a secret mission to figure out what this private wealth manager at one of the biggest banks in the world, thinks that I should do with my money. You see I’ve recently become a millennial millionaire, and while I’ve never worked with a financial advisor or wealth manager, I’m trying to figure out if they know something I don’t and have any ideas I can learn from to implement myself.

Avoid Accounts with High Fees

Seth could be a carbon copy of the other wealth managers I’ve chatted with. He’s about 40, but still rocking that banker blue shirt and slicked back hair. It’s the fifth meeting like this I’ve had in a few months and it’s always pretty much the same scene and the same vibe. The firm handshake, the big smile, the laughter, some bro asking me how my weekend was if it’s Monday or Tuesday, or what I’ve got planned for the weekend if it’s Thursday or Friday.

After opening my investment accounts to Seth he starts getting excited and immediately tries to sell me on investing in two actively managed funds (that he said “can totally beat the market”) and that I should also start putting some of the money into an annuity to guarantee my cash. All of the options he mentions have high fees (between 2-4%) and when I push him it’s hard for him to defend his decisions. “Trust me, ” he said, I do this for a living, gesturing his hand around his large office.

Many people might take Seth’s advice for face value, but he’s a banker, and in the business of making money off other people’s money. I’m not hating on bankers, or money managers, or advisors, but their businesses aren’t built to help you reach early retirement as quickly as possible.

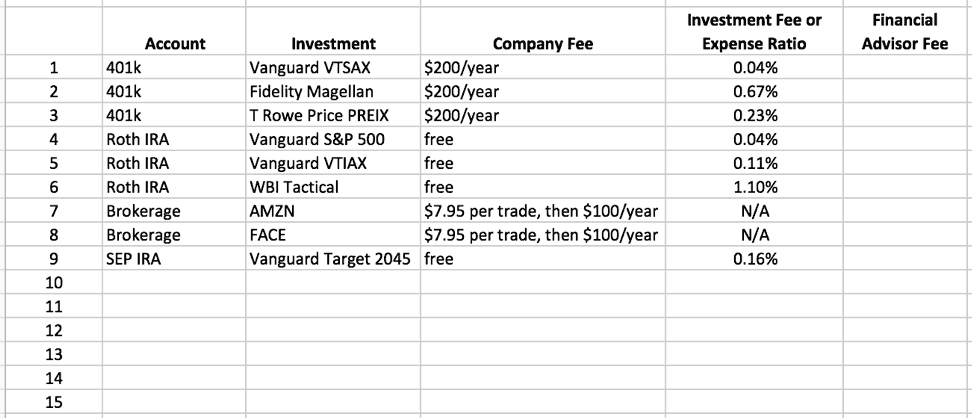

Any company that holds or manages your early retirement investments are going to charge a fee to do so. Whenever you are investing there are typically multiple layers of fees, for example if you invest in your company’s 401k plan you pay a fee to the company that manages the 401k and you also pay a fee to each company that manages the investment vehicles inside the 401k. And that’s just your 401k, you will have fees for all of your investments and investment accounts.

Investing Fees Really Add Up

And these fees actually have a big impact on how fast your money grows, how much money you’ll have in 5, 10, 20+ years, and impact how many years it will take to retire early. Here’s why:Fees limit the amount of money that is compounding.

While 0.5%-1% of your investments or $100 a month might seem small to you, it’s not because the more money you take out from the compounding equation the slower it will grow, the less you’ll have, and the longer it will take to walk away. Every 0.1% in fees will keep you working longer to hit your walk away number. Fees also have a bigger impact the younger you are, since your investments (and the impact of the fees) have longer to compound over time.

Even if you don’t have millions of dollars to invest for early retirement, a small difference in fees will add up to hundreds of thousands of dollars by the time you reach early retirement. Fees also matter once you retire early, because if you are living off 3-4% of your investment gains and your investments are growing an average of 7% per year, then taking out another 1% for fees, means you will only be able to keep 2%-3% of the investment gains in the market compounding.

Check Your Investing Fees

If you have investment accounts, I encourage you to open up your accounts and check your fees right now. For investment accounts note the percentage you are being charged to have your investments managed, as well as any additional administrative fees. Always check the layers of fees and what you are being charged by the company that is memegang your investments (brokerage), the company who is mengelola your investment (ex. mutual fund company), and if you work with a financial manager you will be charged by them too to “manage your money”.

List all of your investment accounts. In the account column list where the investment is held, in the investment column list the investment, in the company fee column list the annual fee the company charges (if any) to manage the investment, the investment fee or expense ratio list what % of the investment is charged by the company who manages the investment, and any fees for a financial advisor if you have one.

Here’s a hypothetical snapshot of someone’s investments and their fees to show you what your charges could look like.

Remember over time even a small difference in fees like .3%-1% can really make a massive difference in your investment returns over a long period and the time it will take you to hit your early retirement goal. Any fee over 0.30% should be re-evaluated, since there are likely more affordable, but similar, investment options you could choose.

Dalam beberapa kasus, like with your 401k, the fees are determined based on the company your employer chooses to administer the 401k, so you likely won’t be able to reduce them. But if the fees are high, definitely talk to the human resources department at your company to see what they can do.

If you do decide to work with or consult a financial advisor, I recommend fee only advisors, since you can pay them by hour. I strongly recommend against paying anyone based on your AUM (assets under management) since the fees will cut into your investment growth and the fees will only go up as your investments grow.

Since it’s so important, I’m going to mention it again – only buy “no load” funds and read the fine print about fees and costs. While it’s kind of a pain sometimes to dig for these fees, it’s more than worth your time – trust me. It will have an impact on when you reach early retirement.

7. Invest Consistently

Investing consistently is essential. The more you do it, the more money you’ll make. Tetaplah begitu. While your early retirement goal might feel massive and unattainable right now, the only way to get there is to take it one day at a time and to just get started. If you’re sitting on the sidelines because you are afraid you don’t know enough about investing, don’t wait.

Getting started early is more important than waiting and making the perfect investment. And if you are sitting on the sidelines waiting to “time the market, ” it’s not possible. I can’t do it. Experts can’t do it.

The longer you wait, the more time you are wasting – every day of compounding matters. Start today. Dengan serius, you don’t need to figure out everything before you start investing. You’ll learn quickly and will figure it out as you go. You are going to make mistakes. Ya. We all do. You’ll learn from them.

Automate Your Investing

An easy way to get started is through automation. Automate as much of your investing life as you can, but also use daily or weekly check-ins to invest as much as you can. It’s pretty easy to automate your investments. Most companies who manage 401k, IR, and other investment accounts make it easy to set up automated investments – so you can buy shares of mutual funds, ETF, saham, and bonds automatically on a set schedule.

But automation is not enough to reach early retirement. As we’ve already discussed when you automate your finances, because you are saving consistently, you might feel like you are saving enough, but you aren’t saving as much as you can. Saving enough and as much as you can are very different.

We all get busy. Life happens. Priorities change. But you want to get the best investment returns that you can, then you need to combine automated and manual investment management. Here’s how a hybrid automated and manual investing approach works:

1) Push your automated investing/savings rate as high as it can go.

2) Manually invest all additional money you make from side hustling and bonuses as quickly as you can.

So your 401k might be automated to contribute 10% of your salary with each paycheck. That 10% will be contributed without you doing anything. But then I recommend you go in and increase that contribution rate as high as you can to keep pushing it. Try to increase your savings rate it at least 1% every 30-90 days. Or more, as much as you can.

Keep Investing to Reach Early Retirement

Some months it will be easier than others. Push yourself. It’s this manual pushing that will help you save as much as possible. When you get a raise or bonus, invest as much of it as you can. When you make $60 watching your neighbor’s cat, invest it. It will take you a few minutes and you can do it from your phone.

menginvestasikan

-

Robinhood menawarkan rekening giro dan tabungan tanpa biaya dan bunga 3%

Robinhood menawarkan rekening giro dan tabungan tanpa biaya dan bunga 3% Robinhood baru saja mengumumkan salah satu penawaran paling menarik dan penawaran tingkat tabungan yang tersedia. Pada hari Kamis, aplikasi perdagangan saham populer mengumumkan layanan Pemeriksaan ...

-

Apa Itu Pinjaman Usaha Kecil? | Bagaimana Pinjaman Usaha Kecil Bekerja

Apa Itu Pinjaman Usaha Kecil? | Bagaimana Pinjaman Usaha Kecil Bekerja Hampir semua ide untuk memulai atau mengembangkan bisnis kecil Anda memiliki satu kesamaan:Mereka membutuhkan uang untuk menjadi kenyataan. Kecuali Anda sudah memiliki ruang kerja, peralatan, teknol...

-

Di mana Membuka Rekening Tabungan Kesehatan

Di mana Membuka Rekening Tabungan Kesehatan Beberapa tahun yang lalu saya dan istri saya memutuskan untuk membatalkan rencana perawatan kesehatan yang disponsori majikan saya dan membeli rencana perawatan kesehatan individu kami sendiri. Biay...

-

Ulasan Mr Rebate

Ulasan Mr Rebate Pak Rebate Peringkat keseluruhan 9.5 Intinya Mr Rebates bekerja dengan lebih dari 3, 000 toko yang berbeda, jadi mudah untuk menemukan toko tempat Anda sering berbelanja. Anda bahkan akan mene...