Apa itu Penawaran Penerbit Kursus Normal (NCIB)?

Penawaran Penerbit Kursus Normal (NCIB) adalah program pembelian kembali saham yang berbasis di Kanada, di mana perusahaan publik yang terdaftar membeli kembali sahamnya untuk membatalkannya. Perusahaan publikPerusahaan publikPerusahaan publik adalah entitas yang memperdagangkan saham mereka di pasar bursa publik. Investor dapat menjadi pemegang saham di perusahaan publik dengan membeli saham perusahaan. Perusahaan dianggap publik karena setiap investor yang tertarik dapat membeli saham perusahaan di bursa publik untuk menjadi pemilik ekuitas., di bawah batasan tertentu yang diuraikan dalam Kebijakan 5.6, hanya diperbolehkan membeli antara 5% dan 10% sahamnya selama 12 bulan, tergantung transaksinya.

Ringkasan

- Penawaran Penerbit Kursus Normal (NCIB) adalah program pembelian kembali saham yang berbasis di Kanada, di mana perusahaan publik membeli kembali sahamnya untuk membatalkannya.

- Membuat penawaran penerbit kursus normal mengharuskan perusahaan untuk terlebih dahulu menempatkan Pemberitahuan Niat.

- Emiten dapat membeli kembali sahamnya untuk mendapatkan kembali kepentingan pengendali dalam kepemilikan sahamnya untuk menggagalkan upaya pengambilalihan.

Bagaimana NCIB Bekerja

Pada prinsipnya, langkah tersebut bertujuan untuk mengurangi jumlah penawaran penerbit biasa dengan bursa saham tempat mereka terdaftar dan mendapatkan persetujuan sebelum melakukan pembelian kembali. Persyaratan undang-undang membatasi jumlah saham yang dapat dibeli perusahaan dalam satu hari.

Pendekatan lain untuk NCIB melibatkan perusahaan yang membeli banyak saham dari pemegang sahamnya pada harga dan tanggal yang telah ditentukan. Jika perusahaan membeli semua saham beredarnyaSaham BeredarSaham beredar mewakili jumlah saham perusahaan yang diperdagangkan di pasar sekunder dan, karena itu, tersedia bagi investor. Saham beredar mencakup semua saham terbatas yang dimiliki oleh pejabat dan orang dalam perusahaan (karyawan senior), serta porsi ekuitas yang dimiliki oleh investor institusional, transaksi tersebut disebut sebagai "going private."

Dalam hal perusahaan pembelian kembali memiliki kelas saham terbatas, sebagaimana didokumentasikan dalam Kebijakan 3.5, Pemberitahuan Niat yang diajukan untuk membuat penawaran biasa saja harus secara jelas menguraikan hak suara Saham Suara Saham suara saham perusahaan yang memberikan hak kepada pemegang saham untuk memberikan suara pada isu-isu utama perusahaan. Ini umumnya satu suara per saham. Saham dari semua saham emiten. Jika sebuah perusahaan gagal untuk menjelaskan hak suara seperti yang disyaratkan, itu harus menyatakan alasan untuk membatasi NCIB dalam Butir 8 pemberitahuan.

Setelah disetujui, penerbit dapat melanjutkan dengan membeli sekuritas sahamnya karena dianggap cocok selama periode yang diusulkan. Juga, perusahaan dapat memilih untuk tidak membeli semua saham yang diizinkan.

Seperti halnya program pembelian saham, sebuah perusahaan memulai penawaran penerbit biasa karena sahamnya yang diperdagangkan secara publik dinilai terlalu rendah. Pembelian kembali saham mengurangi jumlah saham di pasar yang dapat dibeli investor. Menggambarkan, praktek meningkatkan permintaan dan mengurangi pasokan, menyebabkan kenaikan harga saham.

Perusahaan dapat menjual sebagian sahamnya setelah nilainya mencapai tingkat yang diantisipasi dalam upaya untuk memperluas basis investornya, mengumpulkan uang, dan meningkatkan likuiditasnya. Sebuah perusahaan dapat memanfaatkan peluang diskon saat ini pada harga saham saat ini melalui NCIB.

Cara Membuat Penawaran Penerbit Kursus Normal

Pemberitahuan Niat

Pemberitahuan Niat adalah persyaratan untuk melakukan penawaran penerbit kursus normal untuk setiap perusahaan publik, sesuai dengan persyaratan Bagian 6 dari kebijakan. Dewan direksi harus menentukan jumlah saham yang akan diakuisisi. Namun demikian, Pemberitahuan Niat tidak perlu diajukan jika, sekarang, perusahaan tidak bermaksud untuk membeli sekuritas.

Jika perusahaan tidak memenuhi persyaratan pencatatan lanjutan, pertukaran tidak akan menyetujui Pemberitahuan Niat. Ini berlaku bahkan setelah penerbit menyelesaikan semua pembelian yang dimaksud dalam pemberitahuan. NCIB tidak boleh lebih dari satu tahun, setelah tanggal dimulainya pembelian.

Rilis Berita

Langkah selanjutnya saat membuat penawaran melibatkan membuat rilis berita untuk mengomunikasikan niat perusahaan untuk membuat penawaran penerbit biasa. Isi rilis berita harus mencakup ringkasan aspek material dari pemberitahuan tersebut.

Beberapa elemen kunci dari rilis termasuk nama anggota yang melakukan penawaran atas nama perusahaan, pembelian sebelumnya, alasan penawaran, dan persentase yang beredar dan jumlah saham yang dicari.

Jika rilis berita ditunda, emiten wajib menerbitkan draft berita ke bursa, diikuti dengan rilis berita segera setelah bursa menyetujui pemberitahuan tersebut.

Penyingkapan

Kemudian, laporan perusahaan berikutnya harus memuat ringkasan informasi material yang diuraikan dalam pemberitahuan. Pengungkapan harus dikirimkan kepada pemegang saham dan perlu menunjukkan bagaimana salinannya dapat diperoleh tanpa biaya.

Kemudian, awal pembelian dimulai tiga hari setelah menerima semua dokumentasi. Setelah menerima Pemberitahuan Niat, bursa diharuskan untuk menerbitkan surat edaran bursa yang melaporkan penawaran.

Amandemen

Publikasi bursa diikuti dengan amandemen, dimana perusahaan dapat menyesuaikan pemberitahuannya untuk menambah jumlah saham yang akan dibeli, asalkan mereka berada dalam jumlah saham yang ditentukan dalam polis.

Jika tawaran penerbit kursus normal cukup besar, dapat mengubah konsep kepemilikan saham. Perusahaan dapat memperoleh kembali kepentingan pengendali dalam kepemilikan sahamnya untuk mencegah pihak ketiga menantang kepemilikan perusahaan.

Lebih Banyak Sumber Daya

CFI adalah penyedia resmi Halaman Program Commercial Banking &Credit Analyst (CBCA)™ global - CBCADapatkan sertifikasi CBCA™ CFI dan menjadi Commercial Banking &Credit Analyst. Daftarkan dan tingkatkan karir Anda dengan program dan kursus sertifikasi kami. program sertifikasi, dirancang untuk membantu siapa saja menjadi analis keuangan kelas dunia. Untuk terus memajukan karir Anda, sumber daya tambahan di bawah ini akan berguna:

- Proses Penggalangan ModalProses Penggalangan ModalArtikel ini dimaksudkan untuk memberikan pemahaman yang lebih mendalam kepada pembaca tentang bagaimana proses peningkatan modal bekerja dan terjadi di industri saat ini. Untuk informasi lebih lanjut tentang peningkatan modal dan berbagai jenis komitmen yang dibuat oleh penjamin emisi, silakan lihat ikhtisar penjaminan emisi kami.

- Dividen vs. Pembelian Kembali Saham/Pembelian Kembali Dividen vs Pembelian Kembali/Pembelian Kembali SahamPemegang saham berinvestasi di perusahaan publik untuk kenaikan modal dan pendapatan. Ada dua cara utama di mana perusahaan mengembalikan keuntungan kepada pemegang sahamnya – Dividen Tunai dan Pembelian Kembali Saham. Alasan di balik keputusan strategis tentang dividen vs pembelian kembali saham berbeda dari perusahaan ke perusahaan

- Perusahaan Swasta vs Perusahaan PublikPerusahaan Swasta vs PublikPerbedaan utama antara perusahaan swasta vs publik adalah bahwa saham perusahaan publik diperdagangkan di bursa efek, sedangkan saham perusahaan swasta tidak.

- Vancouver Stock Exchange (VSE)Vancouver Stock Exchange (VSE)Vancouver Stock Exchange (VSE) mulai beroperasi di Vancouver, British Columbia pada tahun 1907. VSE terus berfungsi sebagai bursa yang berdiri sendiri

menginvestasikan

-

Apakah CD Bank Membayar Dividen Bulanan?

Apakah CD Bank Membayar Dividen Bulanan? Tingkatkan arus kas bulanan Anda dengan CD. Investor yang mencari cara untuk menyimpan uang mereka dengan aman dan mendapatkan tingkat bunga yang kompetitif sering kali beralih ke sertifikat deposito...

-

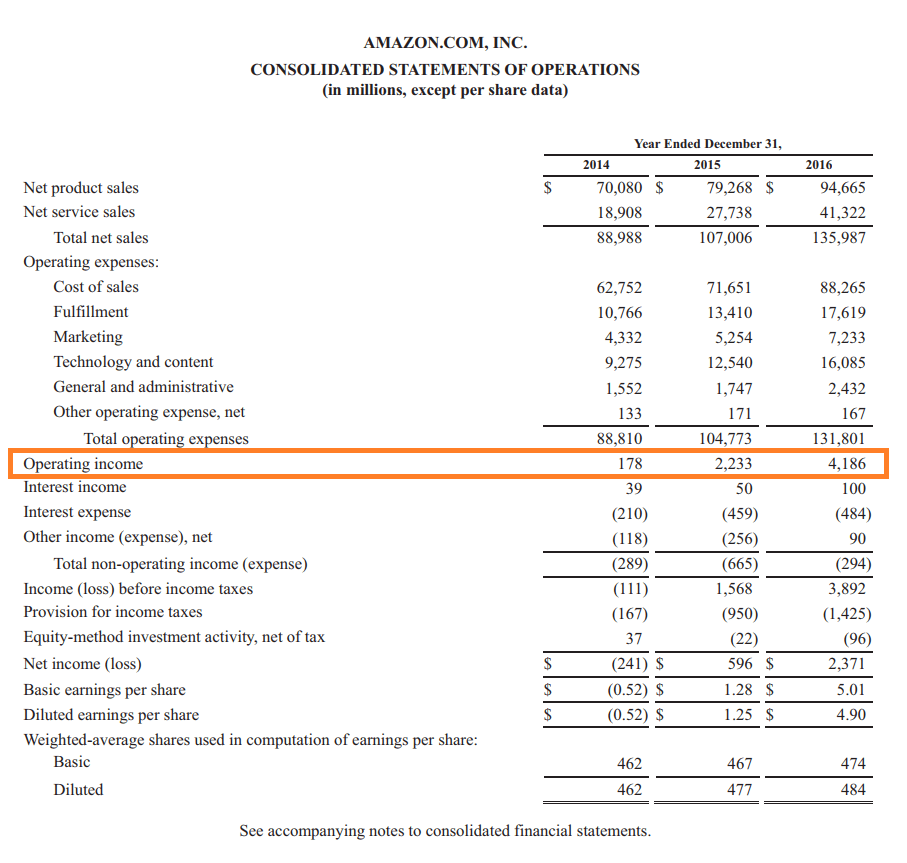

Apa itu Pendapatan Operasional?

Apa itu Pendapatan Operasional? Pendapatan operasional, juga disebut sebagai laba operasi atau Laba Sebelum Bunga &Pajak (EBIT) Panduan EBIT EBIT singkatan Laba Sebelum Bunga dan Pajak dan merupakan salah satu subtotal terakhir dala...

-

Cara Mendapatkan Rekening Bank Setelah Masuk Daftar Hitam

Cara Mendapatkan Rekening Bank Setelah Masuk Daftar Hitam Cara Mendapatkan Rekening Bank Setelah Masuk Daftar Hitam Tip Jangan pernah berasumsi bahwa Anda tidak dapat membuka rekening bank karena ChexSystems. Jika Anda tidak membayar beberapa biaya bank...

-

Kartu Kredit Anda Bisa Menjadi Lebih Cerdas Segera

Kartu Kredit Anda Bisa Menjadi Lebih Cerdas Segera Kredit Gambar:@mizzdalina/Twenty20 Inilah hal yang tidak disukai siapa pun:Anda berada di kasir, bersiap-siap untuk menggesek atau membaca chip kartu kredit Anda dan membayar. Anda tahu Anda punya cu...