Apa itu Kondor Besi?

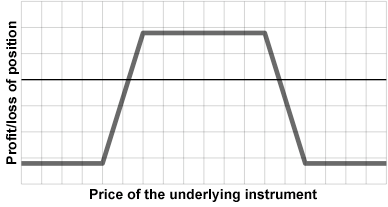

Condor besi adalah strategi perdagangan untuk opsi yang menggunakan dua spread, keduanya vertikal. Salah satunya adalah panggilan (yang merupakan opsi untuk membeli), dan yang lainnya adalah put (opsi untuk menjual). Kondor besi mendapatkan namanya dari bentuk grafik untung dan rugi yang dibuatnya.

Condor besi muncul secara vertikal, tersusun, lagi, dari empat perdagangan – panggilan dan putOpsi:Panggilan dan PutsOpsi adalah kontrak derivatif yang memberikan hak kepada pemegangnya, tapi bukan kewajiban untuk membeli atau menjual aset pada tanggal tertentu pada harga tertentu. - semua dengan tanggal kedaluwarsa yang sama. Itu sebabnya representasi grafik adalah vertikal. Bentuk yang dibuat grafik untung/rugi mensimulasikan sesuatu seperti burung besar, begitulah nama kondor besi. (Seorang kondor adalah, tentu saja, besar, burung pemangsa).

Ringkasan:

- Condor besi menggunakan dua spread (call spread dengan dua posisi dan spread put dengan dua posisi); tujuan dengan condor panjang adalah untuk menjaga rentang perdagangan (keamanan yang mendasari opsi) cukup sempit; tujuan dengan strategi condor pendek adalah volatilitas tinggi yang cukup untuk menempatkan salah satu opsi pendek dalam uang.

- Condor besi terbentuk dari posisi pendek (dalam) – yang membentuk tubuh dan posisi panjang (luar) yang membentuk sayap; bagian besi dari nama tersebut berasal dari fakta bahwa opsi call dan put digunakan.

- Keuntungan maksimum dengan long condor diperoleh jika semua opsi kedaluwarsa dengan posisi yang tersisa out-of-the-money; keuntungan short condor maksimum dicapai ketika opsi short put atau short call ada dalam uang.

Condor Panjang dan Pendek

Ada dua posisi yang dapat diambil trader saat menggunakan strategi iron condor. Dalam kedua kasus, strategi menggunakan pembelian dan penjualan yang seimbang dari panggilan dan penempatan yang terlibat. Seorang pedagang pada dasarnya mencakup kedua sisi aset dasar opsi dengan put dan call panjang dan pendek. Dia mencakup setiap posisi dengan membeli dan menjual jumlah yang sama dari panggilan dan penempatan uang, masing-masing satu sama lain.

Strategi Condor Panjang

Strategi long condor digunakan ketika seorang pedagang mengharapkan volatilitas rendah pada aset dasar.

Di sisi opsi panggilan, trader menggunakan bear call spread – menjual short call dengan strike price yang lebih rendah dan membeli call dengan strike price yang lebih tinggi. Di sisi opsi put, pedagang menggunakan bull put spread – membeli put dengan strike price yang lebih rendah dan menjual put dengan strike price yang lebih tinggi. Harga strike opsi panggilan keduanya keluar dari uang di atas harga keamanan yang mendasarinya, sedangkan harga strike opsi put keduanya keluar dari uang di bawah harga keamanan yang mendasarinya.

Strategi Condor Pendek

Strategi condor pendek digunakan ketika seorang pedagang mengharapkan volatilitas tinggi pada aset dasar.

Condor pendek adalah kebalikan dari condor panjang. Trader menggunakan bull call spread dan bear put spread – menjual call option dengan strike price yang lebih tinggi dan membeli call option dengan strike price yang lebih rendah – dan menjual put dengan strike price yang lebih rendah sambil membeli put option dengan harga yang lebih tinggi harga kesepakatan. Lagi, seperti halnya condor panjang, harga strike opsi panggilan keluar dari uang di atas harga keamanan yang mendasarinya, sementara opsi put keluar dari uang di bawah harga keamanan yang mendasarinya.

Terlepas dari apakah strategi condor panjang atau pendek, semua opsi harus memiliki tanggal kedaluwarsa yang sama.

Pembentukan Condor

Seperti disebutkan di atas, seekor condor besi mendapatkan namanya karena bentuk yang dibuat oleh grafik untung/rugi. Untuk mempertahankan analogi besar, burung pemangsa, pedagang secara kolektif menghubungkan opsi batin sebagai tubuh burung. Pilihan luar, kemudian, dikenal sebagai sayap. Gambar di bawah ini menawarkan representasi dasar seperti apa bentuk kondor besi:

Jadi, kumpulan posisi dalam dan luar membentuk bentuk condor. Kata "besi" ikut bermain karena strategi ini menggunakan panggilan dan penempatan. Posisi condor sederhana akan terdiri dari semua panggilan atau semua penempatan.

Untung dan Rugi dengan Iron Condor

Seorang pedagang menembak untuk rentang perdagangan yang sempit (fluktuasi harga) dengan condor besi yang panjang. Dalam skenario yang sempurna, jika semua opsi out-of-the-money (OTM) ketika tanggal kedaluwarsa tiba, pilihan ditutup tidak berharga, dan pedagang dapat menyimpan sisa dari premi yang diterima saat menempatkan empat posisi opsi, setelah dikurangi semua komisi. Situasi seperti itu tidak akan terjadi pada setiap perdagangan; kebanyakan condor besi berakhir dengan setidaknya satu opsi adalah at-the-money atau in-the-money.

Potensi kerugian maksimum dengan condor besi panjang terjadi ketika, saat kadaluarsa, harga sekuritas yang mendasarinya berada di atas harga kesepakatan opsi beli panjang atau di bawah harga kesepakatan opsi jual beli.

Sering, lebih baik bagi seorang trader untuk menutup posisi lebih awal dan kehilangan beberapa potensi keuntungan. Hal ini secara khusus benar ketika keamanan yang mendasarinya tidak stabil, dan jendela perdagangan berfluktuasi secara signifikan. Manajemen risiko adalah kunci dalam strategi seperti itu; karena itu, ini paling baik digunakan oleh pedagang berpengalaman.

Keuntungan maksimum dengan menggunakan strategi short iron condor diperoleh ketika harga sekuritas yang mendasarinya turun di bawah harga strike dari opsi short put atau lebih tinggi dari harga strike dari opsi short call. Potensi kerugian maksimum hanyalah debit yang dikeluarkan saat memasang empat posisi opsi.

Lebih Banyak Sumber Daya

CFI menawarkan Financial Modeling &Valuation Analyst (FMVA)™ Menjadi Certified Financial Modeling &Valuation Analyst (FMVA)® Sertifikasi Financial Modeling and Valuation Analyst (FMVA)® CFI akan membantu Anda mendapatkan kepercayaan diri yang Anda butuhkan dalam karir keuangan Anda. Daftar hari ini! program sertifikasi bagi mereka yang ingin membawa karir mereka ke tingkat berikutnya. Untuk terus belajar dan memajukan karir Anda, sumber daya berikut akan membantu:

- Volatilitas Tersirat Volatilitas Tersirat (IV) Volatilitas tersirat – atau hanya IV – menggunakan harga opsi untuk menghitung apa yang dikatakan pasar tentang volatilitas masa depan dari

- Studi Kasus Opsi – Panggilan Panjang Studi Kasus Opsi – Panggilan PanjangUntuk mempelajari sifat kompleks dan interaksi antara opsi dan aset yang mendasarinya, kami menyajikan studi kasus pilihan. Jauh lebih mudah untuk

- Risiko dan PengembalianRisiko dan PengembalianDalam berinvestasi, risiko dan pengembalian sangat berkorelasi. Peningkatan potensi pengembalian investasi biasanya berjalan seiring dengan peningkatan risiko. Berbagai jenis risiko termasuk risiko spesifik proyek, risiko spesifik industri, risiko kompetitif, risiko internasional, dan risiko pasar.

- Mekanisme PerdaganganMekanisme PerdaganganMekanisme perdagangan mengacu pada berbagai metode yang digunakan untuk memperdagangkan aset. Dua jenis mekanisme perdagangan utama adalah mekanisme perdagangan yang digerakkan oleh kutipan dan pesanan

menginvestasikan

-

Mencari keringanan utang kredit mobil? Inilah yang harus Anda ketahui.

Mencari keringanan utang kredit mobil? Inilah yang harus Anda ketahui. Jumlah pinjaman mobil rata-rata tinggi. Pada Juni 2020, jumlah pinjaman rata-rata untuk kendaraan baru mencapai titik tertinggi sepanjang masa hanya di bawah $36, 675, menurut data Federal Reserve. ...

-

Uang Dan Wanita:Mitos dan Fakta

Uang Dan Wanita:Mitos dan Fakta Sementara perempuan telah membuat langkah besar menuju kesetaraan dalam beberapa tahun terakhir, wanita masih menghadapi tantangan keuangan yang tidak dihadapi pria. Beberapa mitos seputar uang dan wa...

-

Apa Manfaat Pensiun Sukarela?

Apa Manfaat Pensiun Sukarela? Pensiun sukarela adalah pensiun yang Anda ambil sebelum Anda mencapai usia pensiun normal atau wajib. Perusahaan Anda mungkin menawarkan paket pensiun dini jika mengalami kesulitan keuangan atau ingin...

-

Cara mulai menabung (bahkan jika Anda memulai dari awal)

Jika Anda masuk ke rekening bank online Anda dan hanya melihat beberapa dolar, mudah untuk merasa seperti menyimpan sejumlah uang tidak mungkin. Ambil napas dalam-dalam; kamu tidak sendiri. Menyimpa...