Apa itu Indikator Stochastic Cepat?

Indikator fast stochastic (%K) adalah indikator teknikal momentum yang bertujuan untuk mengukur tren harga dan mengidentifikasi pembalikan tren. Indikator ini dikembangkan oleh pedagang sekuritas dan analis teknis George Lane.

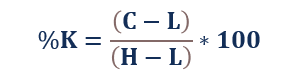

Indikator didorong oleh dua parameter:periode lookback dan parameter smoothing. Periode lookback adalah periode di mana osilator dihitung. Parameter pemulusan adalah jumlah periode di mana rata-rata bergerak Rata-rata bergerak Rata-rata bergerak adalah indikator teknis yang dapat digunakan oleh analis pasar dan investor untuk menentukan arah tren. Ini meringkas titik data dari osilator dihitung. Disebut osilator karena nilai indikator berosilasi antara 0 dan 100. Dapat dihitung sebagai berikut:

Di mana:

- C =Harga Saat Ini

- L =Periode Rendah

- H =Periode Tinggi

- %K =Osilator cepat dihitung menggunakan rumus di atas

Periode lookback biasanya 5 hari atau 14 hari, tapi bisa berapa saja antara 5 hari dan 21 hari. Indikator ini tidak efektif dalam periode yang lebih lama karena, dalam periode yang lebih lama, harga saham cenderung mengasumsikan tren naik.

Ada juga kuantitas kedua yang dihitung yang dikenal sebagai %D, yang merupakan SMA 3 hari dari %K. Ini adalah versi halus dari %K. Ini dihitung karena %K adalah indikator yang mudah menguap dan dapat menyebabkan sinyal palsu. Versi yang dihaluskan (%D) bergerak jauh lebih lambat daripada %K; maka sinyal yang dihasilkan menunjukkan tren yang lebih kuat.

Penafsiran

Osilator stokastik cepat (%K) adalah indikator momentumIndikator momentumIndikator momentum adalah alat yang digunakan oleh pedagang untuk mendapatkan pemahaman yang lebih baik tentang kecepatan atau tingkat di mana harga keamanan berubah. momentum, dan digunakan untuk mengidentifikasi kekuatan tren pergerakan harga. Ini dapat digunakan untuk menghasilkan sinyal overbought dan oversold. Khas, sebuah saham dianggap overbought jika %K di atas 80 dan oversold jika %K di bawah 20. Level lain yang banyak digunakan adalah 75 dan 25, masing-masing.

Level di atas dapat digunakan sebagai beli (%K di bawah 20) atau jual (%K di atas 80) untuk membuat strategi perdagangan mekanis sederhana. Dalam praktek, ambang batas digunakan dalam kombinasi dengan indikator lain dan berfungsi sebagai sinyal peringatan.

Strategi George Lane

George Lane, pembuat indikator, menyarankan strategi berikut. Perlakukan ambang batas overbought dan oversold sebagai prasyarat. Setelah indikator mencapai level tersebut, pedagang harus mencari divergensi. Divergensi adalah ketika harga bergerak ke arah yang berbeda dari indikator. Ada dua jenis divergensi, divergensi banteng dan divergensi beruang.

1. Divergensi Banteng

Divergensi banteng digunakan untuk mengidentifikasi sinyal beli. Ketika osilator stokastik turun di bawah 20, pedagang harus mencari dua kondisi lebih lanjut. Pertama, pedagang harus memeriksa apakah %K telah turun di bawah %D, kemudian lihat apakah ada divergensi pergerakan %K dan harga saham.

Jika harga saham turun lebih jauh, tapi %K naik, maka itu adalah pembalikan tren. Menurut analisis osilator stokastik, itu adalah sinyal beli, dan pedagang harus menempatkan pesanan beli. Saham dijual ketika osilator melewati 80, dan sinyal jual dihasilkan.

2. Beruang Divergensi

Divergensi beruang digunakan untuk mengidentifikasi sinyal jual. Saat indikator stochastic naik ke atas 80, itu adalah prasyarat untuk mencari divergensi beruang. Divergensi beruang terjadi ketika %K berada di atas %D.

Lebih jauh, harga saham naik sementara osilator (%K) turun. Ini menunjukkan kelemahan dalam tren naik dan harga mungkin mulai turun. Menurut analisis osilator stokastik, itu adalah sinyal jual, dan pedagang harus menempatkan pesanan jual. Saham dibeli kembali ketika sinyal beli berikutnya dihasilkan.

Sistem di atas juga dapat digunakan untuk kerangka panjang-pendek, di mana, daripada hanya menjual saham, pedagang dapat secara aktif mempersingkat saham ketika sinyal jual dihasilkan oleh indikator. Ini adalah strategi yang lebih berisiko tetapi dapat digunakan sebagai strategi mengikuti tren untuk hedging tail risk.

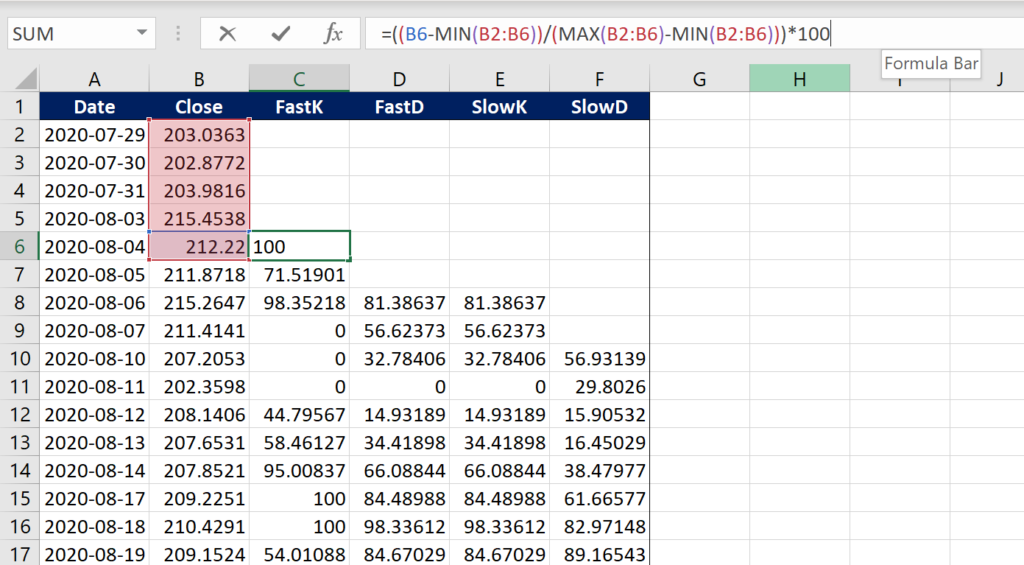

Tutorial Excel

Indikator stochastic lambat dapat dengan mudah dihitung menggunakan MS Excel. Berikut ini adalah tutorial singkat tentang cara menghitung indikator.

Langkah 1 :Kumpulkan harga penutupan harian indeks atau saham untuk dipelajari.

Langkah 2 :Hitung Fast Stochastic Oscillator selama periode lookback yang diinginkan (5-21 hari). Gunakan fungsi MIN() dan MAX() untuk menghitung harga rendah (L) dan harga tinggi (H), masing-masing. Hitung %K Cepat menggunakan rumus di atas. (Lihat di bawah)

Langkah 3 :Hitung rata-rata pergerakan sederhana 3-hari dari Fast Stochastic Oscillator (Cepat %K) untuk mendapatkan %D (setara dengan %K Lambat).

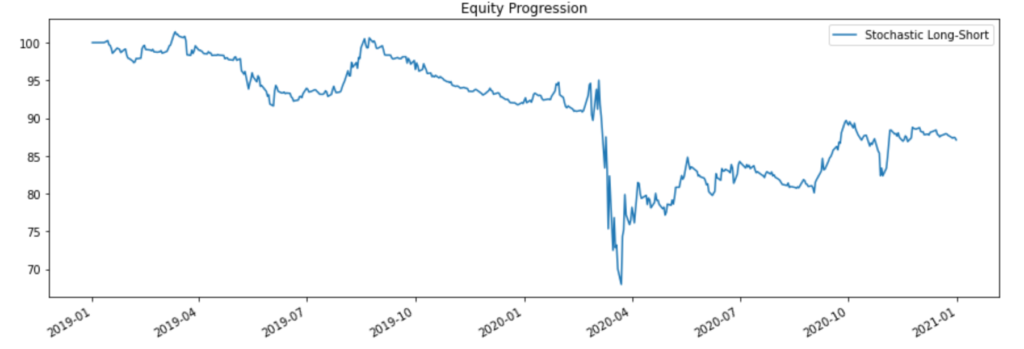

Strategi Perdagangan

Strategi trading sederhana menggunakan indikator stokastik cepat dapat dijalankan sebagai berikut:

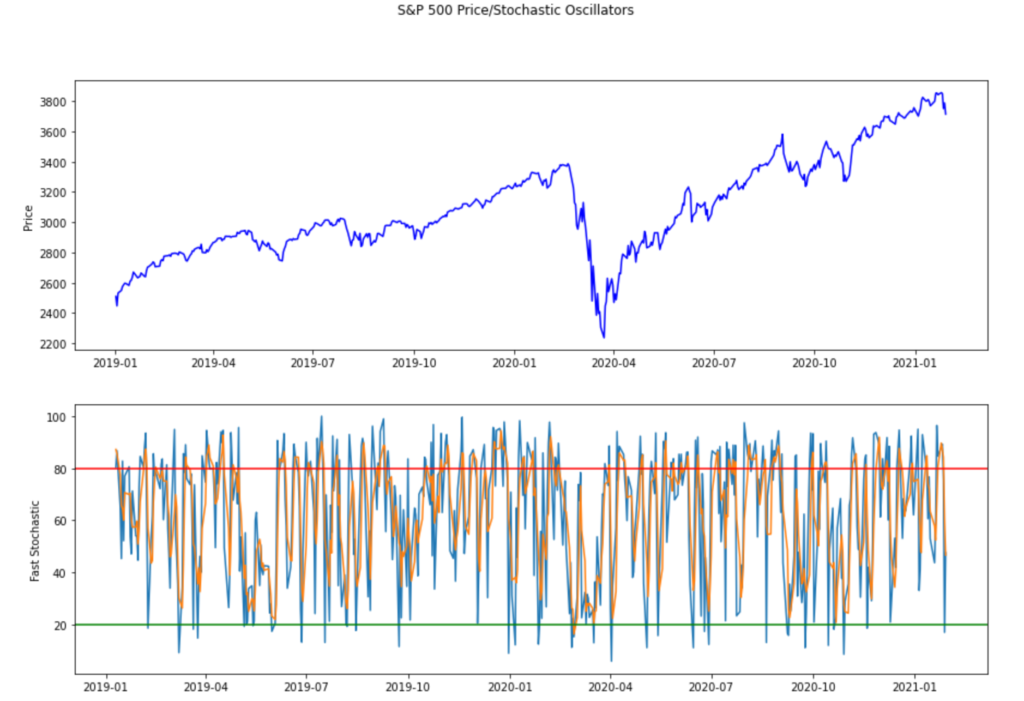

Indikator stochastic menghasilkan sinyal beli dan jual. Sinyal dapat digunakan untuk membuat strategi panjang atau pendek khusus, serta strategi jangka pendek. Dalam strategi kami, sinyal beli dihasilkan ketika %K turun di bawah 20, dan sinyal jual dipicu saat %K naik di atas 80.

Strategi tersebut adalah strategi jangka pendek. Ketika sinyal beli dipicu, strateginya panjang Indeks S&P 500 IndeksS&P 500The Standard and Poor's 500 Index, disingkat indeks S&P 500, adalah indeks yang terdiri dari saham-saham 500 perusahaan terbuka di bursa dengan bobot 100%. Di samping itu, ketika sinyal jual dihasilkan, strateginya adalah memperpendek Indeks S&P 500 dengan bobot negatif 50%.

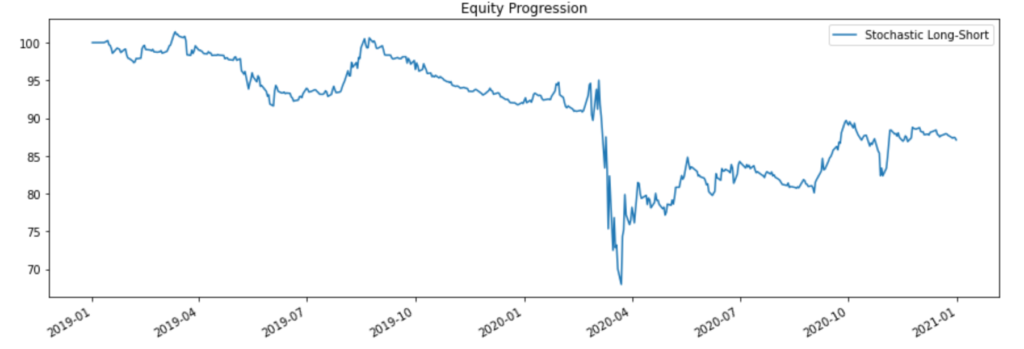

Hasil dari mengikuti strategi di atas diringkas di bawah ini:

Total pengembalian untuk strategi selama periode backtest adalah -15%, dibandingkan dengan beli dan tahan sederhana untuk Indeks S&P 500 selama periode yang sama, yang akan kembali mendekati 50%. Ini adalah strategi yang tidak menguntungkan dalam jangka panjang, tapi grafik mengungkapkan sesuatu yang menarik. Bagian pendek dari strategi ini efektif untuk menghasilkan uang selama penarikan. Lebih lanjut didukung oleh fakta bahwa indikator menghasilkan lebih banyak sinyal jual daripada sinyal. (Lihat Gambar 4 di bawah).

Indikator Cepat vs. Lambat

Indikator stochastic cepat jauh lebih fluktuatif daripada indikator lambat. Ini menghasilkan lebih banyak sinyal beli dan jual daripada indikator lambat. Jika diikuti secara naif, ketidaksesuaian indikator cepat dapat menyebabkan peningkatan biaya transaksiBiaya TransaksiBiaya transaksi adalah biaya yang dikeluarkan yang tidak dibebankan kepada peserta transaksi. Mereka adalah biaya hangus yang dihasilkan dari perdagangan ekonomi di pasar. Dalam ekonomi, teori biaya transaksi didasarkan pada asumsi bahwa orang dipengaruhi oleh kepentingan pribadi yang kompetitif. karena banyak sinyal perdagangan. Sinyal yang dihasilkan mungkin tidak sekuat, dan mungkin ada kerugian karena keputusan yang salah.

Indikator cepat juga lebih rentan terjebak pada titik ekstrem 0 dan 100 untuk jangka waktu yang lebih lama daripada indikator lambat. Karenanya, indikator stochastic lambat dikembangkan untuk mengatasi volatilitas tinggi dari indikator cepat.

Sumber daya tambahan

Untuk terus belajar dan memajukan karir Anda, sumber daya berikut akan membantu:

- Analisis Teknis Tingkat LanjutAnalisis Teknis Tingkat LanjutAnalisis teknis lanjutan biasanya melibatkan penggunaan beberapa indikator teknis atau yang agak canggih (yaitu, kompleks) indikator. "Rumit"

- Momentum InvestingMomentum InvestingMomentum Investing adalah strategi investasi yang ditujukan untuk membeli surat berharga yang telah menunjukkan tren harga naik atau short-selling surat berharga yang

- Indikator TeknisIndikator TeknisIndikator teknis adalah pola matematika yang berasal dari data historis yang digunakan oleh pedagang teknis atau investor untuk memprediksi harga di masa mendatang

- VolatilityVolatilityVolatility adalah ukuran tingkat fluktuasi harga sekuritas dari waktu ke waktu. Ini menunjukkan tingkat risiko yang terkait dengan perubahan harga sekuritas. Investor dan pedagang menghitung volatilitas keamanan untuk menilai variasi harga masa lalu

menginvestasikan

- Bagaimana Memikirkan Kinerja Investasi Pasif

- Sekilas tentang Unit Trust

- Apa itu Pendapatan Tetap?

- Apa itu Reksa Dana Perimbangan?

- 'To the moon':Bagaimana para pedagang saham yang meningkatkan GameStop memulai hiruk-pikuk pemberian makan di Wall Street yang mengejutkan

- 10 tips menabung dan berinvestasi untuk segala usia

-

Reksa dana tanpa beban vs. beban:Apa bedanya?

Reksa dana tanpa beban vs. beban:Apa bedanya? Berinvestasi dalam reksa dana adalah salah satu cara termudah untuk mendiversifikasi portofolio Anda tanpa harus menentukan saham dan obligasi mana yang akan dibeli atau dijual. Namun, Penting untuk...

-

Perjanjian Keamanan Kendaraan

Perjanjian Keamanan Kendaraan Pasangan muda terlihat sangat bahagia saat mereka akan pergi dengan mobil yang baru dibeli! Perjanjian keamanan kendaraan digunakan ketika pelanggan membeli kendaraan yang pembelinya memerlukan jamin...

-

Lakukan 3 hal ini jika perusahaan Anda telah memotong kecocokan 401(k) Anda

Lakukan 3 hal ini jika perusahaan Anda telah memotong kecocokan 401(k) Anda Perusahaan merasakan tekanan keuangan dari pandemi COVID-19 seperti halnya karyawan mereka, dan untuk beberapa, menjaga pintu mereka tetap terbuka dan karyawan mereka dalam daftar gaji membutuhkan pen...

-

Cara Membeli Jenis Tembakau yang Digunakan untuk Membuat Rokok

Cara Membeli Jenis Tembakau yang Digunakan untuk Membuat Rokok Tembakau rokok lepas Berbagai campuran tembakau ada untuk pembuatan rokok. Membeli tembakau lepas untuk melinting rokok Anda sendiri adalah proses sederhana yang tidak memerlukan lisensi atau dokumen...