Apa itu Analisis Teknis Lanjutan?

Analisis teknis lanjutan biasanya melibatkan penggunaan beberapa indikator teknis atau agak canggih (yaitu, kompleks) indikator. "Canggih" tidak selalu berarti "lebih baik" - itu hanya berarti lebih sulit untuk dihitung daripada, mengatakan, rata-rata aritmatika.

Analisis teknis adalah sarana untuk menafsirkan aksi harga dari waktu ke waktu dari suatu sekuritas. Berbagai indikator teknis – seperti rata-rata pergerakan Adaptive Moving Average (KAMA) Kaufman Adaptive Moving Average (KAMA) Kaufman dikembangkan oleh ahli teori keuangan kuantitatif Amerika, Perry J. Kaufman, pada tahun 1998. Tekniknya dimulai pada tahun 1972 tetapi Kaufman secara resmi memperkenalkannya kepada publik melalui bukunya, "Sistem dan Metode Perdagangan." Tidak seperti rata-rata bergerak lainnya – ditambahkan ke grafik harga dalam upaya untuk melihat kemungkinan pergerakan harga di masa depan.

Indikator teknis bukanlah hal yang ajaib, jadi jangan salah mengira bahwa salah satu dari mereka adalah Cawan Suci yang akan membuka kunci kekayaan yang dijamin. Indikator hanya menyediakan sarana untuk analisis pergerakan harga – sarana yang mungkin atau mungkin tidak memberikan indikator prediksi yang andal dari pergerakan harga di masa depan. Beberapa bekerja lebih baik daripada yang lain, dan semua bekerja lebih baik di beberapa waktu daripada yang mereka lakukan di waktu lain. (Sayangnya, mereka tidak memberi tahu Anda apakah "sekarang" adalah salah satu saat yang tepat untuk menggunakannya atau tidak).

Berikut adalah penjelasan dari tiga indikator analisis teknikal lanjutan – the Awan Ichimoku , Bollinger Band , dan Heiken Ashi .

Analisis Teknis Tingkat Lanjut – Ichimoku Cloud

Ichimoku Cloud – yang berisi kumpulan indikator teknis – dapat terlihat sedikit menantang atau terlalu rumit pada pandangan pertama. Namun, setelah Anda memahami semua bagian, sebenarnya cukup mudah digunakan. Meskipun tidak sepopuler di Barat, sudah lama menjadi indikator teknis pilihan di banyak meja perdagangan Asia.

Ichimoku Cloud menawarkan salah satu sejarah paling tidak biasa untuk indikator perdagangan. Itu tidak dikembangkan oleh seorang insinyur perangkat lunak atau bahkan seorang ahli matematika, tapi oleh reporter surat kabar Jepang. Pengguna Ichimoku Cloud menyebutnya sebagai indikator “sekali pandang” karena, ketika ditampilkan pada grafik, itu menyajikan representasi visual yang mencolok dari pasar.

Sehat, mari kita membedah Ichimoku Cloud baris demi baris. Terdiri dari lima baris, dua di antaranya digunakan bersama untuk membentuk "awan".

Garis merah (seperti yang ditunjukkan pada grafik di bawah) adalah Tenkan Sen . Tenkan sen mewakili rata-rata tertinggi tertinggi dan terendah terendah yang telah terjadi selama sembilan periode terakhir. Sebagai contoh, jika Anda menerapkan Ichimoku ke grafik per jam, kemudian garis tenkan menunjukkan rata-rata tinggi/rendah selama sembilan jam terakhir.

Awan lebih responsif terhadap aksi harga daripada rata-rata pergerakan sembilan periode sederhana karena konstruksinya:Tidak, sebagai rata-rata bergerak sederhana adalah, rata-rata tinggi dan rendah SETIAP periode waktu, tetapi rata-rata tertinggi tertinggi dan terendah terendah tercatat selama keseluruhan kerangka waktu sembilan periode. Jadi, Misalnya, jika harga mulai mendatar dengan perdagangan pasar menyamping, garis tenkan sen akan mulai menunjukkan fakta lebih cepat daripada garis rata-rata bergerak biasa.

Karena tenkan sen mencerminkan aksi harga dalam jangka waktu terpendek, kerangka waktu terbaru, itu adalah komponen dari Ichimoku Cloud yang memberikan indikasi pertama dari perubahan di pasar – baik tren/perubahan arah atau peningkatan atau penurunan momentum. (Sudut kemiringan yang lebih curam di garis menunjukkan lebih banyak kekuatan atau momentum dalam pergerakan pasar, sementara sudut yang lebih dangkal menunjukkan pergerakan harga yang lebih lemah atau momentum yang berkurang).

Garis biru muda adalah Kijun Sen . Garis indikator Kijun Sen lebih lambat untuk menunjukkan perubahan di pasar dibandingkan dengan tenkan sen. Kijun sen mewakili rata-rata tertinggi tertinggi dan terendah terendah selama 26 periode waktu terakhir. Garis kijun ditafsirkan sebagai menunjukkan support atau resistance terdekat dan, untuk alasan itu, sering digunakan untuk mengidentifikasi di mana menempatkan perintah stop-loss awal saat memasuki perdagangan. Ini juga dapat digunakan untuk menyesuaikan pesanan trailing-stop saat pasar bergerak. Seperti halnya tenkan sen, kemiringan kijun sen merupakan indikator momentum harga.

Garis kijun sen sering mewakili area ekuilibrium antara tekanan beli dan jual, level support/resistance alami yang mirip dengan rata-rata pergerakan utama atau level pivot harian. Karena itu, tingkat harga kijun sen sering dipandang sebagai tingkat yang berpotensi baik untuk memulai posisi beli atau jual setelah retracement sementara (naik atau turun) harga.

Awan Ichimoku (area pada grafik yang diarsir dengan garis vertikal putus-putus merah atau biru tua) terbentuk di antara dua garis yang dikenal sebagai Senkou Span A (dihitung sebagai rata-rata nilai tenkan dan kijun, diplot 26 periode waktu ke depan) dan Senkou Span B (dihitung sebagai rata-rata tertinggi tertinggi dan terendah terendah selama 52 periode waktu terakhir, dan juga merencanakan 26 periode ke depan). Dengan mendorong perhitungan dua garis yang membentuk tepi atas dan bawah awan Ichimoku, awan meluas ke kanan pada grafik, melewati harga terakhir yang tercatat, dan dimaksudkan sebagai indikator tingkat harga di masa depan.

Senkou merentang garis A dan B, serta awan itu sendiri, menggambarkan area support/resistance jangka panjang. Cloud adalah salah satu keunggulan dari sistem Ichimoku. Daripada mencoba menentukan support atau resistance pada satu titik harga tertentu (dan jarang terjadi support atau resistance bisa menjadi begitu tepat menunjuk), awan Ichimoku menunjukkan kepada para pedagang dan daerah dari dukungan atau resistensi.

Semakin lama tren dalam satu arah berlanjut, awan menjadi "lebih dalam" atau lebih tebal. Awan yang lebih dalam menunjukkan fakta bahwa harga harus bergerak secara substansial ke arah yang berlawanan untuk mengatasi support atau resistance yang melindungi tren saat ini. Awan yang lebih dalam juga dianggap sebagai tanda volatilitas yang lebih besar di pasar.

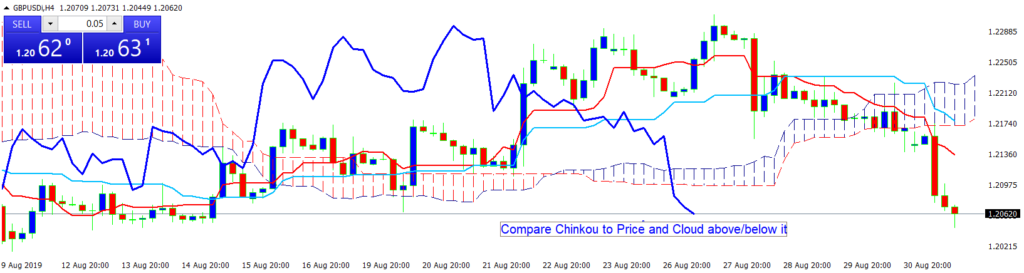

Garis biru tua adalah Chinkou Span . Rentang chinkou adalah indikator yang sangat unik. Ini mewakili harga penutupan candle saat ini – diplot 26 periode waktu kembali dari periode saat ini. (Itu sebabnya akhir dari garis rentang chinkou jauh lebih jauh ke belakang daripada garis yang mewakili aksi harga saat ini.)

Seperti yang dicatat pada contoh grafik, cara yang benar untuk menafsirkan garis rentang chinkou adalah dengan melihatnya bukan sehubungan dengan semua aksi harga saat ini yang ditunjukkan di sisi paling kanan dari grafik, tetapi dalam kaitannya dengan indikator cloud Ichimoku lainnya yang cocok dengan akhir garis rentang chinkou. Menggambar garis vertikal, meluas ke bagian atas dan bawah grafik, dari ujung garis rentang chinkou, dan kemudian lihat elemen lain dari sistem cloud Ichimoku di mana mereka berpotongan dengan garis vertikal itu. Apakah awan Ichimoku berada di atas ujung garis rentang chinkou? Dia, bersama dengan harga dan garis tenkan dan kijun semuanya berada di atas garis chinkou, menunjukkan tren turun. (Sebaliknya, jika rentang chinkou di atas harga, tenkan dan kijun, dan awan, yang menunjukkan tren naik sedang berlangsung.)

Kekuatan, atau momentum, tren ditunjukkan oleh seberapa jauh dari aksi harga yang sesuai rentang chinkou; tren turun yang sangat kuat yang ditunjukkan di sisi kanan contoh grafik dicerminkan oleh fakta bahwa garis chinkou span saat ini jauh dari tingkat harga dan garis tenkan dan kijun di atasnya. Ini adalah ilustrasi dari fitur "sekali pandang" dari sistem Ichimoku – hanya dengan melihat sekilas pada grafik akan terlihat garis rentang chinkou yang berdiri sendiri, jelas terpisah dari indikator price action di atasnya. Fakta bahwa itu terletak di ruang terbuka lebar, dengan sendirinya, menunjukkan tren yang kuat.

Garis rentang chinkou juga dapat berfungsi sebagai indikator area support/resistance. Perlu dicatat bahwa titik tinggi atau rendah dari rentang chinkou sering kali cocok dengan level retracement Fibonacci. Lihatlah puncak garis chinkou yang terjadi selama periode 16 Agustus hingga 21 Agustus. Lalu, perhatikan bahwa ketika pasar mencapai puncaknya pada 27 Agustus, ia melakukannya pada tingkat harga yang hampir sempurna sesuai dengan tingkat tertinggi yang dicapai garis rentang chinkou pada 21 Agustus.

Ringkasan Awan Ichimoku

Ichimoku Cloud memberi para pedagang banyak indikasi teknis potensial. Ichimoku dapat diterapkan pada kerangka waktu apa pun yang disukai pedagang, dari satu menit ke grafik mingguan atau bulanan. Berikut adalah ringkasan dari sebagian besar (saya yakin saya akan meninggalkan setidaknya satu atau dua, ada begitu banyak) dari kemungkinan sinyal perdagangan yang dapat diperoleh seseorang dari Ichimoku.

- Persimpangan tenkan sen dari bawah ke atas garis kijun sen adalah sinyal beli. Namun, beberapa pengguna veteran Ichimoku memilih untuk menyaring sinyal dengan hanya mengambil sinyal beli saat garis tenkan dan kijun berada di atas awan.

Sebaliknya, crossover downside dari kijun oleh tenkan adalah sinyal jual.

- Level potensial untuk trailing stop-loss order, sekali posisi pasar, diambil termasuk hanya sedikit di sisi berlawanan dari garis kijun sen atau di sisi jauh dari awan. Sebagai contoh, jika seorang trader memegang posisi short sell di pasar, dia mungkin menempatkan order stop-loss mereka sedikit di atas batas atas cloud, ditandai dengan senkou span A atau B.

- Area support atau resistance potensial adalah garis kijun sen, awan itu sendiri, atau level terendah/tertinggi yang dicapai oleh garis rentang chinkou.

- Kekuatan atau momentum suatu trend ditunjukkan dengan seberapa curam kemiringan garis tenkan dan kijun, dan seberapa jauh dari aksi harga, di atas atau di bawahnya, bahwa garis rentang chinkou adalah. Semakin jauh rentang chinkou menjauh dari awan dan garis tenkan dan kijun sen, semakin kuat trennya.

- Konsep garis rentang chinkou – harga saat ini diproyeksikan mundur 26 periode waktu – terkadang sulit dipahami oleh para pedagang pada awalnya. Tetapi kenyataannya adalah bahwa meskipun tampaknya menjadi yang paling "tertinggal" dari semua indikator Ichimoku, selalu berhenti jauh di belakang aksi harga pasar saat ini, rentang chinkou seringkali merupakan prediktor paling andal dari aksi harga di masa depan.

Untuk melihat contoh, lihat kembali grafiknya, berfokus pada periode waktu dari 16 Agustus hingga 27 Agustus. Garis rentang chinkou pertama kali mencapai puncaknya beberapa hari sebelum pasar itu sendiri, menunjukkan dengan titik tertingginya hampir pada tingkat yang tepat di mana pasar akan mencapai puncaknya. Kemudian, pada saat pasar mencapai puncaknya pada tanggal 27 th , rentang chinkou telah memberikan sinyal jual yang kuat, berbelok ke bawah dan menyeberang dari atas ke bawah tenkan sen, kijun sen, dan awan.

- Pedagang disarankan untuk tidak memulai perdagangan saat tingkat harga saat ini berada di dalam cloud. Ketika harga berada di dalam awan, pasar dianggap trendless atau berkisar. Tunggu terobosan yang jelas dari cloud, baik ke atas atau ke bawah.

Untuk semua fiturnya, satu area di mana sistem Ichimoku lemah adalah target keuntungan. Selain dihentikan dari perdagangan, Ichimoku tidak menawarkan banyak panduan dalam hal memilih target keuntungan, titik keluar perdagangan potensial yang baik. Faktanya adalah bahwa Ichimoku lebih mementingkan meminimalkan risiko daripada memaksimalkan keuntungan. Namun, jika Anda mencari level "ambil keuntungan" yang potensial, jangan lupa bahwa garis rentang chinkou dapat mengungkapkan puncak atau dasar tren beberapa waktu sebelum pasar benar-benar mencapai tingkat harga tersebut.

Awan Ichimoku, dengan berbagai indikatornya, membantu pedagang mengidentifikasi titik masuk perdagangan yang baik dan level support/resistance. Ini juga memberikan indikasi yang jelas tentang kekuatan tren atau momentum pasar. Ini menawarkan, pendeknya, sistem perdagangan yang sangat komprehensif.

Analisis Teknis Tingkat Lanjut – Bollinger Bands

Bollinger Band, dikembangkan oleh dan dinamai analis teknis terkenal John Bollinger, menggunakan konsep yang sering digunakan dalam analisis teknis sekuritas – standar deviasi. Standar deviasi adalah, pada dasarnya, ukuran seberapa jauh harga sekuritas menyimpang dari rata-rata rata-ratanya. Pendeknya, itu adalah ukuran volatilitasVolatilityVolatility adalah ukuran tingkat fluktuasi harga sekuritas dari waktu ke waktu. Ini menunjukkan tingkat risiko yang terkait dengan perubahan harga sekuritas. Investor dan pedagang menghitung volatilitas keamanan untuk menilai variasi harga di masa lalu. Bollinger bands menyediakan semacam garis tren rentang di mana rentang meluas atau berkontraksi bersamaan dengan peningkatan atau penurunan volatilitas. Mereka melakukan ini dengan mengukur seberapa jauh harga penutupan dari rata-rata pergerakan 20 periode.

Bollinger menemukan bahwa dengan memplot pita pada dua simpangan baku, baik di atas maupun di bawah rata-rata bergerak, kira-kira 90% dari semua harga penutupan harus berada dalam kisaran band. (Tiga standar deviasi harus mengandung sekitar 99% dari harga penutupan, tetapi dua standar deviasi adalah pengaturan standar untuk Bollinger bands.) Jadi, Bollinger band dibangun oleh garis pita atas yang merupakan dua standar deviasi di atas rata-rata pergerakan sederhana 20 periode, garis tengah yang merupakan rata-rata 20 periode, dan garis pita bawah yang merupakan dua standar deviasi di bawah garis tengah.

Elemen kunci dari Bollinger bands adalah bahwa mereka tidak fokus pada harga absolut dari suatu sekuritas – seperti $50 atau $55 – tetapi pada di mana harganya berada. relatif ke Bollinger band. Dengan kata lain, adalah harga lebih dekat atau lebih jauh dari band luar. Ini karena ekspansi dan kontraksi pita dengan volatilitas. Harga absolut dari sekuritas mungkin lebih tinggi, tetapi pada saat yang sama menjadi lebih rendah (lebih jauh) relatif terhadap Bollinger band atas karena band telah berkembang sejalan dengan peningkatan volatilitas.

Faktanya diilustrasikan pada grafik di bawah ini – tanda pertama dari perubahan tren yang akan datang adalah candlestick merah panjang (turun), kira-kira di tengah grafik. Meskipun harga absolut adalah harga terendah baru, harganya lebih mahal relatif terhadap Bollinger band yang lebih rendah , seperti yang terkandung dengan band – dibandingkan dengan rendah sebelumnya yang berada di bawah (di luar) band.

Jadi, apa artinya semua ini bagi para pedagang? Saat sekuritas sedang tren naik dengan kuat, harga penutupan setiap periode cenderung tetap berada di antara garis tengah dan pita atas – seringkali “berpelukan” tepat di sepanjang tepi pita atas. Saat tren turun yang solid terjadi, harga cenderung berkisar antara garis tengah dan pita bawah, sering memeluk tepat di sepanjang garis pita bawah.

Karena itu, salah satu strategi trading yang berasal dari Bollinger bands adalah membeli (selama uptrend) atau menjual (selama downtrend) ketika harga menelusuri kembali ke sekitar garis tengah. Petunjuk untuk perubahan tren yang akan datang adalah sebagai berikut:

Tren naik berubah menjadi tren turun:

- Tertinggi tidak akan sedekat band atas. Dengan kata lain, mereka akan menjadi tertinggi "lebih rendah" relatif terhadap pita atas. Lagi, harga absolut sekuritas mungkin mencapai harga tertinggi baru, tapi diwaktu yang sama, harga berada pada posisi yang lebih rendah relatif terhadap Bollinger band atas – yaitu, lebih jauh dari pita atas dan lebih ke arah garis tengah.

- Harga melintasi garis tengah ke kisaran band yang lebih rendah. Sekarang, penting untuk dicatat bahwa bahkan dalam tren naik yang bertahan terkadang harga bisa jatuh di bawah garis tengah Bollinger bands. Namun, jika tren naik akan tetap di tempatnya, maka (A) harga biasanya tidak terlalu jauh melampaui garis tengah, dan (B) hanya tetap di bawah garis tengah untuk, paling banyak, beberapa periode. Dengan demikian, tanda perubahan tren yang lebih pasti adalah harga melintasi secara signifikan di bawah garis tengah dan tetap berada di kisaran pita bawah selama beberapa periode.

- Konfirmasi terakhir dari perubahan dari uptrend ke downtrend adalah harga menembus di bawah Bollinger band bawah.

Tren turun berubah menjadi tren naik:

- Terendah tidak akan sedekat band yang lebih rendah. Dengan kata lain, mereka akan menjadi posisi terendah “lebih tinggi” relatif terhadap Bollinger band yang lebih rendah. Harga absolut sekuritas mungkin mencapai titik terendah baru, tapi diwaktu yang sama, harga berada pada posisi yang lebih tinggi relatif terhadap Bollinger band yang lebih rendah – yaitu, lebih jauh dari pita bawah dan lebih ke arah garis tengah.

- Harga melintasi garis tengah ke kisaran pita atas. Bahkan dalam tren turun yang sedang berlangsung, harga terkadang dapat naik di atas garis tengah Bollinger bands. Namun, jika tren turun akan tetap di tempatnya, maka biasanya (A) harga tidak terlalu jauh melampaui garis tengah, dan (B) hanya tetap di atas garis tengah untuk beberapa periode. Dengan demikian, tanda perubahan tren yang lebih pasti adalah harga melintasi secara signifikan di atas garis tengah dan tetap berada di kisaran pita atas selama beberapa periode.

- Konfirmasi terakhir dari perubahan dari tren turun ke tren naik adalah harga menembus di atas Bollinger band atas.

Dalam menentukan uptrend dan downtrend, sangat penting untuk mencatat kemiringan keseluruhan saluran Bollinger bands. Karena Bollinger bands menyediakan semacam garis tren itu sendiri, dalam tren naik, saluran pita terlihat miring ke atas, sementara dalam tren turun itu miring ke bawah. Ketika harga berkisar dan tanpa tren, saluran Bollinger band akan bergerak sebagian besar secara horizontal, dan harga akan sering berkisar bolak-balik dari garis pita atas ke garis pita bawah, seperti yang diilustrasikan di bagian tengah grafik di bawah ini. Perhatikan perubahan aksi harga saat tren turun yang solid terjadi, di mana harga titik lebih terkandung di antara garis tengah dan pita bawah.

Dalam kondisi pasar yang berkisar seperti itu, pedagang ayunan dapat memperoleh keuntungan secara substansial dengan membeli di dekat pita bawah dan menjual di dekat pita atas. Namun, strategi seperti itu bisa terbukti sangat mahal ketika pasar memulai yang baru, tren berkelanjutan dalam satu arah atau yang lain. Strategi swing trading seperti itu dapat ditingkatkan dengan menggunakan Bollinger bands bersama dengan indikator momentum seperti RSI, yang dirancang untuk menunjukkan kondisi overbought atau oversold.

Dengan menggunakan kedua indikator tersebut, seorang trader hanya menjual short di upper band jika indikator momentum menunjukkan kondisi overbought secara signifikan – dan hanya membeli di lower band dengan indikator momentum kondisi oversold.

Akhirnya, Bollinger band terkadang digunakan sebagai strategi trading “breakout”. Ketika harga diperdagangkan hampir "datar" untuk beberapa periode, pita akan sangat menyempit. Kemudian, ketika harga pasti menembus pita atas atau pita bawah, pedagang membeli atau menjual sesuai dengan itu, menganggap ini sebagai indikasi dimulainya tren baru. Stop-loss awal dapat ditempatkan tepat di luar band yang berlawanan, misalnya., tepat di bawah pita bawah saat membeli terobosan pita atas.

Analisis Teknis Tingkat Lanjut – Heiken Ashi

Heiken Ashi adalah jenis indikator teknis yang unik, karena benar-benar mengubah dasar-dasar grafik candlestickJapanese CandlestickJapanese Candlesticks adalah alat analisis teknis yang digunakan pedagang untuk memetakan dan menganalisis pergerakan harga sekuritas. Konsep candlestick charting dikembangkan oleh Munehisa Homma, seorang pedagang beras Jepang.. Fakta membedakannya dari hampir setiap indikator teknis lainnya yang merupakan tambahan yang diletakkan di atas kandil atau grafik batang tradisional. Sebaliknya, Heiken Ashi sebenarnya mengubah tampilan – bentuk dan bentuk – dari kandil yang membentuk grafik.

Ini dilakukan dengan menggunakan formula yang berbeda dari buka-tinggi-rendah-tutup yang digunakan untuk membuat kandil normal. Sebagai gantinya, Heiken Ashi membuat setiap kandil menggunakan perhitungan berikut untuk setiap elemen kandil:

- Terbuka – Rata-rata, atau titik tengah, dari kandil sebelumnya

- Tinggi – Yang tertinggi dari yang tertinggi, membuka, atau penutupan kandil

- Rendah – Nilai terendah dari yang rendah, membuka, atau penutupan kandil

- Tutup – Rata-rata (harga pembukaan + harga penutupan + harga rendah + harga penutupan)

Dengan menggunakan rata-rata (Heiken Ashi diterjemahkan sebagai "bilah rata-rata"), penggambaran ulang kandil Heiken Ashi bertujuan untuk memuluskan aksi harga dan menunjukkan tren dengan lebih jelas. Hasilnya adalah bahwa selama tren naik, Lilin Heiken Ashi akan muncul sebagai rangkaian lilin naik yang lebih tak terputus – dan dalam tren turun, sebagai lebih konsisten turun lilin.

Berbeda dengan grafik candlestick biasa yang mungkin menunjukkan bolak-balik, naik dan turun, tempat lilin. Keuntungan potensial bagi para pedagang adalah dapat mengikuti tren lebih lama daripada "dipalsukan" oleh satu atau dua lilin yang akan muncul menunjuk ke arah yang berlawanan pada grafik kandil biasa.

Heiken Ashi juga mengubah keseluruhan tampilan kandil sebagai berikut:

1. Selama tren berkelanjutan, candlestick biasanya mengambil tubuh yang lebih panjang dan sumbu atau bayangan yang lebih pendek di kedua ujungnya.

2. Dengan demikian, kandil tubuh pendek dengan sumbu panjang atau bayangan sering kali merupakan sinyal perubahan tren.

Di bawah ini adalah dua grafik dari aksi harga yang sama pada pasangan forex, GBP/AUD. Yang pertama adalah grafik candlestick biasa, dan yang kedua adalah aksi harga yang sama seperti yang dilacak dengan indikator Heiken Ashi yang diterapkan. Perhatikan khususnya di sisi kiri grafik bagaimana, selama tren naik dan mengikuti tren turun, representasi Heiken Ashi menunjukkan lebih banyak terus menerus, dan kemudian turun, lilin, sedangkan bagan kandil asli menunjukkan lebih banyak campuran kandil naik dan turun. Anda juga dapat melihat perbedaan panjang badan dan bayangan candlestick.

Perubahan tren sering kali dapat terlihat dengan menggunakan Heiken Ashi ketika kandil dengan warna yang berlawanan muncul dengan bayangan panjang yang berlawanan dengan arah tren yang ada sebelumnya. Hal ini dapat dilihat pada uptrend dan downtrend, yang muncul di sisi kiri grafik. Tepat sebelum tren naik berkelanjutan dimulai, ada tubuh lilin biru (atas) pendek dengan bayangan atas yang panjang. Saat tren berubah menjadi tren turun, candle merah (turun) pertama menunjukkan bayangan bawah yang panjang.

kata akhir

Terlepas dari kesederhanaan atau kerumitan indikator teknis yang digunakan investor, tujuan menggunakan alat tersebut tetap sama:

- Identifikasi tren

- Identifikasi pasar yang berkisar atau tanpa tren

- Identifikasi perubahan tren

Analis teknis dipandu oleh keyakinan mereka bahwa total aksi beli dan jual dari semua pelaku pasar secara akurat mewakili nilai pasar wajar dari sekuritas berdasarkan semua informasi relevan yang tersedia untuk berbagai pelaku pasar.

Perlu dicatat bahwa sementara analisis teknis didasarkan pada gagasan bahwa tindakan harga saat ini dan masa lalu adalah indikator yang paling dapat diandalkan dari kemungkinan pergerakan harga di masa depan, penafian yang diwajibkan secara hukum pada hampir setiap informasi keuangan atau publikasi saran yang dibaca, “Kinerja masa lalu bukan jaminan kinerja masa depan.”

Kebenaran yang sederhana adalah bahwa hampir semua indikator teknis berguna, tetapi tidak ada indikator teknis yang sempurna. Itulah sebabnya strategi perdagangan menyarankan menempatkan perintah stop-loss untuk membatasi risiko seseorang saat mengambil posisi – panjang atau pendek – di pasar keuangan. Seorang analis teknis yang baik terus mengevaluasi kembali tindakan harga pasar saat ini dalam upaya untuk menentukan apakah sinyal indikator teknis yang diberikan valid atau tidak.

Bacaan Terkait

CFI menawarkan Financial Modeling &Valuation Analyst (FMVA)™ Menjadi Certified Financial Modeling &Valuation Analyst (FMVA)® Sertifikasi Financial Modeling and Valuation Analyst (FMVA)® CFI akan membantu Anda mendapatkan kepercayaan diri yang Anda butuhkan dalam karir keuangan Anda. Daftar hari ini! program sertifikasi bagi mereka yang ingin membawa karir mereka ke tingkat berikutnya. Untuk terus belajar dan mengembangkan basis pengetahuan Anda, silakan jelajahi sumber daya tambahan yang relevan di bawah ini:

- Indikator ADX Indikator ADX - Analisis TeknisADX adalah singkatan dari indeks pergerakan terarah rata-rata. Indikator ADX adalah indikator kekuatan tren, umum digunakan dalam perdagangan berjangka. Namun, sejak itu telah diterapkan secara luas oleh analis teknis ke hampir setiap investasi yang dapat diperdagangkan lainnya, dari saham ke forex ke ETF.

- Osilator MACDOsilator MACD - Analisis TeknisOsilator MACD digunakan untuk memeriksa konvergensi dan divergensi rata-rata bergerak jangka pendek. Osilator MACD adalah indikator teknis bermata dua yang menawarkan kemampuan kepada pedagang dan analis untuk mengikuti tren di pasar, sekaligus mengukur momentum perubahan harga.

- Speed LinesSpeed Lines - Analisis TeknisGaris kecepatan adalah alat analisis yang digunakan untuk menentukan level support dan resistance. Mereka tidak dimaksudkan untuk digunakan sebagai indikator teknis mandiri.

- Analisis Teknis – Panduan PemulaAnalisis Teknis - Panduan PemulaAnalisis teknis adalah bentuk penilaian investasi yang menganalisis harga masa lalu untuk memprediksi tindakan harga di masa depan. Analis teknis percaya bahwa tindakan kolektif semua pelaku pasar secara akurat mencerminkan semua informasi yang relevan, dan maka dari itu, terus menetapkan nilai pasar wajar untuk sekuritas.

menginvestasikan

-

Konsumsi energi Bitcoin yang tinggi menjadi perhatian – tetapi ini mungkin merupakan harga yang pantas untuk dibayar

Konsumsi energi Bitcoin yang tinggi menjadi perhatian – tetapi ini mungkin merupakan harga yang pantas untuk dibayar Bitcoin baru-baru ini berusia sepuluh tahun. Pada waktu itu, itu terbukti revolusioner karena mengabaikan kebutuhan lembaga uang modern untuk memverifikasi pembayaran. Sebagai gantinya, Bitcoin mengan...

-

Cara Menjual Scrap Gold Saya dengan Harga Tertinggi

Cara Menjual Scrap Gold Saya dengan Harga Tertinggi Scrap gold adalah emas yang merupakan bagian dari perhiasan apapun. Menjual emas bisa menjadi pilihan yang menguntungkan. Tergantung pada harga emas, yang berfluktuasi setiap hari, seseorang dapat me...

-

Apa Arti Kelas Multi-Aset?

Apa Arti Kelas Multi-Aset? Kelas multi-aset adalah frasa yang digunakan untuk menandakan bahwa suatu investasi terdiri dari kombinasi kelas aset (seperti setara kasSetara KasKas dan setara kas adalah aset yang paling likuid dar...

-

4 Cara Audit Energi Rumah Akan Menghemat Uang Anda

4 Cara Audit Energi Rumah Akan Menghemat Uang Anda Merasa seperti tagihan listrik rumah Anda terlalu tinggi? Kamu tidak sendiri. Administrasi Informasi Energi AS melaporkan bahwa rata-rata tagihan listrik bulanan untuk rumah-rumah di AS mencapai lebih...