Apa itu Beta yang Disesuaikan?

Beta yang disesuaikan cenderung memperkirakan beta keamanan di masa mendatang. Ini adalah beta historis yang disesuaikan untuk mencerminkan kecenderungan beta menjadi pengembalian rata-rata – nilai beta CAPM akan bergerak menuju rata-rata pasar, dari 1, lembur.

Estimasi beta murni berdasarkan data historis – yang dikenal sebagai beta yang tidak disesuaikan – bukanlah indikator yang baik untuk masa depan. Sebagai konsekuensi dari pilihan yang berbeda dalam jangka waktu yang digunakan, efek interval, dan indeks pasar, layanan yang berbeda menyesuaikan beta regresi mereka menjadi satu dan menggunakan beta yang disesuaikan untuk menghitung pengembalian yang diharapkan.

Ringkasan

- Beta yang disesuaikan memperkirakan beta keamanan di masa mendatang. Ini adalah beta historis yang disesuaikan untuk mencerminkan kecenderungan beta menjadi pembalik rata-rata.

- Beta mengukur volatilitas keamanan, atau risiko sistematis, relatif terhadap pergerakan di pasar secara keseluruhan.

- Karena kebanyakan perusahaan cenderung tumbuh dalam ukuran, menjadi lebih beragam, dan memiliki lebih banyak aset, lembur, nilai beta mereka kurang berfluktuasi, menghasilkan pengembalian rata-rata beta.

Apa itu Beta?

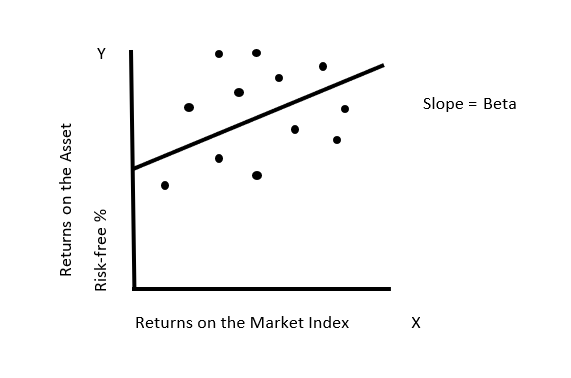

Beta mengukur volatilitas keamanan, atau risiko sistematis, relatif terhadap pergerakan di pasar secara keseluruhan. Diperkirakan dengan meregresi pengembalian aset apa pun terhadap pengembalian pada indeks yang mewakili portofolio pasar, selama periode yang wajar.

Ini mengukur risiko yang ditambahkan ke portofolio yang terdiversifikasi dan berpusat di sekitar satu. Sebuah saham yang bergerak lebih dari pasar menunjukkan beta lebih dari 1,0, dan saham yang bergerak kurang dari pasar menunjukkan beta kurang dari 1,0. Saham beta rendah kurang berisiko dan menghasilkan pengembalian yang lebih rendah daripada saham beta tinggi.

Beta =Varians / Kovarians

Model Penetapan Harga Aset Modal (CAPM)

Capital Asset Pricing Model (CAPM) menguraikan hubungan antara pengembalian yang diharapkan untuk aset dan risiko sistematisRisiko SistematisRisiko sistematis adalah bagian dari total risiko yang disebabkan oleh faktor-faktor di luar kendali perusahaan atau individu tertentu. Risiko sistematis disebabkan oleh faktor-faktor yang berada di luar organisasi. Semua investasi atau sekuritas tunduk pada risiko sistematis dan oleh karena itu, itu adalah risiko yang tidak dapat didiversifikasi. – diukur dengan kovarians pengembalian investasi dengan pengembalian pasar. Kovarians positif menunjukkan bahwa pengembalian bergerak ke arah yang sama, sedangkan kovarians negatif menunjukkan bahwa mereka bergerak terbalik.

Model menggambarkan pengembalian saham individu sebagai fungsi dari pengembalian pasar secara keseluruhan dan mengasumsikan biaya transaksi nol. Ini menyimpulkan bahwa portofolio yang terdiversifikasi secara optimal mencakup setiap aset yang diperdagangkan di pasar, dan risiko investasi adalah risiko yang ditambahkan pada portofolio yang terdiversifikasi. Pengembalian yang diharapkan dihitung sebagai:

Pengembalian yang Diharapkan =Tingkat Bebas Risiko + (Beta * Premi Risiko Pasar)

Pengamatan Penting:

- Jika beta dari portofolio individu adalah 1, kemudian:

Pengembalian Aset =Pengembalian Pasar Rata-rata

- Beta mewakili kemiringan garis yang paling cocok.

- Aset tersebut diharapkan menghasilkan setidaknya tingkat pengembalian bebas risiko.

Masalah dengan Perkiraan Beta

1. Pilihan indeks pasar

Dalam praktik sebenarnya, tidak ada indeks yang mendekati portofolio pasar. Sebagai gantinya, indeks pasar ekuitas dan indeks pasar pendapatan tetap hanya mencakup sebagian dari sekuritas di setiap pasar dan tidak komprehensif.

S&P 500 – indeks yang paling banyak digunakan untuk estimasi beta untuk perusahaan AS – hanya mencakup 500 dari ribuan ekuitas yang diperdagangkan di pasar AS. Indeks yang digunakan di pasar negara berkembang Pasar negara berkembang Pasar negara berkembang adalah istilah yang mengacu pada ekonomi yang mengalami pertumbuhan ekonomi yang cukup besar dan memiliki beberapa, tapi tidak semua, mencakup sangat sedikit perusahaan dan cenderung lebih sempit.

2. Dampak interval pengembalian

Pilihan interval pengembalian juga mempengaruhi estimasi beta. Teori tidak menyatakan apakah pengembalian harus diukur setiap hari, mingguan, bulanan, triwulanan, atau tahunan. Koefisien beta Koefisien Beta Koefisien Beta adalah ukuran sensitivitas atau korelasi sekuritas atau portofolio investasi terhadap pergerakan di pasar secara keseluruhan. keamanan bervariasi di seluruh frekuensi kembali. Fenomena ini disebut sebagai bias efek interval dalam beta.

Aset tidak diperdagangkan secara terus menerus, dan sebagai akibat dari masalah non-perdagangan seperti itu, perkiraan beta dapat terpengaruh – non-perdagangan selama periode pengembalian dapat mengurangi korelasi terukur dengan indeks pasar.

Beta yang dihitung selama interval yang lebih pendek cenderung menunjukkan bias yang signifikan karena masalah non-perdagangan. Perusahaan yang tidak likuid melaporkan beta yang lebih rendah daripada yang seharusnya mereka asumsikan, dan perusahaan likuid melaporkan beta yang lebih tinggi daripada yang dibenarkan.

3. Pilihan cakrawala waktu

Model risiko-pengembalian diam pada periode waktu yang perlu digunakan untuk memperkirakan beta. Saat memilih periode waktu untuk estimasi beta, seseorang harus berhati-hati terhadap trade-off yang terlibat. Dengan mundur lebih jauh dalam waktu, meskipun ada keuntungan memasukkan lebih banyak pengamatan dalam regresi, itu dapat diimbangi oleh fakta bahwa perusahaan itu sendiri mungkin telah berubah dalam hal bauran bisnisnya, karakteristik, dan leverage, lembur.

Penyesuaian Beta Blume

Teknik Blume diusulkan oleh Marshall E. Blume, yang merupakan Profesor Keuangan Howard Butcher di University of Pennsylvania, pada tahun 1975 dalam makalahnya “Betas and They Regression Tendencies.” Menurut Blume, ada kecenderungan beta untuk berkumpul menuju rata-rata semua beta. Dia menggambarkan kecenderungan dengan mengoreksi beta historis untuk menyesuaikan beta untuk kembali ke 1, dengan asumsi bahwa penyesuaian dalam satu periode adalah perkiraan yang baik untuk periode berikutnya.

Pertimbangkan beta untuk semua saham j dalam periode 1, j1, dan beta untuk saham yang sama j pada periode 2 berturut-turut, j2. Lebih jauh, beta pada periode 2 diregresi terhadap beta untuk periode 1 untuk mendapatkan persamaan berikut:

j2 =b0 + b1βj1

Teknik Vasicek

Vasicek (1973) menyesuaikan beta sebelumnya terhadap beta rata-rata dengan memodifikasi setiap beta tergantung pada kesalahan pengambilan sampel tentang beta. Jika 1 adalah beta rata-rata, di seluruh sampel saham, dalam periode sejarah, maka teknik Vasicek melibatkan pengambilan rata-rata tertimbang 1, dan beta historis untuk keamanan j.

Perkiraan Bloomberg

Beta yang Disesuaikan =Beta Regresi (0,67) + 1,00 (0,33)

Mengapa Menyesuaikan Betas Menuju Satu?

Penelitian menyarankan bahwa, lembur, ada kecenderungan umum untuk beta dari semua perusahaan untuk berkumpul menuju satu. Secara intuitif, seharusnya tidak mengejutkan. Karena kebanyakan perusahaan cenderung tumbuh dalam ukuran, menjadi lebih beragam, dan memiliki lebih banyak aset, lembur, nilai beta mereka kurang berfluktuasi, menghasilkan pengembalian rata-rata beta.

Bacaan Terkait

CFI adalah penyedia resmi Halaman Program Commercial Banking &Credit Analyst (CBCA)™ - CBCADapatkan sertifikasi CBCA™ CFI dan menjadi Commercial Banking &Credit Analyst. Daftarkan dan tingkatkan karir Anda dengan program dan kursus sertifikasi kami. program sertifikasi, dirancang untuk mengubah siapa pun menjadi analis keuangan kelas dunia.

Untuk terus belajar dan mengembangkan pengetahuan Anda tentang analisis keuangan, kami sangat merekomendasikan sumber daya tambahan di bawah ini:

- Unlevered BetaUnlevered Beta / Asset BetaUnlevered Beta (Asset Beta) adalah volatilitas pengembalian untuk bisnis, tanpa mempertimbangkan leverage keuangannya. Itu hanya memperhitungkan asetnya.

- Cakrawala Investasi Cakrawala Investasi Cakrawala Investasi adalah istilah yang digunakan untuk mengidentifikasi jangka waktu seorang investor bertujuan untuk mempertahankan portofolio mereka sebelum menjual sekuritas mereka untuk mendapatkan keuntungan. Cakrawala investasi individu dipengaruhi oleh beberapa faktor yang berbeda. Namun, faktor penentu utama seringkali adalah jumlah risiko yang dihadapi investor

- Tingkat Pengembalian Tingkat Pengembalian Tingkat Pengembalian (ROR) adalah keuntungan atau kerugian dari suatu investasi selama suatu periode waktu yang dibandingkan dengan biaya awal investasi yang dinyatakan dalam persentase. Panduan ini mengajarkan formula yang paling umum

- Tingkat Bebas Risiko Tingkat Bebas Risiko Tingkat pengembalian bebas risiko adalah tingkat bunga yang dapat diharapkan investor untuk diperoleh dari investasi yang tidak mengandung risiko. Dalam praktek, tingkat bebas risiko umumnya dianggap sama dengan bunga yang dibayarkan pada tagihan Treasury pemerintah 3 bulan, umumnya merupakan investasi teraman yang dapat dilakukan investor.

menginvestasikan

- Maju dari Kurva:Alokasi Aset

- Siapa Investor Jangka Pendek vs Investor Jangka Panjang?

- Peraturan broker Best Interest SEC yang baru dapat membantu industri,

- Mencari Tempat untuk Pensiun? Pertimbangkan 10 Negara ini

- Investasi alternatif berisiko tinggi:Mengapa sebagian besar investor mungkin harus menghindarinya?

- Itu Begitu 2008 – Apakah Anda Menderita Akibat Efek “Anchoring”?

-

Apa itu Kontrak Berjangka Ekuitas?

Apa itu Kontrak Berjangka Ekuitas? Kontrak berjangka ekuitas adalah pengaturan keuangan antara dua pihak untuk membeli atau menjual ekuitas pada tanggal tertentu, jumlah, dan harga. Mereka diatur di bursa derivatif dan digunakan untuk ...

-

100+ Stoking Murah yang Ingin Anda Simpan Sendiri

100+ Stoking Murah yang Ingin Anda Simpan Sendiri Artikel ini mungkin berisi tautan dari mitra kami. Silakan baca bagaimana kami menghasilkan uang untuk info lebih lanjut. Membuka stoking adalah bagian favorit saya di pagi Natal. Selalu ada hadi...

-

Cara Membeli Tiket Super Bowl dan Menghindari Penipuan

Cara Membeli Tiket Super Bowl dan Menghindari Penipuan Beberapa tahun yang lalu, rekan kerja saya dan saya sedang mendiskusikan daftar ember kami, kamu tahu, daftar hal-hal yang ingin Anda capai atau lihat sebelum Anda mati. Dia menyebutkan keinginan terb...

-

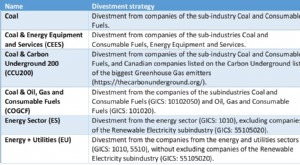

Ingin pensiun yang lebih kaya? Divestasi bahan bakar fosil

Ingin pensiun yang lebih kaya? Divestasi bahan bakar fosil Setelah beberapa tahun tanpa peningkatan emisi gas rumah kaca, dunia mengalami lonjakan pada tahun 2017 meskipun banyak pemerintah telah berjanji untuk memangkas emisi mereka. Beberapa LSM, termasuk...