Tidak Mengelola Uang Anda Sendiri? Setidaknya Tahu Ini.

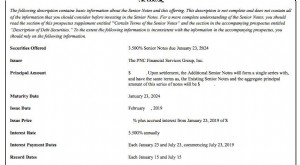

Klik gambar untuk memutar video.

Anda mungkin bukan orang yang suka angka dan tidak suka memikirkan uang. Saya mengerti. (Meskipun, Saya menduga Anda mungkin meremehkan diri sendiri.)

Karena ini, jika Anda sedang menjalin hubungan, Anda mungkin cenderung membiarkan pasangan Anda mengambil kendali keuangan dan mengawasi rekening bersama Anda. Sering kali rumah tangga menunjuk pasangan sebagai “CFO, ” atau kepala keuangan, dengan niat baik untuk merampingkan semua pembukuan keuangan dan pembayaran tagihan di bawah pengawasan satu orang. Sistem itu memiliki kelebihannya. “Meskipun akan menyenangkan untuk berpikir bahwa setiap keputusan keuangan dalam rumah tangga dibuat atas dasar 50/50 – kehidupan nyata begitu sering menghalangi, ” kata Manisha Thakor, Direktur Strategi Kekayaan untuk Wanita di Aliansi BAM. “Di zaman kita sekarang ini, dunia yang sibuk 'membagi &menaklukkan' seringkali merupakan satu-satunya cara logistik untuk memastikan semua tugas keuangan selesai.”

Tetapi jika Anda bukan CFO keluarga dan/atau tidak tertarik dengan keuangan pribadi, itu tidak pernah menjadi alasan untuk menutup mata terhadap uang Anda. Anda berisiko membuat keputusan yang salah informasi, mengambil keuangan Anda begitu saja dan menjadi rentan secara finansial jika pasangan Anda tidak dapat lagi mengawasi tagihan karena alasan apa pun.

Untuk menghindari bahaya seperti itu, Berikut adalah area kritis dalam kehidupan finansial Anda yang harus dipahami oleh setiap orang dalam kemitraan, apa pun yang terjadi.

Pendapatan &Beban

Apakah Anda tahu berapa penghasilan pasangan atau pasangan Anda? Percaya atau tidak, angka ini adalah titik buta dalam banyak hubungan. Sebuah studi baru-baru ini menemukan bahwa 43% pasangan gagal melaporkan secara akurat berapa banyak penghasilan pasangan mereka.

Survei lain menemukan bahwa satu dari tiga pengantin baru menemukan kebiasaan belanja pasangan mereka berbeda dari yang mereka pikirkan.

Tetapi jika Anda tidak tahu berapa banyak yang Anda bawa pulang (dan belanjakan) setiap bulan, bagaimana Anda dapat benar-benar memahami apa yang terjangkau, berapa lama waktu yang Anda perlukan untuk keluar dari utang atau menabung untuk tujuan bersama?

"Tidak perlu pergi ke seluk-beluk pengeluaran, selama perbedaan antara pendapatan &pengeluaran positif, tujuan tabungan terpenuhi, dan tidak ada yang kesal dengan bagaimana uang dibelanjakan, ” kata Thakor.

Alasan lain mengapa penting untuk mengetahui berapa banyak penghasilan pasangan Anda adalah agar Anda dapat menilai pengajuan pajak Anda dengan lebih baik. Pajak mungkin bukan sesuatu yang ingin Anda tangani, tetapi jika Anda menandatangani pengembalian bersama, Anda harus mengetahui gabungan pendapatan rumah tangga Anda. Itu adalah item baris yang diperbesar IRS dengan sangat dekat. Misreporting atau under-reporting income adalah hal yang tidak boleh dilakukan. Dan jika Anda berdua menandatangani pengembalian pajak itu, IRS akan meminta pertanggungjawaban Anda berdua jika terjadi audit.

Status Kepemilikan Rumah Anda

Jika Anda memiliki rumah dengan pasangan Anda dan hipotek atas nama Anda berdua, itu hanya berarti Anda berdua bertanggung jawab secara finansial atas pinjaman tersebut. Tapi kecuali nama Anda juga ada di akta properti, Anda tidak memiliki rumah secara teknis. Ini penting untuk diketahui karena jika Anda berpisah atau bercerai, Anda mungkin tidak berhak atas rumah atau keuntungan dari penjualan.

Akses Akun

Pasangan Anda mungkin terutama bertanggung jawab untuk membayar tagihan dan mengelola uang, tetapi bagaimana jika Anda harus (atau hanya ingin) masuk dan melihat atau mengelola akun sendiri? Apakah Anda tahu di mana dan bagaimana membayar hipotek jika Anda harus melakukannya? Dapatkah Anda mengakses tabungan pensiun dan investasi Anda secara online?

“Untuk aset bersama, Anda ingin mengetahui akun apa yang Anda miliki dan di mana mereka disimpan, ” kata Thakor. Selain rekening bank, pastikan untuk menyimpan daftar terbaru dari polis asuransi bersama Anda dan tahu di mana dan bagaimana mengakses surat wasiat Anda.

Strategi Investasi Anda

Seberapa terinformasikan Anda tentang cara Anda berinvestasi bersama? Anda mungkin tidak begitu tertarik dengan grafik dan tabel saham, tetapi setidaknya ketahui alokasi Anda dan jumlah risiko yang Anda ambil bersama. “Mengetahui campuran Anda antara saham, obligasi dan uang tunai, dan mengetahui berapa banyak biaya agregat yang Anda bayarkan (baik pada tingkat produk dan penasihat) adalah tiga pendorong utama kesuksesan investasi jangka panjang Anda, ” kata Thakor. Tetapkan waktu untuk meninjau investasi Anda dengan pasangan Anda secara teratur dan datang ke pertemuan dengan penasihat keuangan. Dan ingatlah, tidak ada pertanyaan adalah pertanyaan bodoh!

Skor Kredit

Jika Anda pernah berencana untuk mengajukan pinjaman atau kartu kredit bersama, yang terbaik adalah mengetahui nilai kredit satu sama lain sehingga Anda dapat mengelola harapan Anda dengan lebih baik. Jika Anda hanya menganggap pasangan Anda memiliki skor kredit 800 yang kuat (seperti Anda), tapi kemudian ditolak untuk pinjaman bersama karena skornya sebenarnya di 500-an, Anda mungkin menyelamatkan diri dari kejutan dan kebencian yang mungkin akan segera menyusul. Semakin awal Anda tahu, lebih cepat, juga, Anda dapat bekerja sama untuk membantu memperbaiki kreditnya. Lacak skor kredit Anda setiap bulan menggunakan alat skor kredit Mint.

Ada pertanyaan untuk Farnoosh? Anda dapat mengirimkan pertanyaan Anda melalui Twitter @Farnoosh, Facebook atau email di [email protected] (harap perhatikan "Blog Mint" di baris subjek).

Farnoosh Torabi adalah otoritas keuangan pribadi terkemuka di Amerika yang terpikat untuk membantu orang Amerika hidup dengan kekayaan mereka, hidup paling bahagia. Dari hari-hari awalnya melapor untuk Money Magazine hingga sekarang menjadi pembawa acara serial primetime di CNBC dan menulis bulanan untuk O, Majalah Oprah, dia menjadi ahli dan teman uang favorit kami.

keuangan

-

Cara Menghitung Nilai Pengganti

Cara Menghitung Nilai Pengganti Istilah “nilai pengganti” digunakan untuk menggambarkan jumlah uang yang dibutuhkan untuk mengganti barang yang rusak dengan barang yang baru. Tergantung pada item yang diganti, jumlah ini mungkin tid...

-

Lima alasan Bitcoin bisa memasuki spiral kematian yang lebih ekstrem

Lima alasan Bitcoin bisa memasuki spiral kematian yang lebih ekstrem Kembali pada Desember 2017, ketika harganya mendekati US$20, 000, Bitcoin sepertinya akhirnya mengganggu pasar keuangan dengan potensi untuk memasuki arus utama. Setahun kemudian dan segalanya tampak ...

-

Beberapa tips yang digunakan oleh para ahli dan profesional untuk berdagang bitcoin

Beberapa tips yang digunakan oleh para ahli dan profesional untuk berdagang bitcoin Berdagang di bitcoin bukanlah permainan anak-anak. Anda memang membutuhkan keahlian untuk menghasilkan banyak uang dari bitcoin. Ada banyak pemain yang menjadi miliarder dengan bantuan perdagangan bit...

-

Bagaimana Teknologi Mempengaruhi Pasar Keuangan.

Bagaimana Teknologi Mempengaruhi Pasar Keuangan. Teknologi Membentuk Masa Depan Finansial kita Teknologi membentuk banyak wilayah berbeda di dunia, mempercepat produksi, meningkatkan kualitas hidup kita, membuat banyak aspek kehidupan menjadi lebi...