Apa itu Analisis Keuangan?

Analisis keuangan melibatkan penggunaan data keuanganData KeuanganDi mana menemukan data untuk analis keuangan - Bloomberg, modalIQ, Buku Pitch, EDGAR, SEDAR dan lebih banyak sumber data keuangan untuk analis keuangan online untuk menilai kinerja perusahaan dan membuat rekomendasi tentang cara meningkatkannya di masa mendatang. Analis Keuangan Menjadi Certified Financial Modeling &Valuation Analyst (FMVA)® Sertifikasi Financial Modeling and Valuation Analyst (FMVA)® CFI akan membantu Anda mendapatkan kepercayaan diri yang Anda butuhkan dalam karir keuangan Anda. Daftar hari ini! terutama melakukan pekerjaan mereka di Excel, menggunakan spreadsheet untuk menganalisis data historis dan membuat proyeksi tentang bagaimana menurut mereka kinerja perusahaan di masa depan. Panduan ini akan mencakup jenis analisis keuangan yang paling umum dilakukan oleh para profesional. Pelajari lebih lanjut di Kursus Dasar-dasar Analisis Keuangan CFI.

Jenis Analisis Keuangan

Jenis analisis keuangan yang paling umum adalah:

- Vertikal

- Horisontal

- Manfaat

- Pertumbuhan

- Profitabilitas

- Likuiditas

- Efisiensi

- Arus kas

- Tingkat Pengembalian

- Penilaian

- Skenario &Sensitivitas

- Perbedaan

Analisis Vertikal

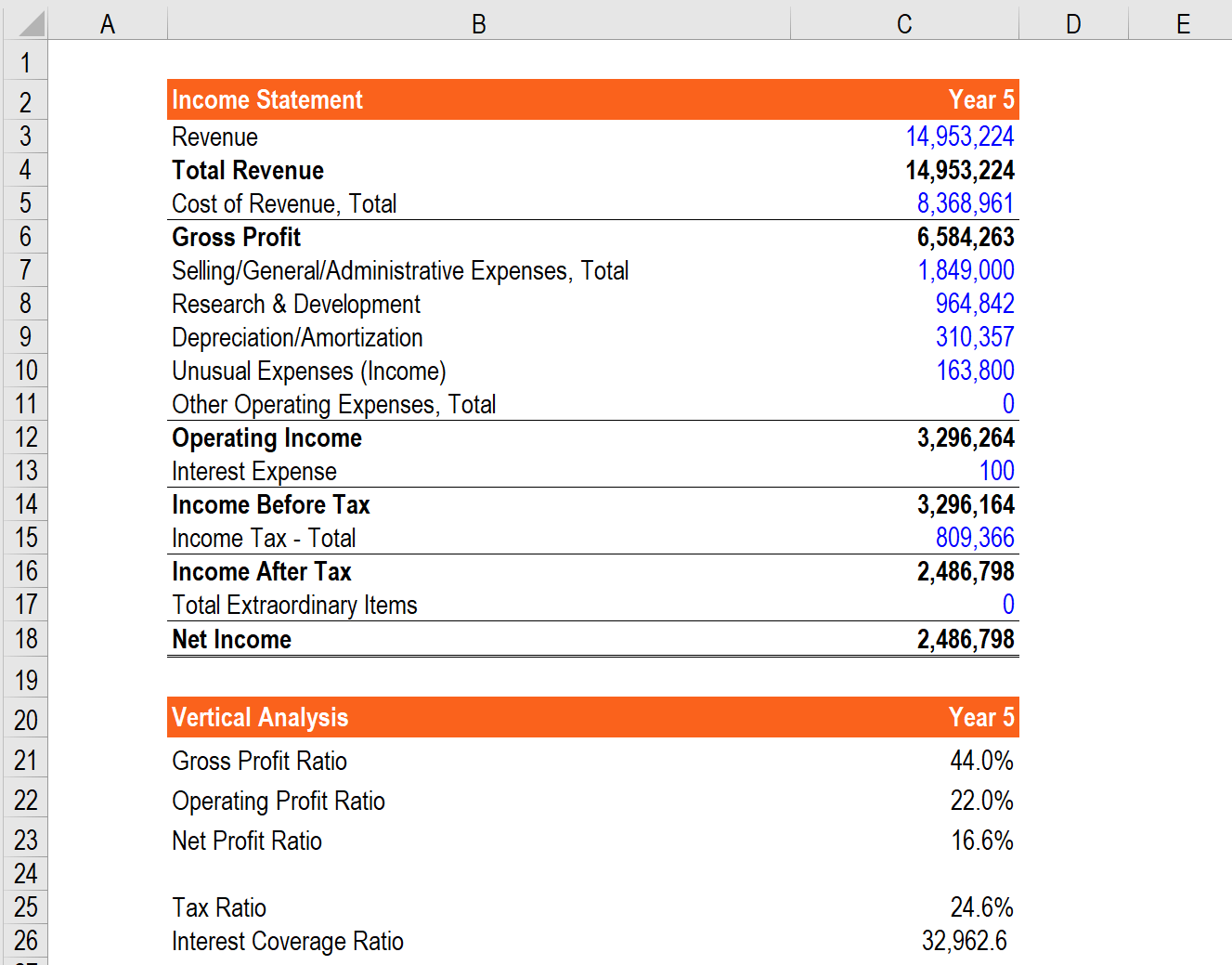

Jenis analisis keuangan ini melibatkan melihat berbagai komponen laporan laba rugiLaporan Laba RugiLaporan Laba Rugi adalah salah satu laporan keuangan inti perusahaan yang menunjukkan keuntungan dan kerugian mereka selama periode waktu tertentu. Laba atau dan membaginya dengan pendapatan untuk menyatakannya sebagai persentase. Agar latihan ini menjadi paling efektif, hasilnya harus dibandingkan dengan perusahaan lain di industri yang sama untuk melihat seberapa baik kinerja perusahaan.

Proses ini juga kadang-kadang disebut laporan laba rugi ukuran umum, karena memungkinkan seorang analis untuk membandingkan perusahaan dengan ukuran berbeda dengan mengevaluasi margin mereka, bukan dolar mereka.

Analisis Horisontal

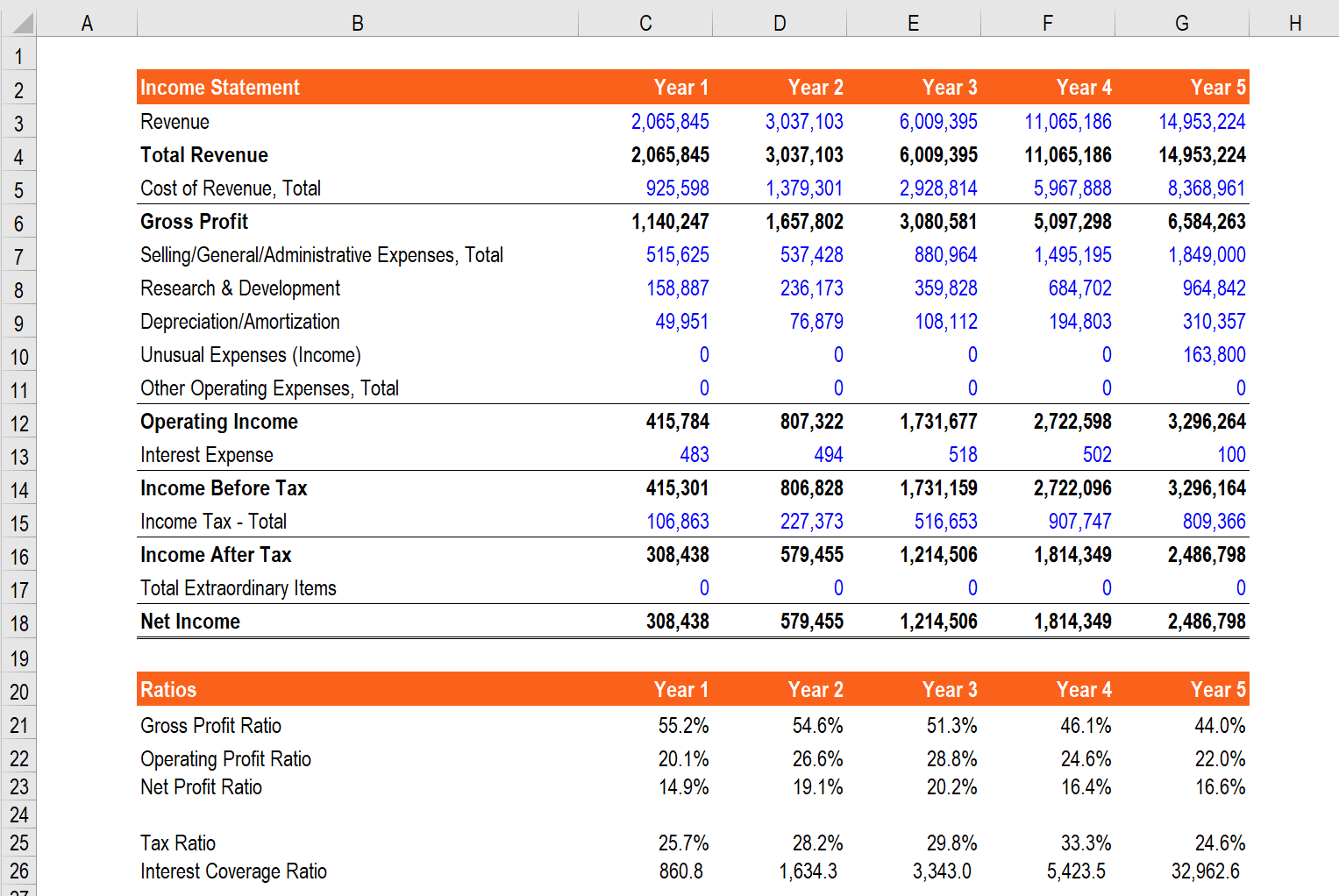

Analisis horizontal melibatkan pengambilan beberapa tahun data keuangan dan membandingkannya satu sama lain untuk menentukan tingkat pertumbuhan. Ini akan membantu seorang analis menentukan apakah sebuah perusahaan tumbuh atau menurun, dan mengidentifikasi tren penting.

Saat membangun model keuanganApa itu Pemodelan KeuanganPemodelan keuangan dilakukan di Excel untuk memperkirakan kinerja keuangan perusahaan. Sekilas tentang apa itu pemodelan keuangan, bagaimana &mengapa membangun model., biasanya akan ada setidaknya tiga tahun informasi keuangan historis dan lima tahun informasi yang diperkirakan. Ini memberikan 8+ tahun data untuk melakukan analisis tren yang berarti, yang dapat dibandingkan dengan perusahaan lain dalam industri yang sama.

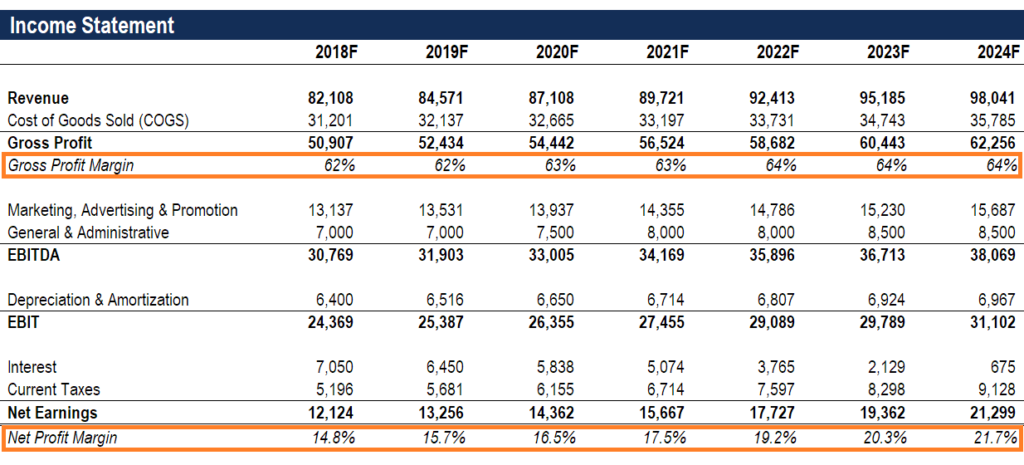

Gambar:Kursus Analisis Keuangan CFI.

Analisis Leverage

Rasio leverage adalah salah satu metode yang paling umum digunakan analis untuk mengevaluasi kinerja perusahaan. Satu metrik keuangan, seperti total hutang, mungkin tidak begitu berwawasan sendiri, jadi sangat membantu untuk membandingkannya dengan total ekuitas perusahaan untuk mendapatkan gambaran lengkap tentang struktur modal. Hasilnya adalah rasio hutang/ekuitasDebt to Equity RatioDebt to Equity Ratio adalah rasio leverage yang menghitung nilai total hutang dan kewajiban keuangan terhadap total ekuitas pemegang saham.

Contoh umum rasio meliputi:

- Debt/equityDebt to Equity RatioDebt to Equity Ratio adalah rasio leverage yang menghitung nilai total hutang dan kewajiban keuangan terhadap total ekuitas pemegang saham.

- Rasio Hutang/EBITDA Hutang/EBITDA Hutang bersih terhadap pendapatan sebelum bunga, pajak, depresiasi, dan rasio amortisasi (EBITDA) mengukur leverage keuangan dan kemampuan perusahaan untuk melunasi utangnya. Pada dasarnya, rasio utang bersih terhadap EBITDA (utang/EBITDA) memberikan indikasi berapa lama perusahaan perlu beroperasi pada tingkat saat ini untuk melunasi semua utangnya.

- EBIT/bunga (interest coverageInterest Coverage RatioInterest Coverage Ratio (ICR) adalah rasio keuangan yang digunakan untuk mengetahui kemampuan suatu perusahaan dalam membayar bunga atas hutang yang belum dibayar.)

- Analisis DupontAnalisis DuPontPada tahun 1920-an, manajemen di DuPont Corporation mengembangkan model yang disebut Analisis DuPont untuk penilaian terperinci atas profitabilitas perusahaan – kombinasi rasio, sering disebut sebagai piramida rasio, termasuk analisis leverage dan likuiditas

Tingkat pertumbuhan

Menganalisis tingkat pertumbuhan historis dan memproyeksikan yang akan datang adalah bagian besar dari pekerjaan analis keuangan mana pun. Contoh umum menganalisis pertumbuhan meliputi:

- Tahun ke tahun (YoYYoY (Tahun ke Tahun)YoY adalah singkatan dari Tahun ke Tahun dan merupakan jenis analisis keuangan yang digunakan untuk membandingkan data deret waktu. Ini berguna untuk mengukur pertumbuhan dan mendeteksi tren.)

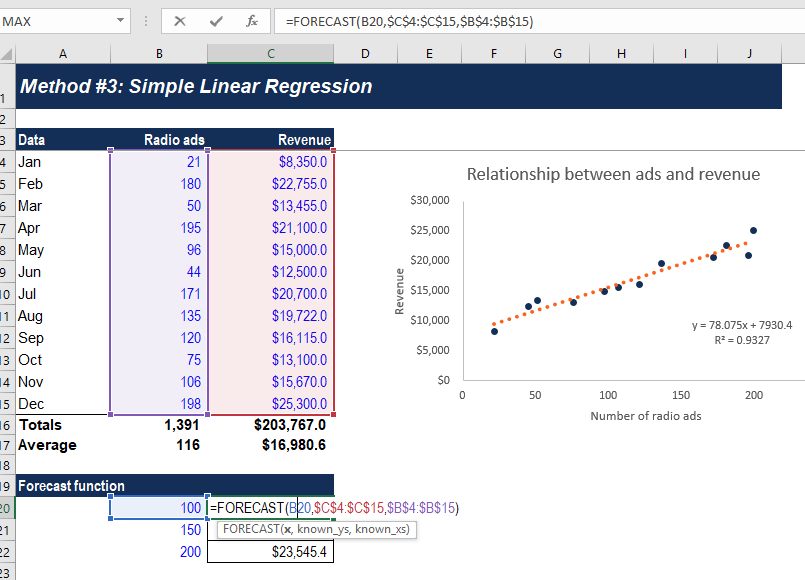

- Analisis RegresiAnalisis RegresiAnalisis regresi adalah seperangkat metode statistik yang digunakan untuk memperkirakan hubungan antara variabel dependen dan satu atau lebih variabel independen.

- Analisis bottom-up (dimulai dengan penggerak pendapatan individu dalam bisnis)

- Analisis top-down (dimulai dengan ukuran pasar dan pangsa pasar)

- Metode Peramalan LainnyaMetode PeramalanMetode Peramalan Teratas. Dalam artikel ini, kami akan menjelaskan empat jenis metode perkiraan pendapatan yang digunakan analis keuangan untuk memprediksi pendapatan masa depan.

Gambar:Kursus Penganggaran dan Peramalan CFI.

Analisis Profitabilitas

Profitabilitas adalah jenis laporan laba rugiLaporan Laba RugiLaporan Laba Rugi adalah salah satu laporan keuangan inti perusahaan yang menunjukkan keuntungan dan kerugian mereka selama periode waktu tertentu. Keuntungan atau analisis di mana seorang analis menilai seberapa menarik ekonomi suatu bisnis. Contoh umum ukuran profitabilitas meliputi:

- Margin kotor Rasio Margin BrutoRasio Margin Bruto, juga dikenal sebagai rasio margin laba kotor, adalah rasio profitabilitas yang membandingkan laba kotor perusahaan dengan pendapatannya.

- Margin EBITDA Margin EBITDA Margin EBITDA =EBITDA / Pendapatan. Ini adalah rasio profitabilitas yang mengukur pendapatan yang dihasilkan perusahaan sebelum pajak, minat, depresiasi, dan amortisasi. Panduan ini memiliki contoh dan template yang dapat diunduh

- EBIT marginEBIT GuideEBIT adalah singkatan dari Earnings Before Interest and Taxes dan merupakan salah satu subtotal terakhir dalam laporan laba rugi sebelum laba bersih. EBIT juga kadang-kadang disebut sebagai pendapatan operasional dan disebut ini karena ditemukan dengan mengurangi semua biaya operasional (biaya produksi dan non-produksi) dari pendapatan penjualan.

- Margin Laba Bersih Margin Laba Bersih Margin Laba Bersih (juga dikenal sebagai "Margin Laba" atau "Rasio Margin Laba Bersih") adalah rasio keuangan yang digunakan untuk menghitung persentase laba yang dihasilkan perusahaan dari total pendapatannya. Ini mengukur jumlah laba bersih yang diperoleh perusahaan per dolar dari pendapatan yang diperoleh.

Pelajari lebih lanjut di Kursus Dasar-dasar Analisis Keuangan CFI.

Analisis Likuiditas

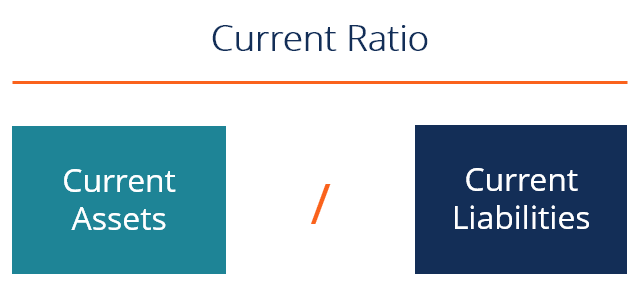

Ini adalah jenis analisis keuangan yang berfokus pada neraca, khususnya, kemampuan perusahaan untuk memenuhi kewajiban jangka pendek (yang jatuh tempo dalam waktu kurang dari satu tahun). Contoh umum dari analisis likuiditas meliputi:

- Current Ratio Formula Current RatioRumus Current Ratio adalah =Aktiva Lancar / Kewajiban Lancar. Rasio saat ini, juga dikenal sebagai rasio modal kerja, mengukur kemampuan bisnis untuk memenuhi kewajiban jangka pendeknya yang jatuh tempo dalam waktu satu tahun. Rasio mempertimbangkan bobot total aset lancar versus total kewajiban lancar. Ini menunjukkan kesehatan keuangan perusahaan

- Uji asamRasio Uji AsamRasio Uji Asam, juga dikenal sebagai rasio cepat, adalah rasio likuiditas yang mengukur seberapa cukup aset jangka pendek perusahaan dapat menutupi kewajiban lancar

- Rasio KasRasio KasRasio kas, kadang-kadang disebut sebagai rasio aset kas, adalah metrik likuiditas yang menunjukkan kapasitas perusahaan untuk melunasi kewajiban utang jangka pendek dengan kas dan setara kasnya. Dibandingkan dengan rasio likuiditas lainnya seperti rasio lancar dan rasio cepat, rasio kas lebih ketat, tindakan yang lebih konservatif

- Modal kerja bersih Modal Kerja Bersih Modal Kerja Bersih (NWC) adalah perbedaan antara aset lancar perusahaan (setelah dikurangi kas) dan kewajiban lancar (setelah dikurangi utang) di neraca.

Rumus Rasio Lancar Rumus Rasio Lancar adalah =Aktiva Lancar / Kewajiban Lancar. Rasio saat ini, juga dikenal sebagai rasio modal kerja, mengukur kemampuan bisnis untuk memenuhi kewajiban jangka pendeknya yang jatuh tempo dalam waktu satu tahun. Rasio mempertimbangkan bobot total aset lancar versus total kewajiban lancar. Ini menunjukkan kesehatan keuangan perusahaan

Rumus Rasio Lancar Rumus Rasio Lancar adalah =Aktiva Lancar / Kewajiban Lancar. Rasio saat ini, juga dikenal sebagai rasio modal kerja, mengukur kemampuan bisnis untuk memenuhi kewajiban jangka pendeknya yang jatuh tempo dalam waktu satu tahun. Rasio mempertimbangkan bobot total aset lancar versus total kewajiban lancar. Ini menunjukkan kesehatan keuangan perusahaan

Analisis Efisiensi

Rasio efisiensi adalah bagian penting dari setiap analisis keuangan yang kuat. Rasio ini melihat seberapa baik perusahaan mengelola asetnya dan menggunakannya untuk menghasilkan pendapatan dan arus kas.

Rasio efisiensi umum meliputi:

- Rasio perputaran aset Rasio Perputaran AsetRasio perputaran aset, juga dikenal sebagai rasio perputaran aset total, mengukur efisiensi dimana perusahaan menggunakan asetnya untuk menghasilkan penjualan. Sebuah perusahaan dengan rasio perputaran aset yang tinggi beroperasi lebih efisien dibandingkan dengan pesaing dengan rasio yang lebih rendah.

- Rasio perputaran aset tetap Perputaran Aset Tetap Perputaran Aset Tetap (FAT) adalah rasio efisiensi yang menunjukkan seberapa baik atau efisien bisnis menggunakan aset tetap untuk menghasilkan penjualan. Rasio ini membagi penjualan bersih menjadi aset tetap bersih, selama periode tahunan. Aktiva tetap bersih meliputi jumlah harta, tanaman, dan peralatan dikurangi akumulasi penyusutan

- Rasio Konversi KasRasio Konversi KasRasio Konversi Kas (CCR) adalah alat manajemen keuangan yang digunakan untuk menentukan rasio antara arus kas suatu perusahaan terhadap laba bersihnya.

- Rasio perputaran persediaanRasio Perputaran PersediaanRasio perputaran persediaan, juga dikenal sebagai rasio perputaran saham, adalah rasio efisiensi yang mengukur seberapa efisien persediaan dikelola. Rumus rasio perputaran persediaan sama dengan harga pokok penjualan dibagi dengan total atau rata-rata persediaan untuk menunjukkan berapa kali persediaan “diputar” atau dijual selama suatu periode.

Arus kas

Seperti yang mereka katakan di bidang keuangan, uang tunai adalah raja, dan, dengan demikian, penekanan besar ditempatkan pada kemampuan perusahaan untuk menghasilkan arus kas. Analis di berbagai karir keuangan menghabiskan banyak waktu untuk melihat profil arus kas perusahaan.

Laporan Arus KasLaporan Arus KasLaporan Arus Kas (juga disebut sebagai laporan arus kas) adalah salah satu dari tiga laporan keuangan utama yang melaporkan bahwa kas adalah tempat yang tepat untuk memulai, termasuk melihat masing-masing dari tiga bagian utama:aktivitas operasi, kegiatan investasi, dan kegiatan pembiayaan.

Contoh umum dari analisis arus kas meliputi:

- Operating Cash Flow (OCF)Operating Cash FlowOperating Cash Flow (OCF) adalah jumlah uang tunai yang dihasilkan oleh aktivitas operasi reguler bisnis dalam periode waktu tertentu.

- Free Cash Flow (FCF)Free Cash Flow (FCF)Free Cash Flow (FCF) mengukur kemampuan perusahaan untuk menghasilkan apa yang paling diperhatikan investor:uang tunai yang tersedia didistribusikan secara bebas.

- Arus Kas Bebas ke Perusahaan (FCFF)Arus Kas Bebas ke Perusahaan (FCFF)FCFF, atau Arus Kas Gratis ke Perusahaan, adalah arus kas yang tersedia untuk semua penyedia dana dalam bisnis. pemegang hutang, pemegang saham preferen, pemegang saham biasa

- Free Cash Flow to Equity (FCFE)Free Cash Flow to Equity (FCFE)Free cash flow to equity (FCFE) adalah jumlah uang tunai yang dihasilkan bisnis yang tersedia untuk didistribusikan secara potensial kepada pemegang saham. Ini dihitung sebagai Kas dari Operasi dikurangi Pengeluaran Modal. Panduan ini akan memberikan penjelasan rinci tentang mengapa itu penting dan bagaimana menghitungnya dan beberapa

Pelajari lebih lanjut di Kursus Dasar-dasar Analisis Keuangan CFI.

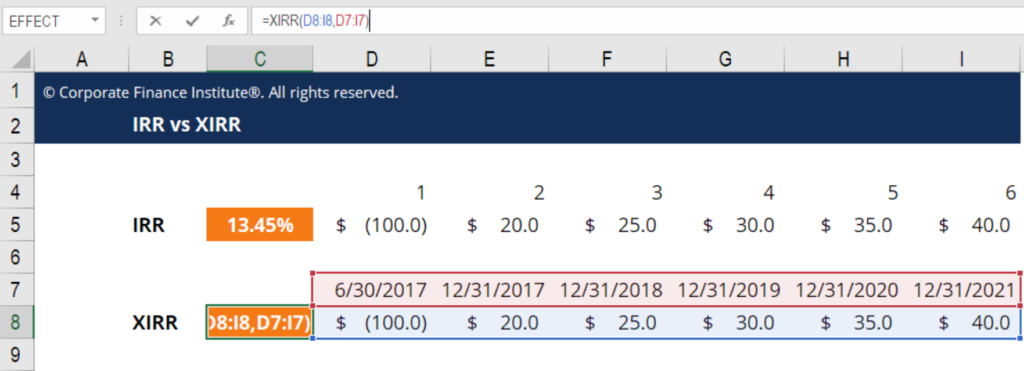

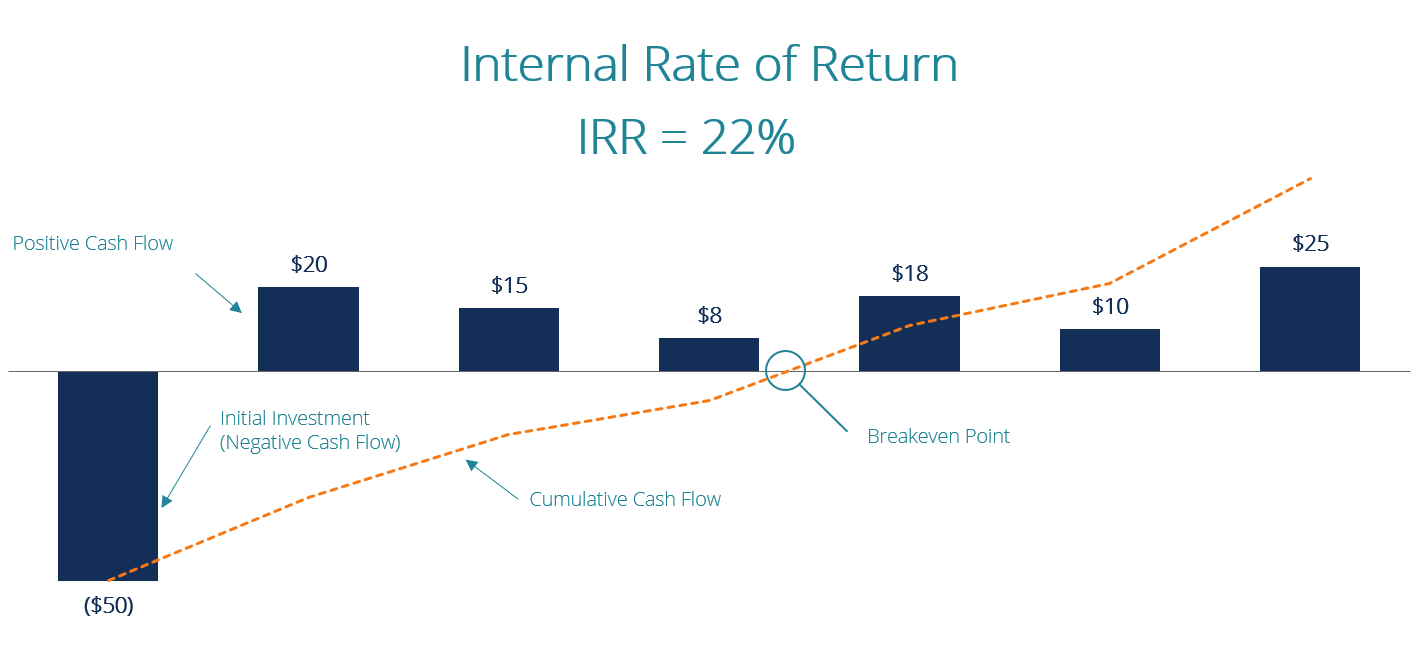

Tingkat Pengembalian

Pada akhir hari, investor, pemberi pinjaman, dan profesional keuangan, secara umum, berfokus pada jenis tingkat pengembalian yang disesuaikan dengan risiko apa yang dapat mereka peroleh dari uang mereka. Dengan demikian, menilai tingkat pengembalian investasi (ROI) sangat penting dalam industri.

Contoh umum dari ukuran tingkat pengembalian meliputi:

- Return on Equity (ROE)Return on Equity (ROE)Return on Equity (ROE) adalah ukuran profitabilitas perusahaan yang mengambil pengembalian tahunan perusahaan (laba bersih) dibagi dengan nilai total ekuitas pemegang saham (yaitu 12%) . ROE menggabungkan laporan laba rugi dan neraca sebagai laba atau laba bersih dibandingkan dengan ekuitas pemegang saham.

- Return on Assets (ROA)Return on Assets &Rumus ROA Rumus ROA. Return on Assets (ROA) adalah jenis metrik pengembalian investasi (ROI) yang mengukur profitabilitas bisnis dalam kaitannya dengan total asetnya.

- Pengembalian modal yang diinvestasikan (ROIC)ROICROIC adalah singkatan dari Return on Invested Capital dan merupakan rasio profitabilitas yang bertujuan untuk mengukur persentase pengembalian yang diperoleh perusahaan atas modal yang diinvestasikan.

- Dividen YieldDividend YieldFormula Dividend Yield adalah rasio keuangan yang mengukur nilai tahunan dari dividen yang diterima relatif terhadap nilai pasar per saham sekuritas. Ini menghitung persentase harga pasar perusahaan dari saham yang dibayarkan kepada pemegang saham dalam bentuk dividen. Lihat contoh, cara menghitung

- Capital GainCapital Gains YieldCapital gain yield (CGY) adalah apresiasi harga atas investasi atau sekuritas yang dinyatakan dalam persentase. Karena perhitungan Capital Gain Yield melibatkan harga pasar sekuritas dari waktu ke waktu, dapat digunakan untuk menganalisis fluktuasi harga pasar sekuritas. Lihat perhitungan dan contohnya

- Accounting rate of return (ARR)ARR - Accounting Rate of ReturnAccounting Rate of Return (ARR) adalah pendapatan bersih rata-rata yang diharapkan akan dihasilkan suatu aset dibagi dengan biaya modal rata-ratanya, diekspresikan sebagai

- Internal Rate of Return (IRR)Internal Rate of Return (IRR)Internal Rate of Return (IRR) adalah tingkat diskonto yang membuat net present value (NPV) dari sebuah proyek nol. Dengan kata lain, itu adalah tingkat pengembalian tahunan gabungan yang diharapkan yang akan diperoleh dari sebuah proyek atau investasi.

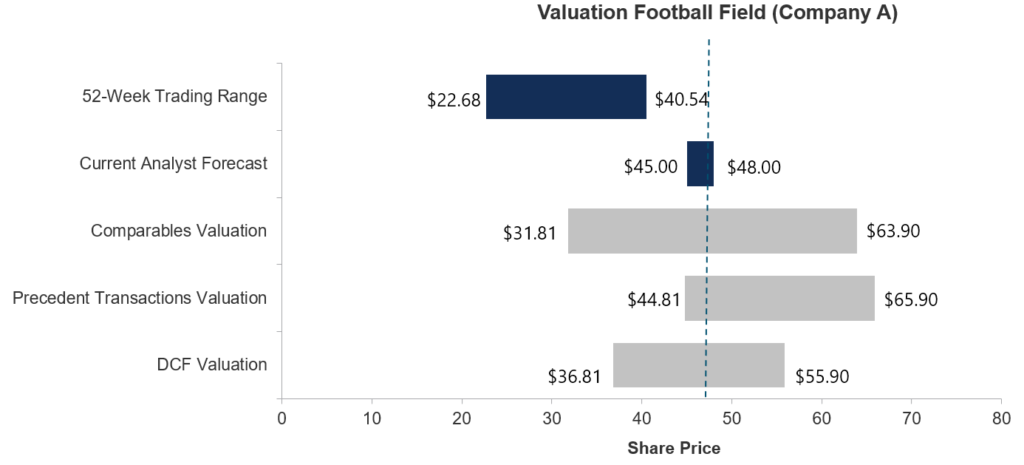

Analisis Penilaian

Proses memperkirakan nilai bisnis merupakan komponen utama dari analisis keuangan, dan para profesional di industri menghabiskan banyak waktu untuk membangun model keuanganJenis Model KeuanganJenis model keuangan yang paling umum meliputi:3 model laporan, model DCF, model M&A, model LBO, model anggaran. Temukan 10 jenis teratas di Excel. Nilai bisnis dapat dinilai dengan berbagai cara, dan analis perlu menggunakan kombinasi metode untuk mencapai estimasi yang masuk akal.

Pendekatan untuk penilaian meliputi:

- Pendekatan Biaya

- Biaya untuk membangun/mengganti

- Nilai Relatif (pendekatan pasar)

- Analisis Perusahaan SebandingAnalisis Perusahaan SebandingPanduan ini menunjukkan kepada Anda langkah demi langkah bagaimana membangun analisis perusahaan yang sebanding ("Comps") dan menyertakan template gratis dan banyak contoh.

- Transaksi Preseden Analisis Transaksi Preseden Analisis transaksi preseden adalah metode penilaian perusahaan di mana transaksi M&A masa lalu digunakan untuk menilai bisnis yang sebanding saat ini.

- Nilai Intrinsik

- Analisis arus kas diskon Panduan Pelatihan Model DCFModel DCF adalah jenis model keuangan khusus yang digunakan untuk menilai bisnis. Model ini hanyalah perkiraan arus kas bebas perusahaan yang tidak terpengaruh

Pelajari lebih lanjut di Kursus Pemodelan Penilaian CFI.

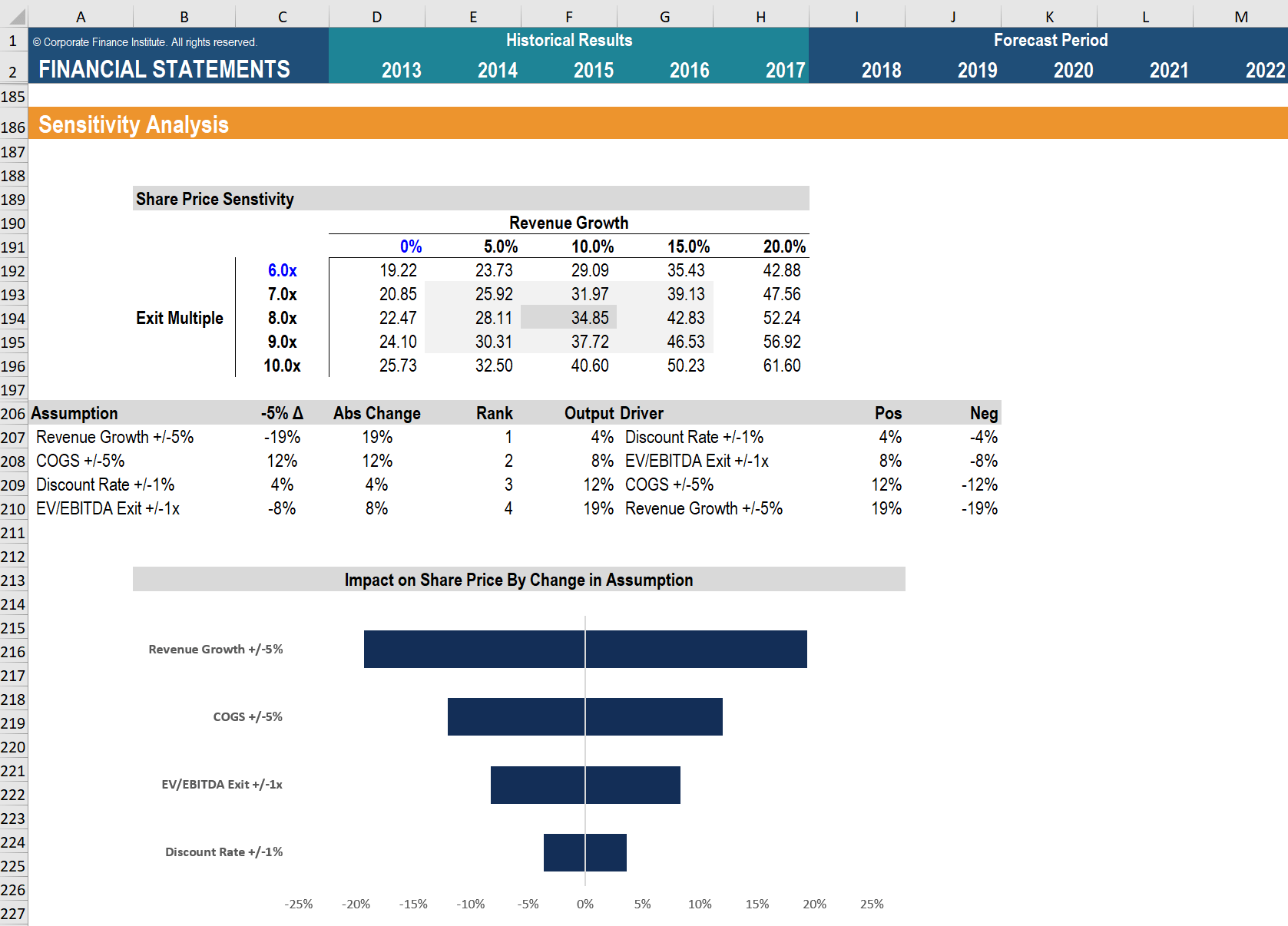

Skenario &Analisis Sensitivitas

Komponen lain dari pemodelan dan penilaian keuangan adalah melakukan analisis skenario dan sensitivitas Apa itu Analisis Sensitivitas? Analisis Sensitivitas adalah alat yang digunakan dalam pemodelan keuangan untuk menganalisis bagaimana nilai yang berbeda untuk sekumpulan variabel independen mempengaruhi variabel dependen sebagai cara untuk mengukur risiko. Karena tugas membangun model untuk menilai perusahaan adalah upaya untuk memprediksi masa depan, itu secara inheren sangat tidak pasti.

Membangun skenario dan melakukan analisis sensitivitas dapat membantu menentukan seperti apa masa depan kasus terburuk atau terbaik bagi sebuah perusahaan. Manajer bisnis yang bekerja dalam perencanaan dan analisis keuangan (FP&A)Peran FP&APeran Perencanaan &Analisis Keuangan (FP&A) semakin penting saat ini karena membantu memunculkan analisis penting pada kinerja bisnis. Peran FP&A tidak lagi terbatas pada pelaporan manajemen tetapi juga membutuhkan banyak wawasan bisnis sehingga manajemen puncak akan sering menyiapkan skenario ini untuk membantu perusahaan menyiapkan anggaran dan perkiraannya.

Analis investasi akan melihat seberapa sensitif nilai perusahaan saat perubahan asumsi mengalir melalui model menggunakan Goal SeekGoal SeekFungsi Goal Seek Excel (What-if-Analysis) adalah metode penyelesaian untuk output yang diinginkan dengan mengubah asumsi bahwa mengendarainya. Fungsi tersebut menggunakan pendekatan coba-coba untuk menyelesaikan kembali masalah dengan memasukkan tebakan sampai tiba pada jawabannya. Ini digunakan untuk melakukan analisis sensitivitas di Excel dan Tabel DataTabel DataTabel data digunakan di Excel untuk menampilkan berbagai output yang diberikan berbagai input yang berbeda. Mereka biasanya digunakan dalam pemodelan dan analisis keuangan untuk menilai berbagai kemungkinan yang berbeda untuk sebuah perusahaan, diberikan ketidakpastian tentang apa yang akan terjadi di masa depan..

Lihat Kursus Analisis Sensitivitas CFI untuk mempelajari lebih lanjut!

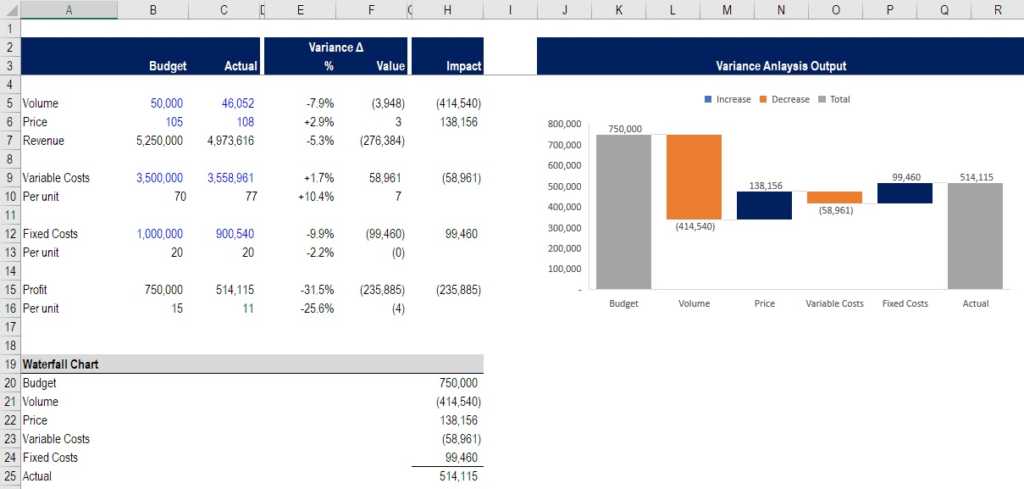

Analisis Varians

Analisis VariansAnalisis VariansAnalisis varians dapat diringkas sebagai analisis perbedaan antara angka yang direncanakan dan yang sebenarnya. Jumlah semua varians memberikan a adalah proses membandingkan hasil aktual dengan anggaran Jenis Anggaran Ada empat jenis metode penganggaran umum yang digunakan perusahaan:(1) inkremental, (2) berbasis aktivitas, (3) proposisi nilai, dan (4) atau peramalanPeramalan KeuanganPeramalan keuangan adalah proses memperkirakan atau memprediksi bagaimana kinerja bisnis di masa depan. Panduan ini tentang cara membuat perkiraan keuangan. Ini adalah bagian yang sangat penting dari proses perencanaan dan penganggaran internal di perusahaan yang beroperasi, khususnya bagi para profesional yang bekerja di departemen akuntansi dan keuangan.

Prosesnya biasanya melibatkan melihat apakah varians menguntungkan atau tidak menguntungkan dan kemudian memecahnya untuk menentukan apa akar penyebabnya. Sebagai contoh, sebuah perusahaan memiliki anggaran pendapatan sebesar $2,5 juta dan memiliki hasil aktual sebesar $2,6 juta. Ini menghasilkan $0,1 juta varians yang menguntungkan, yang disebabkan oleh volume yang lebih tinggi dari yang diharapkan (berlawanan dengan harga yang lebih tinggi).

Pelajari lebih lanjut di Kursus Penganggaran dan Peramalan CFI.

Praktik Terbaik Analisis Keuangan

Semua metode di atas biasanya dilakukan di Excel menggunakan berbagai rumus, fungsi, dan pintasan keyboardPintasan Pintasan Panduan pintasan Excel - semua pintasan Excel terpenting untuk menghemat waktu dan mempercepat pemodelan keuangan Anda. Kuasai jalan pintas ini untuk menjadi. Analis perlu memastikan bahwa mereka menggunakan praktik terbaik saat melakukan pekerjaan mereka, mengingat nilai besar yang dipertaruhkan dan kecenderungan kumpulan data besar untuk memiliki kesalahan.

Praktik terbaik meliputi:

- Menjadi sangat terorganisir dengan data

- Menjaga semua rumus Rumus Pemodelan Keuangan dan perhitungan sesederhana mungkin

- Membuat catatan dan komentar di sel

- Spreadsheet audit dan stress testing

- Memiliki beberapa individu meninjau pekerjaan

- Bangunan dalam pemeriksaan redundansi

- Menggunakan tabel data dan bagan/grafikJenis Grafik10 jenis grafik teratas untuk penyajian data yang harus Anda gunakan - contoh, tip, pemformatan, bagaimana menggunakannya untuk komunikasi yang efektif dan dalam presentasi. menyajikan data

- Membuat suara, asumsi berbasis data

- Perhatian yang ekstrim terhadap detail, sambil mengingat gambaran besarnya

Video Penjelasan Jenis-Jenis Analisis Keuangan

Tonton video singkat ini untuk memahami dengan cepat dua belas jenis analisis keuangan yang tercakup dalam panduan ini.

Sumber daya tambahan

Terima kasih telah membaca panduan CFI untuk jenis analisis keuangan ini. CFI adalah penyedia resmi Financial Modeling and Valuation Analyst (FMVA)Menjadi Certified Financial Modeling &Valuation Analyst (FMVA)®Sertifikasi Financial Modeling and Valuation Analyst (FMVA)® CFI akan membantu Anda mendapatkan kepercayaan diri yang Anda butuhkan dalam karir keuangan Anda . Daftar hari ini! sertifikasi, dirancang untuk mengubah siapa pun menjadi analis kelas dunia. Untuk mempelajari lebih lanjut dan terus memajukan karir Anda, sumber daya CFI tambahan ini akan membantu:

- Analisis Perusahaan SebandingAnalisis Perusahaan SebandingPanduan ini menunjukkan kepada Anda langkah demi langkah bagaimana membangun analisis perusahaan yang sebanding ("Comps") dan menyertakan template gratis dan banyak contoh.

- Rasio KeuanganRasio KeuanganRasio keuangan dibuat dengan menggunakan nilai numerik yang diambil dari laporan keuangan untuk mendapatkan informasi yang berarti tentang perusahaan

- Memproyeksikan Item Baris Laporan Laba Rugi Memproyeksikan Item Baris Laporan Laba RugiKita membahas berbagai metode untuk memproyeksikan item baris laporan laba rugi. Memproyeksikan item baris laporan laba rugi dimulai dengan pendapatan penjualan, maka biaya

- Metode PenilaianMetode Penilaian Ketika menilai sebuah perusahaan sebagai kelangsungan ada tiga metode penilaian utama yang digunakan:analisis DCF, perusahaan sebanding, dan transaksi sebelumnya

keuangan

- Ingin Menjual Lebih Banyak Produk Lalu Membuatnya Lebih Mudah Ditemukan!

- Merasa Ketegangan Keuangan? Inilah Yang Harus Dilakukan

- 52 Ayat Alkitab Tentang Uang untuk Memberi Anda Wawasan yang Bermanfaat

- Perusahaan kartu kredit dapat menaikkan biaya keterlambatan sesuai dengan inflasi

- Apakah rencana pembayaran kawat gigi adalah ide yang bagus?

- Cara Menghasilkan Uang Untuk Anak:21 Cara Mudah

-

Tips dan Trik Kebijakan Penggantian Biaya untuk Usaha Kecil

Tips dan Trik Kebijakan Penggantian Biaya untuk Usaha Kecil Terkadang lebih nyaman bagi karyawan untuk membayar pengeluaran bisnis sendiri. Baik itu makan malam dengan klien, alat baru untuk pekerjaan khusus atau gas untuk menghadiri rapat, biaya bisnis sering...

-

Mengapa Aset Selalu Sama dengan Kewajiban dan Ekuitas Pemegang Saham di Neraca?

Mengapa Aset Selalu Sama dengan Kewajiban dan Ekuitas Pemegang Saham di Neraca? Tampilan close-up dari neraca aset dan kewajiban. Neraca adalah laporan keuangan yang merinci posisi keuangan perusahaan pada tanggal tertentu, biasanya pada akhir kuartal atau tahun fiskal. Diformat...

-

Saran Investasi yang Dapat Kita Pelajari dari 10 Bos Wanita Sukses

Saran Investasi yang Dapat Kita Pelajari dari 10 Bos Wanita Sukses Ketika datang ke uang, tidak ada yang lebih memberdayakan daripada memiliki pemahaman yang baik tentang keuangan Anda dan mencapai kebebasan finansial. Namun, wanita sering kali kesulitan untuk merasa...

-

Berapa Tingkat Pengembalian Internal (IRR)?

Berapa Tingkat Pengembalian Internal (IRR)? Internal Rate of Return (IRR) adalah tingkat diskonto yang membuat net present value (NPV)Net Present Value (NPV)Net Present Value (NPV) adalah nilai dari semua arus kas masa depan (positif dan negati...